扫码打开虎嗅APP

你注意到没有?越来越多的中国互联网公司喜欢拿Costco说事儿,小米、严选拿它对标过,现在连拼多多也说借鉴它的模式。不管是打品质牌的,还是追求性价比的,好像都以蹭上Costco为荣。

Costco是做传统零售的,历史比这些中国互联网公司加起来都长、都老。鉴于Mr.Key从业内了解到这家美国超市正在上海虹桥商圈选址建店,以后会和国内消费者扯上关系,所以有必要分析一下,这“蹭”的背后到底说明了什么?

有人说,Costco追求性价比,东西卖得便宜,毛利率定很低,这是很多中国互联网公司追求的目标。这句话其实只看到了一半的本质。

要说便宜,Costco肯定比Whole Foods便宜,但比沃尔玛贵。如果这家超市选品矿泉水,它进货可能不会选农夫山泉,而是依云之类,因为它瞄准的是美国中产,定位不是平价10元店。也就是说,Costco能把那些“有逼格”的商品卖得比同行便宜。

那本质的另一半是什么?就是出货速度,即存货周转率。这里要引用杜邦分析法的一个经典公式来说明,净资产收益率(ROE,或股本回报率)= 净利率 * 资产周转率 * 权益系数。

ROE反映股东投资的回报情况,或者说反映一家公司的盈利水平。净利率好理解,属于利润表的科目;资产周转率的计算是销售收入/总资产,反映的是管理效率,即投入的资产变成产出的速度;而权益乘数可以理解为一个杠杆,即负债率,企业通过贷款或借款能扩大投入规模,进而增加收益率,但也背负了债务风险。

这个公式具体到超市企业的盈利能力分析,可以替换成毛利率(净利率)* 存货周转率。也就是说,如果你追求的是薄利多销(大多数超市的选择),那毛利率低的同时,就要追求高存货周转率。这是线下零售的万变不离其宗。

超市的存货是什么?就是向品牌商进的那些商品嘛。如果极端设想一下,同样一批货,一周卖完跟半年卖完相比,前者相当于让超市扮演了一个中转站角色,进来的货马上就能出;而后者相当于一个展示台或仓库,那肯定是前者更赚钱。这正是Costco的精髓。

存货周转率的计算,是用销售成本/期初存货与期末存货的平均值。我拿Costco最近三年的年报算了一下,2017年、2016年、2015年的总销售成本分别是1118.8亿美元、1019亿美元、1010.7亿美元,对应的平均存货分别是94亿美元、89.4亿美元、86.8亿美元。近三年的存货周转率就是11.9次、11.5次、11.6次,非常稳定。

也就是说,Costco的存货在一年里可以周转近12次,相当于每个月让消费者看到的都是一批新货。横向比较沃尔玛、高鑫零售、永辉等,发现Costco的存货周转速度比同行明显快得多,这也让它可以把毛利率控制得非常低,近5年毛利率平均值为11.01%,低于同行。

再深入分析,Costco低毛利率、高周转率的模式赚到钱了吗?没有,而且还倒贴钱!它几乎完全是靠会员费赚钱,如果没有会员费收入,Costco可以说什么也不是,或者说是一家慈善机构,一边倒贴钱卖货,一边给政府缴税。

为什么这么说?

看2017财年,总收入扣除销售成本、三大费用后的运营利润是41.1亿美元,这里边有多少会员费呢?28.5亿美元,会费收入占运营利润的69.3%。进一步扣税后得到的净利润是26.8亿美元,比28.5亿美元的会费还低,相当于Costco忙活一年,卖货不仅没赚钱,还赔钱了,而会员费可以看作它净利润的全部来源。

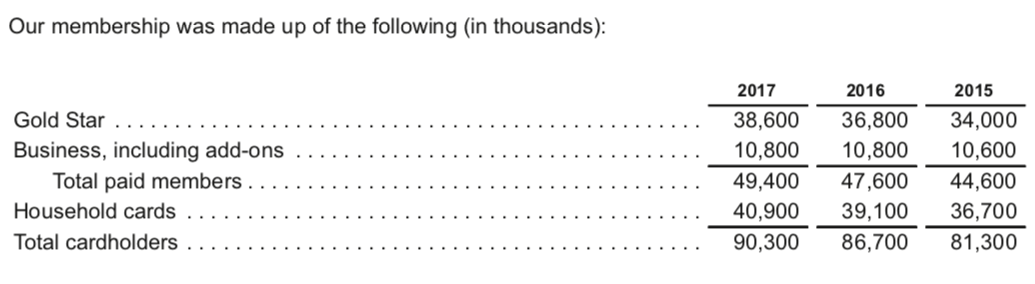

图:Costco近3年各类会员数

Costco超市是会员准入制,分个人卡和企业卡,不能通用。2017财年,它的Gold Star会员(普通个人卡)是3860万人,Business会员(企业卡)是1080万人,加起来总的付费会员是4940万人。此外还有3910万免费的家庭卡会员,这部分是主卡持有者为家庭其他成员免费申请的一张副卡。

拿当年的1261.7亿美元GMV一算,平均每个付费会员在Costco的年度消费是2554美元,每个月是213美元。由于Costco的市郊选址和批量售卖,家庭消费者每光顾一次的频率也就是半个月至一个月。

我拿2008年~2017年的历史数据算了一下,Costco会费收入的年增速平均值(不是年复合增长率)是7.4%,增长因素无外乎会员数增加、更多普通卡会员升级为年费更高的行政卡(黑卡,享受更多第三方附加服务),以及会费提价。而这10年对应的超市GMV增速的平均值是6.69%,低于会费增速。

这粗略反映了消费者对会员身份的认可度是比较高的。财报披露,2017年美国市场Costco会员续费率是90%,加拿大是87%。一位生活在澳洲的朋友说,他在当地Costco买的饼干,回家尝了尝觉得太甜了,拿回超市二话没说就给退了。除了能让会员在日常消费中感觉“省回”很多钱之外,“无忧”的退货服务也是Costco推行会员制的资本。

但实在想象不到这种退货标准拿到上海等内地城市会发生什么。

如果换个角度看,消费者在Costco感觉很爽,那谁会不爽呢?Costco凭借每个单品的大出货量可以享有很强的话语权,向品牌商压价是一定的,不然控制低毛利率就无从说起。这样,部分品牌商应该是不爽的,但看在出货量的份上可能就“忍”了。

另外,英语系国家喜欢的这套消费模式,放在欧洲能同样受追捧吗?这是我疑问的地方。因为Costco的SKU大概在4000个上下,与盒马类似,比7-11多不了多少,这意味着同类商品可能只会选2种或3种,相当于消费者面对的是由Costco替你选择好的品牌。与杂货铺相比,它必定是更标准化的、更省脑子不用费事做决策的。

美国人接受这一套,欧洲人却未必接受。

星巴克是标准化的代表,它能在英语系国家以及发展中国家风靡,但意大利等南欧国家根本不待见它,他们有更小众的、更个性化的、更local的选择。Costco现在全球有746家店,但在欧洲除了英国有28家外,其他欧盟区只有4家(西班牙2家、冰岛1家、法国1家),多少也说明了这个问题。

综上,回到中国互联网公司的话题。他们标榜自己的“类Costco”模式,其实不应该是高性价比,甚至不应该是卖得便宜、让利于民这类表象,而应该是背后高效的管理能力(对库存、运营等)、严格的选品与品控,以及贴心的服务。

如果把Costco等同于便宜或不赚钱,就跑偏了。

同名微信公号:一千二百字(word1200),用最简洁的文字聊聊商业逻辑和公司财务