扫码打开虎嗅APP

Photo by AbsolutVision on Unsplash,本文来自微信公众号:如是金融研究院(ID:RuShiYanJiu),作者:朱振鑫,如是金融研究院首席研究员;杨芹芹、宋赟,如是金融研究院高级研究员

一季度GDP同比增长6.4%,与去年四季度持平。2019一开年,不仅市场底比预期来的更早,经济底看上去也迫不及待的提前出场了。但不管从长期还是短期来看,这个经济复苏的成色都有些不足。

从长期来看,中国经济四十岁之后的换挡期远没有结束。纵观全球180多个经济体,二战之后,经济增速能够连续25年保持在7%以上的只有13个经济体,剔除掉阿曼、香港、新加坡等微型经济体,实际上只有中国、巴西、印尼、日本、韩国、马来西亚、中国台湾和泰国8个经济体创造了三十年的高增长奇迹。而从第四个十年来看,除了中国,其他7大经济体在无一例外的结束高增长,甚至跌入超低速增长或者衰退的结局,区别只在于减速的幅度。

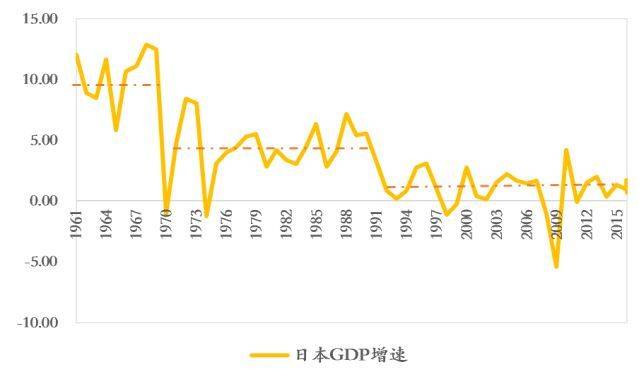

剧烈减速的典型是转型失败的日本。二战后,日本经济迅速恢复,出口优势凸显,对外贸易顺差急剧扩大,1961-1973年,大部分年份GDP增速均超过8%,1968年最高达到12.88%,高速增长势头强劲;1974-1991年,GDP增速均超过3%,广场协议后在宽松的货币政策刺激下,一度回升至7.15%,增速虽然较上一阶段明显放缓,仍保持中速增长;1991年之后,日本股市、楼市泡沫相继崩盘,经济增长乏力,GDP增速很难回到3%的水平,甚至一度出现负增长,2018年GDP增速不到1%,陷入“失去的三十年”。

图表1 日本经济增速一路下行,一度出现负增长,数据来源:wind,如是金融研究院

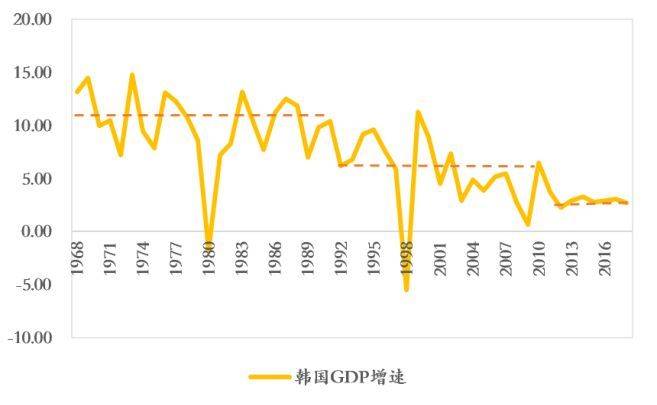

平稳减速的典型是转型成功的韩国。1968-1991年,除1980年发生民主化运动外, GDP增速均超过7%,1973年最高达到14.80%,持续高速增长;1992-2002年,除1998年金融危机外,GDP增速均超过4.5%,一度回升至11.3%,进入中速增长阶段;2003年之后,GDP增速全面下台阶,大多在5%以下,近7年均保持3%左右的增速。

图表2 韩国经济增速不断下台阶,数据来源:wind,如是金融研究院

中国也不可能例外。2015年GDP破7%后,即便是大规模的刺激也仅仅让经济反弹到6.9%,没有回到7%,未来也几乎不可能再回去。一个核心的变量是人口红利一去不复返。2012年我国劳动力人口数量首次出现下降,连续七年以每年三四百万的速度逐年递减,共计减少了2600多万。2018年就业人数也出现首次下降,预计未来还会继续下降。而老年人口却在上升,60岁以上人口约为2.5亿,每年新增8000多万,预计2050年将达到4.8亿,人口老龄化趋势已是不可逆转,老龄化速度是人口出生增速的7倍。人口老龄化会使经济的潜在增长能力系统性下降,两个最直接的影响:

第一,人口老龄化推高劳动力成本,导致制造业向外转移。德勤报告显示,自2005-2015年十年期间,中国的劳动力成本上升了五倍,比1995年涨了15倍,劳动力成本急剧上涨。目前越南工人的平均工资,还不到中国工人平均工资的一半。劳动力成本的上升必然会使很多过去的世界工厂出现产业外流和转移,中国近几年对这点感触很深,大量的制造业转移到了东南亚地区,中国制造正悄悄地变为缅甸制造、越南制造。如瑞典时装巨头H&M已将成衣生产厂从中国搬到了缅甸、微软将诺基亚的手机制造工厂从中国迁往了越南、三星撤离中国在越南北部设厂。

第二,人口老龄化减少房地产刚性需求,导致房地产红利消退。除了劳动人人口下降外,高中毕业生数量2013年开始减少,年均减少超过50万,婚姻登记人数2013年后也开始下降,年均减少70万对,首套房刚需出现趋势性下降。参考国际经验,人口拐点往往伴随着房价拐点,美国劳动力人口2007年见顶,房价2006年见顶,日本劳动力人口1992年见顶,房价1990年见顶,房地产市场难言乐观。人口红利消退,刚需后劲不足,房地产市场的基本面发生了根本变化,总量扩张的黄金时代已经结束,取而代之的是结构优化的白银时代,去地产化已是大势所趋,对经济增长的贡献下降。

短期来看,经济的确出现了企稳的迹象,核心动力是社融的企稳,这意味着实体信用的扩张,PMI只是一个结果而已。但如果从长期来看短期,就能清楚的看清近半年两个6.4%的意义,这只是减速大周期中的一次短暂的休息而已。在大周期中依靠政策去推动经济的短期上行,历史已经告诉我们结果:经济企稳的速度、持续时间和力度都会偏弱,而且越往后期越难。

回想一下历史,2015的复苏已经较2012微弱、迟缓的多。2011年经济增速接近8%,12月央行开始降准降息,3个季度见效,PMI从2012年8月开始反弹,GDP从3季度的7.5%反弹到4季度的8.1%,反弹0.6个百分点,持续1个季度。2014年年底开始的大规模宽松只带来了缓慢的微弱复苏。2014年开始的上一轮宽松,2次降准6次降息,7-8个季度才见效,PMI从2016年3月开始反弹,GDP只从3季度的6.7%反弹到4季度的6.8%,反弹0.1个百分点,持续1个季度。不是货币放水没有效果,而是效果都体现到了价格上,同期名义GDP从6.9%大幅反弹到11.7%。

图表3 宽松政策的刺激效果逐渐减弱,数据来源:Wind,如是金融研究院

而和2015的上一轮周期相比,这次的企稳会更反复、反弹幅度会更弱、持续时间会更短。从长期的因素看,人口大周期比之前更加拖累,比如制造业的成本问题肯定比四年前严重,而房地产的扩张空间显然也比四年前悲观许多。从短期的因素来看,目前和上一轮周期也有着明显的区别:

第一,2015年处在金融扩张周期,现在处在金融紧缩周期。2014-2015年,金融周期处在加速扩张阶段,监管放松,金融创新活动活跃。企业部门的融资、并购重组门槛低,金融领域产品丰富,还有一系列的政策允许居民部门杠杆率抬升,导致股市、债市、房地产、商品轮番上涨。而目前我们所处的阶段截然不同,去年我们刚刚经历了资本寒冬,现在最多算是稍微回暖。这轮金融收缩周期始于2016年,2017年金融去杠杆政策开始取得成效,我们能明显的感觉到企业融资难度增大,并购重组逐步收紧,资本市场“炒壳”降温,一大批违规和不合理的金融机构、金融业务会被清理,个人的加杠杆行为也被严格控制。

图表4 中国存在过度金融化现象,数据来源:Wind,如是金融研究院

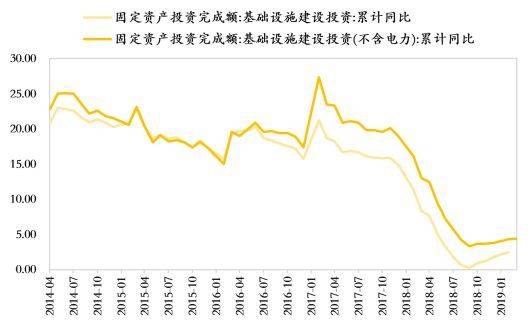

第二, 2015处在地方政府的债务扩张周期,现在处在债务紧缩周期。基建投资触底回升主要是因为宏观政策逆周期调节生效,受地方债提前下发、中央提前下发转移支付及发改委加速项目审批等因素的影响。今年1季度地方政府专项债超预期增加,财政前倾趋势明显,基建投资大概率会出现前高后低的走势。但现在地方政府债务仍然处在紧缩周期,与上一轮相比缺少政府投资基金、PPP等项目,政府表外融资监管加强,基建投资依旧承压。

图表5 基建投资增速可能低位徘徊,数据来源:Wind,如是金融研究院

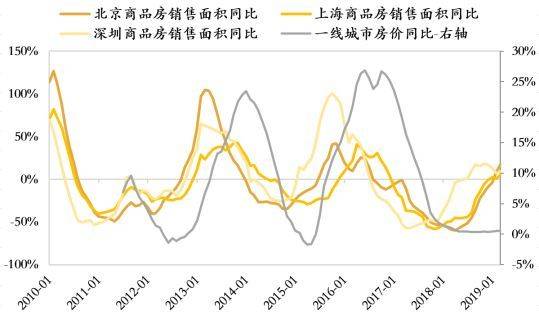

第三,2015年处在史上政策最宽松的房地产上升周期,现在政策还有不确定性,地产的复苏弹性比2015差的多。2014-2015年的房地产政策可以说是达到史上最宽松,14年“930”新政放松二套房认定标准,下调首套房最低首付比例,贷款利率下限下调为基准利率 0.7 倍,15年“330”新政、“930”新政又连续降低房贷首付比例。在政策的强刺激下,一线城市的商品房销售和价格在2015年率先反弹,给实体经济的复苏提供了支撑。目前的房地产政策已经出现了一定的松动,部分城市放松了限购条件,3月以来房地产销售出现了“小阳春”,但我们预期本轮的政策力度会远不如从前,市场是否会全面回暖还有待观察。

图表6 一线城市商品房销售与房价增速,数据来源:Wind,如是金融研究院

总的来说,两个6.4%只是数字上的短期企稳,在经济减速的大周期下,依靠政策支撑的短期复苏可能只是中国经济换挡的中继站,而不是终点站。

参考文献:《致中国经济终将逝去的青春:为什么GDP增速远未见底?》

本文来自微信公众号:如是金融研究院(ID:RuShiYanJiu),作者:朱振鑫,如是金融研究院首席研究员;杨芹芹、宋赟,如是金融研究院高级研究员