头图来自视觉中国

对多数公司而言,投资不是主业,投资活动现金流主要由购买理财产品的支出和利息收入构成。对阿里、腾讯、携程这些行业巨头而言,投资不是主业胜似主业,投资活动现金流量就值得研究了。

携程投资活动现金流

梁建章重归携程后,除了打价格战,还通过横跨整个产业的密集的、系列化的并购、参股,在艺龙、去哪儿网前后左右打下一根根桩子,令他们动弹不得。

我们先简单回顾下,2014携程年报中所披露的部分被投项目:

2014年,携程投资活动现金净流出93.7亿,相当于经营活动现金净流入的478%。

2015年携程的大动作是5月战略投资艺龙网,10月与百度达成股权交易投资去哪儿网。但由于两宗并购是非现金交易,携程投资活动现流出44亿、相当于OCF(经营现金流)的145%。

如今回过头来看,那些年携程投资的企业未必优质,途牛、一嗨、易到……梁建章并非真的看好这些企业,投资是为了防止去哪儿、艺龙与生态圈中其它势力结盟,有“坚壁清野”的意味。

今天回过头看,很难说具体哪项投资对胜负产生影响,但携程至少在声势上、心态上占了上风。

梁建章好比使用“分身术”的孙悟空,一个“化身”与对手短兵相接进行“肉博战”,另一个“化身”飞起来进行“空中打击”。身陷“地面战场”的艺龙、去哪儿束手无策。

在“收拾掉”去哪儿与艺龙之后,携程投资、并购的步伐进一步加快。

2016年,携程战绩如下:1月1.8亿美元投资印度MakeMyTrip,2月注资众信旅游,4月30亿入股东航。10月以来携程更是连放大招:接下旅游百事通5000多家门店;将公寓民宿业务注入途家(以资产换取股权增加);14亿英镑收购天巡(Skyscanner)。2016全年携程投资活动现金流出204亿,相当于OCF的386%。

以上列举的都是完成的投资项目,备选项目恐怕数位于此,即便职业投资家,工作量也很饱满,这说明梁建章把相当大的精力花在战略投资上。这个策略在延续,2017年、2018年,携程投资活动现金流出总额达293亿。

腾讯投资活动现金流

对外投资是腾讯发挥两大核心能力(流量和资本)的最佳途径。

过去几年,腾讯累计投资了700多家公司,估值10亿美元以上的公司超过100家,其中60多家已经上市。

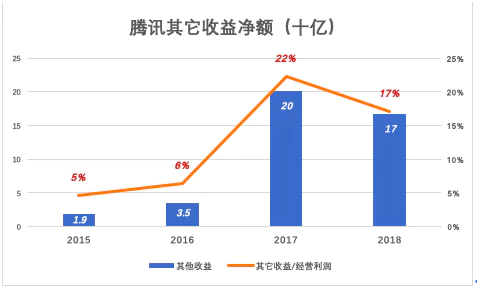

2017年是腾讯投资业务的丰收之年,易鑫、众安、搜狗、阅文扎堆上市,“其它收益净额”达201.4亿元,占当年经营利润的22%。2018年,腾讯“其它收益净额”回落到170亿,占当年经营利润的17%。

2018年,腾讯投资活动净流出现金1519亿,而阿里2019财年(2018年4月1日到2019年3月31日)为1511亿。腾讯投资流出相当于经营流入的143%,阿里的这个比例为100.1%,腾讯更激进。

2019年前三季度,腾讯投资流出相当于经营流入的58%,如果四季度没有大动作,全年投资流出同比降幅或将超过50%,说明腾讯投资策略发生重大变化。

腾讯投资的规模不输一线基金公司,但背后的逻辑与财务投资者不尽相同。腾讯一手给流量一手给钱,相当于借出一匹辕马帮企业拉车,同时把自己的货物放到马车上运载到“彼岸”——资本市场。辕马是腾讯的流量,货物是腾讯的资金。到达彼岸后,腾讯要牵回辕马(战略合作到期)、卸下货物(套现)。

腾讯坐拥12亿微信用户、8亿QQ用户,流量是取之不尽的“可再生能源”。腾讯用流量“拉车”、搭载资金的投资模式能够周而复始地运转下去。在广告、游戏、电商、增值服务四大变现方式之外,腾讯开创了“第五种流量变现方式”。

阿里投资活动现金流

携程投资流出相当于经营流入的200%有些激进,而其投资规模与阿里相比倒是小巫见大巫了。2018年携程投资流出141亿,阿里2019财年(2018年4月1日到2019年3月31日)投资流出1511亿,相当于经营现金流入的100.1%!

阿里投资策略属于激进型的,经营活动赚到的钱大部分用于投资,但总体上量入为出、不会透支。

苏宁投资活动现金流

苏宁作为巨型零售企业,经营周期性较强,现金流阶段波动性较大。为有效加强现金管理,苏宁展开投资理财业务,基本每个月都有购买、有回收,经营资金需求量大就少购买多回收,反之则多购买少回收,这样即保持流动性又增加收入。

2012年苏宁“投资收回现金”和“投资支付现金”分别为33.3万元和1.945亿;2013年“投资收回”、“投资支付”分别暴涨至182亿和233亿。苏宁2013年报中披露:“为提高奖金使用效率,购买了银行理财产品和货币市场基金,由此带来公允价值变动损益、投资收益分别同比增加2269.05%、171.18%。”这两笔收入加起来有1.2亿,不算小数目。

2014年苏宁“投资收回”、“投资支付”分别增至477亿和502亿;2016年又上一个台阶,“投资收回”、“投资支付”分别为1231亿和1631亿;2017年、2018年,每半年收回、支付金额都超过千亿。2019年上半年,苏宁理财投资规模明显萎缩,“投资收回”、“投资支付”分别为620亿和669亿。

除了购买理财产品,苏宁还涉足股权投资、基金、小额贷款等领域。2018年末,苏宁发放贷款及垫款余额达137.5亿,持有5.86亿股中国联通,5038万元“锤子科技”(成本入账)。这一年,苏宁还投资万达商业、认购易居企业控股H股。

大进大出的理财投资,对苏宁业绩产生极大影响。2017年苏宁净利润42.2亿,扣除非经常性损益净亏损8839万;2018年净利润133亿,扣除140亿投资收益(主要来自出售阿里股票)及其它非经常性损益,净亏损3.6亿。

# 写在专栏结尾

本篇为《财报4把钥匙》专栏最后一篇,过去这段时间,Eastland用30+新经济公司的真实财报数据,带你从营收、利润、费用、现金流四大块系统掌握财报分析技能,希望能帮大家以财报为窗口,对企业业务和商业模式有更深入了解。如果对于本专栏还有任何疑问,欢迎在评论区提出你的想法,如果觉得本专栏还不错,也欢迎多多向身边朋友分享推荐,祝学有所获~

评论