扫码打开虎嗅APP

来源|深燃(shenrancaijing)

作者 | 金玙璠 周继凤

编辑 | 魏佳

题图来源|视觉中国

一名大二学生在白条、花呗欠了九千多元,实在还不起又无法面对父母,正在知乎求助。

充满戏剧性的是,几个月后的11月2日,《网络小额贷款业务管理暂行办法(征求意见稿)》发布,明确要求严禁跨省经营、联合贷款出资不低于30%、额度不超过借款人年均收入1/3。最后一项直接对准向在校大学生发放贷款的机构。

与此同时,银保监会发文点名“花呗”:与持牌金融机构相比,金融科技公司更加依赖购物、交易、物流等行为数据,更多依据借款人的消费和还款意愿,缺乏对还款能力的有效评估,往往形成过度授信,与场景诱导共同刺激超前消费,使得一些低收入人群和年轻人深陷债务陷阱。

在那条知乎求助下,网友都在劝这位大学生迷途知返——“讲吧,趁你还没打开不正规的网贷平台。”“没办法,你不说,你就得想办法弄钱,有两种办法:违法犯罪、网贷平台。第二种方式,你起码一两个月不用疯,但两个月后,大家都疯了。”

和这条征求意见稿一起进行的,还有双11大促前,主流APP不遗余力地推广自家的借贷产品,立减、发券,甚至自家消费贷的支付方式被推到了默认位置。

营销无孔不入,却避而不谈风险,劝年轻人超前消费,花呗们有错吗?这些到处厮杀的互联网巨头为什么愿意借钱给你?蚂蚁IPO暂停后,网络小贷新政会对巨头们的借贷业务产生什么短期和长期影响?

巨头疯狂借钱给你

“现在真的是万物皆可贷。”艾菲在社交平台上写下这句话。

我们不妨跟着她体验体验。双十一到了,她想在淘宝囤货,发现花呗额度增加了,又可以买买买了,还不用担心还款,支付页面会友情提示,可以用花呗分期付款;

她逛到京东,又下了一单,准备付款的时候,付款方式默认为京东白条,条件非常诱人——单单最高减99元,还把每个月的分期费用计算得很清楚,服务费缩短到小数点后两位,均摊到每个月钱并不多;

苏宁也是一样,打开苏宁易购APP,系统马上提示你开通任性付就能返款50元,开通任性贷就能30天免息;

中午了,艾菲点了份外卖,准备支付时,画面提示,使用美团月付这单立减2元,她狠心关掉小窗,用自己的常用方式支付成功后,页面跳出“领福利”弹窗,原来是让她点击申请美团联名信用卡,页面提示最高5万额度免年费;

午休时间,她刷微博、抖音的功夫,界面时不时跳出一两条网贷广告。微博上“我的钱包”里直接嵌入着微博自己的金融产品,而抖音在“我的钱包”的最显眼位置标识“有福利待领取”,点击进入发现是在推广字节跳动自己的产品放心借;

下午外出见客户,她打开滴滴,发现主页位置上有金融板块,点进去一看,账户的贷款额度已经达到10万元了;打开百度地图,底部也链接着“有钱花”入口……

事实上,自2017年现金贷被规范整顿以来,头部互联网公司就抢走了接力棒,开始疯狂抢滩消费金融的生意。

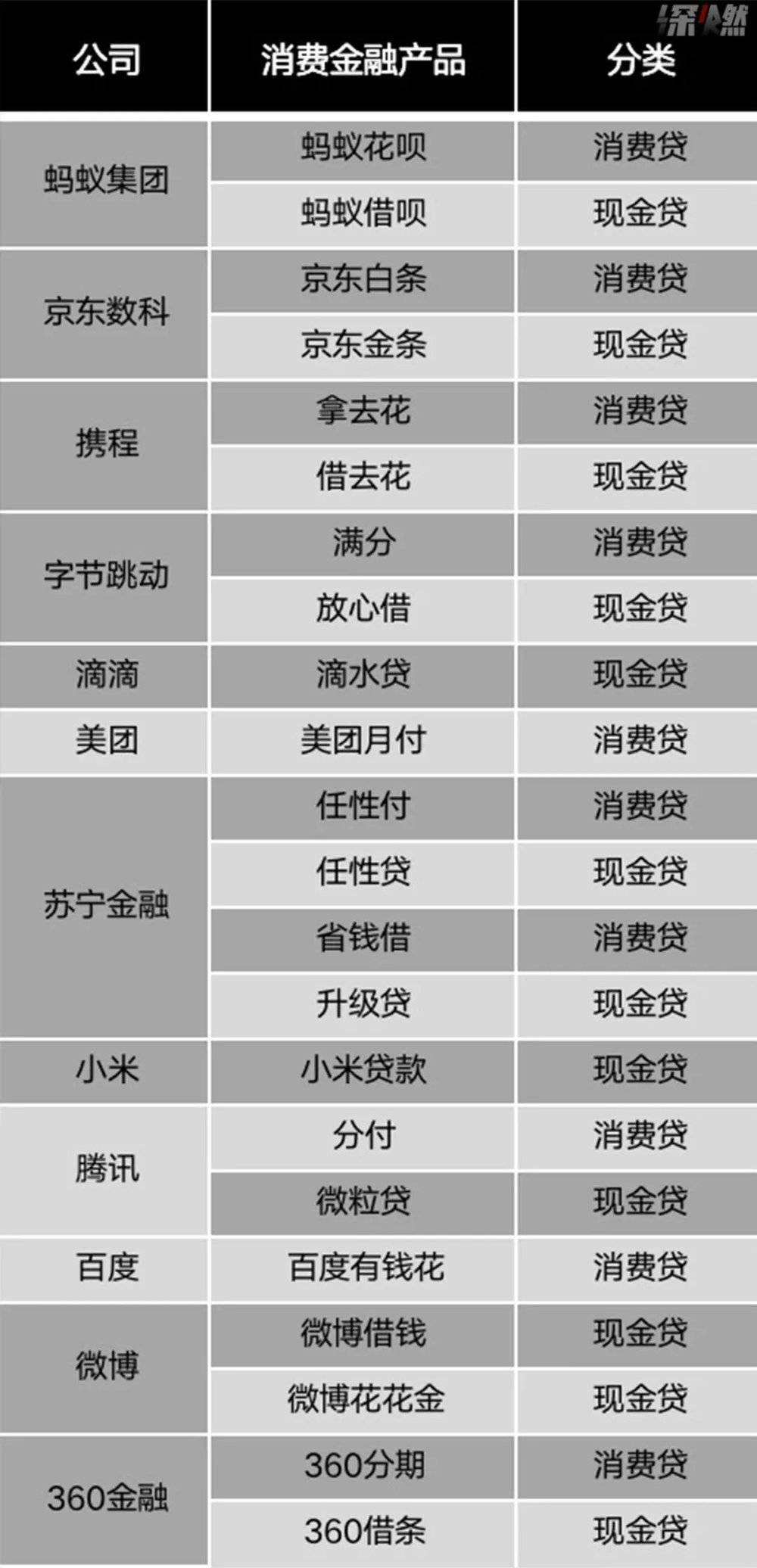

头部互联网公司的消费金融产品 资源来源 / 公司官网、媒体报道 制图 / 深燃

2017年,美团上线了美团生活付,滴滴同年底获得了支付牌照,转年把金融部门升级为金融事业部;2018年,新浪成立的公司开始运营微博借钱等产品,同年,字节跳动上线了一款叫放心借的产品……

而BAT大厂们,则一早就搭建起了自己的生态系统,赚得盆满钵满。今年,京东数科、蚂蚁集团相继递交招股说明书。

但凡有流量平台的都想进来分钱,要么是售卖流量给信贷产品,赚取广告费,要么抢占了金融牌照,自建消费业务,设置各类导流入口,开闸放贷,和传统金融产品比,最大的特点是门槛极低,额度是你花得多给得多。产品绝对用户至上,流程“贴心”,审核高效。

从支付宝就可见互联网巨头的“用户思维”,从花呗、借呗到余额宝、相互宝,用户可以在这里体验一站式消费金融服务。前花呗负责人在接受媒体采访时就表示,花呗的诉求不是拉新,而是“更多用户使用”,也就是降低使用门槛,找到没有被覆盖的用户,找到可以为他们服务的方式。

总之,到今天,互联网巨头旗下的现金贷和消费贷几乎充斥着每一个线上细分场景。只要一打开手机,无论是电商购物、线上聊天、刷视频休闲娱乐,打车、外卖还是订酒店,都一定被消费金融类产品打扰过。

这些产品还有一项传统金融做不到的技能:避而不谈风险。

以花呗为代表,通过广告宣传为每一次网贷行为制造一个温馨而无法抗拒的场景,给年轻人制造一种错觉——只要提前透支,就能“活成想要的样子”。广告片里,一个刚毕业的大学生,为了出门看看世界,于是用花呗毕业旅行,精打细算的三口之家,用花呗给女儿过生日……

被网贷掏空的年轻人

豆瓣上有一个“网贷互助小组”,简介是“网贷只有一次和无数次”,这句话也成为了无数超前消费人群的真实写照。

2019年花呗发布的一份《2019年轻人消费生活报告》里提到,花呗的90后用户占到了68%。中国近1.7亿90后中,超过6500万开通了花呗,平均每5个90后就有3个人在用花呗进行信用消费。

不止花呗,北大光华-度小满金融科技联合实验室发布的《2019年中国消费金融年度报告》显示,我国消费金融市场贷款规模快速增长,2019年9月末消费贷款规模增至13.34万亿元。

互联网消费金融被推行的同时,大量没有偿还能力的人也被卷进了市场。不同于传统银行对信用卡的严格审批流程,且往往将服务资源提供给高净值人群,互联网消费金融,尤其是大厂的产品往往把消费信贷的审核门槛降低到年满18周岁、通过实名验证即可。消费欲望旺盛但没有经济能力的大学生,首先成了各大校园贷、互联网消费金融产品的精准收割对象。

对于这个年龄段的群体,过度借贷的潘多拉魔盒一旦被打开,就很难再关上。

据半月谈报道,不少大学生因为电商平台赠送的白条免息券,付款的时候也会默认点消费贷选项,掉入互联网消费金融的陷阱。

一些大学生更是因为看到花呗和借呗上的低息政策动了心。不止一位网友在社交平台上表示,当初开启网贷模式就是因为互联网平台上铺天盖地的低息广告。

不少年轻人,或因为虚荣无节制的消费,或因为被网贷套路、搞不清具体的网贷政策,一步步从花呗、借呗、微粒贷开始,在各色网贷平台铤而走险,利息越滚越多,拆了东墙补西墙,甚至到了以贷养贷的境地。

来源 / Pexels

21世纪报道就曾报道过,一名大学生为了维持自己的消费水平,一共在10个平台欠了3万多元,以贷养贷。这些平台包括拍拍贷、分期乐、滴滴、桔子分期、360借条、活力花、安逸花、恒易贷、备用金、花呗。他坦言:“我把贷款的额度当作了自己的钱。”

2019年8月底,一名南京211大学毕业生由于在互联网金融平台多头借贷,360天内申请网络贷款56笔,最终选择了轻生。他去世之后,催收短信依旧。

而在黑猫投诉上,如今依然充斥着诸多因为网贷而陷入深渊的借款人,他们每天被高额的高利贷和花样繁多的催收手段压得喘不过气来。

一位投诉用户对深燃表示,今年从借呗借出1.6万后,原本和客服协商3个月还清,但逾期第6天时,催收电话还是打到家里。他在投诉内容里乞求催债人不要影响自己的家人,甚至产生了轻生的念头。

“如果有能力还款,也不会让利息一直往上涨,利息都要5000多。”另一位小商贩称,疫情期间她通过借呗借了3.5万元,但是因为疫情货压太多卖不出去,资金周转不开,4月份没能按时还款,于是一直被第三方催收人员上门催收骚扰。

“借助于新金融科技,使得消费信贷发展非常快,甚至有一些是过分诱导年轻一代提前消费、借贷消费。”央行前行长周小川谈到消费信贷时曾表示,“这个不仅是一种经济现象、金融现象,同时也是一种文化现象,是一种人口现象,这个可能会带来重要的影响。”

劝年轻人超前消费,花呗们有错吗?

花呗地铁广告“一家三口的日子再精打细算,女儿的生日也要过得像模像样”

A面是,“花呗”在手,及时行乐。

B面是,大二学生在白条、花呗欠了九千多元,实在还不起又无法面对父母,正在知乎求助。

“讲吧,趁你还没打开不正规的网贷平台。”

“没办法,你不说,你就得想办法弄钱,有两种办法:违法犯罪、网贷平台。第二种方式,你起码一两个月不用疯,但两个月后,大家都疯了。”

“你在新闻上看到的那些网贷几十万的最初可能都跟你一样,只是不到1万的钱,以贷养贷,最终踏上了那条坎坷路。”

这是三条知乎网友的回答。提前消费买来的体面,一不小心就可能变成噩梦。

11月2日晚间,银保监会发文点名“花呗”:与持牌金融机构相比,金融科技公司更加依赖购物、交易、物流等行为数据,更多依据借款人的消费和还款意愿,缺乏对还款能力的有效评估,往往形成过度授信,与场景诱导共同刺激超前消费,使得一些低收入人群和年轻人深陷债务陷阱,最终损害消费者权益,甚至给家庭和社会带来危害。

花呗、白条这两款产品的开通门槛都是年满18周岁以上、支付宝/京东账号实名制验证并绑定手机号、银行卡即可,最低额度分别为是500元、1000元,当用户的消费额越来越高,又会不断上调额度。

劝年轻人超前消费的花呗们有错吗?

“必须要承认,国内当前的消费金融市场,确实存在一定引导过度消费信贷的现象。”一位互联网金融体系内的从业者对深燃称,这是消费金融这个工具带来的负面作用。

但在他眼中,金融始终是工具,本身不带有善恶属性,他认为社会消费文化的养成不是一朝一夕,不是哪个公司、哪个产品就能够诱导人们形成超前消费主义的。

不过,柒财智库高级研究员毕研广认为互联网巨头要承担一定责任。过去的金融强调稳定和适度,当不少互联网巨头进场以后,变成了以扩张和市场占有为主。金融与互联网在某种程度上是完全对立的,金融首要考虑的是风险,但互联网公司不是。

银保监会的文章还提到:在收费方面,金融科技公司缺乏统一标准,一般高于持牌金融机构。比如“花呗”与银行信用卡业务基本相同,但分期手续费高于银行,与其普惠金融理念不符,实际上是“普而不惠”。

毕研广亦对深燃表示,大多数人从大学才开始接触理财,很多人即便正在使用消费信贷,也搞不清楚利率、利息,每个月到底要还多少钱,也没有树立资产负债平衡的理念。

这类型消费贷产品一般设置有免息期,超过免息期后开始计算利息。深燃计算了花呗分期还款的真实利率:分3期,官方利率2.5%,实际年化利率是14.94%;分6期,官方利率4.5%,实际年化利率是15.27%;分9期,官方利率6.5%,而真实年化利率为15.34%;分12期,分期费率是8.8%,实际年化利率是15.86%。

至于借呗,不同用户利率差异很大,一般日利率在万分之三至万分之六不等,也就是说月利率0.9%-1.8%、年利率10.8-21.6%。

京东白条的服务费率都是0.5%-1.2%/月,利率与借呗一样因人而异:选择分3期,年利率为9%-21.6%;选择6期,年利率为10.29%-24.69%;选择分12期,年利率为11.08%-26.58%。

对比一下传统银行的利率,以招商银行信用卡为代表,分3期,折算年化利率为15.24%,分6期年化利率为14.26%,分10期年化利率为13.94%,分12期年化利率为13.25%。

还款费率及年利率对比图 制图 / 深燃

一位金融行业人士表示,花呗平均15%的年化利率,接近普通小额贷款。但不可否认的是,花呗作为当代年轻人第一款使用的信用类产品,能够强化社会信用体系。

中国最大的信用卡发卡行招商银行的2020半年报显示,信用卡流通户数6526万户。蚂蚁招股书显示,支付宝月活用户已经超过7亿人,其中使用花呗、借呗的用户达到了5亿。文渊智库创始人王超对深燃表示,照此比例,在中国但凡是有工作的人,基本上都用上花呗了。

“这钱,不赚白不赚”

话说回来,这些到处厮杀的互联网巨头为什么愿意借钱给你?

“钱不是大厂自己的。”

目前互联网巨头中做放贷业务的分两类,一是类蚂蚁的公司,想跟蚂蚁一样做平台型的公司,另一类,本质是广告商,售卖自身流量,把金融作为一种流量变现的方式之一。

这两类公司最大的区别是涉不涉及自营业务,进一步分,平台型公司的贷款业务有联合贷款和助贷两种模式,也就是出不出资的区别。

联合贷款模式,是互联网平台和持牌金融机构按一定比例出资,或者互联网平台向持牌金融机构缴纳一定保证金。在这种模式下,由于互联网平台在获客和风控上有明显优势,可分享比出资比例更高的利润,风险按出资比例/保证金承担。

助贷模式则是一种纯技术服务,互联网金融平台通过初步风控筛选出来的客户推送给持牌金融机构,持牌金融机构向互联网金融平台付技术服务费。

虽然主流的花呗、借呗、白条都是联合借贷,但在互联网公司和银行的合作中,助贷因为不占用资本金、不兜底,如今已经成为互联网巨头的主流模式。

“金融人称是万行之王,确实来钱快。”毕研广称。

今年上半年蚂蚁的收入结构中,微贷科技平台(小额贷款)的收入占比为39%,超过支付业务,是第一大收入来源。与信贷相关的净利润是102亿元,占到蚂蚁集团总利润的47.8%,接近半壁江山。这背后就是花呗和借呗。

“这个钱,不赚白不赚。”

王超对深燃分析,大厂拥有流量、用户,有做金融的场景优势,实力强的巨头更有核心的风控优势。疫情之下,蚂蚁的不良贷款率从2019年的1.5%上升到了今年上半年的2.9%。截至今年上半年,京东白条整体的不良率已上升至1.21%,半年前,这一数字为0.57%。这两家都远低于行业平均水平。中国银行业协会的数据显示,2019年消费金融公司平均不良贷款率为2.63%,略高于信用卡的平均不良水平。

另一方面,这些大厂不用考虑用户留存率。因为你只要开通了它的这一项业务,就进入了它的用户池。“几乎不会有人特意去注销,因为操作非常之复杂。”不止一位业内人士如是说。

更关键的是,金融是大厂生态里可以高效增值和转化的业务,支付、借贷和理财,其实是用户全生命周期管理的一系列动作。“用户在你平台上用的功能越多,那就证明越离不开这个平台。”苏宁金融研究院高级研究员黄大智认为,赚钱之外,更关键的是,金融对增强用户粘性和提升活跃度有奇效。

来源 / Pexels

监管来了。

11月2日,酝酿两年多的《网络小额贷款业务管理暂行办法(征求意见稿)》终于发布,明确要求,严禁跨省经营、联合贷款出资不低于30%、额度不超过借款人年均收入1/3。最后一项直接对准向在校大学生发放贷款的机构。

王超告诉深燃,“这三项,蚂蚁都要调整,其他大厂更需要调整,而且工程量都非常大”。

过去,蚂蚁可以靠两块本金通过金融杠杆,放出100块贷款,收18%的利息,赚18块,现在必须出16块,才能放出100块的贷款,定期额最多只能拿15块的利润。新规之后,蚂蚁的本金年收益率从八倍降到一倍。

金融行业资深分析师王蓬博认为,对于蚂蚁,牺牲点利润限制不住他发展,网络小贷新政的限制是头部几家机构能承受住的,长远去看,对蚂蚁们是一种利好。

这就是监管和大厂的关系,互联网金融形态发展之快,创新业务之多,监管机构要考虑其中风险,这是一个互相推动的过程。“监管一定是有底线思维的,需要在创新和风险之间寻找平衡。”王蓬博称。

“就算有一天路被堵死了,花呗们还能想出新鲜的玩意,去赚钱的。”王超称。黄大智同样认为,未来还会有像美团月付这样的新晋选手加入大厂放贷组,因为即便是单一场景下的超级APP,金融空间也是无限大的。

*题图来源于Pexels。应受访者要求,文中艾菲为化名。