扫码打开虎嗅APP

本文来自微信公众号:秦朔朋友圈(ID:qspyq2015),作者:Irene Zhou,头图来自:视觉中国

早在2020年,也就是浦东开发开放30周年之际,《华尔街搬进中国》一文火了,当时笔者也写过一篇题为《华尔街是搬进中国了,然后呢?》的文章,解读风光表面之下外资可能会面临的本地化挑战。

刚刚过去的2021年又是对外资而言尤为动荡的一年——中资房企美元债曾是华尔街最青睐的最高收益品种,海外投资人占比近6成,然而部分房企接连暴雷;过去十多年,成长股在美股市场也大幅跑赢价值股,产生惯性的外资在布局中国股市时自然青睐高增速概念,互联网科技股就是典型。

然而,除了风雨飘摇的在美中概股,最近一年,恒生科技指数不断刷新纪录低位,阿里相较于2020年末超300美元的股价最高点也已跌幅过半。

尽管如此,外资布局中国市场的进程仍在继续,从离岸转战在岸的趋势也更加明显。目前,第一家外资全资控股公募基金(贝莱德基金)已经在内地开业并发行产品;两家外资控股的理财公司(汇华理财、贝莱德建信)亦已推出多款产品;在中国资本市场改革、IPO提速的背景下,几家外资投行也继续以控股股东身份推进投行业务。

中国市场的巨大体量意味着机遇不容错失,经历了2021年的阵痛,外资将根据改变的游戏规则来调整投资策略,本土人才布局本土市场的重要性越发凸显。

一、掘金大资管市场并非易事

从业务层面来看,比起十多年前的那一轮以外资银行入华的金融开放,近两年的开放以外资资管机构为亮点。中国巨大的财富/资产管理市场令人垂涎,近120万亿元的整体规模吸引了外资加速入华,成立公募基金、外资私募、理财公司等。

截至2020年底,全球排名前20的国际资产管理机构已有17家来沪展业,在中基协备案的33家外资私募证券投资基金管理人有29家落户上海。

2021年9月末,贝莱德率先发行A股基金,当时募集近67亿元人民币,这一成绩已颇为喜人。毕竟众多还未“转公”的外资私募规模大都在10亿甚至5亿元以下。“贝莱德想利用先发优势,赶紧先上量多发产品,这的确给予其他外资一定压力。”一家外资私募人士对笔者表示。

2021年四季度,当时市场情况尚佳,私募基金也不断发行,桥水是其中一员。2021年11月,桥水发行了全天候增强型策略基金,短短一周内,各渠道募集金额逼近80亿元。

然而,2022年,情况急转直下,由于A股持续单边下行,基金发行遇冷,2022年1月的新发行基金规模仅为去年的1/10,截至目前净值位于“水上”(1以上)的更是寥寥。2022年1月4日,贝莱德基金发行了一只港股基金,当时资金募集总量仅约5亿元。

不过,对于其他尚无法转公募的外资私募,由于存在100万起投门槛,募资更是举步维艰,每次甚至都很难超过1亿元。尤其是这些外资普遍都采取基本面多头策略,但中国投资者似乎更愿意为本地管理人买单。

话虽如此,DE Shaw、Two Sigma、桥水等机构的产品仍不愁卖,这也是因为这些机构的策略都是外资更见长的如量化、多资产策略等,内地高净值投资人仍有较强的策略多元化需求。

今年,预计还有多家外资独资公募基金即将开业,包括路博迈、富达国际等。除了募资挑战,面对如此“卷”的资管市场,外资会否转换低换手、长线持有的风格?

据笔者了解,展业初期外资存在扩大规模的压力,外加迫于短期净值排名的压力,尤其是初期面对的客户都是零售客户,不乏外资为了迎合中国客户的偏好,大幅提高了换手率,同时追逐一些热点板块。但近期在市场单边下挫的格局下,净值大幅回撤。

去年以来,内地私募按周比拼排名的情况比比皆是,公募基金则为了追逐热点而出现风格漂移的案例更是屡见不鲜。去年三季度,监管重点关注公募基金风格漂移。

对此,某外资QFII基金经理也对笔者提及,其组合一般都维持在30%的超低换手率,均衡布局各行业的龙头,并不会有特别的板块偏好,估值是否合理是重要的考量标准,这也是他过往在管理海外客户通过QFII布局中国市场的资金的操作理念。

“即使未来募资对象变成了中国本地客户,我也希望坚持这一风格,因为迎合的结果并不一定更好,基金经理能走到今天,是因为经历了过往多轮牛熊周期的积淀,积累了很多不成功的案例,知道哪些事是不能做的,才进一步形成了如今的风格。”他称,“追逐部分成长股的一时净值、规模、绩效都会攀升更快,但大起也有大落,要长期留在市场,就要选择适合自己的风格。”

话虽如此,外资基金在起步时仍将面临巨大的扩大规模压力,因此必须要吸引更多个人投资者,否则便无法申请后续的QDII和养老金管理资质(有200亿规模的要求)。因此,外资基金未来很可能会招聘更多投资经理,来推出主题型基金等,以满足中国投资者的各类偏好。

除了基金战场,近28万亿元的理财市场也被外资瞄上。由欧洲第一大资管机构东方汇理(Amundi)和中银理财合资的汇华理财开业已近1年半,期间密集发行了多款权益、固收、固收增强、多资产产品,具有突破性意义的权益产品汇泽(基本面策略)一年来斩获超20%的收益。

贝莱德建信理财是第二家成立的外资理财,在2021年8月发行了首款系统化主动股票投资策略产品贝盈A股新机遇私1期(类似沪深300指数增强,为量化产品),显然和众多理财公司有所差异。施罗德交银理财也开业在即,高盛工银理财也于2021年5月获批开始筹建。

比起竞争激烈的基金赛道,理财赛道由于有了更多银行代销渠道的支持,似乎外资机构的规模扩张更为迅速,汇华理财的规模已经迅速扩至近1000亿元。外资理财也普遍采取了较长封闭期的策略(1-3年),并给出4%~5%的较高预期收益率,以时间换空间,来满足中国理财客对“稳稳的收益”的需求。

二、瞄准中国投行业务“大蛋糕”

除了外资财富/资产管理机构,例如高盛、摩根士丹利、瑞银、瑞信、摩根大通在此轮金融开放下,以控股券商的身份加码内地市场,瞄准的正是中国资本市场的大蛋糕。

过去一年,监管变化导致国际投行备受挑战。截至去年三季度末,中国有约250家公司在美国交易所上市,总市值达到1.36万亿美元。过去10年是中国企业赴美上市的高峰期,更是华尔街和中概股的蜜月期,中国的高成长故事吸引了大量投资人,也令投行赚得盆满钵满。

但2021年以来,自滴滴出行6月30日在美上市后至今,当年7月仅有两家企业成功登陆美股市场,8月后上市案例更少。

2021年12月初,美国证监会(SEC)通过修正案,最终确定了《外国公司问责法案》(HFCAA)的实施规则,不符合要求的公司最早退市时间可能在2024年。监管不确定性再度冲击了市场情绪。

对投行而言,相关监管政策、市场波动对IPO与债务资本市场构成不利影响,但只要市场主体有成长潜力,总有其他业务项能补足这边的损失。2021年,再融资和可转债产品成为亚太市场的亮点。

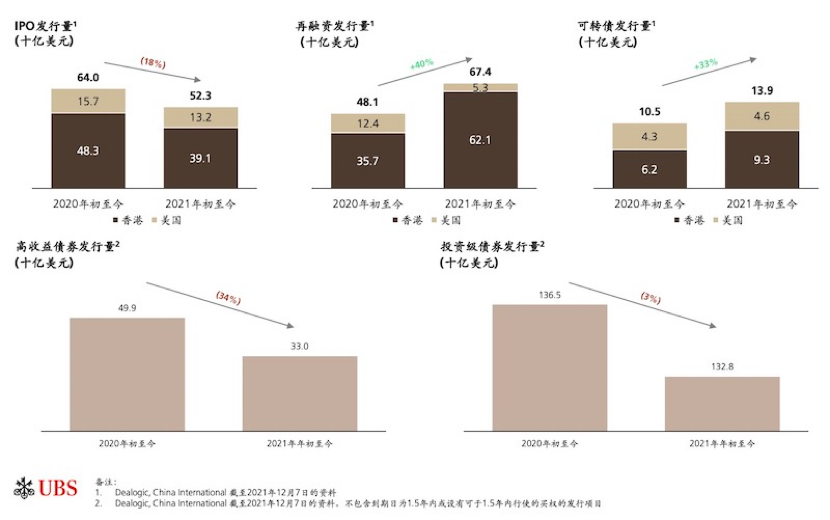

瑞银证券董事长钱于军此前表示:“如果看香港(不含A股)、美股两个资本市场,二者交易金额都有所下降,2020年全年大致是640亿美元,相较而言,2021年少了100多亿美元,其中中国香港市场大概减少了90多亿美元,美国市场下降了20多亿美元。但企业再融资发行大涨四成,敏锐的企业在一级市场融资后,赶快提前进行再融资,而美国市场巨大的包容性和机制更灵活的香港市场,给再融资带来了良好的前景,总额达到674亿美元,远超一级市场IPO融资金额。”

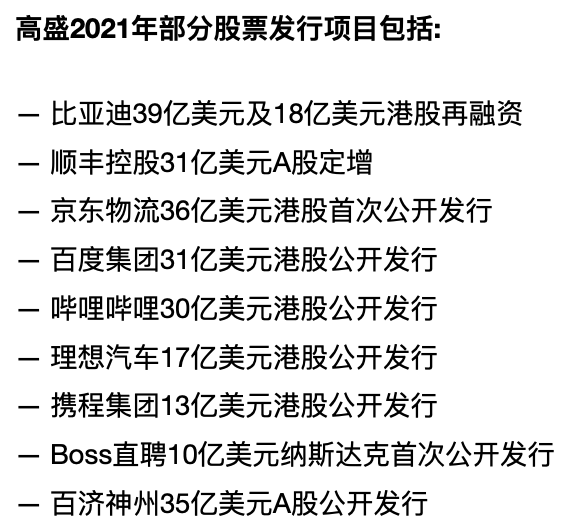

除了境外市场,内地A股市场成了外资业务新的增量。高盛表示,尽管2021年市场环境充满挑战,但中国企业全球股票及股票挂钩发行融资总额逾3103亿美元,继2020年2815亿美元后再创历史新高。A股股票及股票挂钩发行融资达1737亿美元,同比增长23%,占中国企业全球股票及股票挂钩发行融资总量的56%。

不过,A股市场对外资的挑战也不小。激烈的本地竞争意味着承销保荐利润或被挤压,而外资则对项目融资规模有下限要求,这也意味着能做的项目不多,早前科创板“跟投制”也与海外做法有所出入,一度导致外资投行难以成为项目保荐人,保荐的利润远超承销。

内地市场仍在革新之中。近两年,北交所的建立进一步完善和多元化了境内交易所市场布局;扩大红筹企业上市试点和新三板精选层转板让境内股市结构更为灵活丰富;注册制改革持续推进;新股发行定价规则和定价效率持续优化。

未来2~3年,外资投行仍将有不少潜在业务机会,会有更多企业选择赴港进行“二次上市”。2022年,港股、A股都将是重要的融资市场,高盛预计IPO数量和金额有望维持高位。

具体而言,过去一般平均每年中概股在香港主板上市的数量约100宗,美国约20~30宗,预计2022年中概股上市可能大部分都会集中在香港,整体约为120宗左右,再加上约20宗在美中概股回归,所以今年中概股的IPO总量估计在140家左右,高于上年。除了上述境外的部分,A股发行今年将保持在400家左右。

逐渐崛起的景气赛道也是投行业务机遇的来源,包括碳中和、半导体本地化等。在这一趋势下,外资机构绝不会错失服务企业转型升级的业务机会。目前,亦有众多新晋外资开始在华设立券商,例如法国巴黎银行、华平投资等。

某外资投行高管此前对笔者提及,从2006年进入中国开始,外资行发挥跨境业务优势,帮助国有企业到境外融资,而以银行间接融资模式为主的商业银行业务有重资产、重资本的特点。

但近年来,中国新经济蓬勃发展,直接融资成为主轴。“TMT、新能源、光伏等领域的民企估值轻易就是国企的几十、几百倍,这些企业对传统的间接融资的依赖度不断下降,法人银行能为企业客户提供的附加值似乎在边际递减。外资行的服务模式也必须随着中国经济模式的转变而变化。”

面对种种不确定性和水土不服,外资进击中国市场之路绝非坦途,但更多人相信,逐利的华尔街与中国市场的故事仍将续写。

本文来自微信公众号:秦朔朋友圈(ID:qspyq2015),作者:Irene Zhou