扫码打开虎嗅APP

本文来自微信公众号:混沌学园 (ID:hundun-university),分享嘉宾:肖星(清华大学经济管理学院教授),原文标题:《清华大学肖星:企业平均存续只有4-5年,活下去才是头等大事!》,本文为2021年5月1日肖星在混沌课堂的授课内容,经混沌商业研究团队整理发布,题图来源:视觉中国

每个企业都希望能永续经营、基业长青。

然而数据显示,全世界中小企业的平均寿命不到7年,中国企业的平均存续时间只有4~5年。

在充满不确定性的时代,企业应该如何选择策略,才能更好地应对快速变化的商业环境?面对无法规避的行业下沉铁律,企业究竟有哪些路径可选,才能克服阻力、迎难而上?

下面,肖星教授从财务的视角出发,深入剖析企业盈利能力的基本框架;并结合对228个细分行业上市公司24年财务数据的实证研究,推导行业的演变趋势,搭建系统的分析框架;最后,通过分析苹果和华为两家企业的实践,具体讲解企业应对变化商业环境的两条路径。

混沌君再次将这篇笔记分享给大家,祝愿所有企业能够拥有快速变化的能力。(注:本文仅为部分内容)以下为正文内容:

一、活着才是头等大事

在1994年出版的管理类名著《基业长青》中,作者柯林斯和波勒斯选取了18个富有远见的企业作为样本,探究它们长盛不衰的成功经验,这些企业包括3M、美国运通、波音、花旗、福特汽车、通用电气等。

如今,20余年过去了,作者提及的这18家企业实现“基业长青”了吗?

个别企业已经不复存在了,比如摩托罗拉;而那些尚存的企业,从其股票年化收益率来看,大于5%的并不多,甚至还有相当多的企业收益率为负。

若仅以股票回报为评判标准,《基业长青》选中的18家企业,只有不到一半实现了“基业长青”。当然,仅以股票市场的变动来推断企业的发展状况并不完全准确,但至少可以将其作为市场评判的一项标准。

我们相信,柯林斯和波勒斯在写就这部富有影响力的著作之前,定是对这些企业进行了相当深入的研究,并精心挑选出了他认为可能“长寿”的,但现实并不尽如人意。

数据显示,全世界中小企业的平均寿命不到7年,世界500强企业平均寿命40~42年,世界1000强企业平均寿命仅30年。

再把目光聚焦国内,中国企业的一般寿命如何?

2013年,国家工商总局《全国内资企业生存时间分析报告》

根据国家工商总局的统计数据,生存时间不足五年的企业占比相当之高,达到56%;生存时间超过十年的企业,仅占17.8%。

也就是说,企业的长期生存绝非易事,可能会由于各种原因彻底消失。真正成为一家百年老店,几乎是一件不可能完成的任务。

生存,是每个企业不得不面对的话题。

这其中当然有企业自身的原因,但与此同时,任何一个企业都无法脱离大环境独立生存,商业环境的快速变化不容忽视。

二、提高盈利能力是企业的重要目标

接下来,我们要探讨一下商业环境变化的一般规律,以及这些规律对于企业经营和投资会带来什么启示。

在此之前,先引入一个针对企业盈利的分析框架。

因为赚钱的能力是企业存在的基础。只有赚钱,企业才能正常运转,并在此基础上实现更高层次的追求。

那么,如何判断企业的盈利能力?

从财务角度来看,有很多描述企业盈利能力的数据,比如净利润绝对值。某一企业今年的净利润绝对值为5000万,我们能就此判断企业的盈利能力很好吗?并不能。因为我们不知道企业的体量多大,因而也就无从判断“5000万”对这一企业意味着什么。

净利润率可以作为衡量企业盈利能力的标尺吗?

净利润率是净利润除以收入,假设一个企业的净利润率是10%,意味着只要卖出100块钱,企业就能挣10块钱。但它同样不能说明企业的盈利能力,因为其整体的收入规模仍然未知。

那收入规模是否可以作为衡量标准呢?也不行。

因为企业要想创收,会增建更多销售网点、招聘更多销售人员,以生产更多产品。我们需要知道这些资源投入的总量,以财务术语表示,就是总资产。

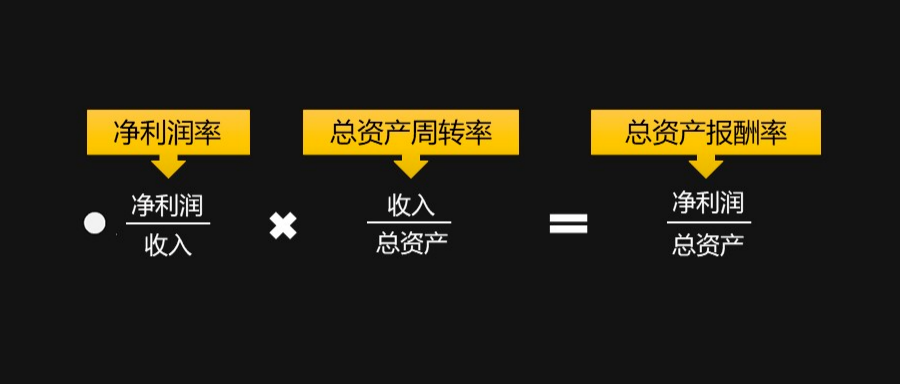

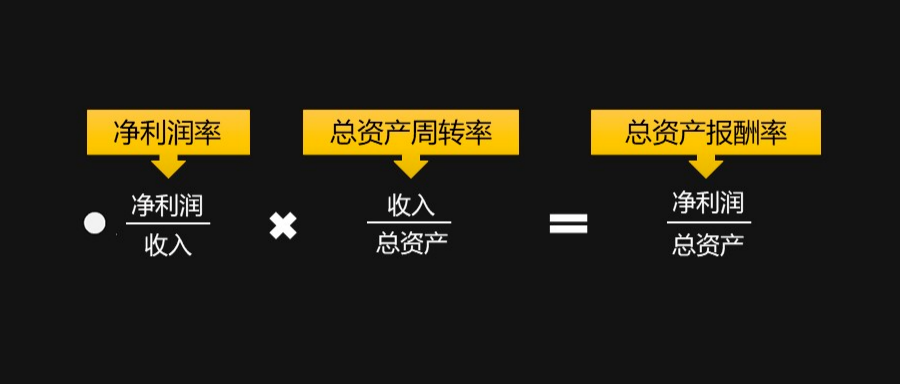

最终,我们形成了“总资产报酬率”衡量投资回报,净利润除以总资产。这个公式说来容易,其实包含评价企业盈利状况的两个维度:效益与效率。

先看效益。

净利润是企业营收减去各环节资源投入之后的实际收入,很显然,实际收入越高,中间环节损耗越少,即企业的效益水平越高。

再看效率。

虽然企业活动的各个环节承担的任务各不相同,但从财务角度来看,所有企业都在做同一件事——钱的循环,也即先投入钱,然后经过企业的各个业务环节,再产出钱。

事实上,这体现了资产在不同形态之间的转换——企业经营的过程中,钱首先转换为原材料资产,转换为产品资产,然后变成应收款资产,最后又变回钱。

钱每循环一轮,企业便获得一笔收入,循环次数越多,企业收入也越高。“总资产周转率”是收入总额除以参与循环的总资产,是一年内总资产的循环次数,衡量的是资产循环的快慢,也即效率。

企业要想提升自己的投资回报,就必须从效益与效率两方面入手。

我们将效率指标进行细化拆解,看有哪些影响因素。在实际的商业决策中,评价某项资产的效率,就是以该项目收入除以相应的资产。

衡量指标有很多,比如“应收账款周转率”,某企业的应收账款周转率为4,意即应收账款一年周转4次,每三个月周转一次。换句话说,企业把东西卖出到货款全部收回,平均要花三个月的时间。

再比如“存货周转率”,某企业的存货周转率为3,从买进原材料、做成产品、到卖出产品,平均要花四个月的时间。

数据显示,中国上市公司的“应收账款周转率”和“存货周转率”两项指标加在一起,大约需要160~170天的时间。也就是说,一年下来,企业的日常业务只能转两圈。

这样我们便不难理解,为什么在疫情期间很多企业都难以撑过三个月,因为企业的大部分资金都积压在了应收账款、存货、甚至固定资产上。而一旦现金不能顺利回流,企业就很难再正常周转。

三、行业下沉,是企业不得不面对的现实

明确企业盈利的财务框架之后,我们具体来看看什么因素影响企业的赚钱能力?

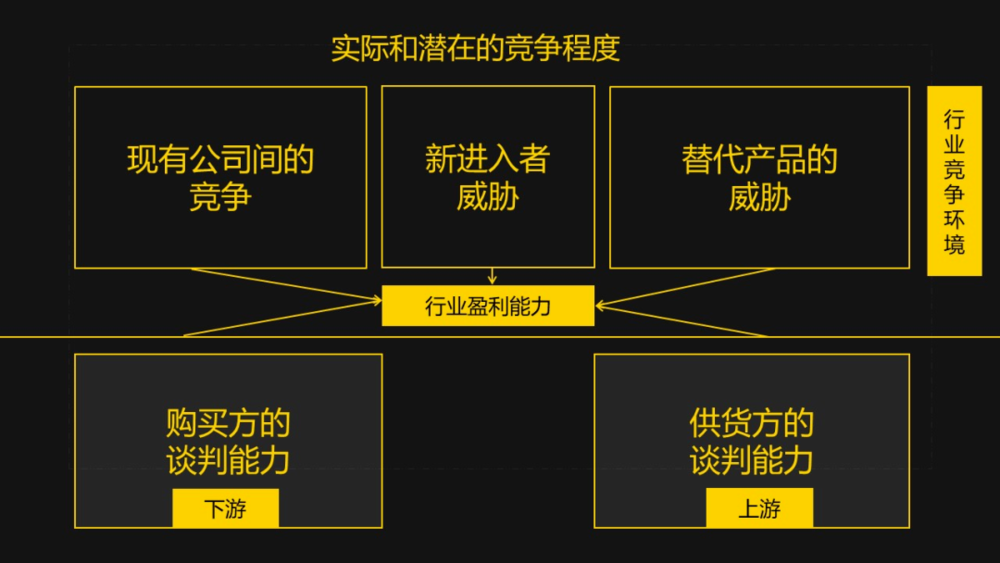

首先,我们来看看行业环境的影响。在这方面,有一个非常著名的分析工具“五力图”。

五力图认为,决定一个行业盈利能力的关键在于五种力量:现有公司间的竞争、新进入者威胁、替代产品的威胁、购买方的谈判能力以及供货方的谈判能力。

上面的三种力量体现了行业竞争环境。

行业竞争越激烈,企业的净利润就容易下滑。回到刚才的财务公式,我们发现,行业的竞争环境显然会影响企业整体效益。

而五力图中下面的两种力量,则体现了企业上下游的产业链环境。

当行业竞争渐趋激烈,企业下游(购买方)的选择变多,议价权也相应提升;同时,当购买方更为强势,还可以向企业争取更长的账期。

而企业与其上游(供货方)的关系则取决于原材料行业的供求关系、企业规模等。当企业上游更为强势,原材料的价格便会上升,企业的利润空间会被压缩,供货方还会要求企业更快支付原材料账单。

这样一来,企业一方面需要更早地给供货方付款,另一方面还面临购买方付款的延迟,那么,企业的资产周转率就会变慢,效率也相应降低。

因此,行业的外部环境既会对效益水平产生影响,也会对效率水平产生影响。

五力图提供了行业的分析框架,但它并没有告诉我们不同行业的投资回报,也没有展现出某一行业未来发展变化的趋势。

为解决这一问题,我们做了一项实证研究。根据上市公司涉及的228个细分行业,提取了过去24年的数据,发掘出一些基本规律以帮助我们思考行业的发展变化。

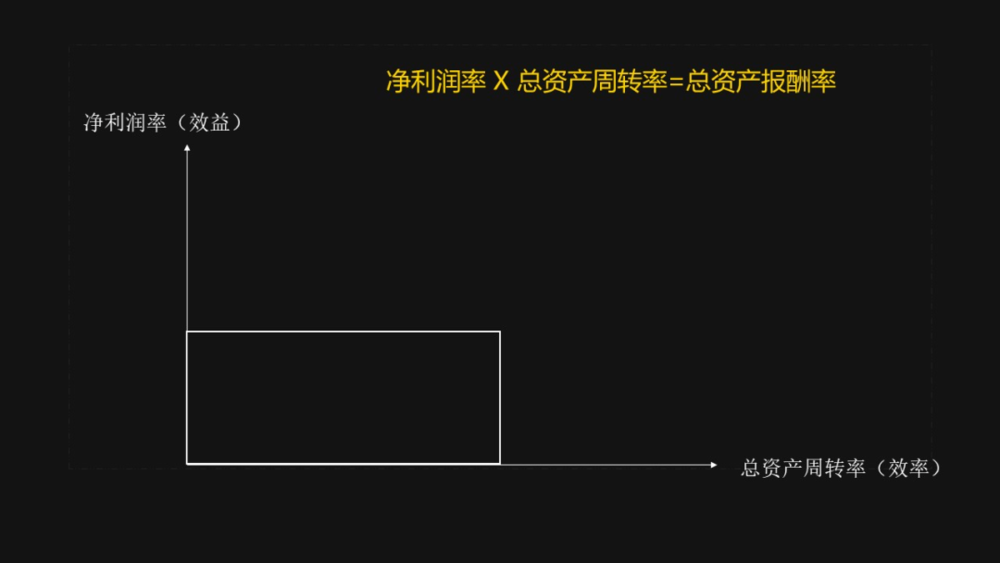

首先,我画了一个坐标图,纵坐标是净利润率(效益);横坐标是总资产周转率(效率)。

企业的总资产报酬率是横纵坐标的乘积,也就是说,如果在坐标图中随便找一个点,这个点到横纵坐标的距离与坐标图共同构成一个长方形,这个长方形的面积就是企业的总资产报酬率。

我用上市公司所涵盖的228个细分行业过去24年的数据,研究了行业发展变化的基本规律。结果发现,大多数的行业走向是从图的“左上角”到“右下角”,也即从“高利润,低周转”走向“低利润,高周转”。具体的变化路径是先从左上角到左下角再到右下角。

为什么呢?

在“左上角”这一阶段,整个行业处在高利润水平,因而竞争还不算激烈;但随着更多企业的进入,竞争的加剧会拉低行业整体的盈利水平。也就是说,竞争会拉着行业向“下”走。

在坐标图中,竞争加剧会使整个行业向“左下角”移动,无法维持原来的投资回报率,整体行业进入优胜劣汰。

在竞争的压力下,一些企业提升了自己的管理能力,让自己的内部运营变得更有效率。在这个过程中,也有很多企业没有走出这一步,他们就在行业中消失了。生存下来的企业带领着行业进入右下角的“低利润、高周转”区间,整个行业进入成熟阶段。

从快速增长到优胜劣汰,再涅槃重生到成熟稳定,是大多数行业已经或者将要走的路。从左上角的高速增长到左下角的优胜劣汰就是一个行业下沉的过程,这种下沉是几乎所有行业不可避免的趋势,尤其是在商业环境快速变化的行业,下沉往往来得更为迅猛。

那么,企业如何应对行业下沉的铁律呢?要么向“上”走,要么向“右”走。

四、从华为和苹果,看应对行业变化的两条路

接下来,我们通过华为和苹果两家公司,看看它们是如何应对行业下沉的。

华为成立于1987年,至今已有30多年的历史。虽然我们无法预判它的优良业绩在未来能存续多久,但不可否认的是,华为的确做了很多《基业长青》一书中“富有远见”公司也没能做到的事,苹果也是一样。

那么,华为和苹果究竟是如何应对快速变化的商业环境,让自己成为一家优秀企业的呢?

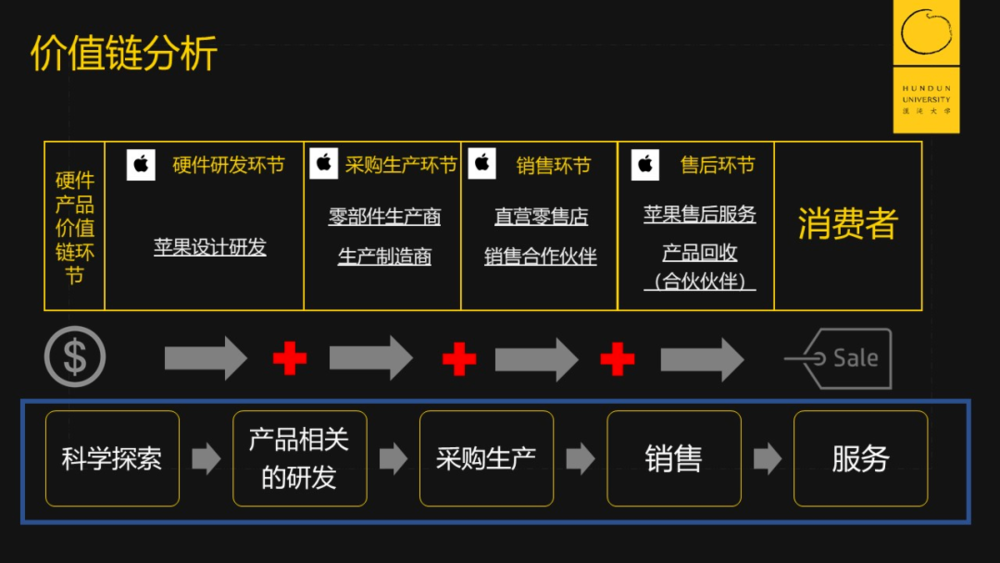

首先,我们从价值链分析入手,挖掘二者的核心业务能力。

上图的上半部分(黄色框)是苹果的价值链,下半部分(蓝色框)是华为的价值链。二者都历经设计研发、采购生产、销售和售后服务环节,不同的是,华为在底层的科学探索上投入更多。

我们根据财务数据,对比了两家公司在价值链各个环节的能力。

1. 研发

华为在研发上的投入远远超过苹果。

2020年,华为的研发支出占收入的比重大约在16%,苹果大约在7%。事实上,在过去的10~15年一直如此。虽然两家公司都很重视研发,但是苹果的研发主要围绕产品进行,而华为则会做一些底层科学技术的探索。因为这个原因,华为如今是全球最大的专利持有企业之一。

2020年,从事研发的人员有10.5万,占公司总人数的53.4%,近十年累计投入的研发费用超过7200亿,仅在2020年,研发费用支出就高达1400亿。

正是在底层技术以及产品研发上的大量投入,造就了华为极强的技术创新能力。

2. 采购、生产与供应链管理

由于苹果自己不做生产,它的供应链主要就是采购,2020年,苹果的应付账款周转天数大约是57天,也就是说,苹果在供应链环节自己是不需要投入资金的,相反,它可以占用供应商资金57天。

华为的采购加生产环节需要多少天呢?华为应付账款的周转天数是30天,原材料存货与产成品存货的周转天数加在一起是35天。也就是说,华为是需要在供应链投入资金的,采购和生产环节占用资金的时间是5天。

3. 销售

苹果的所有存货的周转天数只有6天,华为产成品存货周转天数为10天。应收账款方面,苹果回收应收账款的周期是31天,华为是45天。而销售和管理费用占收入的比重,苹果大约在7%,华为则为13%。

可见,苹果在销售环节花了更少的钱,实现了产品更快的销售和更快的回款。这主要得益于苹果建立了一整套以苹果门店为核心的销售渠道。

总结来看,苹果在研发层面不及华为,但在采购生产、供应链管理以及销售方面表现更为突出。

五、总结

本质上来看,华为大力投入研发,苹果深入布局供应链、销售渠道等环节,是企业发展的不同选择,也正是由于它们各自清晰的路径选择,才使得两家公司在动荡变化的环境中能长久立于不败之地。

回到我们前面表示行业发展趋势的图,向“上”走是效益的提升,它离不开“创新”二字;而向“右”走是管理水平的提升。

因此,“创新”和“管理”是企业两个永恒的主题。苹果和华为正是走了这样两条不同的发展道路,才抵御了行业下沉的趋势。

本文来自微信公众号:混沌学园 (ID:hundun-university),作者:肖星,编辑:混沌商业研究团队