扫码打开虎嗅APP

本文来自微信公众号:观察者网 (ID:guanchacn),作者:王慧、刘骞、张菁娟,编辑:冯雪,原文标题:《7月经济数据波动,如何看待?如何出手?》,题图来自:视觉中国

随着7月金融数据、国民经济数据出炉,央行“降息”也随之而来。

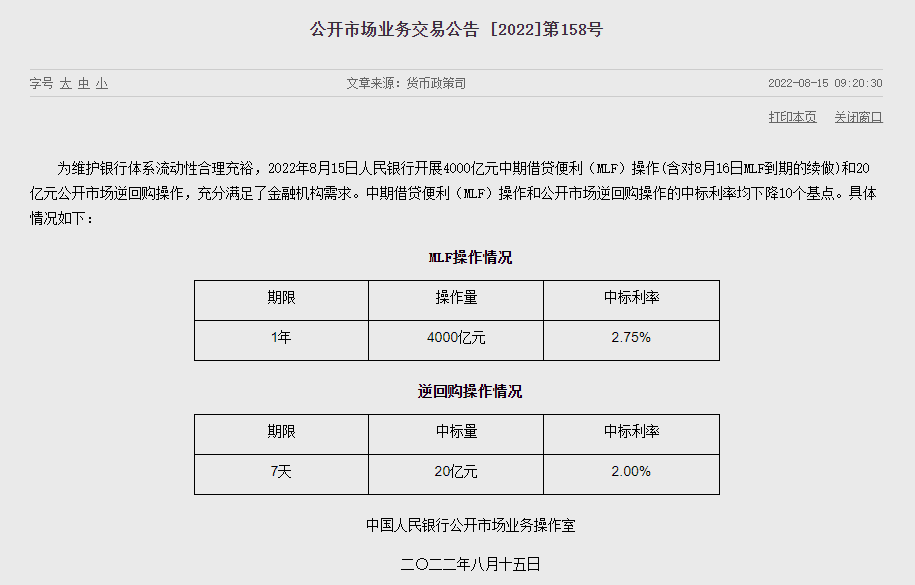

8月15日,央行公开市场开展4000亿元1年期MLF操作(含对8月16日MLF到期的续做)和20亿元7天期逆回购操作,中标利率分别为2.75%和2.0%,均较前次下降10个基点。

这是政策利率年内第二次下调,上次下调是在今年1月——MLF和公开市场逆回购操作的中标利率均下降10个基点,分别降至2.85%、2.10%。

MLF利率的上调或下调,一般都会传导至贷款市场报价利率(LPR),并最终影响贷款利率。目前市场普遍认为,8月LPR报价下调已经没有悬念,尤其是5年期LPR报价下调的可能性很大。

央行突然“降息”传递什么信号?房贷还能再降?楼市有望很快复苏吗?

就在这之前,上周五7月金融统计数据显示,7月份人民币贷款增加6790亿元,同比少增4042亿元。7月社会融资规模增量为7561亿元,比上年同期少3191亿元。在新增信贷、社融规模增量数据远不及市场预期的同时,广义货币(M2)同比增长12%,再创今年以来同比增速新高。

从M2数据可以看出,现在市场主体不缺钱,只是不想借钱,不敢花钱。为什么会出现这样的情况,“降息”会扭转局面,刺激企业和家庭增加借贷吗?

针对上述问题,结合不久前刚发布的7月份国民经济数据,观察者网对话中国国际经济交流中心首席研究员张燕生,深度解读当前的热点经济问题。

观察者网:对于这次“降息”不少人觉得突然、意外,您怎么看这次“降息”,为何央行会在此时选择“降息”,这是在传递什么信号?

张燕生:从二季度到7月份的经济数据基本可以看出,4月份是谷底,5月份开始回升,6月份制造业PMI这一先行指标重返扩张区间,7月份各项指标开始全面回落。这意味着,下半年“疫情要防住、经济要稳住、发展要安全”仍面对很大的不确定性,所以货币政策做一下微调在意料之中,也是很有必要的。不必反应过度强烈,也不必过度解读。

过去三年,中国是世界主要国家当中宏观政策刺激力度最小的,也就是说中国的经济恢复主要还是靠内生动力支撑。

2021年中国进出口贸易总额首次连续突破5万亿、6万亿美元关口,今年前7个月外贸表现还是不错的:四月份增速是0.1%、五月份增长9.5%、六月份增长14.3%,七月份是16.6%,主要靠外需扩张支撑。但是我认为,下半年外需萎缩是大概率事件。

宏观政策的重点是纠偏和精准施策,去年我们宏观政策还是收得有点紧。今年则是把过紧的宏观政策回归中性。精准施策是有什么问题解决什么问题,坚持不搞“大水漫灌”是一个既定方针。7月28日的政治局会议强调,要保持战略定力,坚定做好自己的事。所以,当前及未来,中国同样会坚持货币政策“以我为主”精准施策。

观察者网:上周五的7月金融统计数据显示,7月份人民币贷款增加6790亿元,同比少增4042亿元。7月社会融资规模增量为7561亿元,比上年同期少3191亿元。在新增信贷、社融规模增量数据远不及市场预期的同时,广义货币(M2)同比增长12%,再创今年以来同比增速新高。您怎么解读这一经济数据?“降息”会扭转局面,刺激企业和家庭增加借贷吗?

张燕生:我认为,这里的核心问题是“稳预期”问题。现在我们正处于一个前40年高速增长故事告一段落,未来30年高质量发展故事开始起步的阶段。下一步中国经济究竟怎么走,对于企业、金融机构及各市场主体来说存在一定不确定性。这些不确定性既反映在政策环节上,也反映在舆论环节和社会环节上。所以,这种情况不是单纯的货币政策加息降息扩张紧缩操作能解决的。

但从新增信贷、社融规模增量数据我们可以看出,市场需求比较弱、市场主体生存发展状况及预期比较弱、生产性服务业和生活性服务业的特困行业恢复比较弱,不管是在信贷上还是在资金需求上,明显能感受到企业的普遍观望气氛。

要解决这一问题,首先要做好预期管理,让企业和市场主体真正领悟国家提出来的适应新发展阶段、贯彻新发展理念、构建新发展格局、推动高质量发展和现代化建设新征程究竟怎么走、向哪走。

另外,还要解决非经济因素对人们预期的影响。非经济因素影响既包括国内的,也包括国际的;在多重因素交织叠加的当下,企业保持谨慎我觉得是可以理解的。

至于最近在货币政策上10个基点的“降息”调整,这不能说是一种刺激政策,只是一种正常调整,不可能靠这10个基点把经济刺激起来。

观察者网:就在央行宣布“降息”当天,国家统计局公布了7月国民经济数据。数据显示,7月国民经济持续恢复,但规模以上工业增加值、社会消费品零售总额、固定资产投资等指标同比增速均有所回落,低于市场预期。表现比较亮眼的是外贸,进出口同比增长16.6%。您如何评价7月份经济运行的表现,您认为7月未能持续复苏的原因是什么?

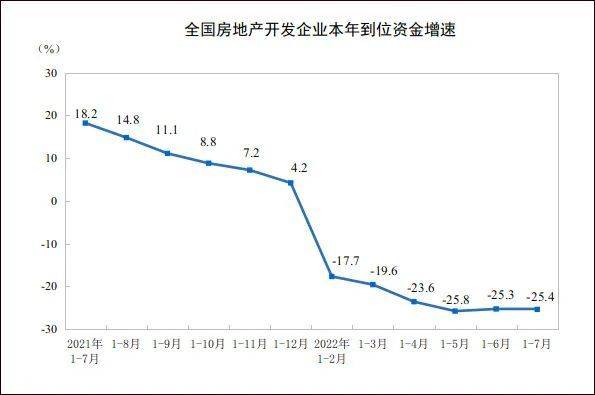

张燕生:从7月份国民经济数据来看,比较弱的指标还是受疫情影响比较大的几个指标。如需求、服务业特困行业、就业等。前7个月,社会消费品零售总额同比增长仍是-0.2%,房地产开发投资同比增长仍是-6.4%,16至24岁年青人调查失业率仍高达19.9%。

我觉得7月份出现部分指标回落的状况说明,国家出台的6方面33项措施需要尽快落地生效,还需要出台更有针对性的举措。

如“稳消费”的举措除稳市场主体外,还应当出台更多直接稳消费、稳收入、稳就业的举措。尽管二季度到7月份,部分经济数据在好转,但是像楼市、就业等指标,尤其16岁到24岁年轻人的就业指标,并没有得到好转,不少互联网大厂、外资大企业的减员还是引人高度关注的事实。

如果不转变央企国企、外企、民企等行业头部企业和大企业这种中长期不确定的预期,我们的经济怎么可能进入一个强劲复苏的增长态势?

因此,我觉得不确定性是当前企业面临的主要问题,尤其是头部企业面对的不确定性。具体表现在政策环境、舆论环境、社会环境中的不确定性。在这种情况下,预期管理是非常关键的,这不仅仅是一个助企纾困扶持的问题。

对于头部企业来说,如果他们对未来3到5年的预期比较稳定确定明朗,一些发展瓶颈和短板能够得到有效解决的话,那么他们一出手,就可以增加和创造几千上万个白领、蓝领就业岗位。这对解决1076万新毕业的大学生就业问题,对解决1600万城镇新增劳动力的就业问题,对解决农村外出务工人员的就业问题大有帮助。

图源:国家统计局

观察者网:您认为下半年经济走势好转的可能性如何,为什么?

张燕生:今年7月份,IMF将中国今年经济增速预测下调至3.3%,一个很重要的原因是下半年新冠疫情仍存在不确定性。

根据上半年“疫情要防住、经济要稳住、发展要安全”的实绩表现看,一个地方的官员敢担当,能够兼顾疫情防控和经济社会发展,那么这个地方的GDP就能够达到5%以上;反之,一个地方的官员如果把疫情防控绝对化扩大化,不兼顾经济社会发展,其经济增长率就会大幅下滑。因此,疫情要防住的核心是打好公共治理攻坚战,兼顾经济社会发展。

所谓“敢担当”就是说,在防疫的风险点控制的同时,生意该怎么做就怎么做,全面复工、全面开工、全面放开,这样GDP增长保持在合理区间是没有问题的。

但是一地官员如果采取万无一失的手段,出现一个病例,就封城封区封路,疫情当然能控制住,可老百姓的生活和当地经济将会受到很大影响。

那些个体工商户,他们最希望的不是出台多少减税退税免租等政策,他们最希望的是复工,开放堂食。不能说我这边压根儿就没有病例,但堂食也不能开,我的生意也不能做,动不动就关了,这样做就会严重影响老百姓的生计。

观察者网:国家统计局数据显示,1~7月份,房地产开发投资下降6.4%。全国商品房销售面积78178万平方米,同比下降23.1%;商品房销售额75763亿元,下降28.8%。您如何解读7月份房地产市场的表现?

张燕生:为了促进房地产业良性循环和健康发展,我们一直在努力稳地价、稳房价、稳预期。但现在房地产市场的表现说明我们仍没有把楼市稳住,房地产的长效机制仍没有建立起来。

我觉得核心的问题涉及三个主体。第一是银行,银行关注房贷风险。如果他们认为房地产市场积累的风险过大、搞不好就是“爆雷”的前夜,那么银行是不可能放贷的。

第二个是地方政府。如果当地土地开发强度较高,房地产市场存量矛盾突出,人口净流出、新冠疫情期间当地财政困难较大,政府在稳地价、稳房价、稳预期的作为有限。

第三个是老百姓,如何稳住老百姓的购房预期很重要。老百姓是有买房需求的,但是如果他们普遍看跌房价,那就不会有人出手买房。

楼市一直没有稳住,是目前稳经济、稳增长基础不稳的一个重要原因。因此,我觉得目前对房地产来说,需要综合施策,化解处理房地产风险的同时,引导房地产市场回到建立长效机制的轨道上,非常重要。

图源:国家统计局

观察者网:近期房地产领域“爆雷”事件频发,您觉得这些事件对房地产业、对经济产生哪些影响?

张燕生:我之前参加中日经济对话时,日本人反复问,你们的房地产“爆雷”,会不会成为第二个日本房地产泡沫破灭的前夜呢?

尤其像恒大这样一些头部房地产企业“爆雷”,是一个非常不好的信号。对银行来讲,差不多每家都握有这些头部的房地产企业几亿几十个亿的头寸。一旦“爆雷”,后果不堪设想。

如果这时候仍然让银行放贷,那么说实话他们手里真是捏了一把汗,因为房地产风险、金融风险、地方债风险都是交织在一起的。一边谈论种种风险防控,另一边又让他们大干快上,这是不可能的。

因此在这种情况下,对于刚才我们所讲的各种问题,像稳消费、稳楼市和稳信心等,就是一句话:要用改革和前进的方式来化解当前各种重大风险隐患,从对未来的不确定和不乐观的预期中走出来。

中国经济过去40年改革开放的历程表明,凡是遇到经济下行时期,往往也是结构上台阶的重要时期。往往是下行了几年以后,中国经济结构就变了一个样。因此,我们不要浪费经济下行这一大浪淘沙的作用。是躺平还是奋进,这将决定前途和命运。

图源:国家统计局

观察者网:接下来房地产业如何发展才能逐渐改善对经济的影响?

张燕生:房地产有三个不同的属性,第一个是金融属性,有投资功能;第二个是商品属性,市场交易的商品和服务功能;第三是社会属性,“居者有其屋”,住房保障功能。

这三个属性中,过去房地产开发投资的金融属性太强。如果一个人买上几套、十几套房子,那么他的日子就特别得好过。在过去相当长一个时期,房地产市场的长效机制始终没有建立起来,中央政府越说稳房价,民众就越买房子,房价就越稳不住。稳不住的原因是:房地产商、金融机构和地方政府都是希望房价越高越好,民众不得不买。

这里核心的问题是:房地产市场只住不炒,就要出台抑制炒房动机的举措,就要把房地产的商品属性让市场机制起决定作用,政府管好房地产的社会属性,实现“居者有其屋”的保障功能,这才是政府应该做的事。

人们都喜欢房地产泡沫,非理性繁荣,一旦房地产泡沫破灭,全社会为此要付出极大代价。换句话说,不把房地产市场中畸形了的属性、功能和动因解决掉,就很难让房地产市场建立在长效机制基础之上。

因此,现在的问题是,房地产的市场功能怎么恢复,房地产的刚需怎样满足并为中低收入人群提供住房保障,金融属性怎样有效地抑制在合理范围。

图源:国家统计局

观察者网:MLF利率的上调或下调,一般都会传导至LPR利率,并最终影响贷款利率。目前市场普遍认为,8月LPR报价下调已经没有悬念,尤其是5年期LPR报价下调的可能性很大。您认为这会对房地产市场产生哪些影响,房贷是不是又能降了,楼市有望很快复苏吗,会刺激大家的买房热情吗?

张燕生:首先,本次降息10个基点,应该讲这个力度是很小的。相比于房贷利率的变化,房价本身的变化对于购房者购买意愿的影响更大。如果购房者对楼市是看跌的话,那么他们就没有即期购房的意愿,他们会推迟住房消费行为。这时仅仅是下调房贷利率的话,我个人认为是不够的。

其次,银行是不是真正下调了购房者的房贷利率和放松了贷款条件,我们是不知道的,因为银行从收紧风险的角度,可能还是会非常审慎、非常严格地审查房贷发放进度。

观察者网:这次“降息”的背景是,目前全球主要国家处于高通胀的压力当中,在美联储的带头下,世界掀起了一波“加息潮”,给我国造成一定的输入性通胀风险。美国7月份通胀数据低于市场预期,有人认为美国通胀见顶了,您怎么看?

张燕生:对于美国通胀,目前有三种看法:

第一种看法认为,美国通胀见顶了,2-3年之后美国通胀率能够回归2%目标值。

第二种看法认为,美国现在的通胀率和政策利率的差很像1975年,想解决通胀没那么容易。1975年至1983年,美国用8年的时间才把通胀率控制在4%左右,付出的代价是政策利率上调了将近13个百分点,失业率在70年代初的最高点又上升了6个百分点。

第三种观点是,美国宏观政策将对通胀和财赤有更高包容度。1975年至1983年,美国用8年时间控制通胀,付出的代价是经历了一场严重的经济衰退。比如说,今年全年美国的失业率为3.7%,如果再增加6个百分点,那也就是9.7%。美国愿意接受9.7%的失业率的代价来换得通胀的稳定吗?应该讲,绝不。

对美国来说,下一步宏观政策最重要的是什么?有可能是扩大公共投资,也就是实施扩张性的宏观政策。从这次加息进程可以看到,美联储加息的政策偏好始终是偏鸽。而不愿真正加息的原因表面看是两党的党争,如果没有党争,美国的刺激力度绝不止6万亿到7万亿美元,美国债台高筑的上限也绝不会只是现在的近31万亿美元。

其背后真正的动因是地缘政治。中美博弈,美国要再次伟大,一定要为其基础设施更新融资、为美国科技实力增强融资、为美国民生改善融资,这三项融资是需要海量的公共投资的,美国需要实施扩张性而不是紧缩性的宏观政策。按这样的投资规模,美国是一定控制不住通胀的。通胀的实际效应是割全球的韭菜,通过对全球开征通胀税,使美国再次伟大,美国何乐而不为呢?

观察者网:在美国通胀、加息的情况下,中国这时候选择“降息”,经济面临着哪些风险、机遇和挑战?

张燕生:未来相当长一个时期,中美的经济周期是错位的,中美的宏观政策也是错位的。所以,两大世界经济的引擎错位发展,给世界创造了一个两面下注,对冲风险的投资选择。

中美经济周期错位,也就是说,如果中国继续实施稳增长的政策,同时加快推进人民币国际化、资本项目开放,加快推进资本市场国际化进程,加快推进投资和金融市场化、法治化、国际化改革进程,中国将为全球发展提供公共产品,中国将为全球投资提供安全资产,中国将为世界经济提供稳定之锚,就看这个机会我们能不能把握住。

另外,我们要加快学会管理全球投资人对中国经济未来的预期。如果不懂预期管理,全球投资人就不知道你下一步是风险点还是安全岛。政府要学会和全球市场对话,和全球企业对话,和全球民众对话,告诉他们中国经济怎么样,中国经济下一步怎么变化,政府想做什么。

我到华尔街调研的时候,华尔街基金经理就说,中国如果预期管理做好了,全球市场就知道跟你逆向操作会赔钱,跟你正向操作会赚钱,那么市场自然就会配合你的政策。

本文来自微信公众号:观察者网 (ID:guanchacn),作者:王慧、刘骞、张菁娟,编辑:冯雪