出品:妙投

作者:刘国辉

头图来自:视觉中国

今年A股表现可谓一言难尽,不过还能不时闪现一些结构性机会,比如上半年的AI行情、中特估行情,下半年的券商行情,以及当下的北交所行情。

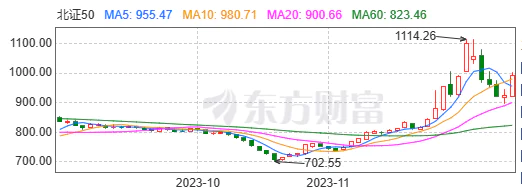

10月23日至今,北交所股票如平地一声雷,股价大多经历了大幅上涨,代表性指数北证50指数截至11月下旬高点上涨了近60%,此后有所调整,但依然有较高的涨幅。其实自10月23日开始,各大指数都从阶段性底部开始爬升,起因是汇金场内增持ETF,以及中美关系得到一定改善。不过此后沪深指数向上斜率要远低于北交所股票走势,沪指到11月下旬高点时涨幅不过5%,此后至今重新陷入不回头的下跌中,在3000点的泥潭中挣扎不起。而北证50自12月开始又重启反弹走势。

北交所近两月行情表现(来源:东方财富)

今年赚钱机会不算多,遇到这样的高弹性机会,很多投资者肯定都跃跃欲试,不过北交所前期已经涨了这么多,难免又担心进场当了接盘侠,买在高点等待回本。

要分析北交所接下来的机会,首先要明白本轮上涨的主要逻辑与驱动因素,看一下这些因素的持续性如何。本篇文章希望能给您带来一些启发。

资金面与投资吸引力的预期改善驱动北交所暴涨

为什么北交所相比于沪深指数跑出了如此明显的超额收益?关键是以前的槽点在发生正向预期变化。

北交所2021年11月15日开市后的两年里一直不温不火,制约因素主要在两方面:

一是资金面上,开户门槛较高影响了普通投资者进场,日均资产100万的开户条件将不少散户挡在门外,而北交所公司规模小市值普遍偏低,平均只有十几亿,机构投资者即使看好也只能买较少量的股票,否则流动性差影响卖出,这使得公募等机构投资者研究并覆盖北交所的性价比很低,从而影响了资金进场;

二是投资吸引力上,北交所公司虽说有很多是专精特新小巨人公司,但规模小,发展阶段也更加早期,并不符合很多二级市场投资者的审美。沪深市场的公司相对来说更为成熟,无论是散户还是机构,接受度更高。

今年10月23日以来暴涨,直接的启动原因跟主板一样,源于汇金的入市以及中美关系改善带来的乐观预期。其表现远好于沪深两市,则是源于资金面和投资吸引力两大制约因素都有一定的边际改善。9月以来政策面的多种支持措施,正在扭转市场对于北交所的预期。

9月1日,证监会发布《关于高质量建设北京证券交易所的意见》,被称为“北交所深改19条”,在资金端和投资吸引力两方面都做了针对性部署,在资金端,提出要完善投资者适当性管理,引导公募加大北交所投资力度,允许PE通过二级市场增持其持股公司的股票,并扩大做市商队伍,在机构与散户层面都做了支持;在投资吸引力方面,提出允许优质企业首次公开发行并在北交所上市、优化挂牌执行标准及发行底价确定方式等举措,加大高质量上市公司供给。

这些举措都针对北交所的突出问题提出了较有力度的解决方案,此后各项措施渐次落地,过程较为积极:

在资金端,9月17日,北交所发布文件,将个人投资者准入的资金门槛由之前的证券资产100万元降低为50万元,与科创板拉平,这是本来行情中最大的边际改善。此后多数券商在APP上线了“科创板投资者一键开通北交所权限”功能,并提出了较高的开户率指标,对于引入源头活水是立竿见影的。机构资金方面,11月份基金业协会发文倡导公募积极参与北交所市场投资,预计后续在基金产品注册发行方面会开绿灯;中证指数公司将符合条件的北交所证券纳入中证全指指数样本空间,将使指数基金增加对北交所的配置;而海通、国元等券商加入了做市商队伍,也带来了新的流动性。

在投资吸引力上,目前落地的还不多,主要是10月初北交所修订并实施新版《转板指引》,引导上市公司稳妥启动、进一步理顺转板程序安排、完善转板监管协作机制等内容。不过市场传言,在市况不好的情况下,沪深交易所IPO数量继续限制,会使更多排队IPO的公司到北交所挂牌,提升上市公司质量,也提升打新的吸引力。

目前来看,针对北交所的政策方向明确,提升流动性与投资吸引力来做强北交所,目前政策还在持续落地中,市场对于北交所后续还有向上的预期,由此引爆了市场。

资金进来以后,投资者也发现北交所并非一无是处。目前北交所有三大比较独特的吸引力,是相较于沪深交易所的优势:

一是估值层面,行情启动时的10月份北交所平均市盈率为14.7倍,到了11月,平均市盈率涨至19.93倍,相比之下与北交所性质较为接近的科创板在12月6日的平均市盈率达到35倍左右。北交所仍有一定估值优势;

二是在市值分布上,北交所上市公司平均市值不到20亿元,是典型的微盘股,今年则是微盘股策略鼎盛之年,大火的量化基金对于微盘股配置比例高,会有部分资金配置北交所股票;

三是北交所有一些不错的公司正在被市场发现。华夏基金在点评中表示,机构投资者们研究 AI 和服务器液冷,发现质地纯正的服务器液冷公司在北交所;研究人形机器人,发现北交所也有优质的供应链公司;而研究医美行业,发现超高增速的胶原蛋白产业链龙头公司在北交所。投资者不是为了配置北交所而配置北交所,而是在研究某个具有长期巨大成长空间的行业时,在产业链实际调研的过程中,发现该领域的某龙头,正是北交所上市公司。

因此综合来看,目前有一定吸引力,未来还有继续改善的预期,因此从10月23日至今,北交所表现一直强于沪深两市。

估值相对不高,不过资金面并非如预期乐观

一切皆成过往,摆在我们面前的是,已经涨了一个多月的北交所,还会有持续性行情吗?

目前来看,北交所在估值上依然有一定优势。华西证券数据显示,截止12月1日,北交所PE估值中位数为20.41,均值为43.63,均低于科创板,PB估值中位数2.05倍,均值2.59倍,也低于科创板。与创业板相比,除了PE均值略高外,其他指标也都低于创业板。

北交所估值与科创板、创业板的对比(资料来源:华西证券)

因此理论上来讲,北交所还有继续拔估值的可能性。开源证券北交所研究中心总经理诸海滨在接受中国基金报采访时表示,北交所11月行情的内部逻辑是北交所市场的系统性重估。随着越来越多的投资人加入北交所,以及主流投资机构研究北交所上市公司后发现有较大的认知差,北交所或会迎来系统性重估的第二步,这一个过程可能会跨年,也会逐级推动。

不过是否能顺利拔估值,还要看流动性能否持续性改善。目前来看有一定难度。截至11月22日,北交所合格投资者数量已达626万户,相对9月1日深改19条推出以来新增近70万户。而科创板投资者在2022年末超960万户,其中开通科创板权限未开通北交所权限账户数为421.3146万户,占科创板权限账户数44.84%。虽然理论上还有超过400万的账户增量,但去年底科创板活跃交易账户为超620万户,与北交所账户相当。能够开通账户并且入金交易的,肯定是相对活跃的账户。从这个角度看,北交所账户快速增长的阶段或许已经过去。

从机构的角度看,决策层鼓励机构多交易北交所股票,未来会更多纳入一些宽基指数,另外这些微盘股也会被量化资金偏好,预计后续也会有新的北交所主题基金与指数基金获批发行,带来增量资金。指数基金、量化基金、主题基金会是北交所资金的主要增量。大量的主动权益基金杀入北交所还是不太现实,个股市值低,研究透一家公司也只能买少量,否则有流动性难题,这对于百亿规模基金经理以及大量的管理几十亿规模的基金经理来说,性价比较低。至于PE是否会增持所投资的北交所公司,主要看行情走向,如果行情持续向上还有可能。

即使有较充沛的资金流入北交所,还要面临北交所扩容与股东减持的问题。北交所要增强对机构资金的吸引力,需要吸引更多优质公司上市。IPO增多会逐渐加大资金压力。

另外和沪深市场一样,随着市场的走高,北交所的股东减持同样凶猛。数据显示,在股价上涨的11月份至少有20家北交所公司发布了股东减持公告,而北交所公司数量截至12月6日也不过234家。

综合来看,流动性持续变好的趋势并不明朗,北交所持续拔估值没那么容易。估值虽然相比于科创板较低,但北交所估值中枢究竟该是多少,市场还没有稳定预期。并不是说现在估值低就一定要拉高到科创板的水平。

整体成长性强于沪深平均水平,但不及科创板

基本面来看,北交所公司整体呈现规模小的特征,目前半数是专精特新小巨人,不过并不意味着增长性就强于沪深公司。

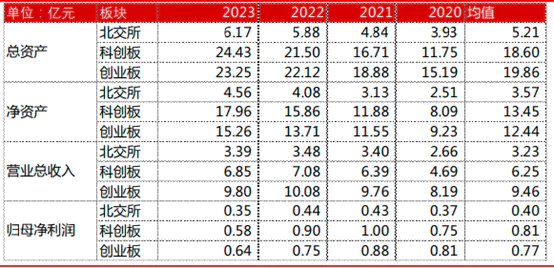

北交所公司与科创板、创业板公司财务状况对比(来源:华西证券)

规模来看,截至今年三季度末,北交所公司总资产、净资产中位数约为科创板、创业板公司的四分之一左右。营收中位数是科创板的一半左右,净利润也是科创板与创业板的一半左右。因此呈现资产收益率更高,盈利能力强,四年平均 ROE 为 13.1%,高于科创板的 8.9%,也高于创业板的 8.0%,但规模更小。

增长性方面,华西证券数据显示,北交所上市公司成长性介于创业板与科创板之间。近四年增速均值来看,北交所上市公司资产增速均值为 17%-18%,低于科创板的 23%-25%,但高于创业板的 10-12%;收入增速北交所约为 10%,高于创业板的 9%,低于科创板的 19%;利润增速北交所为 6.8%,高于创业板的 4.6%,低于科创板的 11.2%。

值得注意的是,规模虽小,多数北交所公司并非此前在成立时间不长但增速很快的创业公司,很多公司都已经有较长的历史。北交所上市公司成立年限中位数和均值都是19年,均高于科创板的17年。意味着很多北交所公司成立时间很长,但规模并不大,成长性并没有想象中那么强。

研发一定程度上决定了未来的成长性,也是科技属性的体系。北交所公司研发支出的特点在于,远高于沪深平均水平,但跟性质相似的科创板、创业板相比并无优势。

数据显示,2021年至今北交所上市公司研发费用率保持在4%-5%左右,高于沪深主板1.5%-2%左右的水平。与两创相比,近年来创业板研发费用率在5%左右,科创板则高达10%。就研发增速来说,今年北交所上市公司研发费用增速高达11%,高于创业板的7%,不过依然低于科创板的16%。

总体来看,北交所公司如果跟沪深两市平均水平比,成长性强,但与同属成长板块的创业板和科创板相比,目前整体上并未显示出更强的上市公司质量,规模更小,但成长性并没有很突出,在投资中稀缺性并不强。目前半数公司是专精特新小巨人,但很多公司聚焦于比较细分的领域,可能会面临成长空间的问题。虽然质地可能不错,对国家提升经济竞争力、补强短板很有价值,但不意味着未来一定会有广阔市场空间以及很高的成长性。

百亿私募中欧瑞博董事长吴伟志最近表示,团队对北证50的公司过了一遍,存量公司总体来说多数公司在行业中的地位在三五名开外,营收规模和行业竞争优势并不是很明显,但是估值来看,也不算很贵。有个别公司的行业地位会更高一些。

综合资金面与投资吸引力来说,在经过了前期的大涨后,北交所整体仍有一定空间,但斜率会明显下降,相对于沪深指数的超额收益表现也将下降,市场的震荡也可能会明显加剧。整体的β属性已经不强。

结构性机会依然突出

当然,不是说市场没机会了,未来还会有很多机会,更多会是结构性机会。一方面,北交所的方向整体跟沪深是趋同的,前段时间市场主要在炒智能汽车产业链、智能手机产业链,北交所上涨的股票也集中在这些领域,未来也会跟着市场的热点轮换来继续共振。对于趋势投资者来说,可以按照全市场的热点来做北交所的股票。

北交所上市企业的行业分布主要集中在电力设备、机械、基础化工、计算机、医药等行业的细分赛道中,这几大行业的市值占比分别为18%、16%、12%、10%、8%。

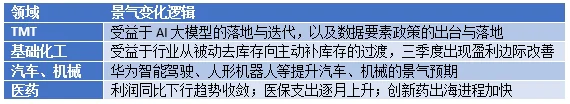

对于具体机会,华金证券认为,北交所大市值行业中景气上行的TMT、基础化工、汽车、机械、医药有可能继续修复。逻辑上主要是产业各自的景气变化。

北交所景气板块的逻辑变化

另一方面,之前市场对北交所公司覆盖不多,研究较少,未来可能会随着研究的深入而使一些优秀公司出现α机会。吴伟志表示,如果北交所的流动性逐渐正常起来了,跟沪深交易所类似。对于北交所的好公司不歧视、不仰视,要重视,将当中的优秀公司纳入研究和覆盖当中。这可能是多数机构投资者的共同心态。对于价值型选手,可以深入研究基本面选择一些优秀公司来持有。

对于其中的机会,申万宏源在北交所2024投资策略中表示,一是靠成长做大体量,转板至双创,享受戴维斯双击,主要集中于普遍制造业企业;二是靠稀缺性提前“出圈”,直接享受沪深投资者定价,而估值弹性最大的,还在于科技型企业,如TMT、医药生物等。

评论