“白马股”靠不住!

近日,辅仁药业爆雷,账上挂着18亿资金却发不出6000万的分红,一查之下,竟有17亿资金不翼而飞。

不久前,康得新也被证监会盖了“造假”的戳,其在2015年至2018年期间虚增利润总额达119亿元。这家曾被称为中国3M的“白马股”,市值一度高达千亿,这下恐怕要凉凉。

“把关人”也靠不住!

接连的造假案也将背后的审计机构瑞华所推到舆论的风口浪尖。本应成为资本市场“把关人”,却与造假者“同流合污”,瑞华所让人很容易想起“安然事件”中的安达信。

受其影响,IPO申请、可转债等项目被叫停的公司已经超过了50家。而根据瑞华所官网披露,截至2019年6月30日,其上市公司客户有316家,这其中又有多少造假爆雷的隐患?

转眼千亿神话破灭,这些伪白马股、毒审计机构简直是财富毁灭机器。

由此,所有的投资者都面临一项艰巨的任务:如何识破伪白马股?如何辨别他们财务报表的真假?

今天,虎嗅要推的,正是教你如何识别公司财务报告中的会计诡计和舞弊的专栏:《财务诡计》。

专栏将通过大大小小110个多个财务诡计案例,详细分析盈余操纵诡计、现金流量诡计、关键指标诡计、并购会计诡计的具体手段、警示信号与识别方法。

#点击这里,购买虎嗅与华章图书合作的专栏《财务诡计:如何识别财务报告中的会计诡计和舞弊》,获得识别财务诡计的通行思维模式。该专栏原价49元,即日起两周内特价29元。#

辅仁药业和康得新如何造假?

单从业绩来看,辅仁药业是实实在在的白马股,近几年营收和净利润都有大幅增长,尤其是净利润,从2016年的2.22亿涨到2018年的8.89亿元,三年翻了4倍。

但上交所的询问专门提到,“2017年、2018年连续两年压线完成承诺业绩的真实性,是否存在利润调节的情形。”

辅仁药业如何完成业绩对赌?

看它的报表,2016年营收49亿,应收账款6692万;2017年营收57亿,应收账款一跃升为23亿,从此应收账款就奔着30亿去了。

也就是说,辅仁药业每卖出2元货,就有1元拿不到现金。再对比同行业公司的应收账款周转期,辅仁药业大致多出了40天。

那么,若辅仁药业有虚增收入,很可能这部分就“藏”在应收账款中。

在《财务诡计》中专门分析,确认虚假收入的方法有:

记录不具经济实质性的交易产生的收入;

记录缺乏合理的、公正过程的交易产生的收入;

根据收据记录收入,而这些收据却没有任何收入来源做支撑;

根据真实的交易记录收入,但夸大金额。

目前,辅仁药业已被证监会火速立案调查。

相比之下,康得新造假更是“丧心病狂”。

根据证监会调查结果,康得新2016年年报虚增利润30亿元,2017年近40亿元,2018年近25亿元。对应其这三年的净利润19.63亿、24.74亿、2.81亿,换言之,把虚增利润去掉,公司一直在亏损。

康得新通过虚构采购、生产等研发费用等方式,虚增营业成本和研发、销售费用。

同时康得新还通过关联交易虚增利润。西南证券分析师张刚指出,在2018年的7月到12月份之间,康得新累计将24亿多元从募集资金账户当中转出,以支付设备采购款的名义,向关联方支付相关的货款,但实际上支付经过多道流转之后,最终又回到了康得新,用于偿还银行贷款以及配合虚增利润等。

历史上的财务诡计

来看下开头提到的“安然事件”。

安然公司刚开始时只是一个默默无名的天然气生产商,在短短几年的时间内摇身一变,成了巨无霸型的商品交易公司。

在短短5年内,安然公司的收入翻了10倍还多——从1995年的92亿美元暴涨至2000年的1008亿美元。仅2000年,安然公司的销售收入就剧增了151%,从年初的401亿美元增加到年末的1008亿美元。

尽管安然公司的收入巨幅增长,它的净利润的增长速度却极其缓慢。具体而言就是,在这一会计期间内,安然公司的收入翻了10倍多,而净利润却只勉强翻了一倍。

公司所报告的收入增长,是它采用了特殊方式,将商品交易活动视作销售来进行会计处理得来的。这些交易的利润率微薄,但由于这些交易是按名义价值计入到了收入(和销售成本)中,就形成了公司业务进入了超速发展期的假象。

可造假终究不能长久,2001年11月30日,安然股价跌至0.26美元,市值由峰值时的800亿美元跌至2亿美元。同年12月2日,安然公司向纽约破产法院申请破产保护,该案成为美国历史上企业第二大破产案。

作为美国历史上最大的破产案(根据资产规模),雷曼兄弟的财务诡计在专栏中也有详细分析。

雷曼兄弟的破产调查报告指出,公司隐瞒了本应在资产负债表上列报的500亿美元债务,这明显误导了投资者和债权人。雷曼兄弟对神秘的会计法则做了激进的演绎,由此制造骗局,这就是著名的“回购105”(Repo 105)。

当通过短期抵押贷款借入现金时,比如以工资的名义,收到的现金须在资产负债表上用相应的负债对等列报,而用于抵押的资产仍然应当被保留在借款人的资产负债表上。

“回购105”法则允许存在例外情况,条件是用以抵押的资产价值至少达到所得贷款的105%。此时,在会计处理上,交易不再被视作贷款,而是被视作销售和此后会回购的抵押资产。

雷曼公司抓住了这个漏洞,将其抵押借款记作资产销售。这样一来,它就不用将所收到的现金记录为短期负债,而是将其记录为资产的临时减少。

2008年的金融市场大屠杀明显给当时所有的房屋业主和投资者留下了痛苦的记忆。华尔街的经纪商,或许没有谁比雷曼兄弟的结局更糟。

如何排毒?

以上可以看出,财务诡计有两个层面。

一是业务层面,如发行人放宽付款条件促进短期销售增长、延期付款增加现金流、推迟广告投入减少销售费用、短期降低员工工资、引进临时客户以及包装商业模式等;

二是会计层面,如降低坏账计提比例、改变存货计价方式、改变收入确认方式以及形式重于实质等。

不管是业务层面的操纵还是会计层面的操纵,都导致“有毒”资产的产生,投资者同样要学会在两个层面上进行财务排毒。

(1)业务排毒

我们应对激进的商业模式保持警惕,对违规的商业模式保持警惕。判断一种商业模式是否健康,核心是判断这种商业模式是否可持续,对企业的内外部环境重大变化是否有足够的韧性。

如在紧信用环境下是否还能借新还旧,不依赖政府补助是否有独立造血能力,是否在赔本赚吆喝,是否在通过体系内外的类关联交易及关联交易进行利益输送。

(2)会计排毒

首先判断企业主要会计政策及会计估计是否谨慎,是否通过财务诡计创造收益、规避资产减值和计提预计负债?账面上的资产是否有毒?如果资产的真实性没有问题,只是资产质量存在问题,那么资产周转率低下背后,往往存在有毒资产问题。

过去企业通过交易安排、组织设计和衍生品交易使会计处理形式重于实质,如将融资性交易包装成真实销售、名股实债、表内融资等,这更多是一种会计上的包装。

#订阅《财务诡计》专栏,get财务排毒方式#

我们在做财务分析时要透过现象看本质。

学会看X光片

我付不起手术费,稍微给点钱您帮我改改X光片吧?

——沃伦·巴菲特,伯克希尔–哈撒韦公司首席执行官

巴菲特在一封“致股东的信”中提醒投资者,一定要注意那些通过修饰财务报表来将持续恶化的经济健康状况予以隐瞒的公司。他还有预见性地补充道:“长期来看,通过会计手段在纸面上解决问题的管理层最终还是会陷入麻烦。”

不诚实的公司长久地利用这种计谋蒙骗毫不生疑的投资者,挣扎度日的公司使用财务诡计的动机会更强。

这些年来,随着投资者识别财务诡计能力的增强,不诚实的公司正努力寻找新的计谋(或翻新老把戏)来愚弄股东。

有些财务诡计可以通过仔细阅读公司的资产负债表、利润表和现金流量表上的数字而被发现,但另一些财务诡计光看数字可能不太容易被察觉,投资者需要去仔细阅读报表附注、季度业绩报告或者管理层披露的其他内容。

专栏将这些财务诡计分为了以下几类,并对应的给出很多玩纸面游戏的公司案例,会通过详细的分析来探讨如何提前发现这些问题公司。

1、盈余操纵诡计

为了刺激股价提升(有时也经常与高管的薪酬计划有关),一些公司就运用以下七种盈余操纵的诡计:

盈余操纵诡计第一种:过早确认收入。

盈余操纵诡计第二种:确认虚假收入。

盈余操纵诡计第三种:使用一次性或者非持续性的活动来推高利润。

盈余操纵诡计第四种:将当期费用推迟到以后期间确认。

盈余操纵诡计第五种:使用其他手法来隐瞒费用或损失。

盈余操纵诡计第六种:将当期利润推迟到以后期间确认。

盈余操纵诡计第七种:将未来费用确认在当期。

2、现金流量诡计

许多投资者相信,与利润不同的是,现金流量的数字是板上钉钉的,操纵起来非常困难。很不幸的是,这只是投资者一厢情愿的想法。以下三种现金流量诡计,这些诡计误导了人们对一家公司真实现金产出能力的理解。

现金流量诡计第一种:将筹资活动现金流入归类为经营活动现金流入。

现金流量诡计第二种:将经营活动现金流出归类为其他活动现金流出。

现金流量诡计第三种:使用非持续性的活动来提高经营活动现金流量。

3、关键指标诡计

越来越多的公司开始在财务报表之外披露一些公司独有的,或是行业特有的指标。这些指标包括同店销售额、预订量、单位用户平均收入(Average Revenue per User,ARPU)、投入资本报酬率(Return on Invested Capital,ROIC)、息税折旧摊销前利润(EBITDA),还有许多其他指标。由于这些指标不在公认会计准则的规范之下,公司在计算和报告这些关键指标方面有很大的自由度。

关键指标诡计第一种:使用那些高估业绩的误导性指标。

关键指标诡计第二种:通过歪曲资产负债表指标来避免显示财务状况的恶化。

4、并购会计诡计

还有一些令人困扰的诡计隐藏在复杂的并购会计操作中:

并购会计诡计第一种:虚增收入和利润。

并购会计诡计第二种:虚增现金流量。

并购会计诡计第三种:操纵关键指标。

专栏用以举例分析的,既有大众熟知的造假公司,例如安然、世通等,也包括一些大名鼎鼎的公司,例如英特尔、IBM、戴尔、亨氏、星巴克等。这些公司未必一定在财务上造了假,但是可能就某个诡计的使用而言非常典型。

例如,在“盈余操纵诡计第三种:使用一次性或者非持续性的活动来推高利润”中,专栏会使用IBM的案例。IBM在1999年将自己的全球网络事业部出售时,有一笔41亿美元的利得,但是它将这笔利得记作“销售、一般及管理费用”的减项。这样就美化了营业利润。

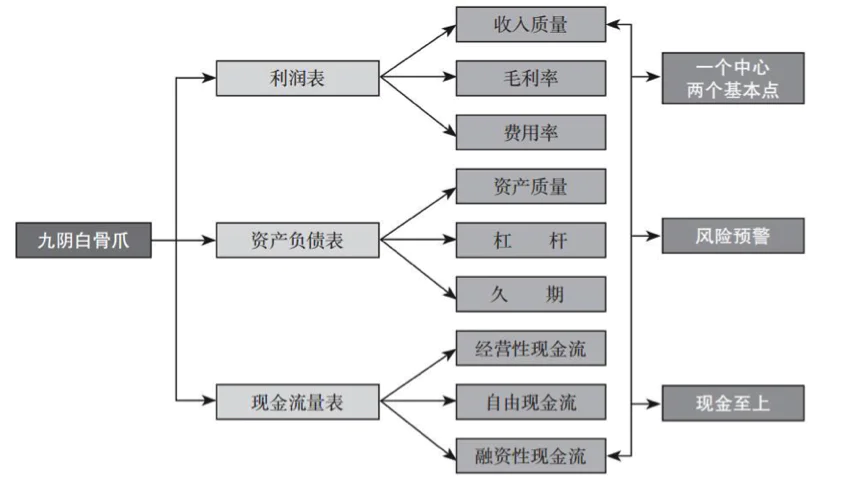

财务诡计专栏,将从介绍资本市场中的盈余操纵诡计、现金流量诡计、关键指标诡计和并购会计诡计出发,结合资产负债表、利润表与现金流量表之间勾稽、制衡的视角,帮你建立识别财务诡计的整体分析框架与思维模式。

这是一个非常有效的财务异常侦测框架,希望能对你识别独角兽、白马股财务诡计和财务风险有所帮助。

现在,你做好准备了吗?

#如果你想更早看穿伪白马股的财务诈骗术,即刻解锁《财务诡计》专栏。#

评论