扫码打开虎嗅APP

本文来自微信公众号:新全球资产配置(ID:SmartGAA),作者:徐杨,编辑:智多,原文标题:《财富管理的未来:私募投资能否成为印钞机?》,题图来自:视觉中国

有两个富二代兄弟打赌,谁能在一年之内把老爸给的零花钱攒得多。于是,哥哥开始购买股票等一些传统的理财产品。但是弟弟就开始躺平,扫货各种豪表、豪车,整日花天酒地。结果一年之后,哥哥的零花钱被腰斩,弟弟的钱反而变多了……

虽然是一个段子,但是故事里弟弟的行为意外提到了一个新产品:Alternative Assets —— 另类资产。说到另类资产,你会觉得是什么?是茅台拉菲?是数字货币?是对冲基金?还是防疫区中的花椰菜?

另类资产,被用来描述非传统资产以外的品种,是一个非常大的类别。那传统资产范畴是什么呢?就是我们平时较为熟悉的股票、债券、公募等标的。因为股票、债券的历史非常悠久,所以他们就成为了投资标的中的老大哥,而老大哥之后的也就成为了家族中的另类。

来源:网络

基于这个定义,上面说的茅台拉菲、数字货币、对冲基金等,都算是另类资产的范畴。

为什么突然想来聊一聊另类资产呢?主要有以下几个原因:一是因为最近做了一些另类资产的研究;二是因为之前大部分精力都花在了传统投资标的上;三是全球市场最近的结构性变化,使得我们更加关注了另类资产投资。

本文中很多的内容,来自BCG的英文版报告 《The Future is Pivate - Unlocking the Art of Private Equity in Wealth Management》,本文简称“报告”。报告中的大部分内容都是围绕着私募(PE、VC),因为私募是另类市场中最具代表性也是规模最大的细分,它的挑战和机会,能够很好地代表整个另类资产市场。

另类和私募的行业机会

另类资产是一个大家平时接触比较少的类别。直观来看,另类资产全球金融财富中占比较小。全球财富金融总量不是特别好算,并且每家机构估计的值的范畴都不太一样。BCG的这篇报告中指出,在250万亿美金的全球金融财富中,另类资产的规模只有13.5万亿美金,还不到6%,这样看来占比确实非常少。

由于另类资产的种种特性,6%只是平均比例,实际的比例应该是非常集中在头部的,大部分个人和家庭是不会有另类资产持仓的。因此大部分的另类资产资产规模,都在机构的手中。

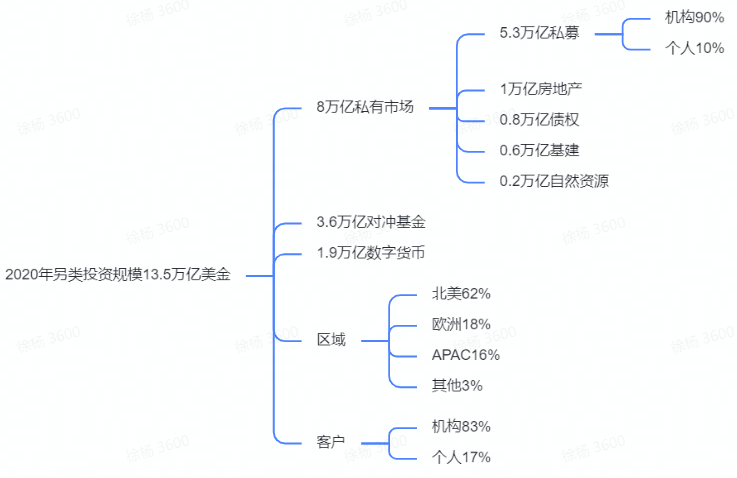

根据BCG的报告,这13.5万亿美金中,有私有市场(私募、地产、债权、基建、自然资源)占8万亿,对冲基金占3.6万亿,数字货币占1.9万亿。地域来看,北美占私有市场63%的份额,亚太和欧洲各占16%。从投资人类别来看,83%的资产集中在机构,个人占17%。而在私募中,机构占比90%,个人占比只有10%。

来源:新全球资产配置

机构和个人占比分化严重,原因主要来自于另类资产的特性:

另类资产的产品更加复杂

流动性较差,锁定期较长

应法律要求,投资门槛和投资人要求较高

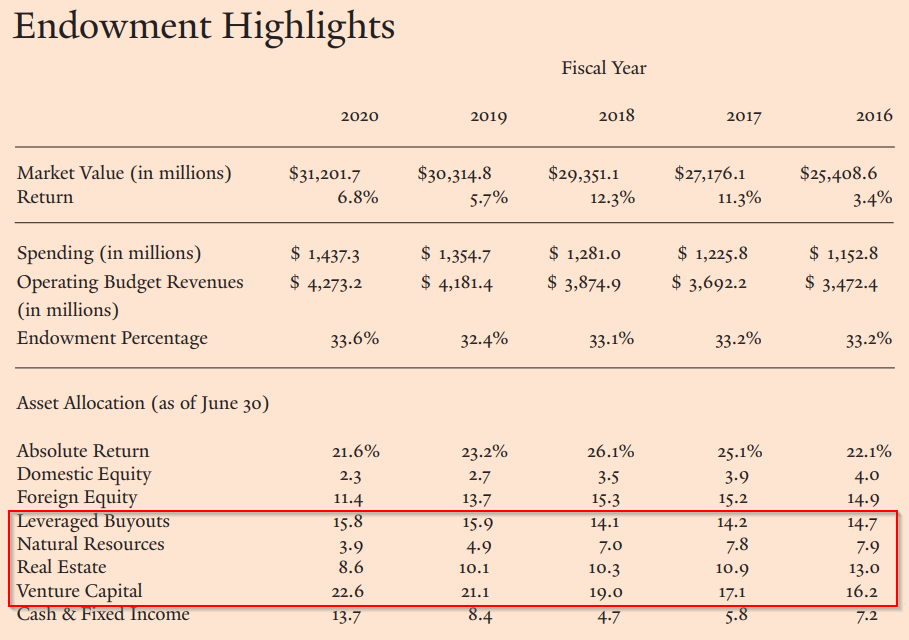

举一个机构投资另类资产的典型例子——耶鲁大学捐赠基金。不论是通过已经去世的前耶鲁大学捐赠基金CIO大卫斯文森的故事,还是通过高瓴资本创始人张磊的故事,大家对耶鲁大学捐赠基金的名字都应该都有所耳闻吧。

耶鲁大学捐赠基金作为机构投资人的典范,其实一直以来在投资另类资产中都有很大的头寸。2016年~2020年,平均有40%的头寸都在另类资产中(杠杆收购,自然资源,房地产,风投)。如果把绝对收益(Absolute Return)也算上的话,那么另类资产的占比会超过60%。

来源:The Yale Endowment Report 2020

有人会说另类资产在某一个年份的比例较大是一个投机的事件,但作为给耶鲁大学常年提供平均30%运营支出资金的捐赠基金,持续保持40%的另类资产头寸,就是一个机构的战略选择了。这里面必然存在对另类资产比传统投资有过人之处的逻辑。

简单粗暴地说,上面列举的另类资产的特性,在大众投资人眼里会因为是高门槛而不爽。但在机构投资人眼里,却是能帮助另类资产管理人做高(平均)潜在收益的优势。

另类资产的产品更加复杂——平均来看跟传统投资标的的相关性更低

流动性较差,锁定期较长 ——有助于产品投资于流动性较低的底层资产,受市场周期波动更少;更有助于控制投资人不理性赎回

应法律要求,投资门槛和投资人要求较高——更成熟的投资人抗风险能力平均更高,可以给基金管理人更多空间

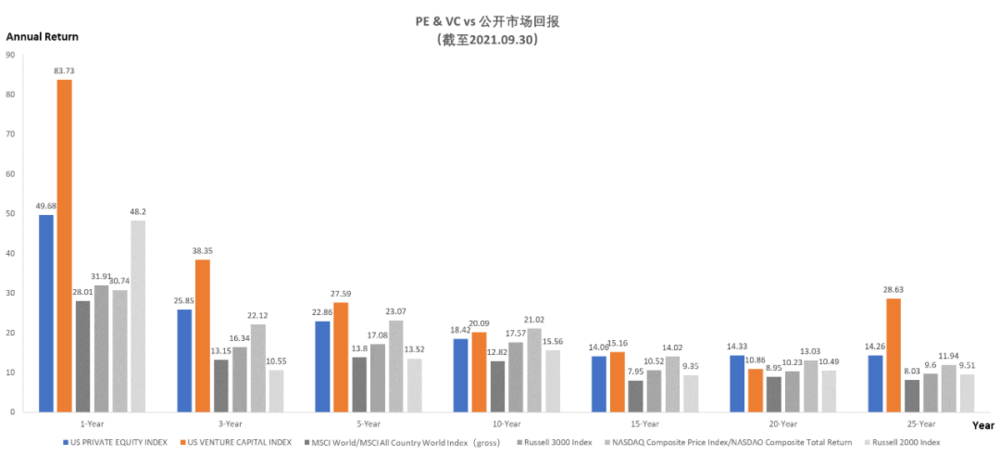

从历史回报上来看,我们看到:借助2个另类资产的指数(私募:蓝色;风投:橙色),平均来说私募和风投,在过去的25年间的不同周期上,都跑赢了传统的股票指数。

数据来源:Cambridge Associates

既然另类资产平均来看有更高的潜在回报,那么逐利的投资人,肯定不会轻易放过这类标的。再加上传统投资标的估值、波动性、市场流动性整体,目前都比较堪忧,另类资产所能提供的优势都会吸引更多的投资人,比如较高的经风险调整后的收益和较低的相关性。

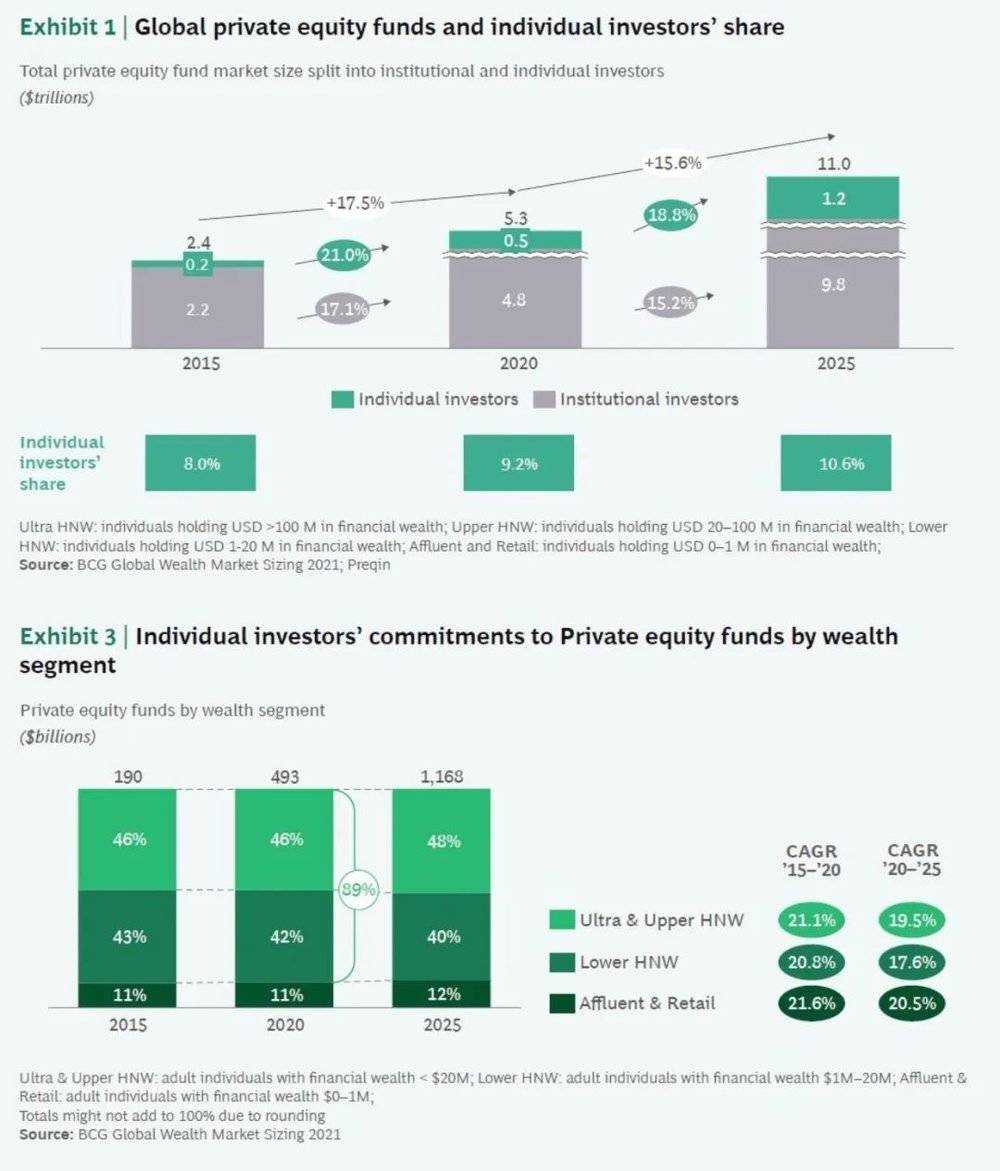

根据报告,到2025年,个人客户向另类资产整体的偏好会增加70%,预计会带来4万亿美金的增量。而个人客户投资私募的增速会在年化18%左右,从5000亿美金增长到1.2万亿美金,带来7000亿美金的增量。其中净值在100万美金以内的个人客户有最高的增速,但是大头还是在净值2000万美金的超高净值客户中。

来源:BCG研究报告

总结来说,另类资产在未来的5年是一个可见的万亿级别的增量市场,其较传统投资标的拥有更高的潜在回报和更低相关性。在未来传统投资收益下降和收益波动增大时,会显得更加吸引人。

市场参与方的状况

在肉眼可见的万亿级别增量市场,其空间是足够大的。那么问题来了,有谁能获益呢?解决什么问题后能获益?

不像传统资产(股票、债券)的历史那么悠久,市场发展相对成熟。另类资产中,财富管理机构、资产管理人、金融科技平台,相对传统资产市场来说需要迎接的挑战和转型还是较大的。当然里面的问题,也是过去一直持续有的,只不过传统资产的门槛较低且较为成熟,转型的起步在7、8年前就开始了。

报告中,首先描绘的是财富管理人的处境:寻找新的收入来源,并且努力提高客户满意度。而有三个因素使得私募产品越来越受财富管理人的重视:一是客户对资产组合分散的需求,二是客户对资产组合额外收益的要求,三是财富管理机构自身利润空间的压力。

私募流动性较差的特性,能减少投顾以旧换新的销售冲动,平均会带来更好的客户满意度;而私募平均较高的收益和费率分成,也能解决客户新的收益来源和财富管理人收入压力的问题。

其次是资产管理人(私募管理人):作为资产管理人,一直以来的核心就是策略收益和管理规模。虽然机构投资人,目前还是私募产品管理规模贡献的大头,但是在基于BCG对个人投资人未来投资私募需求增长的背景下,如何利用产品架构和金融科技平台获取更多的个人客户资产规模,是一个不应该忽视的机会。

最后是金融科技平台:重中之重的是能够一站式支持私募产品完整的价值创造链条。其实跟大部分人熟悉的零售金融或者是普惠金融爆炸式增长的逻辑逻辑很像,专注于另类资产的金融科技平台针对另类产品的痛点(门槛高,基础设施较为落后),提供了一系列端到端的解决方案。这就让资产和客户,通过平台和使用平台的机构,得到了更加高效的结合。基于这些金融科技平台的六大特性,越来越多的金融机构在跟这些平台合作。

来源:新全球资产配置

在报告,BCG也列出了在另类资产中B2B和B2C的几家比较出名的金融科技平台,他们分别是:

B2B:iCapital,Delio,Titanbay,Goji

B2C:Moonfare,ADDX,Bite,Xen Capital

B2C较容易理解,其实就是通过私募申购流程的简化和feeder fund架构的搭建,与私募资产管理人特殊的合作关系,为个人客户在监管的允许下,对一些精选的私募基金降低最低投资要求,同时增加流动性。这里面的挑战,来自于初始种子用户,以及后续用户的增长渠道的稳定性。这些平台大部分的商业模式是打破传统金融销售渠道,将中间商的利润转移到自己身上。

B2B平台的话就更加复杂,因为服务的是金融机构。比方说私人银行、家族办公室、三方财富等等。这个时候,为了应对不同机构面对不同地域、不同偏好的客户,以及机构内部合规、运营、销售的需求,B2B平台需要能够提供一站式服务。这个要求,在另类资产中特别明显。

因为相较于传统资产,另类资产的迁移成本更高,这就意味着机构对平台的初始要求更高,使用之前会特别谨慎。B2B的另类资产平台,其实就是一个细分的针对另类资产的统包资产管理平台(TAMP),这里可以看看我之前写的文章《让华泰浮盈10亿美金的AssetMark-统包资产管理平台价值几何? 》。

来源:BCG研究报告

资本市场是一个把金融资产和社会财富结合的系统,而这种结合必然是双向的。不管是财富管理机构,还是资产管理机构,不仅希望能把金融资产更高效地搬运到客户面前,也希望客户能够更容易迈入第一步,而之后的客户运营和服务则更是需要规模化。所以金融科技平台,就像一个个中央差速锁,把不同扭矩、速度的各方需求和供给集中梳理和撮合。

财富管理人的路径

直面客户的财富管理人,是离客户需求距离最近的机构。如何寻找合适的需求、匹配合适的需求、维系合适的需求,是最突出的挑战。当然,天下最远的距离不是天涯海角,而是我面前,你却不知道我能行。

虽然财富管理人有各种各样的方法论、营销矩阵、运营和客服。但客观现实是,不管是从资产管理规模上来看,还是从熟悉程度上来看,大部分的财富管理人的认知和业务模式,与传统资产绑定的更多。

以传统资产为核心的财富管理人,肯定或多或少都有关注另类资产,但以下这6个报告中列举的挑战,使得这些财富管理人并没有真正行动起来。

1. 获得高质量私募基金的手段有限。明星级的私募基金,大部分的额度都供给给了机构和类似机构的个人投资人。而且越是明星级的私募基金,起投门槛越高。

2.繁复手动和非数字化的认购流程。认购私募基金比买个股票、ETF、公募基金,复杂得多。本土私募基金的认购流程还算能忍,虽然内容有几个本子,但实际填写的东西不多。如果遇到认购离岸的私募基金,动辄几十页需要填写和签署的披露和声明文件都还只是起点。

3.老旧过时的系统和分析工具。财富管理人可以很容易地去做传统资产的分析,并且把分析结果融入到顾问的流程中,能给客户做更好的销售服务。但是私募基金这一块却显得非常缺乏。

4.客户服务痛点多。私募产品的复杂高、数据滞后,经常还有一些非常规的管理人发行的动作,使得财富顾问在做私募产品的客户维护时,很难跟传统资产保持一致,导致客户不满。

5.私募价值链上的服务商较为分散。行政管理人、财务和税务、基金登记账户、托管等一系列的服务商,目前没有被很好地继承,导致财富管理人在尝试提供私募产品时金钱和精力都消耗较大。

6.产品投资报告滞后。同样还是数据问题,跟上述第四点差不多。

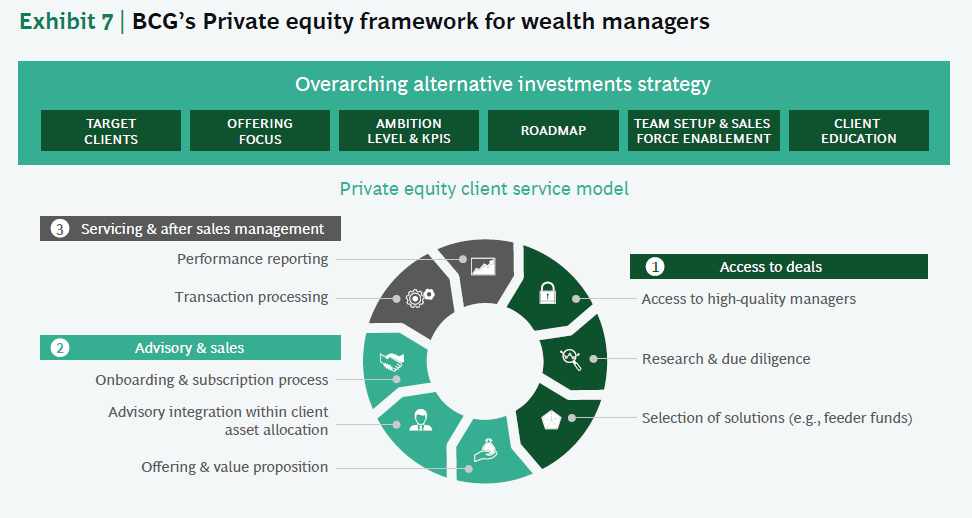

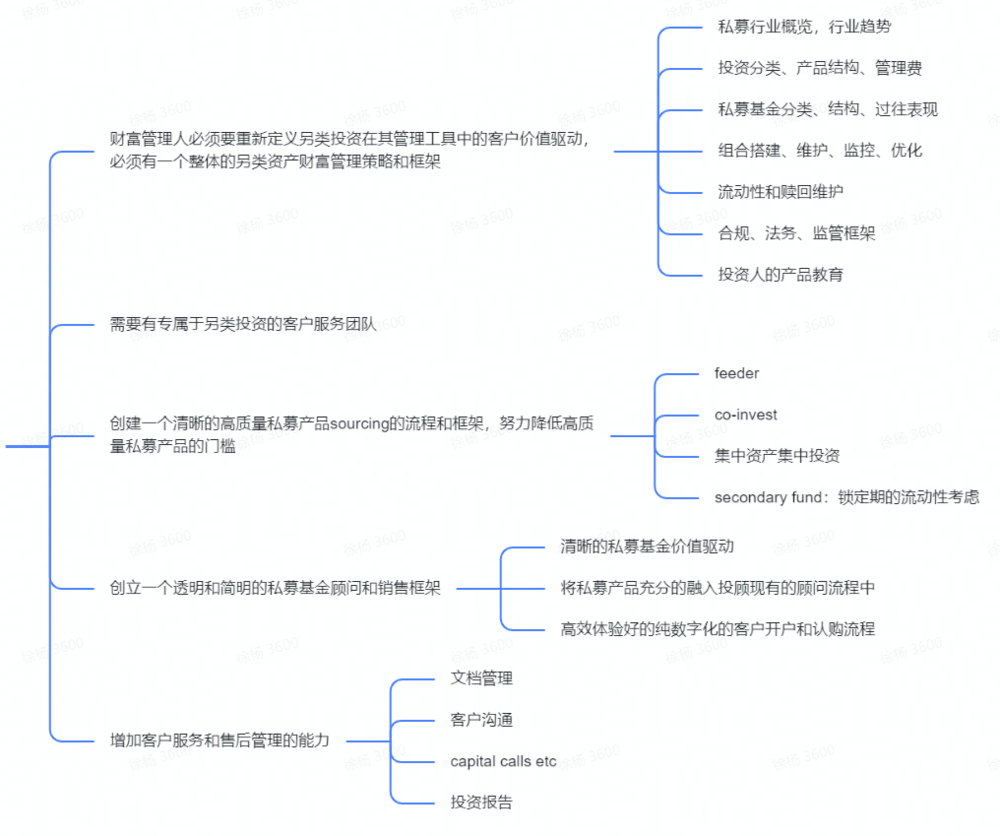

基于机会、财富方的状况,报告针对财富管理人遇到的问题,给出了一个核心基于金融科技平台赋能的解决框架。报告本身,是跟一家B2B的另类资产平台合作撰写的,所以自然而然就会突出金融科技平台的地位,和可以给财富管理人解决问题的能力。

来源:BCG研究报告

财富管理公司,基于私募产品的对客户的价值链条,可以分成3大块:

产品搜寻、分析和上架

客户价值创造、咨询和关单

投后管理

作为另类资产金融科技平台的话,帮助财富管理公司在1和3中解决问题,是非常明确的目标,也是最能规模化创造端到端价值的环节。这跟统包资产管理平台的逻辑完全一致:财富管理公司使用了另类资产平台后节省了时间、精力,他们就能把节省的时间专注在高附加值的业务上,将客户对收益的预期控制在合理范围内,那么存活的时间就可能更长久。而时间越长复利的力量就越大,资产规模也就越能提高。

同时,财富管理公司还节省了运营成本。有了成本的节省和效率的提升,对客户的让利空间就越大。由于不论是投顾还是资管,客户的稳定都是非常重要,因此有了更多让利客户的空间,就越能在低谷期留住客户,或者抵御竞争。

来源:新全球资产配置

写在最后

感谢BCG的行业合作报告,high-level的以“另类资产平台赋能财富管理人”为核心,梳理了目前另类资产的行业状况、机会和挑战。

另类资产确实是一个对于大部分人比较神秘的投资类别。由于产品起投金额高、复杂度高、搜寻成本高,使得很多个人投资人,甚至是财富管理公司也敬而远之。

但是,在传统资产标的未来收益不确定性持续增加的环境中,那些另类资产特有的高门槛,在另类资产相对较高的潜在平均未来收益率,以及目前还较高的平均管理费面前,都是有动力被各个参与方进行再分配的。特别是传统资产的市场拥挤度较高、同质化较为严重的问题,也使得另类资产看起来有更美好的前景。再分配的过程不能说是完全的打散重构,但至少会在金融科技的赋能下提升各方的效率。

做事情讲求的是天时、地利、人和。天时:全球的宏观经济环境对于另类资产可以说是友好的有利的,凸显出另类资产的相对和绝对价值。地利:在2022年的今天,金融科技已经不是嫦娥登月的新闻,传统的金融机构、市场机制节点、科技公司、服务商等等,都已经被编织进了同一张科技网络。人和:市场的参与各方在收入端承压、客户端遇难的环境中,必定会需要重新定义自身的资源禀赋,和定位自身的比较优势,然后进行利益上的互换。

所以,虽然另类资产现在占比金融财富的比例还较小,但是未来的持续性增长和突破必然将是值得期待的。

那么,你对另类资产是一种怎么样的预期?

本文来自微信公众号:新全球资产配置(ID:SmartGAA),作者:徐杨,编辑:智多