扫码打开虎嗅APP

提及现在全球炙手可热的云计算市场,亚马逊、微软、谷歌和IBM是不得不提及的四个重量级玩家。而为了在刚刚兴起的云计算市场占据先机,上述企业无疑都在采取低价策略,这从业内时不时传出云计算服务竞相降价的消息可见一斑。

与此同时,提供云计算服务还需要大量服务器、存储等基础设施的建设和部署。例如今年第一季度,谷歌就成为支出最大、支出增长最快的一个,其资本支出达到23亿美元,同比几乎翻了一番。而该数字的增长主要因为数据中心的建设。该公司2013年全年的资本支出增长甚至更快:从2012年的33亿美元增长至74亿美元。微软方面,在截至3月的本财年前三个财季中,微软资本支出约为42亿美元,上涨69%,主要用来投资满足来自更多地将软件转到线上的企业客户的需求(云计算)。而为了支持微软CEO纳德拉的云为先的战略,微软的资本支出未来几年预计将会呈现增长。

至于亚马逊和IBM,也因为在云计算方面投入的不断加大,导致其业绩亏损和调低未来利润率。为此,业内称目前的云计算市场是有钱企业才能玩得起游戏,不过,由于云计算代表了未来产业的发展趋势,且市场空间巨大,所以谁能够撑到最后,谁就有可能是最后的赢家。

说到投入,衡量一个企业未来可持续投入能力的无疑是企业的自由现金流及投入资本收益率。据相关统计,2013年,亚马逊自由现金流超过20亿美元,跟2011年相当,好于2012年。亚马逊2013年的投入资本收益率为2.2%,高于2012年的1%。2011年,该数字为6.8%,明显低于2010年的15.4%。今年第三季度,亚马逊的投入资本收益率为负2.2%。

相比之下,目前在云计算市场排名第二的微软在截至6月30日的2014财年,其自由现金流为267.5亿美元,需要说明的是,在过去的5年里,微软的年度现金流量在221亿美元至290亿美元之间(自由现金流相当稳定)。而在投入资本收益率方面,微软在2014年为19%,低于2013年的22.6%。值得一提的是,微软在2011年和2010年的投入资本收益率均超过33%。

至于排名第三的谷歌,2013年,其自由现金流达113亿美元,低于2012年的133.5亿美元。在截至9月的第三季度,其自由现金流为84.4亿美元。投入资本收益率方面,其在2013年的投入资本收益率为14%,但到了今年的第三季度,谷歌投入资本收益率仅为2.8%。

至于IBM,其去年的自由现金流在160亿美元左右,投入资本收益率在15%左右。从这两项指标看,微软排名第一,其他依次为IBM、谷歌和亚马逊。

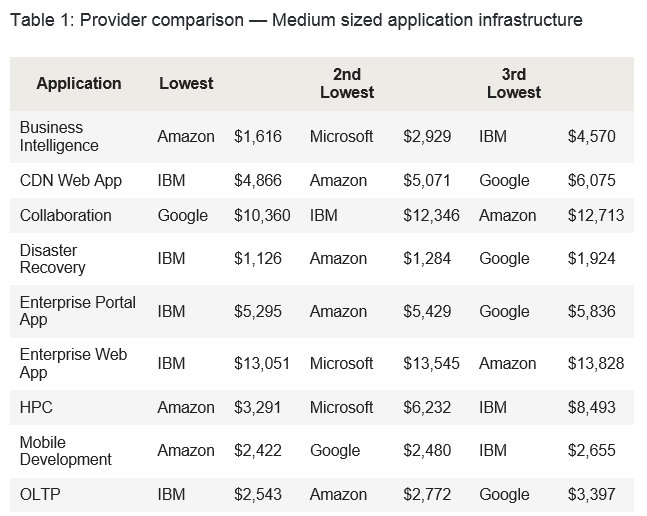

如果说上述意味着云计算市场竞争的大佬们未来在该市场的可持续投资能力的话,那么目前云计算市场价格战及其排位又在某种程度上决定了这些大佬在云计算市场的获利能力(主要是市场份额和营收)。据RBC Capital对于云计算服务主要指标的量化分析,在云计算服务涉及的BI、协作应用、灾难恢复、企业We应用、企业门户应用等6项主要应用构成的中等规模云计算服务价格方面(从低到高三个价格区间),IBM有5项排在了第一(价格最低),亚马逊为3项,谷歌为1项,微软在价格最低的云服务方面没有一项进入最低价格。

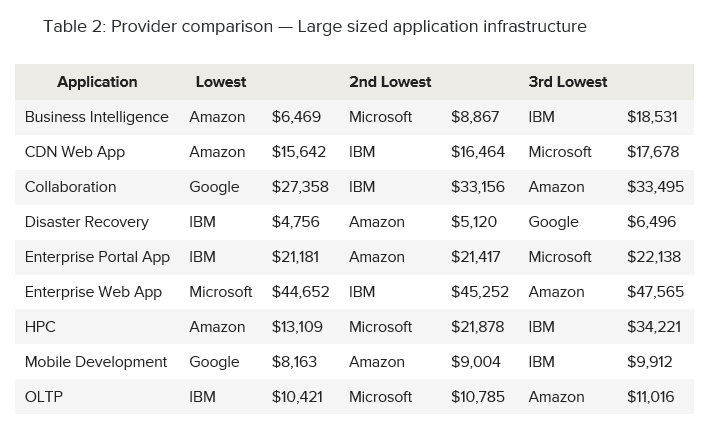

而在大规模云计算服务方面,亚马逊和IBM均是3项排在第一,谷歌为2项,微软为1项。从这个对比不难看出,亚马逊和IBM在云计算市场整体提供的服务价格最低,谷歌次之,微软最后。而从目前云计算市场的排位看,亚马逊排在第一位,微软第二、谷歌第三、IBM第四(只是这四家的对比),加之目前各厂商都在以价格抢夺云计算的市场份额,可以说,未来谷歌和微软尚具备继续降价的空间(与亚马逊和IBM相比),且有可能超越IBM和亚马逊。

如果再将之前我们所述各方的自由现金流及投入资本收益率(直接影响可持续投入,降价打价格战的实力)予以考虑的话,可以看出,微软在未来云计算市场最具上升空间最大,且很可能最终占据头席,而IBM和谷歌鉴于其远高于亚马逊的自由现金流及投入资本收益率,二者的竞争将难分伯仲。这是由于目前IBM在云服务方面的价格已经整体低于谷歌,谷歌仍有降价空间与IBM争夺市场,但自由现金流及投入资本收益率低于IBM,又使得谷歌在未来与IBM在云计算市场的争夺有所顾忌。

至于亚马逊,其尽管目前在云计算市场排名第一,但这是其在与主要对手相比低价格策略基础上取得的,而考虑亚马逊在自由现金流及投入资本收益率最低,其未来可持续降价保持竞争力的能力变数最大。当然还要取决于亚马逊的投资人如何看待亚马逊这种近乎于自杀抢夺市场的方式。

综上所述,从单纯商业竞争的角度看,尽管诸多企业纷纷涉足云计算市场,但云计算市场无疑是有钱企业的游戏(至少从目前的发展阶段看),所以谁会是最后的赢家,更多在于谁更具有可持续的投入及获得市场效应的能力。