扫码打开虎嗅APP

分众传媒是第一家从纳斯达克退市并以借壳方式登陆A股的中概念公司。正如马化腾点所说,A股那些风光无限的科技公司“在行业里根本排不上号”。毫不夸张地说,分众传媒是第一家在A股交易的优质科技股。

分众传媒重组方案有什么细节、估值是否合理、各方收益如何?

资产重组方案

2014年12月11日,主营硅橡胶的宏达新材(002211.SZ)因筹划重大资产重组开始停牌。半年后,重组方案终于水落石出。

2015年5月20日,宏达新材公告称“已初步确定拟通过资产置换、发行股份及支付现金购买分众多媒体技术有限公司(以下简称“分众传媒”) 100%股权。公司股票将不晚于6月9月复牌。”

可能由于心情激动,宏达新材工作人员把“6月9日”打成了“6月9月”,当夜11点36分不得不发了更正、致歉公告。激动是可以理解的,宏达新材停牌前的股价为8.93元,市值仅38.6亿。分众传媒的业绩甩暴风影音大半个太阳系,宏达新材复牌后至少会有十几个涨停,保守估计市值在1200亿以上。(注:好事多磨,宏达新材并未在6月9日按期复牌)

6月3日,宏达新材发布《重大资产置换并发行股份及支付现金购买资产并募集配套资金暨关联交易报告书》,重组方案正式曝光。#名称长吧?内容更长,737页!#

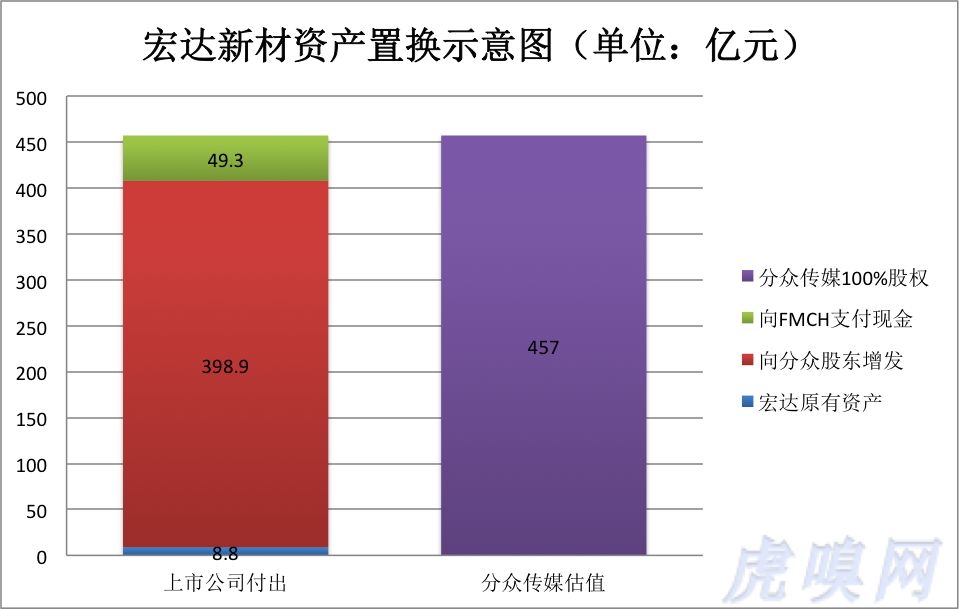

根据重组方案,上市公司将以宏达新材全部资产(作价8.8亿)与分众多媒体100%股权(作价457亿)置换。差额部分以股票及现金补偿:以7.33元/股向分众多媒体原股东方发行54.42亿股并支付现金49.3亿(全数为分众多媒体境外母公司FMCH所得)。现金通过向不超过10名特定对象发行新股获得(不超过5.51亿股)。

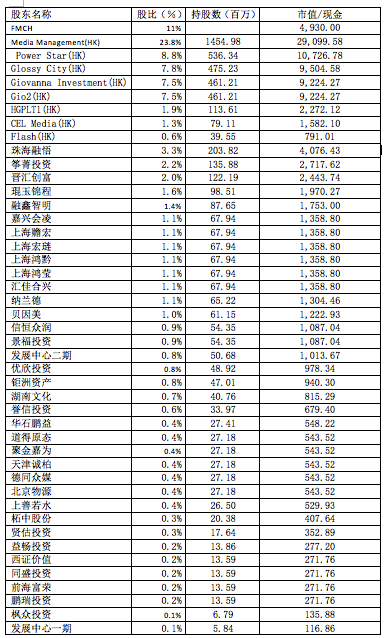

重组完成后(增发5.51亿股之前),总股本为58.74亿股,原股东持有4.32亿股,占比7.35%,江南春通过Media Management(HK)持有宏达新材14.55亿股,占比24.77%,成为上市公司的实际控制人。

分众传媒其它44家旧股东,按比例获得宏达新材股票,占比从0.1%至9.13%不等。江南春所获股票限售期为36个月,其它旧股东为12个月(持有分众传媒股票不足12个月者禁售期为36个月)。

有意思的是分众传媒将换到手的资产(作价8.8亿的原宏达新材)全部转交宏达新材原大股东伟伦投资。根据“人随资产走”的原则,宏达新材全部员工的劳动关系,养老、医疗、失业、工伤、生育等社会保险关系,均由伟伦投资继受。

从差点收购新浪到险些被新浪收购

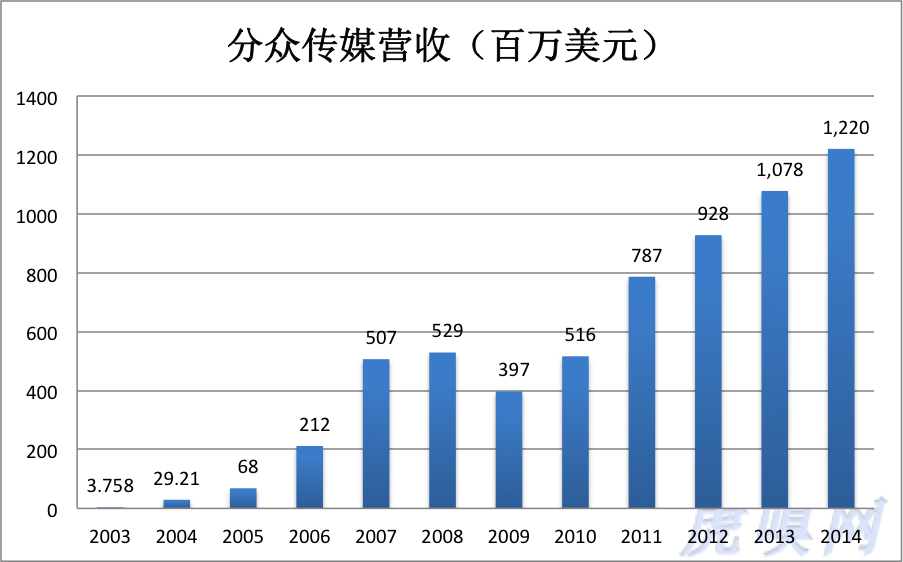

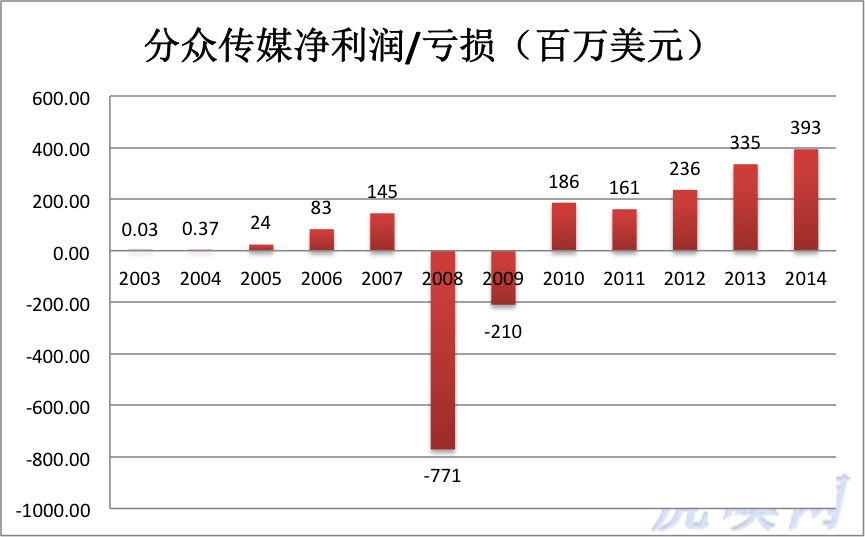

2003年,分众传媒营收仅为375.8万美元;2014年营收、净利润分别达到75亿和24亿(折合12.2亿美元和3.93亿美元),经营活动净现金流25.2亿。#十一年,营收增长324倍!#

在漫长的十二年当中,分众传媒并非一帆风顺。收购框架、吞并聚众、收购好耶,江南春曾是中国科技界第一收购狂人。2007年,分众称自己是仅次于央视和上海文广的传媒集团,甚至准备动手收购新浪把“仅次于”改写为“超越”。

2008年,金融危机的影响开始显现,商家广告投放大幅减少,特别是金融、汽车等领域的高端客户压缩开支、乳品广告受到“三聚氰胺”事件影响”全军覆没”,加之做空机构的推手,分众市值暴跌90%(最低跌至5.16美元)。险些被新浪以13亿美元收购,收购终止的原因是未通过商务部审批(原因是构成垄断)。#江南春要感谢政府#

经历了2008年、2009年的波折,分众传媒又新走了正轨。

截至2009年底,分众传媒商业楼宇联播网安装的液晶屏和数字框架总数为13万块,框架网络非数字框架总数为22.5万个,卖场终端联播网液晶屏总数为4.5万个。

到2014年12月31日,分众传媒视频媒体达13.4万个(覆盖全220多个城市)、框架媒体达96万个(覆盖46个城市)、卖场终端5.88万台(分布于沃尔玛、家乐福等大型卖场,共约1900家)。此外,还与220多个城市的770多家影院签约。

根据益普索、艺恩等咨询机构的报告,分众传媒要楼宇视频广告、电梯框架广告及影院广告三大市场的份额分别为95%、70%和55%。#再次感谢商务部#

分众传媒的估值

2014财年,分众传媒营收、净利润分别达到75亿和24亿(折合12.2亿美元和3.93亿美元),经营性活动净现金流25.2亿。

截至2014年末,分众传媒账面现金和净资产分别为48.8亿和56.9亿。评估机构用收益法对分众传媒给出的估值为496.3亿。粗略算来,分众经营性资产估值约为440亿,净态市盈率为18.3倍。另外,分众传媒卖方承诺2015年、2016年、2017年净利润分别不低于29.6亿、34.2亿和39.3亿,则440亿估值的动态市盈率为15倍。

由于A股中没有与分众传媒类似的公司,难以用市场法进行估值。2015年6月3日收盘,宏达新材所在的中小板平均市盈率83倍。按50倍净态市盈率,分众传媒(原宏达新材)市值将在1200亿,对应股价20元出头。

50倍PE、20元股价、1200亿市值,在当今的A股市场是相当保守的估值。

私有化、回归A股

2012年12月,分众传媒正式宣布私有化方案:由Giovanna Parent Limited(简称Parent)牵头,以每份ADS(美国存托股)27.50美元的价格收购分众传媒全部流通股。收购价对应的市值约为37亿美元。江南春以股权为抵押从多家金融机构获得超过15亿美元贷款,所以分众私的有化是迄今为止中概股最大的一次杠杆收购。

Parent的股东包括江南春、凯雷亚洲、中信资本、光大控股、复兴国际、鼎辉投资、方源资本等。2013年5月23日,分众传媒完成私有化,江南春及复兴透过Parent持有分众传媒35.5%股权。

2014年12月,相关各方正式终止了VIE架构下的权力、义务,VIE架构被成功拆除。

2015年回归A股之前,分众传媒进行了两轮股权腾挪。4月初,FMCH将所持分众89%股权转让给9家境外机构(它们是分众私有化的资金提供者)。随后这9家机构又将部分股权转让给30多家境内机构。(注:在资产重组中,FMCH以剩余的11%股权换取49.3亿现金)

下表为置换前分众传媒45家股东的持股比例、置换后持有上市公司股票数量及市值(按每股20元计算)。其中江南春持股市值约为290亿元。

重组完成后,宏达新材原股东持有的4.32亿股将“鸡犬升天”,市值飙升到86亿以上。其中,原大股东伟伦投资持股市值达33亿。

回来之后做什么?

那么,分众靠什么去支撑甚至做大千亿市值呢?据腾讯科技报道,在宏达新材复牌前夕,江南春见了一干投资人,阐述他对分众未来的设想,主要的意思是:分众要利用2.5亿存量用户的资源,做好人与信息、人与服务、人与金融对接的O2O生态。

未来,分众要做O2O服务,如何把服务植入到写字楼、公寓楼当中,提供最便捷最个性化的O2O的服务。

在分众2.5亿用户当中,既有人要用余额宝存钱,又有人要在这个市场上借钱,中国最活跃的消费者,他对于借贷、理财,透支,有一系列的所谓金融方面的需求。

分众在未来是参与还是自己投资去做都有可能。分众是个开放式流量平台,把流量当孵化器,无论用合资还是投资方式,未来跟写字楼社区有关的O2O和金融服务,一旦看中,分众就投资加资源注入,帮他累积用户再转化成交易。

在未来的三年当中,分众将继续巩固人与信息对接的同时,我们将会在人与服务的对接,人与金融的对接上尝试,关键是怎么服务好这2.5亿主流的消费群。他在那边会发生很多种需求,他对于生活服务的需求,对于金融等需求,都在这两个(写字楼与公寓)最核心的场景中发生的时候,我们如何能很好的满足他。分众最容易用最低的成本拥有这些用户,如何把这些用户转向交易转向O2O服务和金融服务。

分众会经历三个过程,一个是卖土豆的时期就是卖广告,第二个是卖弥猴挑就是做O2O服务,第三个就把农业地变成商业用地盖大楼,就是做好楼里的人的金融服务。

资本市场是否看好他画的这个饼?让复牌后的宏达新材来给出答案吧。