扫码打开虎嗅APP

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:项梓,题图来源:视觉中国

一、事件的基本脉络

从去年秋天到今年春天,沙钢收购复星旗下南钢的故事依然没有结束,而且变局横生。

先把几个时间节点再标注一下:

1. 2022年10月14日,复星集团与沙钢集团签署《投资框架协议》,有意转让所持南钢联合60%的股权。沙钢向复星方面支付了诚意金80亿元,复星则将南钢联合49%的权益质押给沙钢集团。南钢联合直接和间接合计持有上市公司南钢股份(600282.SH)59.10%股份,为控股股东。

2. 2023年3月14日,复星公告称,复星高科及其下属子公司复星产投、复星工发与沙钢集团及其下属子公司沙钢投资共同签署《股权转让协议》,拟将所持有的南钢联合60%股权出售给后者。同日,复星方面向南钢联合另一股东南钢集团发出《优先购买权通知函》。南钢集团须自接到书面通知之日起30日内答复是否行使优先购买权。公告还披露,作为本次交易的条件之一,沙钢集团拟向复星产投提供借款10亿元。

3. 2023年4月2日,南钢股份、复星国际(00656.HK)和中信股份(00267.HK)先后公告,新冶钢(湖北新冶钢有限公司)、南钢创投、南京新工投及南钢集团共同签署《战略投资框架协议》及《增资协议》,新冶钢拟出资135.8亿元对南钢集团进行增资,将持有其55.2482%的股权,并成为南钢集团的控股股东。同时,南钢集团决定行使优先受让权,从复星手里购买南钢联合60%的股权。新冶钢为中信集团旗下公司。

4. 4月4日,沙钢向复星方面发函,敦促其按原签订的收购框架协议执行。沙钢同时表示,将拒绝配合复星方面解除股权质押手续等。而根据南钢股份最新公告,新冶钢增资入主南钢集团,其支付增资预付款的先决条件包含复星系股东将南钢联合60%股权全部质押予南钢集团,该登记才能完成并生效。目前南钢联合49%股权仍质押在沙钢手中,南钢集团如想获得新冶钢增资入主并顺利完成股权交割,必须解除这一股权质押。

简单归纳一下整个事件的过程:去年10月复星决定出让南钢联合,并与沙钢签署了框架协议;今年3月签署了正式协议;拥有优先购买权的南钢集团在央企助力下突然杀出,与复星签署了购买协议;沙钢对这一结局不满,准备向复星提起诉讼。

表面看,在整个收购过程中,复星、南钢集团并没有什么违法违规之举,因为复星和沙钢只是“订婚”,而且大家都知道还有一个潜在的“求婚者”存在,他有优先权,可以放弃,也可以抢婚,最后复星“改嫁”了,也是你情我愿。那沙钢为什么还要不依不饶呢?这算“强行截胡”吗?

二、关于第三方和优先购买权

沙钢为什么生气?需要对事情本身有更深入的透视。

首先,去年复星出售南钢联合60%股权期间,唯有沙钢满足了立马支付80亿元诚意金的条件,可谓诚意满满,志在必得。当时中信集团旗下的中信特钢就对这笔收购有极大兴趣,但因为80亿在数量和付款时间上的要求太高,放弃了竞购。因复星急需资金,沙钢在签订框架协议后两天内就支付了诚意金。

在没有经过尽职调查的情况下就支付80亿诚意金,这在中国并购史上是没有先例的。沙钢敢这么做,是基于自己对风险和收益的判断,靠的是企业家的决策力。

据说沙钢当时并不担心南钢联合的小股东(南钢集团)行使优先受让权,因为他们很难有强大而迅速的资金筹措实力,但沙钢担心小股东背后跳出一个第三方,表面看是小股东行使优先权,实际是第三方借小股东之名行使优先权。故此沙钢和复星签订协议时,相应设置了排他性条款,若第三方收购南钢联合60%股权,复星需要承担相应违约责任,支付相应的“违约金”。

新冶钢通过增资南钢集团获得其控股权,算不算第三方?如果算,则复星要支付“违约金”。现在的情况是,沙钢认为算,因为小股东虽然名字没变,但实质已经发生了变化,实际控制人都变了,还能说不是第三方?而复星认为不算,认为只要退还诚意金和年化8%的利息就好了。

如果将来发生诉讼,这将是一个关键点。

早在2013年~2015年期间,复星曾与SOHO围绕优先购买权问题爆发了著名的“外滩地王案”纠纷。

当时上海市第一中级人民法院一审判决,SOHO与绿城及证大置业等公司所采取的SOHO入股并控股小股东绿城及证大置业等并间接取得标的公司股权的方式属于“以合法形式掩盖非法目的”,明显规避了公司法关于股东优先购买权的规定,具有“主观恶意”,交易无效。案件提交上海市高级人民法院二审庭审阶段,原、被告进入庭外调解,最终SOHO正式退出该项交易。

这一判例在某种程度上是对于优先购买权进行了“穿透”认定和处理。从源头来说,优先购买权是法律基于有限公司的“人合”特性,赋予其股东的一项权利,主要是考虑到,如果参与公司经营的各股东之间互不信任,互相猜疑,其结果就是公司利益受损。

因此,在股东对外转让股权时,其他股东如果不认可潜在受让方,那么,在同等交易条件下有优先购买权。然而,如果“人合”的前提条件被破坏,即某一股东借优先购买权之名而伤及了利益相关方应当享有的权益,也可能会引发诉讼。

无论将来的结果如何,企业界和司法界对于优先购买权的内涵、约定、行权及行权条件都会进行深入的研究。

三、“有条件的”优先购买权?

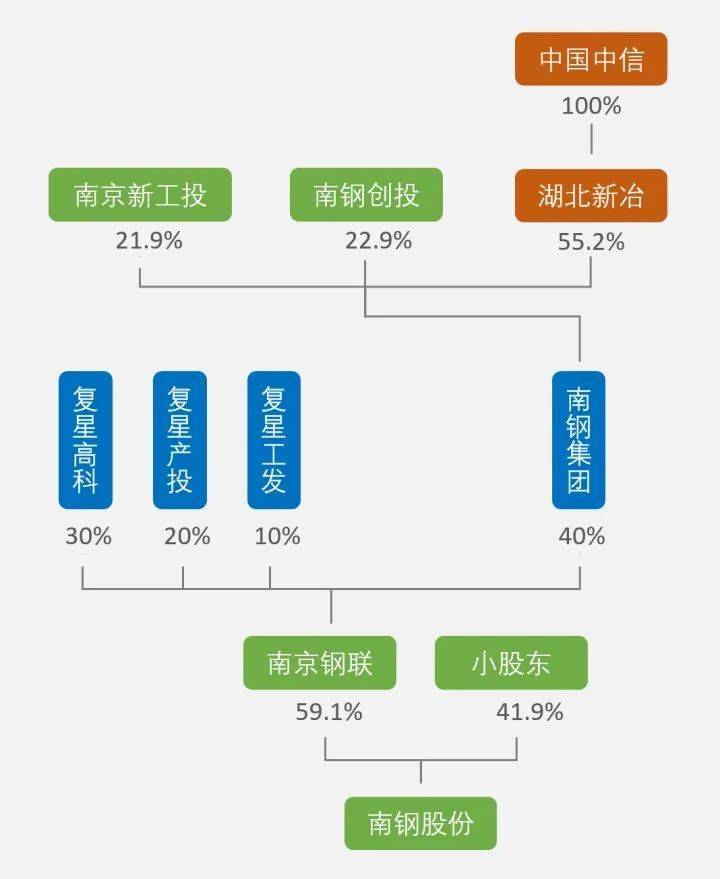

其次,如果细看南钢股份的股权架构以及中信入主南钢的方案,南钢集团要行使优先购买权,在行使过程中实际是存在相应的前置条件的:

南钢股份股权架构图

中信入主南钢方案

其一是中信背后的出资和中信支持的新冶钢对南钢集团控股权的收购完成。而优先购买权的关键是要在沙钢和复星已达成的协议的同等条件下行使。得到中信支持的南钢在6个月之后才支付80亿人民币,是否符合优先受让同等条件?

虽然南钢集团在南钢联合层面有优先购买权,沙钢和复星达成的协议中对买方的资金也没有条件限制,但中信分步注资、支持新冶钢收购南钢集团控股权,进而行使优先购买权的交易中,是蕴含着新冶钢对入股南钢集团的交易中相关条件满足的。

所以,复星和中信达成的交易,本质上不是严格意义上的优先购买权的行使,而是有条件的优先购买权的行使。这一优先购买权的前提套着新冶钢对南钢集团控股权的收购完成和注资到位,从合法合规的角度看是一个“有缺陷”的优先购买权。

其二,从确定性上来看,中信股份和南钢集团的交易本身也是需要一定时间的。新冶钢收购南钢联合触发了对南钢股份的全面要约收购,虽然沙钢和新冶钢都出具了银行保函向中登(中国证券登记结算有限责任公司)办理支付要约收购全部价款的履约保证手续,但从要约收购的条件来看,实际上新冶钢的全面要约收购条件是比沙钢要多出一个“新冶钢增资控股南钢集团事项完成交割”来的。

从沙钢的角度看,这已经不能称作为优先购买权的行使了,而是“有条件的”优先购买权的行使。所以沙钢提出,拒绝配合解除股权质押的手续。由于复星已经把南钢联合49%的股权质押给沙钢,完成了质押登记手续,若沙钢不同意解押,交易实际上也推进不下去。

沙钢还认为,南钢集团的预付款支付条件和沙钢的诚意金支付条件也完全不同。沙钢将诚意金直接支付至复星账户,复星是可以自由取用的,这也缓解了复星彼时的资金压力。而南钢集团就本次交易的第一期转股预付款支付给的是复星监管账户,且其有权监管该等款项的用途(即该等款项仅可用于清偿沙钢诚意金本息)。

此外,复星向南钢集团发出的优先购买权通知函中,亦未明确将收款账户不受监管作为南钢集团行使优先购买权的同等行权条件。沙钢因此认为,该等安排并非严格意义的同等条件,不符合优先购买权要求。

四、僵局能否打破?

最后,沙钢与复星在去年10月已经签署框架协议,之后完成了尽调流程,却拖到今年3月才签署正式协议,中间遇到了什么障碍?有知情人士披露,2月17日已经准备签约,文本都已确认好,但有关部门在当天上午提出不允许签约,必须在全国“两会”之后。当时沙钢认为这只是时间晚一点的问题,现在看,这是不是在为中信股份争取时间?

据知情人士称,3月31日,复星拜访沙钢,表明南钢集团要优先受让。沙钢方面在认真考虑后表明,可以将报价提高10亿元。复星原则同意,但是在与小股东沟通后,迫于有关部门的压力,一边与沙钢谈判,一边直接与小股东签约。虽然这也是小股东通过股东大会所做的决定(即不卖给沙钢而卖给中信),但沙钢有强烈的被忽悠感,也在情理之中。

在复星和沙钢签署正式协议前,沙钢也曾多次拜访南钢集团和南京市有关政府部门,与之探讨了沙钢自身体系内钢铁资产的具体经营情况,对各上市主体进行清晰的业务定位,承诺在完成收购后在一定期限内进行业务划分及重组,解决同业竞争的问题,并向南钢现管理层承诺在完成收购后给予南钢原管理层足够的自主权,多方沟通后反馈也相当顺畅,对沙钢收购南钢后产业协同做了不错的展望,目的是为了把南钢做大做强。

不管是政府还是南钢集团,沙钢都做了比较深入的交流。当时看是多方共赢的好事儿,最后突然生变,沙钢一时难以接受。

根据4月2日南钢公告显示,中信股份的收购成本是135.8亿元收购款、10亿元借款、3亿元付给沙钢集团的利息,合计148.8亿元,中信股份解决135.8亿元,南钢集团自有资金支持约13亿元。

南钢集团现有两名股东南钢创投、新工投资,对中信股份可谓是“既出钱,又出力”。两名股东之所以对中信股份给予不遗余力的支持,原因或许在于,中信股份承诺,未来5年内,将以不超过61亿元的对价,收购两名股东持有的18%的老股。这是否可以解读为中信对南钢股份的未来股价拥有绝对信心,亦或两者之间是否存在其他非公开的交易?难免让人生出联想。

不久前,国务院国资委印发了《关于做好2023年中央企业投资管理进一步扩大有效投资有关事项的通知》,严禁央企并购高资产溢价、高负债企业。根据南钢股份年报,2022年南钢股份扣非净利润20.29亿元,同比下降45.01%,这无形中使新冶钢的收购溢价增加了不少,也更显出这一交易的独特。

现在来看,复星与沙钢的合作已紧急刹车,且反生龃龉,中信一方截胡成功在望,而沙钢认为之前协议有效,应继续履行,因此不配合解除股权质押。

目前沙钢已着手准备提起诉讼,第一步已就未按合约质押的标的公司股权提起司法保全诉求。根据复星与沙钢在去年10月签订的投资框架协议,复星一方需将其所持南钢联合60%股权质押给沙钢集团,目前质押的股权比例为49%,尚有11%股权未按期完成质押。

由于南钢集团行使的是有先决条件的优先购买权,其先决条件为中信股份对南钢集团控股权收购的完成,因此只要沙钢集团不妥协,南钢集团与复星的交易也将陷入僵局。

一向低调的沙钢如此执拗,大概也出乎复星的意外。双方能否妥善化解僵局,还是走向诉讼,是接下来的新看点。

本文来自微信公众号:秦朔朋友圈 (ID:qspyq2015),作者:项梓