扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

今天的内容可能又有一点长,我们按照下面的顺序过一下:

今年全球市场的主要矛盾:中国到底复苏如何?欧洲的滞胀如何?美国到底要不要萧条?

在第一点基础上,最主要次要矛盾:美国的货币政策到底要怎么走?

在第一点和第二点的基础上,几个其他的次要矛盾:中国,欧洲,日本的货币政策;

在经济和货币政策想明白之后,各个资产的走势情况;

结合每个资产自己的特性,选择比较好的策略。

本文并没有太多长周期的思考,这并不意味着长周期的思考不重要,但我觉得事情有个轻重缓急,我比较喜欢在没有FOMC没有季报的时候仰望星空、思考星辰大海。

一

写在最前面的话,我觉得一季度我有个很大的收获就是,我觉得要尊重现在世界的复杂性。去年很多人(包括我)都说,中国2023年可能是一个没有地产的弱复苏,美国可能是一个逆全球化下的浅萧条。但大家扪心自问一下,谁看过中国没有地产的弱复苏,谁看过美国逆全球化下的浅萧条?

我们其实都在用理论驱动,做一个没有先例的判断,我不是说这个判断就错了,我想说的是,这个判断即便是对的,它里面也会有很多我们没看过的东西,我们要尊重这种复杂性,不能喊口号把自己骗了。一季度我感觉最爽,最舒服的交易不是做单边,而是每一次当市场卖期权卖上瘾的时候去做多波动率。这个复杂的世界里,变化和超预期从来不会让我们失望。

所以不管这里写的经济判断是什么,我希望大家都意识到,我们生活在一个没有太多先例的世界里,过去的经验可能不是我们的朋友,反而是我们的敌人。

中国的复苏:弹药是够的,效率目前是不足的。但长期一定是没问题的。

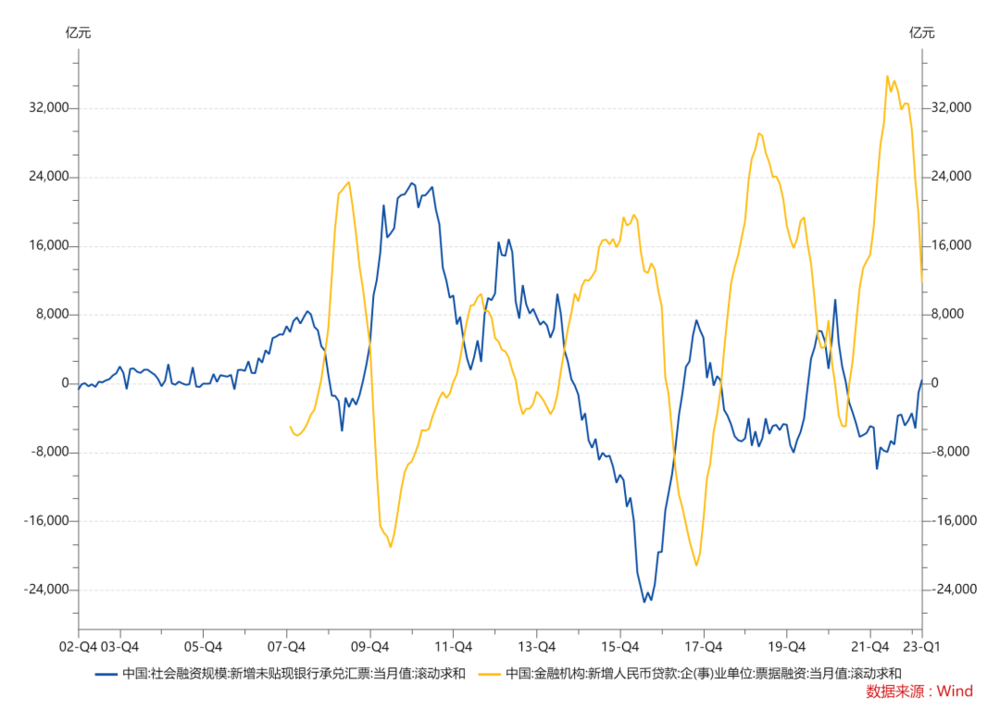

没有地产的复苏就是这样的,无论是M1,M2,票据,未贴现汇票,我觉得从央行来说,一季度给的支持是足够的,可以说,这种规模的信贷支持,如果有地产,我们现在应该处在经济逐渐过热的阶段。

但我觉得第一点,你要尊重政府的意志,政府说房住不炒、要搞中特估、要搞数字经济,你就最好信。你扪心自问一下,过去10年三次复苏,哪次没有政府在后面推动。

2012年的表外融资,2016年的居民上杠杆,2019年之后的新能源+半导体产业政策,皆是如此。

你以为的自由市场,真的有那么自由么?实话说,我是想不通,如果当年你可以在茅台上因为居民上杠杆而看好基尼系数扩大,如果你可以因为新能源产业政策看好宁德。那你能不能告诉我,说居民部门杠杆率还有空间,鼓励居民上杠杆,新能源产业政策和现在说的数字经济和中特估的本质区别是什么?

我觉得政策不是每一个都可以成功,但自从2016年之后,哪个行业的发展是在没有政府支持下完成的?

所以我觉得质疑产业政策方向是没有意义的,你真正要质疑的是它的效率,因为目前看新经济的效率在2022年还是比不过老经济。

所以我觉得这里会有一个补丁,就是基建,如果新经济的效率不高,在短期失业率和GDP的压力下,政府会通过基建来补齐缺口。

所以几句话总结我对中国经济的看法:

为了安全牺牲效率;

弹药管够,效率不够用基建打补丁;

经济降速认了,但产业转型和升级不惜代价去做。

从一季度的情况来看,消费算是符合预期,基建这个补丁填平了制造业的缺口。

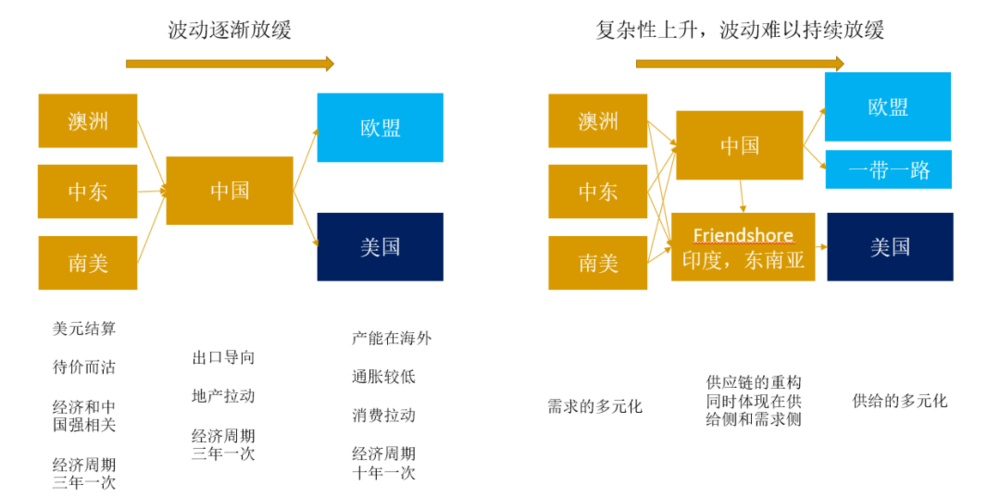

我自己对后面制造业的看法是,短期可能有一些海外萧条的担忧,但长期来看,中国的制造业发展前景,其实不在于说我们的投资情况,而是在于我们的外交情况。我们是个生产国,你和需求国的关系是很重要的,下图左边是昨日的世界,右边是明日的世界。

一季度看起来,和欧洲,中东的关系都在恢复,这部分的增量可以填补很多美国的缺口,这是对中国制造业,甚至中国国运的最大信心。

我对中国对抗美国其实是有信心的,但很坦率地说,我不觉得中国可以一个人对付全世界。如果可以团结欧洲和中东、东南亚,这场太平洋两岸的争斗是有胜算的,世界第二挑战世界第一本来就只有30%~40%的胜率,每一分外交的胜利都弥足珍贵。

这里多说一句,这就是为什么一带一路今年很重要,因为如果你打开今年的GDP预期,你会发现今年实际GDP增速高的国家都在一带一路线上,所以这些国家声音会很大(这可能也是未来很多年的情况,非洲和东南亚是资本主义最后发展的地方)。

二

欧洲的滞胀:ECB说出了关键,通胀真的只是一个经济问题么?

在3月中旬ECB的利率决议期间,他们在会议中提出了一个很精髓的论点:

An important question for the forecasting of inflation was whether firms would continue with the same pricing strategy or would accept lower profit margins in the period ahead.

预测通胀时一个很重要的问题就是企业到底是会维持原先的定价策略,还是主动降价。

这句话的意思就是,如果没有萧条,通胀是不会降低的。因为比方说一个企业,去年物价涨了10%,他售价涨了10%,然后今年成本降低了,他作为企业会降价么?

从很多公司的财报来看,他们不会,他宁可维持一个很高的价格,承受销量的降低,也不愿意降低价格提高销售。

为什么?很简单,这就是当年的倒牛奶嘛,MIT有一个很好的论文:

通胀就是冲突,通胀不一定只是一个货币现象,也不一定是个经济问题,它可能也是一个阶级问题。

你要降低通胀,其实有两种做法:

一种是打击企业,在供应链改善后,逼他们降价降低利润率;

一种是打击群众,人造一个萧条降低他们的需求。

我觉得对于欧洲来说,我最大的看点在于,欧洲的通胀黏性可能比美国更严重,那么在看到联储到目前的失败时,他们肯定不会轻松松口(这是看空美元的一个支持),但他们的思路会不会和美国有一点不一样,美国是不可能打击企业利润率的,但欧洲这方面还真的不好说,ECB可以提到这一点是令我有点惊讶的。

2022年我自己是觉得ECB不会比联储更加鹰派,因为他们的经济基本面要更差,承受不起更高的实际利率。但现在我觉得这个故事我们要重新思考一下。

如果你是一个美国或者欧洲的群众,你看到现在的借款利息假定说是5%,然后你去借钱了,因为你觉得自己的工作有保证,你可以涨薪因为劳动力市场很火热,互联网公司裁员是因为他们过去三年扩招了一倍,现在裁员10%他们还是扩张了90%。

然后万一,你被裁员了,经济又变差了,你找不到工作,你就上街嘛。

那么这时候,我们在讨论薪资通胀螺旋的时候,我们在讨论联储防止薪资通胀螺旋的时候,我们到底是在讨论什么呢?这到底是个经济问题还是个政治问题?

就像我之前无数次说的那样,通胀的成因有逆全球化,有老年化、有民粹,这些问题都不是联储可以解决的,我觉得ECB能意识到这一点,就比联储牛。联储只会告诉你“Without Price Stability we cannot do anything”,所以呢?你鲍威尔去告诉耶伦别搞那么多财政支出啊,你去说服美国国防部缩减经费啊,诺贝尔和平奖颁给你好了。

所以我觉得ECB也是不惜用一个萧条或者风险来遏制通胀的,但和联储比起来,欧元的存续让他们不敢太出风险,民粹比美国更严重可能让ECB选择谄媚民众而压制企业,所以我自己对欧洲不太熟悉,但我自己可能更愿意长期看多欧元,而不是看多欧洲的企业。

三

美国的萧条:一季度的两个通胀回落路径可能被证伪,需要新的逻辑,经济本身是没问题的,联储为了通胀目标会主动把经济干下来,这个事情到底能不能做成,或者为什么要做是个问题。

在一季度,关于美国的萧条,市场框画了两条可能的路径:

在基数效应和住房通胀的回落下,通胀自然回落;

三月份之后,加上了一个,在银行风险下,信贷收缩导致经济回落,通胀回落。

这两个路径其实都是有可能的,所以在1月份第一个逻辑下,市场是愿意做软着陆的交易,在3月份第二个逻辑下,市场也愿意做萧条交易。

但现在,至少到这个周六,这两个逻辑都或多或少被证伪了。我们不知道他最后怎么走,但市场现在确实看到了一些对不上的数据。

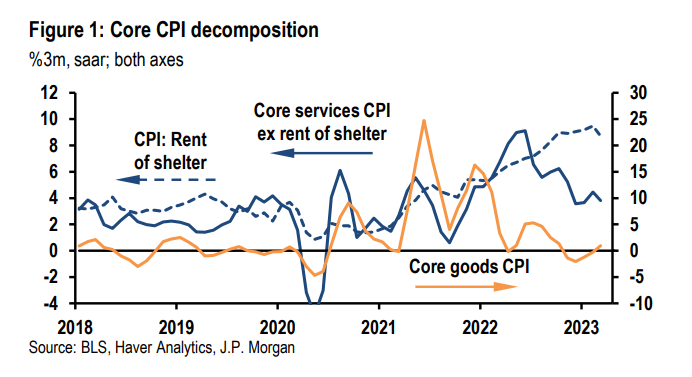

四月份的核心通胀可能比三月份还是要高。核心的服务分项迟迟不见拐点。通胀的自然回落有两个问题:

第一是它到底什么时候发生,如果美国服务业和制造业PMI都高于50,那会不会二次通胀都有可能了;

第二是,即便走低,它能不能跌到2%,ECB的预期是2025年通胀都要高于2%,联储自己也觉得2024年通胀还是高于2%的。

我自己是看二次通胀的,因为上面说了,我觉得中国会不停打基建这个补丁,欧洲的经济也不差,新兴市场本来这个时候早就该有大危机了,但目前看起来,过去10年,新兴市场和欧洲杠杆上的不多,所以联储加息对于他们的危害也相对少了点。那我觉得商品通胀到底能不能走低就难说了。

所以这也是为什么我不太想买10年期美债的两个原因之一:第一是这个交易太拥挤了,我不觉得通胀可以在2023年回到2%,如果你看萧条降低通胀,那应该买短债而不是长债;第二是人民银行在卖美债买黄金,我干嘛要做它的对手盘。

坦率说,通胀这个东西不好预测。

现在就是看上面这两个线回落的时候,下面这个线会不会涨起来,然后加在一起,它们能不能跌到2%左右。

我自己觉得这个事情是说不定的,所以我感觉今年美国市场非常重视Narrative,因为大家都不知道怎么看,所以都是跟着故事走。

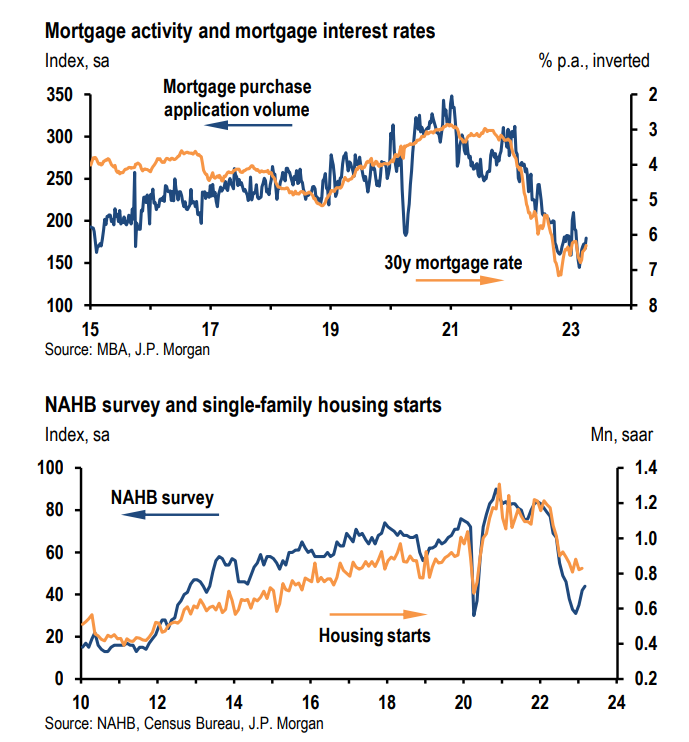

而且美国经济真的是有韧性的,一些指标显示,通胀还在5%以上的时候,我们都在说周期终点,但一些周期早期的迹象也出现了。

这就很搞笑了,一个开始于5%利率的新周期?

这点我觉得有个朋友的说法很有道理,美国人又不是傻子,他们也觉得一年后联储要降息,现在反正没有失业,先借钱,一年后Refinance就好了。

所以我觉得联储Higher for Longer这个口号还是不够露骨,不够让市场信服。

我建议联储把这个问题说清楚:我联储就是要搞到大家失业,搞出萧条完成自己的KPI。你不说清楚,大家就当你要降息,当你是纸老虎。只有说清楚,我觉得通胀预期才能降低下来。

所以3月份的银行风险事件之所以大家交易很爽,就是因为这个事情是有逻辑的,联储只有搞出一个风险才能降低通胀。所以出风险,大家就做萧条交易,然后做联储宽松交易。这个是肌肉记忆了。

缩表出风险,做反弹,现在风险没了,继续缩表,那市场就下跌。

所以现在美国的情况我觉得是:经济本身其实问题没那么大,但联储一定要为了自己的通胀目标把经济干下来。

这是个我说不清的事情,到底联储有多大的决心和动力,到底要怎么做到这一点,能不能做到这一点我都不知道。

四

在大致了解了经济情况之后,我觉得货币政策的选择就是个取舍问题了。

人民银行:通胀上升前没必要收紧,但宽松可能边际放缓。人民银行大部分时候,是看着通胀和经济本身的,其他时候都是稳健中性。

核心CPI很低+经济不达预期 = 宽松;

核心CPI高+经济超过预期线 = 收紧。

这点我建议大家读读易行长在PIIE的演讲,人民银行是很少有的,会把长期经济增速趋势放在考虑中的央行,这点我们很好理解,但外国人就会非常惊讶。

所以现在的情况是核心CPI现在很低,但下半年压力显而易见,经济一季度符合预期,人民银行最理智和合理的做法就是看到核心CPI上升前不收紧,但宽松可以边际放缓一点,保留一些弹药。其实人民银行现在倒可能不太怕美国的风险,但在不确定性高的时候保留一点弹药不会错。

ECB:在联储转向前鹰派,直到出现风险或者萧条,会Cover金融风险,但不一定会Cover萧条,联储转向后可以松口。

ECB和BOJ、FED、PBOC最大的一个区别在于,人民币、日元、美元都是稳定的法币,而欧元不是,ECB had, and will always have a hidden mandate to keep Euro alive.

所以我自己觉得ECB不会在联储松口前松口,如果五月份联储说自己是最后一次加息,美元开始走弱,美债曲线开始牛陡,那么ECB会借坡下驴,所以我也很理解在这里做美元反弹的人,虽然我自己觉得这没必要,因为ECB即使借坡下驴,它也要晚上几个月,不可能五月份FED转向,五月份ECB就转向。

如果联储Higher for Longer,可能ECB也要Higher for Longer,那么到时候美国和欧洲都会存在风险,我觉得这里就会是一个比较精髓的思考。

我觉得欧洲和美国都会比较照顾金融风险,虽然美国的金融风险比欧洲要更大,但都不一定会照顾经济风险,在经济风险中,欧洲可能会稍微更加注重群众一些,联储可能就真的是There will be cost for a decending inflation。

长期来看,欧洲的经济挑战和机会在于,过去10年他们的杠杆率比美国低很多,而他们的制造业比美国没那么差,那么未来10年,他们有没有意愿,有没有能力去团结起来上杠杆搞制造业?

FED:最合理的做法就是Higher for Longer,然后出风险后扮演救世主,以经济为代价保护自己的节操。

五月份的FOMC,在通胀还有压力,金融风险回落的前提下,我觉得联储几乎只有这一种做法,就是Higher for Longer,不出风险,不出萧条绝不降息。

这样做的受害者是美国经济,得益者是联储的信用,实话说我觉得这个真的很离谱,我不知道为什么现在要用1990年代的2%的通胀目标,但这可能是联储目前最好的做法。

往后面去看,如果逆转市场预期(现在大家看年底降息)的过程中出风险,联储可以很开心借坡下驴,然后再一次扮演救世主。

这就是我开头说的,现在的世界已经变了,联储还用老一套真的是一个很可笑的事情。你有本事就让智利不要国有化自己的锂矿,或者让战后婴儿潮重新回到劳动力市场嘛。通胀的成因绝不简单是货币政策,那么治理通胀一定是个综合工程,它现在的做法和当年大禹他爹(鲧)一模一样。

五

在经济和货币政策有了思路之后,资产的展望其实就相对简单了:

中国股票市场:二季度的三个选择题(我们的权益市场遇到的是三个问题,而且是纠结在一起的三个问题)。

第一是:经济恢复比较慢,所以缺乏一个很稳定的主线逻辑,所以大家都是炒概念;

第二是:缺乏增量资金,所以存量博弈,大家都在找基金尤其是公募持仓少的行业去炒作;

第三是:海外的影响到底如何现在说不清,出口终归是有些隐忧,一带一路国家的出口也许亮眼,但毕竟不是过去的常态。

这就是个选择问题了,你要在这三个问题中作出判断。如果你觉得经济恢复会好起来,那制造业和消费会好一点,如果你觉得经济恢复不会太好,那么基建这个补丁和To G的行业会好一点。

如果你觉得增量资金会多起来,那么你应该找公募持仓多的行业。

如果你觉得海外不会有萧条,直接复苏,那你可以找出口链条,如果你觉得海外有萧条,你要找国内收入占比高的行业。

其实这样去看,中特估和计算机其实就是基于三个假设的概念选择:海外可能萧条+中国经济恢复慢+公募发行差。

所以无非就是看你二季度三季度怎么想这几个问题了。

美国股票市场:联储的决心。

实话说我觉得美股现在真的挺难做的,因为你必须在一个还可以的基本面和可能的政策压制中选一个。坦率说我不知道这个要怎么看,所以只能去做一些组合。比方说如果是我,我会选择金矿股+铜矿股的组合去赚产量的Alpha。

我自己觉得今年美股赌行情其实就是赌联储,如果你不愿意赌,你就必须用多空组合去做Alpha。

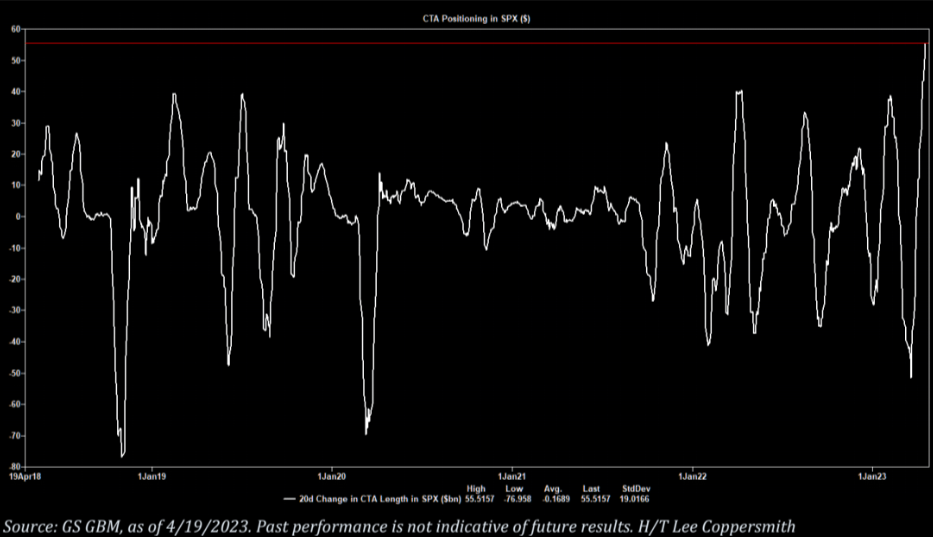

看看今年上下跳动的CTA仓位,你就知道今年多空两难。

我估计要五月FOMC之后美股才能重新定价这个问题

黄金:First rethink higher for longer, then follow the flow and trend。

黄金的问题之前说了很多次,我觉得二季度贵金属最重要的策略就是,如果五月份联储真的是Higher for Longer,那么市场会有一个重新定价的过程。

买去美元化的,买二次通胀的,买萧条的都会有。

这个定价其实很难,因为现在实际利率是脱轨的,所以就算你算出2Y 的Yield,你也算不出金价该是多少。

铜:技术分析+想一个抄底价格,长期依然看好。

铜在这里上下都有理由,美国萧条+中国复苏这个故事怎么说怎么难做。

上面这个线和下面这个线突破,都可以做,但你要多个心眼。比方说上面那个假突破就是在周一,一般来说,周一早上只有中国市场交易,所以有时候不一定准。铜这个东西定价权还是在美国人手里面。

还是和之前二季度的策略一样,无论它向上还是向下,只要伴随了成交量放大和持仓量减少,以及铜矿股价格的配合我都信。无非是往上我愿意跟随,往下我不想做空而已。

往下不想做空是因为我不知道在哪里平仓?

去年铜是跌到90%成本分位。但今年的情况和去年不一样,然后铜的生产成本也上升了,所以到底是7000美元还是8000美元止跌,我觉得是想不清楚的。这种时候比方说8700跌到8000其实也就那么多空间。

结语

我觉得想清楚就没那么疑惑了。但更重要的是,到目前为止,我觉得一季度全球投资者都低估了经济的复杂性,我们没有逻辑在二季度再犯一次这种错误,所以一方面在上面我们有选择性放弃了很多资产,另一方面,即便在我们觉得有点把握的资产上,也选择了更保守的投资方法,甚至愿意做一些对冲。

我觉得不管大家思路怎么样,对经济看法怎么样,这一点是应该有共识的,不要再低估了2023年全球经济的复杂性。不要再用一个简单的中国复苏+美国萧条直接就上了。

注:本文仅作分析使用,并不代表投资建议。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望