扫码打开虎嗅APP

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生,头图来自:视觉中国

据说从5月份起,常熟市的公务员、事业人员、各级国企员工的工资就全部用数字人民币发放了。

我们今天就来说一说。

在警匪片上,我们经常会听到一个很哲学的发问:

这里的钱就是我们通常所说的,流通中的货币,特点是看得见摸得着。

数字人民币就厉害了,虽然功能和纸钞完全一样,但它的形态是数字化的,手机上看得见,伸手摸不着。

通俗地讲,就是电子版的人民币。

如果你有了数字人民币,你就可以自豪地说——

数字人民币简称为e-CNY。

它作为纸钞的数字化替代,是具有价值特征的数字支付工具。

所谓价值特征,就是指不需要账户就能实现价值转移。

我们知道,你用纸钞进行支付的时候,是不需要账户的。

而用数字人民币支付也是如此,不需要账户就能实现物权转移。

这点就不像微信和支付宝,转账还需要绑定银行账户。

数字人民币的支付可以采用扫码、汇款转账、碰一碰等方式。

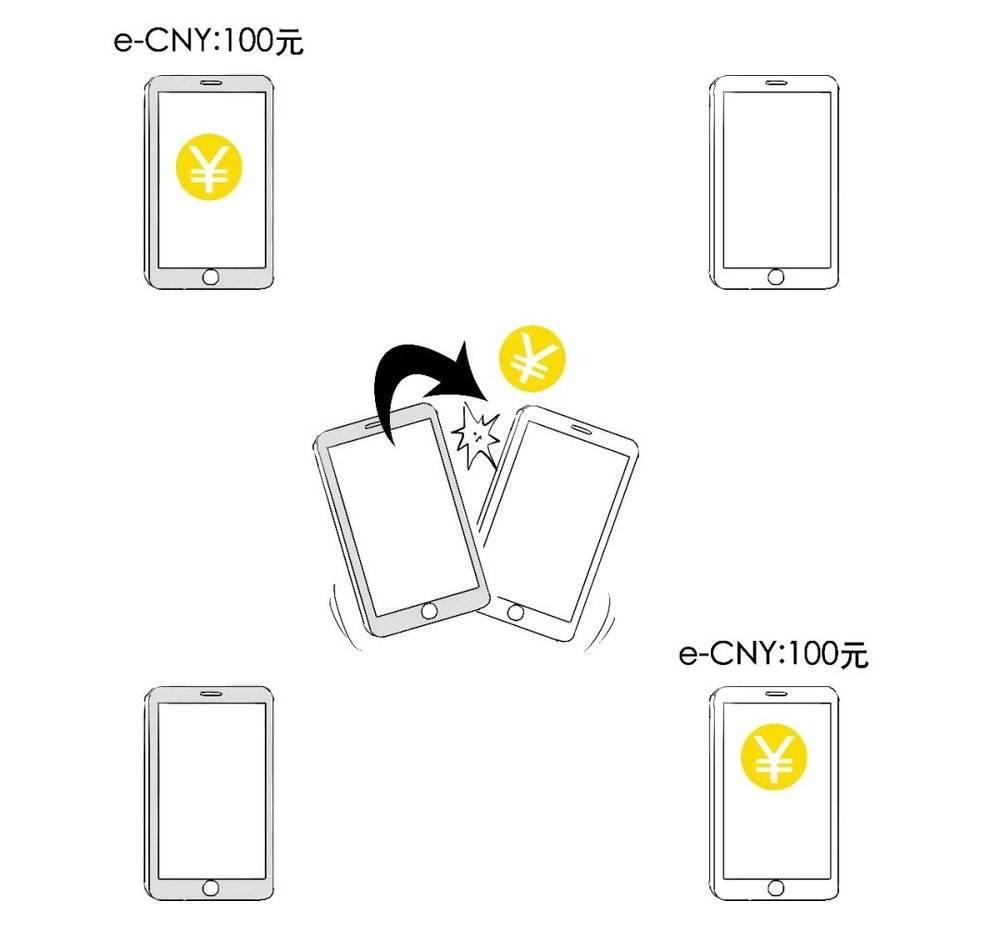

这是指当交易双方手机里都有数字钱包时,只需要用手机开启数字钱包,把手机碰一碰就可以交易。

碰后就能把一方数字钱包里的数字人民币转入另一方的数字钱包中。

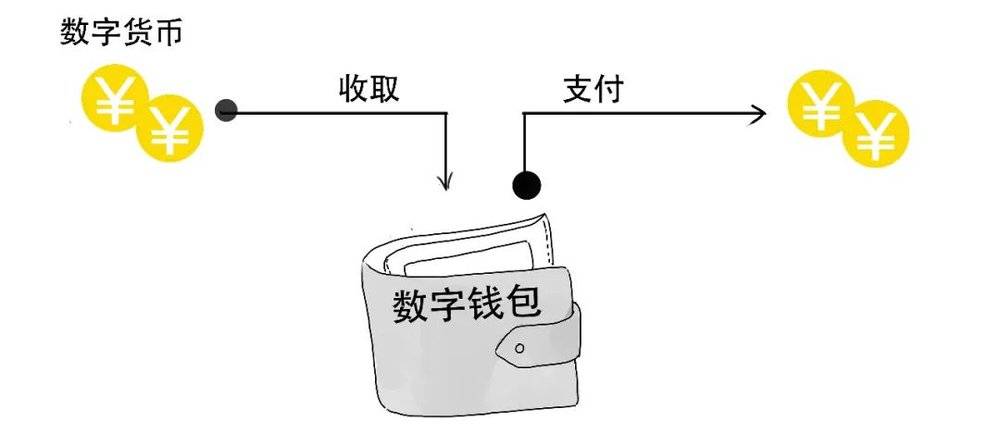

有数字人民币,自然要有个存放的地方,这就是数字钱包。

数字钱包是存放数字人民币的载体和触达用户的媒介。

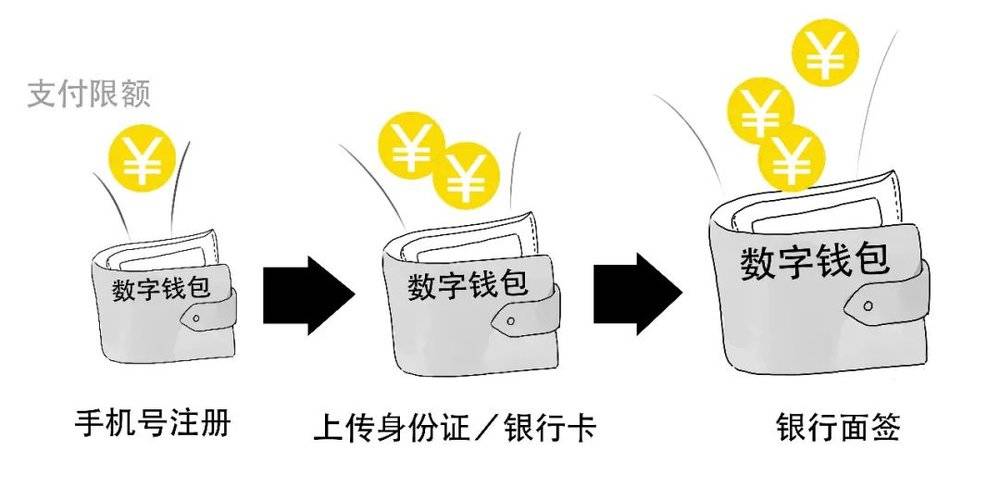

你可以理解为,数字钱包就是一款手机软件,你下载后用实名制手机号码注册就相当于获得一个数字钱包,但此时只能满足日常的小额支付需求。

数字钱包按照客户身份识别强度,分成不同等级的钱包。

若希望增加支付的额度,你可以上传身份证或者银行卡;甚至可以去银行面签一下,那就没有额度限制啦。

这就是数字钱包的限额和分级安排。

“碰一碰”属于一种不需要互联网的数据传输技术,即使整个网络都断了,双方都离线,数字人民币还是可以实现支付,因此被称为“双离线支付”。

如果你身处地下停车库、偏远山区等没有网络的地方,口袋里又没有现金,但急着付款,这可咋办?

此时微信、支付宝无法完成支付,而数字人民币能解决这个痛点,可以通过“无网”支付,提高资金周转效率。

“双离线支付”一般是应用于小额支付的场景。

不仅如此,即使手机没电了或者关机了,只要你提前开通无电支付功能,你也可以通过碰一碰来支付。

你可以自行设置好无电无网状态下的支付次数和支付限额。

超过额度的,要输入密码才能完成。

你可以通过其他手机及时登录数字钱包,关闭无网无电支付功能,防止资金损失。

需要注意的是,你持有数字人民币是没有利息的。

你想想,你放在钱包里的纸钞也不会产生利息吧?

数字人民币和纸钞、硬币一样,属于现金类支付凭证,也就是M0,主要是用于零售支付。因此数字人民币也不产生利息。

我们从几个层面来说:

1. 信用维度

数字人民币属于法定货币,有国家信用背书,具有无限的法定偿付性质,是安全等级最高的资产。

也就是说,不能出现下面的情况——

在使用电子支付的地方,就必须接受数字人民币。

而相应的,支付宝和微信支付,商家是可以拒绝的。

可见,数字人民币是比商业银行存款货币、支付宝和微信的电子钱包余额信用等级更高,也更安全。

2. 技术水平

从技术角度来说,数字人民币使用数字签名、安全加密存储等先进的数字技术,保障数字人民币全周期安全和风险可控。

当然,很难说哪个技术绝对不能破解,关键是能不能控制在一定范围之内。总体来说,数字人民币使造假难度大幅提高,比纸币更加安全可靠。

3. 可控匿名机制

我们知道,纸钞是具备匿名性的。

也就是说,一个人把纸钞花在什么地方,别人是很难知道的,所以电视里面总能看到犯罪分子用纸钞来洗钱。

或者不法分子用纸钞进行逃税等犯罪活动。

与纸钞类似,数字人民币也具备一定匿名性的特点。

这一点就不像支付宝或者微信支付——

如果你使用数字人民币,连交易双方都互相不知道对方的信息,也看不到交易痕迹。

央行内部对数字人民币相关信息设置“防火墙”,严格落实信息安全和隐私保护管理,禁止任意查询和使用。

因此,一般情况下数字人民币可以满足你想要的匿名需求,保护个人隐私及用户信息安全。

虽然数字人民币能满足大众对小额匿名支付需求,但是遵循“小额匿名,大额依法可溯”的原则,能够实现违法资金流的全向溯源和追踪,防范洗钱、电信诈骗、网络赌博等违法犯罪行为。

这种在一定范围内的匿名,被称为可控匿名机制。

央行能实现违法交易和违法资金的快速阻断,对普通用户来说是更好的安全保障。

4. 双层运营

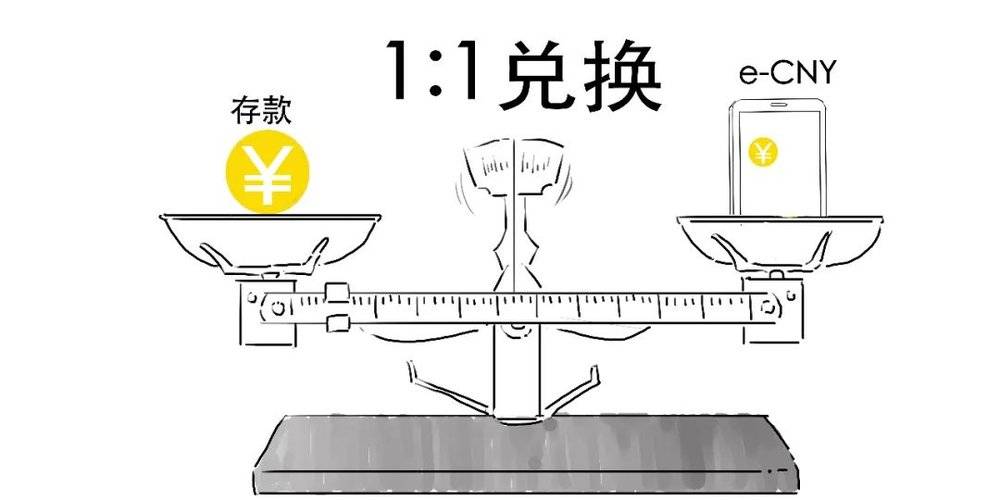

数字人民币采用双层发行:第一层为央行,第二层是商业银行或商业机构。

其发行过程为第一层央行先把数字人民币兑换给第二层商业银行等机构,再由商业银行兑换给公众。

这里,数字人民币和普通人民币是1:1兑换的,商业银行或者公众要想获得数字人民币,必须拿已有的货币来换。

你有多少钱,才能换多少数字人民币。

因此数字人民币的发放并不增加货币总量,不会引起通胀。

如果换成“单层运营”,也就是由央行直接把数字人民币兑换给公众。

我们看看会发生什么——

此时,数字人民币与商业银行的存款货币将形成竞争关系,会对商业银行存款产生挤出效应,导致出现“存款搬家”,进而影响商业银行的贷款投放能力。

当然,采用“单层运营”还有其他劣势,我们就不详细说了。

首先,近年来,比特币、Libra等加密货币试图发挥货币职能,所以为了保护我们货币主权和法币地位,我们需要提前布局。

其次,数字人民币作为电子支付工具成本低,可以节约纸币发行、印刷、流通、贮藏的成本,同时便携性强、效率高。

目前数字人民币具备跨境使用的技术条件,但当前主要用于国内零售支付需要。

现在,你可以接受你的工资以数字人民币发放吗?

本文来自微信公众号:三折人生 (ID:Ezhers),作者:三折人生