扫码打开虎嗅APP

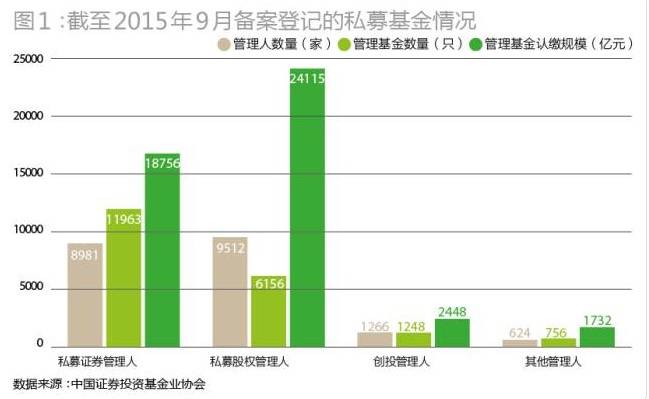

虎嗅注:回顾私募行业在中国发展的20多年,主要经历了探索期、成熟期以及现在的洗牌季。从行业规模看,国内活跃PE机构的数量20年前不过10家左右,而截至2015年9月底,仅在中国证券投资基金业协会备案登记的PE为9512家,VC为1266家,其管理基金的合计认缴规模达到了2.66万亿元。

20多年里,中国PE始终与宏观经济、资本市场同凉热,既体会过全民PE式“疯投”,也曾在2002、2008、2012年前后或深或浅三度入冬。每一个冬天,都是一个二八分化的路口,一批机构遭遇淘汰,另一批机构实现逆生长。而在眼下这个可能更为严峻的冬天,分化或将来得更为猛烈。没有国家资本背书的本土草根PE如何避免出局?那些逆生长的同行有什么成长秘诀?

另一个时代背景,当前GDP增速破7、IPO在A股暴跌的压力下再次关闸之后,又一个资本寒冬正在逼近。滴滴快的、58赶集、携程去哪儿等互联网合并潮下,中国PE又呈现何种生存危机?

本文来自《新财富杂志》,原标文题《PE进化史:一家本土私募机构的样本透视》,作者:刘凌云 陶娟。虎嗅对原文做了摘编,有删节。

1992-2001 VC时代:早期PE除了外资,就是国资,本土PE集体错失BAT

私募股权投资(PrivateEquity,PE)在中国的起步,始于VC(Venture

Capital,初创期投资)。第一家本土VC/PE机构,可以追溯到1986年成立、注册资本1000万美元的中国新技术创业投资公司,国家科委、财政

部分别持有其40%和23%股权。因为诞生于资本荒漠时代,这家公司难以实现扶持高科技企业的初衷,最终因违规炒作房地产和期货于1998年6月被清算。

中国第一批真正意义的PE,是1992年进入的IDG等外资机构。据IDG亚洲区总裁熊晓鸽回忆,1993年6月,IDG与上海科委旗下上海科技投资公司各出资1000万美元,成立了上海太平洋技术创业有限公司。此后,IDG又分别与北京、广东科委下属公司各出资1500万、500万美元,相继成立了北京太平洋技术创业有限公司、广州太平洋技术创业有限公司。

这正折射出早期PE行业的主角,除了外资,就是国资。在中国,唯一没有牌照垄断且对外资大规模开放的金融子行业,大概就是PE了,尽管它的体量远不能与银行、券商、保险与公募基金相比。在这个没有准入限制的行业里,美元基金一开始就占据绝对领先地位。

PE行业,钱的属性往往决定了投的属性。美元的资金来源,决定了外资PE与国际接轨的投资口味和海外上市的退出方式。

此时,正是席卷全球的.com泡沫的酝酿期。在纳斯达克指数向2000年3月的最高点5048点攀升的进程中,IDG选择以VC起步,在中国互联网企业的早期阶段广泛布局,其先后于1999年100万美元投资搜房网,150万美元投资百度,43万美元投资携程;2000年则以110万美元获得了腾讯20%的股权。

2000年,新浪创造性地搭建VIE(Variable Interest Entities,可变利益实体)结构,赴美上市,为这些美元基金打通了海外退出通道,本土投资-海外退出的美元基金模式得以成型。

纳斯达克成就的VC神话,不仅激励IDG、黑石(BX.NYSE)等外资机构探路新兴的中国市场,其财富效应也辐射到大洋的这一边。叠加1999年A股“5.19行情”的带动与创业板筹备的预期,一批主要由地方政府出资发起的国有创投机构集中涌现,其中包括如今声名赫赫的深圳市创新投资集团(简称“深创投”)的前身—1999年8月成立、注册资本7亿元的深圳市创新科技投资有限公司。

自起步之始,中国PE的成长就与宏观经济、资本市场的涨落互相映射。2000年科网泡沫的破裂,使得外资PE的快速退出预期化为泡影,一些深受重挫者亏损撤出。IDG也只从那些坚守的项目中收获了丰厚的收益,比如其2001年退出腾讯时投资回报收益仅10倍;而从2010年上市的搜房身上,则达到108倍。

在国有创投这一侧,资金的来源,决定了这些机构具有投资非市场化、管理行政化、激励机制不足的硬伤。虽然2000-2005年堪称投资中国互联网企业的最佳时期,但无论募集基金的规模、投资意识还是机制,都不允许它们大手笔介入这些尚未盈利的新兴企业,以至于集体错失BAT早期,成为中国PE永远的遗憾。而2001年末,伴随A股转熊、创业板被搁置,这些机构的投资退出变得遥遥无期,后续资金亦难以为继,本土PE开始集体入冬。

这一批为数50-100家的国有创投中,只有深创投等成为少数幸存者。这家身处中国开放前沿的机构,迅速转向,谋求搭建境外投资-退出平台,实施两头在外、跟随境外机构投资的战略。2002年,深创投与新加坡大华银行成立第一家中外合资创业投资基金—中新创业投资基金;此后,又通过全资子公司SCGC和以色列Ainsbury Properties组建中以基金投资公司,并受委托投资管理由日本China Venture Investment组建的CVI基金。深创投通过这些平台投资的潍柴动力、中芯国际等公司,2004年相继在香港和纽交所等地上市,实现了退出。

度过第一个冬天的深创投,最终成为本土最大的PE机构之一。1999年成立至2015年9月,其在IT技术/芯片、光机电/先进制造等领域共投资587个项目,总投资额逾175亿元,内部收益率(IRR)达到36%。

2002-2011 热钱时代:富人暴增,境内退出打开通道,本土PE崛起

在成熟市场,PE是富人的专属定制游戏。中国亦不例外。在中国,A股开户,1元起步;融资融券,50万元起步;新三板开户,500万元起步;投资PE,1000万元起步。因此,PE的成长,与富人的财富增长息息相关。

就在第一批外资和国资PE在2001年感受到袭人的寒意时,另一条驱动PE成长的线索却在暗暗滋长。2001年加入WTO带来的全球化红利,推动中国GDP进入双位数增长区间。经济的高景气,不仅为投资机构提供了一大批高成长的优质民企标的,更重要的是,拉动了制造、资源、钢铁、地产等领域的民营企业家财富暴涨,中国富人的数量和财富启动了有史以来最大的一轮跃迁。个人资本向PE领域的配置需求逐日递增,PE逐步迎来了不差钱时代。

到了2004年,旨在助力民企融资的中小板推出,PE的境内退出打开通道。2006年,同洲电子登陆中小板,为深创投、达晨创投等机构带来数十倍回报,更为本土PE的退出提供了创富示范。

宏观经济与资本市场的双重利好,解决了本土PE钱从哪儿来、到哪儿去、如何收回的根本问题,明星合伙人、产业资本、地方政府难以遏制成立PE的一波波激情。2005-2006年,国内活跃的PE机构达到500家。而截至2015年9月底,仅在中国证券投资基金业协会备案登记的PE为9512家,VC为1266家,其管理基金的合计认缴规模达到了2.66万亿元(图1)。

PE链接的两头,一端是高净值人群;另一端则是亟需资本扶持的创新者。将有钱人的钱变成推动社会创新的钱,从这个意义来说,本土PE的崛起,恰逢其时。

从PE的资金构成看,这一季有两个鲜明的特点。其一是人民币基金成了主角,“本土投资-海外退出”的美元基金模式逐步让位于“本土募资-本土投资-本土退出”的人民币基金模式。

虽然德丰杰、红杉、凯鹏华盈、经纬等大批美国基金这一时期先后进入中国,其投资模式也更为多元化,从VC到并购重组均有涉猎,凯雷2006年对于徐工的收购更激起轩然大波,但总体而言,在2006年商务部10号文的出台、红筹上市退出模式受阻之下,外资PE的投资步调逐步放缓,2008年的金融危机与此后的中概股危机,更强化了这一态势。

相比之下,尽管本土PE在2007年下半年A股从6000点腰斩和2008年金融危机中乍遇寒流,但4万亿刺激政策带来的充足弹药和创业板的推出,令这一行业迅速还暖。2009-2010年,本土创投投资案例数占比超过60%,领先外资,退出案例数远超过外资。此时,本土PE最大的梦想,就是投中下一个马云,下一个马化腾,捕捉到新的10亿美元估值的“独角兽”。

其二,是民营PE成了主角。民间资本对于PE的汹涌热情,带动PE领域的非政府资金总量迅速增长,2007年已接近70%,是2002年的4倍多。在深圳,2005年以后设立的创业投资机构90%属民营性质,LP主要是民企和富人,其资金大多来自房地产、股票等收入。

没有国家资本的背书,草根的本土民营PE面对盈利压力,运作更加市场化,成长更加迅速。于是,一些国有创投机构或开始引入民企股东,或直接走向民营化。在2004年的MBO大潮中,中科招商的股权首现变化,至其挂牌新三板时,国有股东已全部清退,而当家人单祥双持有超过6成股权,剩余股东皆为民营资本。2011年,国有创投的旗舰深创投也首次引入3家民企股东,其中,星河地产持股16.1%,七匹狼集团和立业集团持股均为4.6%。

正是在这样的风潮中,陈玮和他在深创投的同事程厚博等人决意投身PE创业。2006年10月10日,深圳市东方富海投资管理有限公司完成注册;当年12月,即对彩虹精化投出1085万元。2008年6月,彩虹精化上市后,东方富海获得近10倍回报。2007年11月,东方富海一期基金正式开始募集,并为了不错失机遇,边募边投。

此时的PE行业,“三多三少”现象普遍存在:小机构多,大机构少;热钱多,经验少;PE多,VC少。这一格局下,PE行为趋于短期化、同质化,过往以VC为主的投资模式开始后移,无风险、高收益却对眼光和专业能力要求不高的Pre-IPO项目备受追捧。2007年,有80%的PE投资投向了中后期项目,导致Pre-IPO竞争激烈,价格快速攀升,恶性竞价也不鲜见。价格和关系也成为PE实力的一部分,增值服务能力让位于项目挖掘能力。

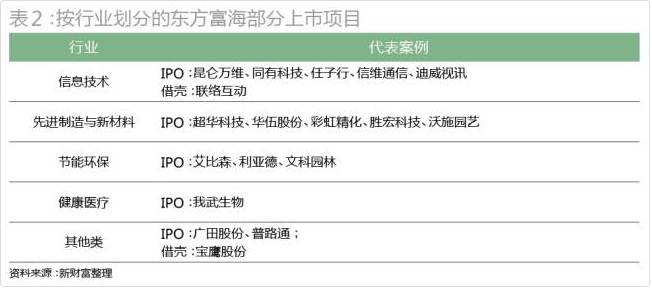

热钱时代,当钱不再值钱,PE的资源和专业能力就更为被投企业所重视。坚守专业的东方富海,逐步进入良性循环:以扎实的服务能力,取得优质项目;获得出色的回报,吸引更多LP。截至目前,这家成立9年的PE已募集基金16只,管理的资金达到百亿规模(表1);投资的企业超过190家,其中43家企业通过上市或并购等方式实现退出(表2)。

综合来看,中国PE已退出项目的IRR也高于美国同行(表4)。黑石在上市时曾披露,其私募股权业务的IRR为30.8%,扣除管理费用后则为22.8%;KKR的2013年报也揭示出其IRR为26%。在中国,由于本土PE主要退出项目集中在Pre-IPO阶段,且A股存在制度性准入溢价,新股普遍受到爆炒,因此IRR普遍偏高。

随冬天而来的模式升级压力

创业板推出的2009年及其后的2010年,是又一段令PE激情澎湃的日子。全球性的宽松货币政策,叠加“三高发行”的创业板利好,把全民PE的游戏推向了顶峰,一个新的创业团队,只要模式可行,领头靠谱,执行力有保证,从市场募资已不太困难。僧多粥少的局面下,行业竞争日益激烈。好企业变得无比挑剔,钱不再是唯一让他们动心的东西。为了脱颖而出,诸多PE开始塑造贴合市场需求和自身优势的商业模式。被称为“PE工厂”的九鼎投资,正是在这一时期快速崛起。

然而好景不长,随着2008年金融危机的蔓延,中国出口、房地产两大引擎动力减退,经济增速2012年开始放缓。当年11月,IPO也开始了长达一年多的暂停期,价格昂贵、竞争激烈的Pre-IPO模式戛然而止。融资、退出两头受阻,PE再次入冬。业内人一直呼吁的投资模式变革,到了不得不变的关口。越来越多的PE机构开始重新思考自己的投资领域和策略,他们意识到,“放养型”投资已经过时,“只投不管”是行不通了,而提供精细化的投后管理服务,才是“见真章”的地方。

2012-2015 分化/升级时代:前1/4PE将获取行业全部利润,如何突围?

尽管陈玮早对PE专业化有了充分认识,并提出投资要“精选赛道”,然而,面对充满机遇的市场,东方富海2012年以前募集的3只基金和同期的其他人民币基金一样,均属于综合性基金,并未专注于某几条赛道,基本上遇到好项目就会出手,其投资横跨机械、电子元件、通信、消费、农业等十多个细分行业,早期、中期和Pre-IPO项目均有覆盖,且对中后期项目多有倾斜,80%投资于成长期和成熟期项目,20%的资金投资于早期项目。

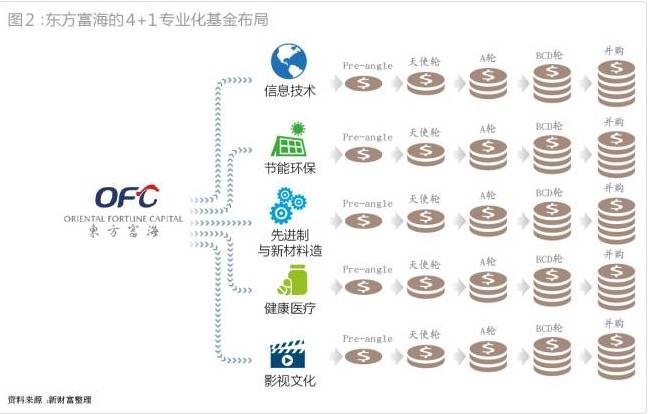

专业化,首先意味着做减法。不擅长的热门行业,不是基金针对阶段的项目,一律不投。最初,东方富海选择聚焦国家六大战略新兴产业,2013年,经过对过往投资经验和GP团队人才结构的审视,再次调整,最终提炼出四大优势领域:信息技术、节能环保、先进制造与新材料、健康医疗。在2013年引入专业投资人才后,又增加了影视文化领域,从而形成了4+1的行业格局(图2)。东方富海也成为国内首个基金全面专业化的PE机构。

农业、消费等拥挤的热点领域,由于自身不擅长,被东方富海坚决放弃。

针对每一个行业,东方富海又按照项目的不同阶段,进一步细分基金方向,从而构建每一个行业下又有覆盖不同阶段企业的多层次基金体系。

如今,东方富海40%的资金投资于初创期企业,40%投资于成长期,20%投资于成熟期。在互联网信息技术等优势领域,已率先完成了全产业链基金矩阵的搭建:上海鉴睿负责紧盯Pre-angle阶段,专门投百万级以下的项目,通常以数十万元投得初创公司1%-2%的股权;移动创新基金主投100-500万元之间的天使轮项目;TMT基金只投A轮以后;最后,是远致富海负责并购领域。

专业化的架构确立后,东方富海开始重塑投资流程,推进专业化投资与决策。以前,和众多PE机构一样,东方富海在公司层面设有一个7名合伙人组成的投委会,投什么项目最终都由其拍板。专业化则要求让“听到枪炮声的人来做决定”,为此,陈玮彻底改变了东方富海的组织架构。

他将公司投资经理按4+1行业和阶段细分成若干项目团队,由各行业的合伙人带领,负责所属领域的项目投资。同时,成立若干相应的专业投委会,一般由一名平台型合伙人、一名行业合伙人、一名基金合伙人及其他成员组成。各行业项目投资直接提交专业投委会讨论、质询,并直接决策,同时,平台合伙人保留一票否决权。

从前做综合基金时,东方富海只有平台型合伙人。为了转型专业化,陈玮把合伙人分成了三级:最上面一层是平台型合伙人,总揽全局;第二层是各行业的牵头合伙人,主导行内专业基金的募投等;第三层是每只基金内部的合伙人,负责带领各自的投资团队。第三层合伙人表现好,可以升到第二层,单独再去募集基金;第二层合伙人表现好,则可以往平台合伙人升。由此形成了流畅的升迁机制,也便于吸引外部人才。

与投资决策权同时下放的,还有绩效奖励。各投资团队的成员,同一级别的基本工资统一,但奖金收益却根据其所在的专业化基金而定。基金的规模不同、业绩不同,管理费和项目收益分成也不相同,因此,不同合伙人的绩效奖励取决于其所在基金的收益,基金与基金之间也形成了竞争关系。

在综合基金时代,陈玮认为,如果一个GP团队同时管理好几只基金,很难避免利益冲突,比如,最优秀的项目由哪只基金投,可能最终导致基金的收益率有很大不同,由此又会影响不同基金LP的收益。因此,东方富海最初是同一时间只管理一期基金,接近投完才募集下一期。设立专业化基金后,这一问题迎刃而解,其节能环保基金、影视文化基金、新兴技术基金、移动创新基金的募集可以并行不悖。

在公司内部,东方富海的专业化转型推进得相当顺利。让陈玮吃惊的是,转型之初,最不能接受的反而是LP。他们觉得基金什么领域的好项目都投,收益更高。但慢慢地,看到专业化基金的收益率之后,LP们也接受了这一转变。

优势聚焦的专业化,不仅有助于熟悉行业的GP利用人脉等各种资源发掘项目,也由于其对行业的理解更为深刻,能够更为敏锐地判断项目的价值,规避投资的风险。由此自然会带来投资回报的提升,这在东方富海聚焦的信息技术行业体现得最为明显。其已投的190余家企业中,有60多家属于TMT行业,其中有10家实现上市。

在中国,野蛮生长的民营企业,99%在财务、税务、股权、治理等方面存在各种问题,不规范也成为它们上市途中最大的痛点。PE投资企业之后的首要任务,就是促使其规范化。据东方富海研究部总经理匡晓明总结,早年民企上市的一大障碍是法律问题,如虚假出资、作价不实等;近年,70%的拟上市项目被否则与一些隐蔽的财务问题相关。富有经验的会计师的介入,可以帮助企业规范财务,清除雷区,甚至优化资源、削减成本;而且,介入越早,企业的代价越低。

在规范问题上,外部力量的介入,需要企业高管的理解和配合。因此,2014年起,东方富海又与厦门国家会计学院合办了为期一年半的面对被投企业CEO、CFO的“企业战略与财务管理1+1”提升班,并和中欧国际工商学院合办了一个为期一年半的总裁班,专注于LP的教育。据负责这两项培训的东方富海行政部总经理监黄静介绍,陈玮亲自设计课程,挑选教师,几乎每次课前,他都坐在第一排。鉴于这两类质优价廉的课程大受欢迎,陈玮甚至计划将这一培训课程常态化,并向更多中小企业开放,为未来的东方富海商学院、管理学院打基础。

财务咨询、管理学教育之外,东方富海打造了另一服务平台—深圳前海富海融通保理有限公司。在这家2013年3月成立的商业保理公司中,东方富海持股30%左右,为第一大股东。对于这项投资,陈玮最初的考虑是,满足被投企业更多的债权融资需求。毕竟,对一家创业公司来说,股权投资的钱成本最高,轮次也有限,而债权融资成本较低,也不会稀释创始人的股权。

鉴于富海融通拥有大量有抵押的融资项目,东方富海又投入了一个P2P平台易保利,将这些项目打包,放在易保利平台上进行众筹。负责这一平台的景亮表示,目前,易保利主要为东方富海的LP提供理财机遇。在这一平台上,东方富海的被投企业、LP再一次形成闭环。在供应链金融概念日趋火爆的当下,易保利的商业模式也颇具延展性。

经过一系列模式升级与平台重构,在成立的第10个年头,东方富海已经脱胎换骨。面对即将到来的行业洗牌,也有更为充裕的资本。

新三板加速二八分化:品牌PE方能收割成长机遇

伴随GDP增速告别7时代,IPO在A股暴跌的压力下再次关闸,资本寒冬的预警已经频频出现。尽管市道变得艰险,对于仍在蓬勃生长期的中国PE,如今仍是最好的时代。因为中国经济的成长,已经越来越成为一场实业为前锋、资本为助攻的游戏。

从募资环节看,LP的结构正在优化。一方面,经历“全民PE”和资本冬天的洗礼,个人LP的认知水平逐渐提高,专业化、增值服务强的GP品牌效应日益凸显。另一方面,政策的不断松绑下,社保基金、保险公司等机构投资者入驻PE的意愿从谨慎转为积极,机构LP的数量增长、规模扩容。目前,中国人寿、中国平安、泰康人寿及生命人寿、安邦保险等保险机构均已申请了投资PE的相关资格,东方富海也已获得保险机构的尽调。

LP质量的提升之下,GP短视化的投资模式也在快速矫正,以2012年为起点,Pre-IPO不再是主流。如东方富海一样,领先PE的投资链条不断向前端的VC、天使轮和后端的并购延展。如2011年,红杉资本与新东方创始人徐小平、王强等合资成立真格基金,主投TMT领域的种子公司。同创伟业设立了2亿元的同创梦工场基金,达晨创投设立了3亿元规模的达晨恒胜基金,浙商创投设立了1亿元规模的天使基金,元禾创投设立了1亿元规模的原点创投基金等。此外,互联网大鳄也纷纷在股权众筹平台、创客平台上挖掘标的,如腾讯投资创新工场、DST;阿里巴巴投资传媒梦工场;不少功成名就的创业者也加入天使投资人的行列,如雷军主导了顺为资本等。

在中国,尽管LP开始呈现机构化趋势,大体量的产业基金开始涌现,但民营PE仍以小规模的草根基金为主流,平均单只基金的募集规模一直在2、3亿元左右徘徊(表7)。如今的过万家PE/VC机构,不是太少,而是太多了。这一行业成熟的标志之一,就是出现一批管理规模在千亿量级的本土机构。

每一家PE都了解这是大势,每一家PE都期待成为前1/4的获利者。在这个二八分化的时代,有品牌美誉度的机构会收割越来越多的资金和项目。那些领先PE,已为此布下新局。