扫码打开虎嗅APP

本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:周惠宁,原文标题:《深度 | 连续四个季度收入下滑,雅诗兰黛危机四伏》,头图来自:视觉中国

竞争愈发激烈的美妆市场无形中已开启新一轮洗牌。

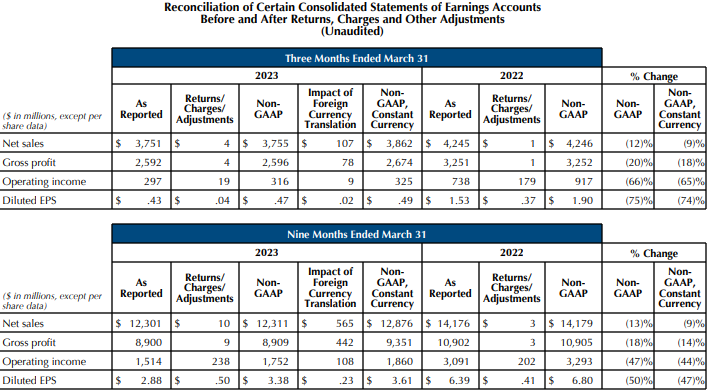

据时尚商业快讯,在截至3月31日的第三财季内,雅诗兰黛集团收入同比大跌11.7%至37.5亿美元,有机销售额下跌8%,虽然高于分析师平均预期的37亿美元,但已连续第四个季度出现业绩下滑。盈利方面,该集团表现也不甚理想,毛利率下滑至约69%,净利润同比大跌72%至1.56亿美元。

2023财年前9个月,雅诗兰黛集团销售额同比大跌13%至123亿美元,有机销售额下滑8%,净利润出现腰斩,同比大跌55.6%至10.4亿美元。

图为雅诗兰黛集团主要业绩数据

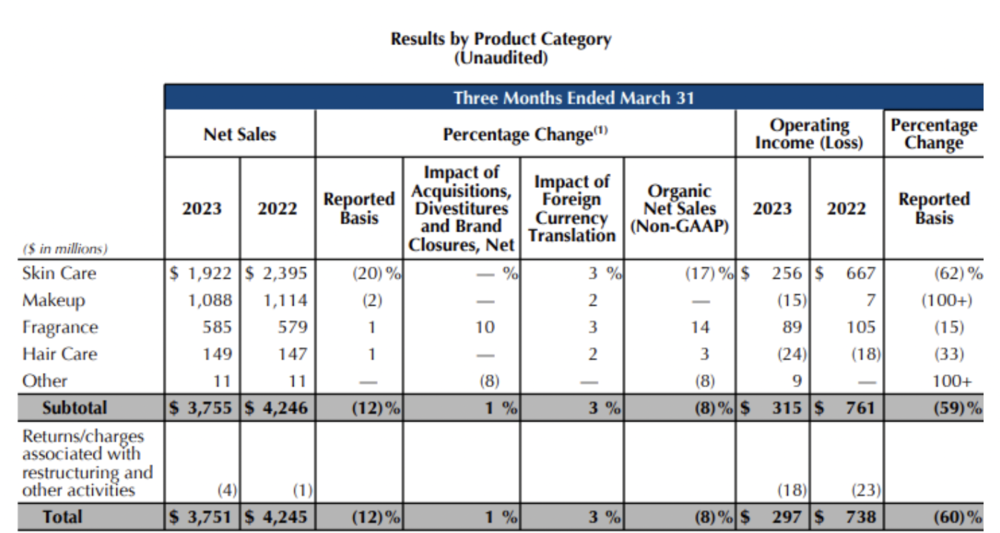

按业务分,护肤品部门大跌20%至19.2亿美元,营业利润大跌62%至2.56亿美元,海蓝之谜、雅诗兰黛护肤产品和蒂佳婷的下跌抵消了M·A·C和The Ordinary的增长。

彩妆业务收入下跌2%至10.9亿美元,营业亏损录得1500万美元,主要受雅诗兰黛彩妆产品销售额下降影响,M·A·C、Clinique和TOM FORD Beauty则录得双位数的增长。

香水部门销售额同比增长1%至5.85亿美元,有机收入增长14%,TOM FORD Beauty、Le Labo和雅诗兰黛香水产品均呈双位数增长,营业利润则因销售成本增加而大跌15%至8900万美元。

护发业务同样录得1%的增长至1.49亿美元,营业亏损则扩大至2400万美元,其中The Ordinary护发产品销售额的增长部分被Aveda的下滑所抵消,销售成本增加是导致亏损扩大的主要原因。

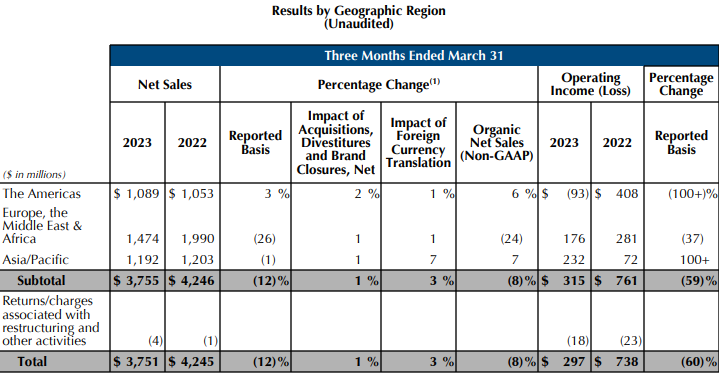

按地区分,雅诗兰黛集团只在美国本土市场实现增长,销售额同比增长3%至10.89亿美元,欧洲、中东和非洲市场销售额同比大跌26%至1.47亿美元,中国所在的亚洲市场同比下滑1%至1.19亿美元。

La Mer、雅诗兰黛和Dr Jart+等品牌在中国和韩国市场的下滑拖累雅诗兰黛集团整体业绩表现

与雅诗兰黛集团形成鲜明对比的是,同一时期全球最大美妆集团欧莱雅的销售额同比大涨13%至103.8亿欧元,单季突破百亿欧元,超过分析师预期。

雅诗兰黛集团首席执行官Fabrizio Freda表示,业绩的下滑与亚洲主要市场国际航班、签证发放和团体旅游等业务的恢复速度慢于预期,以及La Mer、雅诗兰黛和Dr Jart+等品牌在中国和韩国市场的疲软表现有关。

尽管客流量正逐步恢复,雅诗兰黛预计包括中国市场的亚洲零售业困境将持续到下一个季度。BARRON'S周刊分析师在此前的报道中指出,中国市场不仅是雅诗兰黛全面复苏的关键,也是未来增长的关键,该美妆巨头目前有三分之一的销售额来自中国市场。

对于2023财年全年,雅诗兰黛集团再次下调全年业绩预期,预计销售额跌幅将在10%至12%之间,高于之前的5%至7%,每股收益也从此前的4.25美元至4.44美元区间下调至2.62美元至2.76美元。

财报发布后,雅诗兰黛集团周三股价一度暴跌21%,破纪录,收盘股价下滑17.3%至202.7美元,自今年以来累计下跌逾20%,市值约为724亿美元。

一度能与欧莱雅集团展开激烈竞争的雅诗兰黛,却没能在疫情三年后迎来春天,背后原因引发业界广泛关注。

此前有多位业内人士直言,雅诗兰黛失守亚太地区的主要原因是决策层不够“本土化”。虽然雅诗兰黛是最先把亚太总部迁到上海的美妆集团,但至今中国团队的决策仍受制于集团总部,中国所有免税渠道的商品也由总部供货,相关业绩直接归属集团。

受此影响,雅诗兰黛集团旗下品牌在中国的直营零售业务和免税业务在一定程度上存在竞争关系,出现了免税店疯狂压货和打折促销,直营零售门店价格高居不下的尴尬局面。或许是意识到了问题的严重性,今年2月有消息人士透露,雅诗兰黛亚太地区管理层将面临调整。

另有分析指出,雅诗兰黛集团旗下品牌在去年两度上调产品售价后,今年2月再次涨价,整体销售额却没能随之上涨,代表该集团在美妆领域的影响力正逐渐下滑,品牌老化导致年轻人失去兴趣,市场份额不断被侵蚀。

欧莱雅中国副总裁及高端化妆品部总经理马晓宇日前透露,欧莱雅高端化妆品部门今年第一季度在中国所占市场份额超过31%,创历史新高。该部门共有兰蔻、YSL圣罗兰美妆、阿玛尼美妆、赫莲娜、科颜氏等14个品牌,涵盖彩妆、护肤、香氛等多个领域,是欧莱雅中国最大的部门。

Euromonitor数据也显示,雅诗兰黛集团在中国的市场份额已被欧莱雅反超,目前中国高端化妆品市场排名前三的集团依次为欧莱雅、雅诗兰黛和LVMH,市占率分别为18.4%、14.4%和8.8%。两大美妆巨头,业绩一降一升,无形中为双方长达数十年的角力暂时写下注脚。

在“口红经济”的刺激下,奢侈品牌也愈发意识到美妆业务的重要性。不仅爱马仕、Gucci等品牌先后加大美妆业务的比重,LVMH也越来越重视美妆部门,于今年启动高管重组战略。

根据声明,LVMH任命Stephane Rinderknech为美妆部门董事长兼首席执行官,娇兰负责人Veronique Courtois为Dior香水总裁兼首席执行官,Make Up For Ever负责人Gabrielle Saint-Genis Rodriguez则接替他在娇兰的职位。

数据显示,在截至3月31日的三个月内,LVMH香水和美妆业务增长11%至21.15亿欧元,有机收入增长10%。Dior美妆是该部门重要的增长引擎,蕾哈娜的Fenty Beauty热度则在第57届美国超级碗开幕式后创下历史新高。

4月19日,LVMH美妆亚洲研发中心正式在上海揭幕。无独有偶,Gucci母公司开云集团也在组建美妆部门,并任命雅诗兰黛前高管Raffaella Cornaggia为负责人。François-Henri Pinault坦言,集团已决定在旗下品牌美妆合约到期后不再续约。

该集团旗下品牌美妆业务主要由欧莱雅集团和Coty集团持有,欧莱雅手中握有的YSL美妆估值超过10亿欧元,Coty集团则持有Gucci、Bottega Veneta等品牌的美妆业务。

此外,雅诗兰黛集团在新品牌的收购决策上也屡屡失误,接连错失Charlotte Tilbury、Byredo和Aesop等标的,直到去年底才以28亿美元约合198亿元人民币收购TOM FORD品牌。

然而在财报发布前夕,品牌创始人Tom Ford突然宣布离职。根据雅诗兰黛集团最新声明,Peter Hawkings将接替Tom Ford成为品牌新创意总监,Guillaume Jesel为品牌首席执行官,意大利奢侈男装集团杰尼亚首席执行官Ermenegildo Zegna将接管TOM FORD时装业务,上述任命将于第三季度生效。

鉴于TOM FORD正处于关键的转型磨合期,短期发展充满不确定性,业内人士认为,Tom Ford本人离开后,失去创始人光环的品牌是否能保持关注度是一大挑战。

相较之下,投资者和分析师更看好欧莱雅集团于4月初以25.3亿美元约合170亿元人民币从巴西美妆集团Natura&Co手中接过Aesop的收购交易。

从2012年开始,The Body Shop、雅芳等品牌的母公司Natura&Co多次对Aesop的股权进行收购,直至2016年将Aesop彻底收入囊中。Aesop被Natura&Co收购后一直表现亮眼,营收保持年均20%以上的增长,其中2018年和2021年增速都达到了50%及以上。

Aesop 2022财年的销售额同比增长4.7%至27.19亿巴西雷亚尔约合36亿元人民币,在全球拥有269家实体店,比2021年增加22家。根据协议,相关交易最快将于今年第三季度完成,届时Aesop将加入欧莱雅奢侈品部门,分析预计欧莱雅集团的天花板有望得到进一步提升。

雪上加霜的是,雅诗兰黛集团还面临人才流失的问题。除了加入开云集团美妆部门的Raffaella Cornaggia,该集团在中国市场的研发骨干、雅诗兰黛亚太研发副总裁承静已加入中国美妆品牌完美日记母公司逸仙电商担任首席科学官。

加入公司已20年的副董事长Sara Moss则将于7月1日退休。Sara Moss于2003年首次加入公司,担任执行副总裁兼总法律顾问,2019年升任副董事长,并以此身份为董事会和创始人家族提供建议。

不过即便自身处境严峻,雅诗兰黛集团仍计划延续涨价策略,今年旗下品牌会再上调一次售价,以弥补利润差。罗兰贝格副合伙人严威曾表示,涨价对于美妆奢侈品牌来说是一个维持高端定位的常规动作,特别是在2022年业绩下滑的背景下,国际美妆巨头需要通过提价来提振业绩。

另有知情人士发现,雅诗兰黛集团还在与欧莱雅集团、LVMH美妆部门、雅诗兰黛集团竞购韩国美妆品牌MISSHA谜尚母公司Able C&C的59.2%股份和管理权,最终招标定于5月举行,交易价格将在1000亿韩元至1500亿韩元,约合人民币5亿至8亿元左右。

至于中国市场,雅诗兰黛集团在第五届进博会上表示对中国消费者充满信心,将会持续投资。去年底,该集团于上海的中国创新研发中心正式启用,该研发中心占地面积为1.2万平方米。

欧睿咨询预计到2023年,中国的美容和个人护理市场将增长5%达到980亿美元。Berstein则预测,排除旅游零售和免税购物,在高端和大众市场的增长推动下,中国人均美容支出将接近韩国和日本,后者在未来五年的年增长率预计分别为13%和8%。

可以肯定的是,伴随市场对于保值需求的激增,以及高净值人群重要性的上升,美妆行业会继续上行。

在新的瓶颈中,雅诗兰黛集团要想找到新的突破口,或许要先从内部找原因。

本文来自微信公众号:LADYMAX (ID:lmfashionnews),作者:周惠宁