扫码打开虎嗅APP

业绩增长轨迹

2000年,华润先后受让万科国有法人股及万科B股,到年末共持9514.9万股,占总股本的15.08%。

2001年9月,华润受让万科持有万佳72%股权,对价为4.574亿元,对应估值为6.353亿元,相当于万佳2000年3529万元净利润的18倍。出售万佳等“副业”之后,万科逐步成为专一的房地产公司。

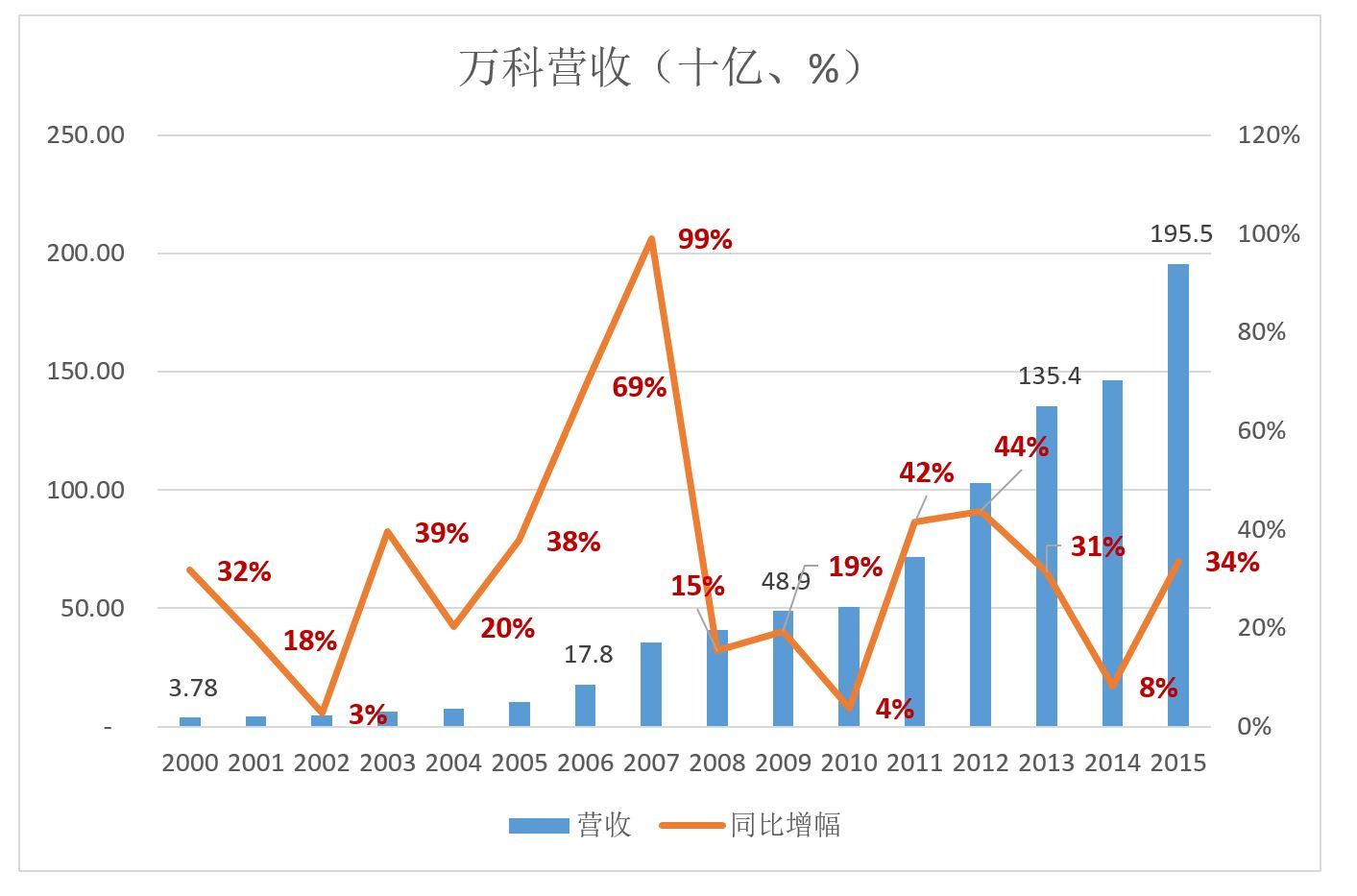

2000-2015年间,万科营收从37.8亿一路增至1955亿,15年增长51倍,年平均复合增长率达30%,是A股上市公司中少有的绩优股、长青树。

万科的业绩虽好,但并非象苹果、谷歌、亚马逊那样在技术、商业模式上有所创新,通俗地说没有创造什么“可以改变世界”的东西。

优异的业绩一半因为优秀的管理团队,另一半是因为万科与众多开发商身处“高烧不退”的房地产市场。

近十几年来,许多行业(如汽车、家电),维持产品销售价格不下降已经是梦想。而中国的房价几乎只涨不跌,只不过有时涨得快,有时涨得慢。

2004年,万科房地产销售金额为91.6亿(注:其中74.6亿结算为当期营收),销售均价5592元/平方米。2015年,万科房地产销售金额达2615亿(其中1902.2亿结算为当期营收),销售均价达12649元/平方米。

剔除房价上涨因素,万科2015年销售额仅为1156亿。假如万科是造冰箱的,断不会如此“绩优”。

然而,股价与业绩背离

观察万科A从2000年1月起每个月的收盘价(后复权),发现其股价走势与大盘(深成指数)吻合度较高。而且,自2007年10月达到峰值以来,万科A股价走势弱于大盘:

2007年10月,万科A与深成指分别为2151.6元和19531.2点;

2015年6月30日,万科A股价和深成指数分别为1443.96元和14337.97点,分别相当于峰值的67.1%和73.4%。

特别是从2007年10月到2015年6月的7年零8个月间,万科A总体上跑输大盘。

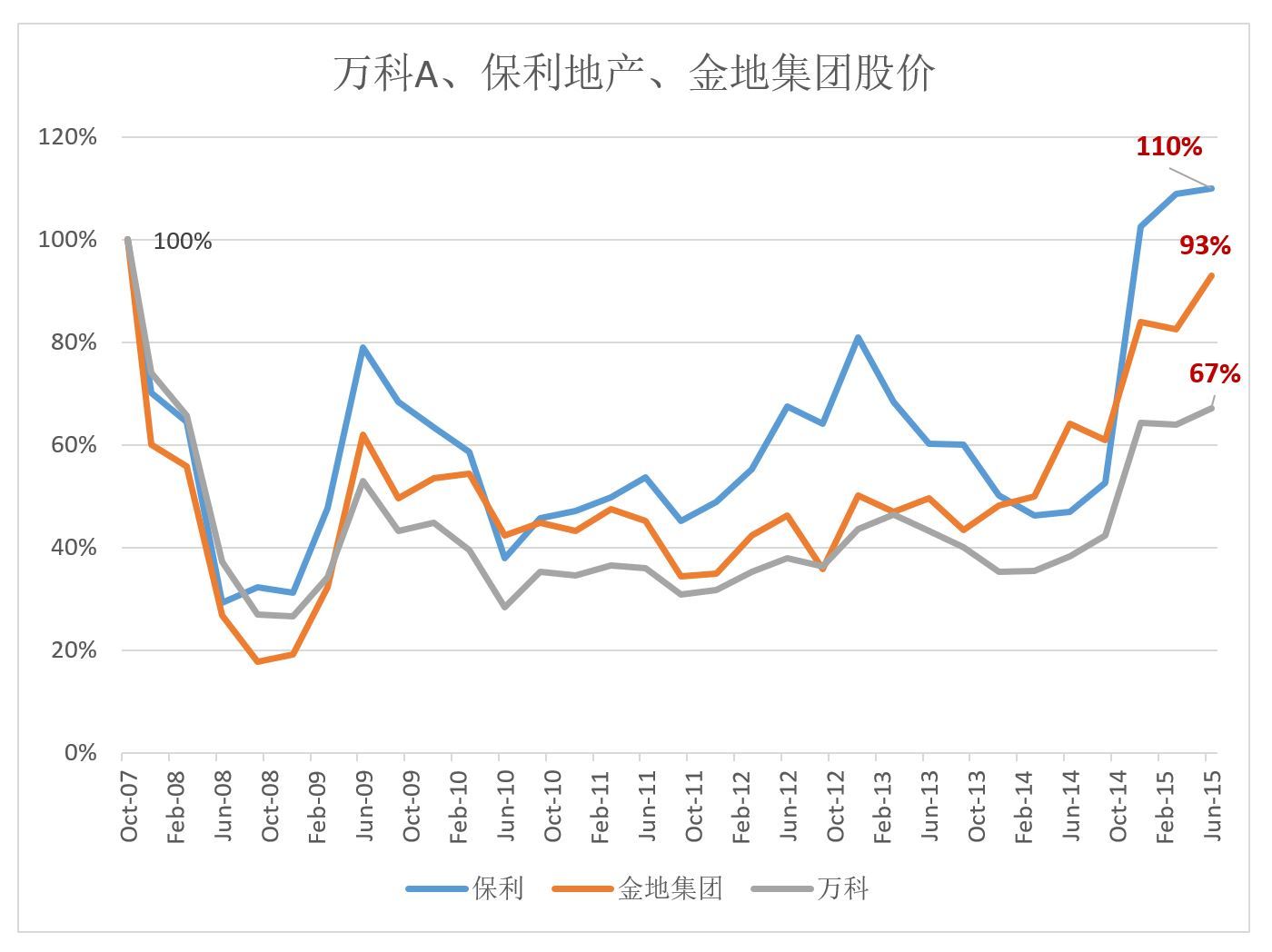

万科A走势不仅弱于大盘,在上市房地产开发商当中也只能算“表现平平”。

以2007年10月收盘价为100%,到2015年6月末,万科A、金地集团、保利地产复权价分别相当于基准日的67%、93%和110%。

股价不是评判上市公司优劣的唯一标准,但怎么说也是标准之一!

尽管A股市场炒作气氛浓厚,股价走势经常与上市公司业绩相背离。但在长达15年的时间当中跑输大盘的万科、跑不赢同类企业,在投资者眼里实难与“优秀公司”划等号。

2008年之前,曾与投资者“良性互动”

2000-2008年间,是万科最“阳光”和“透明”的“金色时光”。

在那段时光里,大股东华润充分放权,万科管理层恪尽职守回报全体股东(包括大小股东)。

在那段时光里,万科与投资者保持着良性的互动关系:万科从资本市场源源不断地圈钱,投资者从万科获得丰厚回报。如此“圈钱”没有丝毫贬义,越多越好。

2000年,万科按每10股配2.727股的比例配售8543.4万股,配股价为7.5元/股,募集资金6.4亿;#十五年前的6.4亿能做许多事#

2002年6月,向公众发行15亿可转债;

2004年9月,向公众发行19.9亿可转债;

2006年12月,万科向华润等10家机构定向发行4亿股,募集资金42亿;

2007年8月,万科公开增发3.17亿股,募集资金100亿 ;

回报分两个方面:一是上市公司以现金分红,转、送股票方式直接回报;二是分红、转送本身推动股价,以间接的方式帮助投资者从二级市场获得回报。

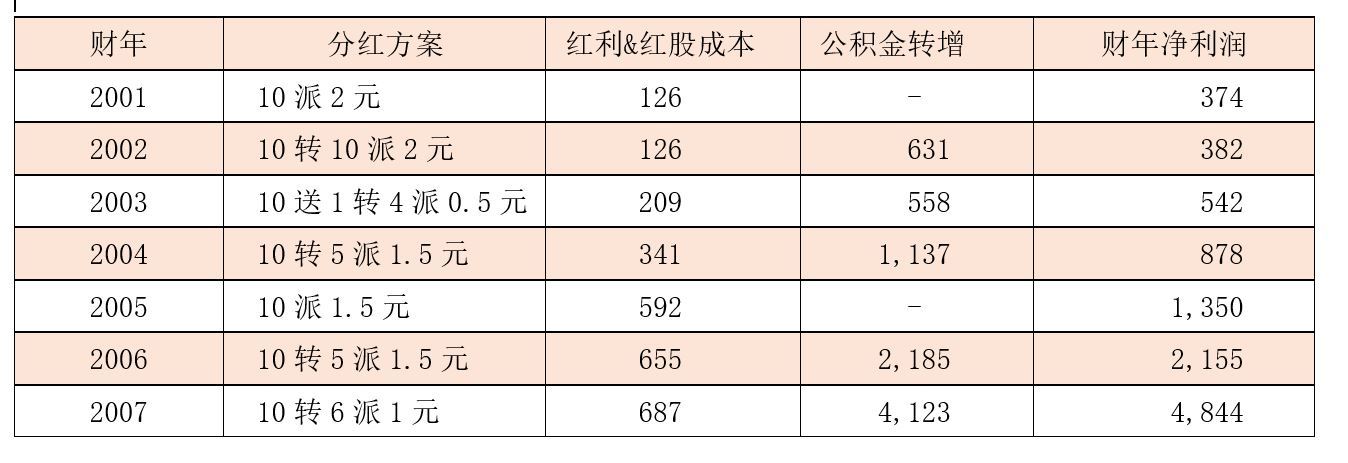

2001年,净利润仅为3.74亿,却拿出1.26亿进行现金分红。

2002年,净利润同比微增至3.82亿,在1.26亿现金分红之外实施了“10转10股”,转增后资本公积金减少了6.31亿。

此后,从2003年、2004年、2006年、2007年万科都实施了“派现+转增”的分配方案。

2005年虽未转增,但现金分红相当于该年净利润的43.8%。

(单位:百万元)

A股遍地都是“一毛不拔”的铁公鸡,早年万科把净利润的三、四成拿来分红,真是良心企业。

业绩好、分红高、股价一涨再涨,从大股东华润、著名投资者刘元生、公募基金、私募基金到“散户”都是受益者。

2008年之前的万科是A股最值得尊重的上市公司,没有之一。

突变的画风令人迷惑

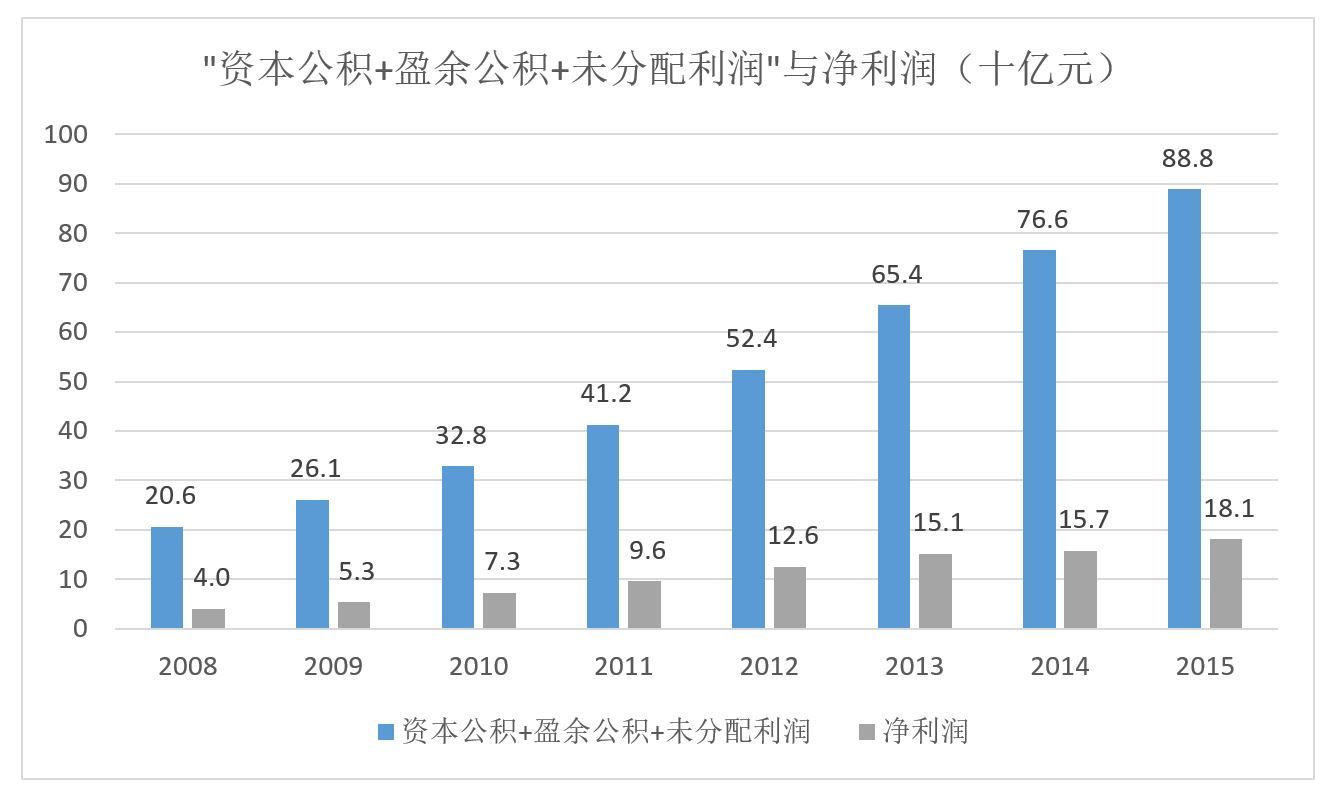

从2008财年开始,万科画风突变,至2012年连续4年现金分红占净利润的比例在15%左右。

从下图可以看出,万科“资本公积+盈余公积+未分配利润”是净利润“堆积”起来的,到2015年末达到888亿。

房产开发属于重资产行业,“银根”、“地根”至关重要。这数百亿资金想怎么用就怎么用、想用多久就用多久,且不需支付利息。#真真是“亲钱”#

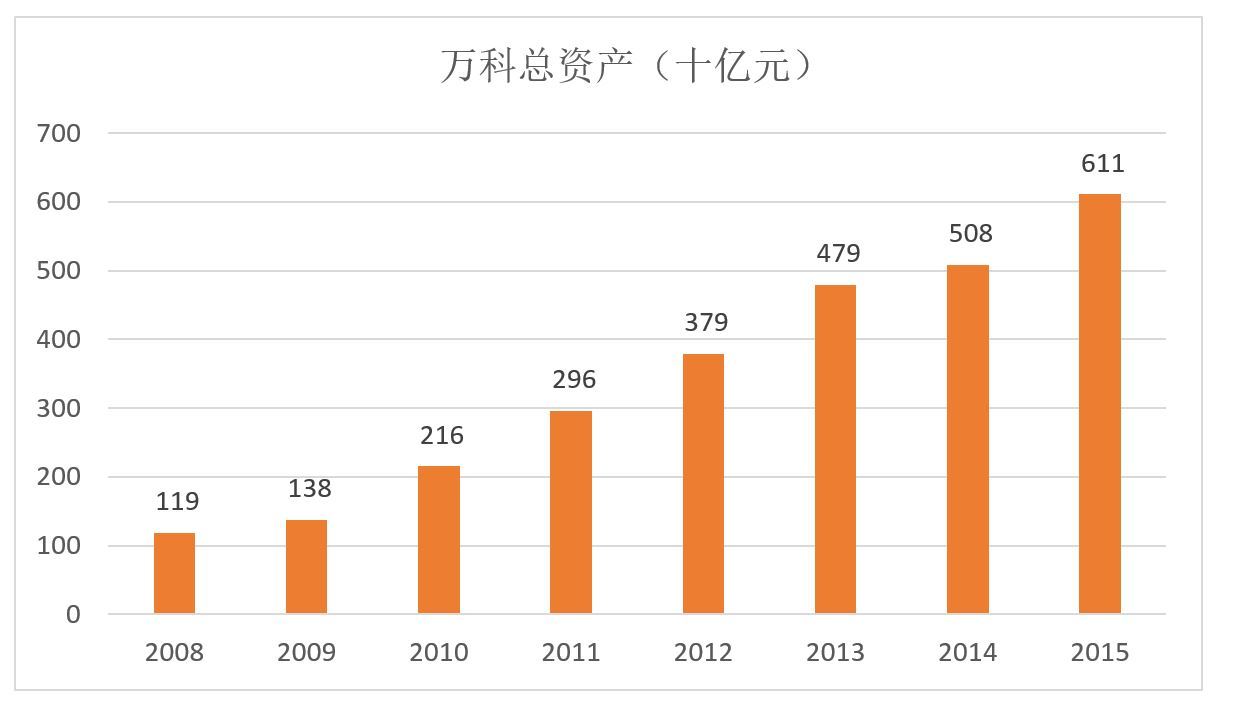

“亲钱”打底儿,加上杠杆,万科资产规模亦迅速膨胀,到2015年总资产突破6100亿。

处于高速发展阶段的公司暂不分红符合股东利益。但万科在分红方面的吝啬却有两个疑点:

第一,万科业绩增速一直不低,为何2008年之前高分红与高增长却能并存?

第二,微软、苹果都有过长期不分红的历史,但它们不分红期间股价上涨几十倍,给了投资者丰厚的回报。因此投资人更喜欢不分红的苹果、微软。但自2007年达到峰值,直到宝能“举牌”带动股价飞涨,万科给股东的回报是负值(注:后复权已经将现金分红和转、送股计算在内)。

有人妄言“万科股价长价低迷救了股民。因为“低迷不会让人破产,大起大落才要命。万科的低迷让股民躲过了股灾……”不论多亏少亏,从来没有投资者是为了“亏损”而入市的!

“反向市值管理”的动机是什么?

退一步讲,万科要将宝贵的资金用于企业发展,用公积金转增股本不需上市公司掏一分钱,不会影响业务拓展。但自2007年“10转6”,万科再没有实施过任何转增。

其实“送股”、“转增”并不会给投资者带来实惠,但在A股却是天大的“利好”。因为多数股民“不识数”,借出一张百元大钞收回两张五十的,不管有没有利息都乐得屁颠儿屁颠儿的。2008年之前,几乎年年送转的万科深谙股民习性。

回购也是回报股民、维持市值的重要措施。2015年的“救市行动”中,证监会号召上市公司回购股票或者大股东、高管增持。万科拿出“回购不超过100亿”的方案,最终只回购了价值1.6亿的股票。如果万科100%地实施回购,股价非常有可能大幅上涨,宝能“举牌”事件根本就不会发生!

现金分红力度减弱却不肯采取送转这“惠而不费”的市值管理措施,100亿回购计划只执行1.6%就“鸣金收兵”,令人不得不怀疑万科是在进行“反向市值管理”!

上述猜测不是没有道理的。

2013年万科扣发了一定级别以上雇员的年终奖。2014年4月23日,万科召开“事业合伙人创始大会”。5月28日,万科公告称“代表1320名事业合伙人的深圳盈安财务顾问企业已购入3583.9万股,占总股本的0.33%。”

截至2015年1月28日,“深圳盈安”先后11次买入万科股票,总金额高达48.77亿(运用了大约2倍的杠杆),均价9.87元/股。

成立后仅9个月,万科“事业合伙人”持股比例已高达4.48%。照这样的进度,“深圳盈安”三周岁时将替代华润成为万科的第一大股东。

2001到2008年间,万科总股本从6.3亿增至110亿,增幅1642.26%。到2015年,万科总股本仍为110亿。假如2008年之后送、转力度达到此前的一半,到2014年末总股本就会突破550亿。则万科的交易价格只有2块多。A股散户不识数,会因2块钱的股票“太便宜”而纷纷买进直到把股价抬高到10块钱以上,“深圳盈安”增持成本将提高数倍!

用自己的年终奖买本公司的股票,高管们当然希望股价低些。中小投资者希望的股价拉动提升,与万科高管的动机正是相反的。