扫码打开虎嗅APP

作者 | 邵乐乐 编辑 | 方舟

成吨的钞票,正在从中国各地飞奔向好莱坞,换回数量不等的电影片单,以及大大小小的影视公司的股权。最新的案例发生在安徽芜湖,这里的一家身处亏损之中的铜加工企业宣布,计划以约24亿元现金,收购一家美国影视制作、销售企业80%的股权。

11月14日,总部位于芜湖的A股上市公司鑫科材料(600255)发布公告称,计划通过其在香港设立的全资子公司,以约23.88亿元现金收购11月4日在香港设立的有限合伙企业 Midnight Investments L.P.的80%出资权益。

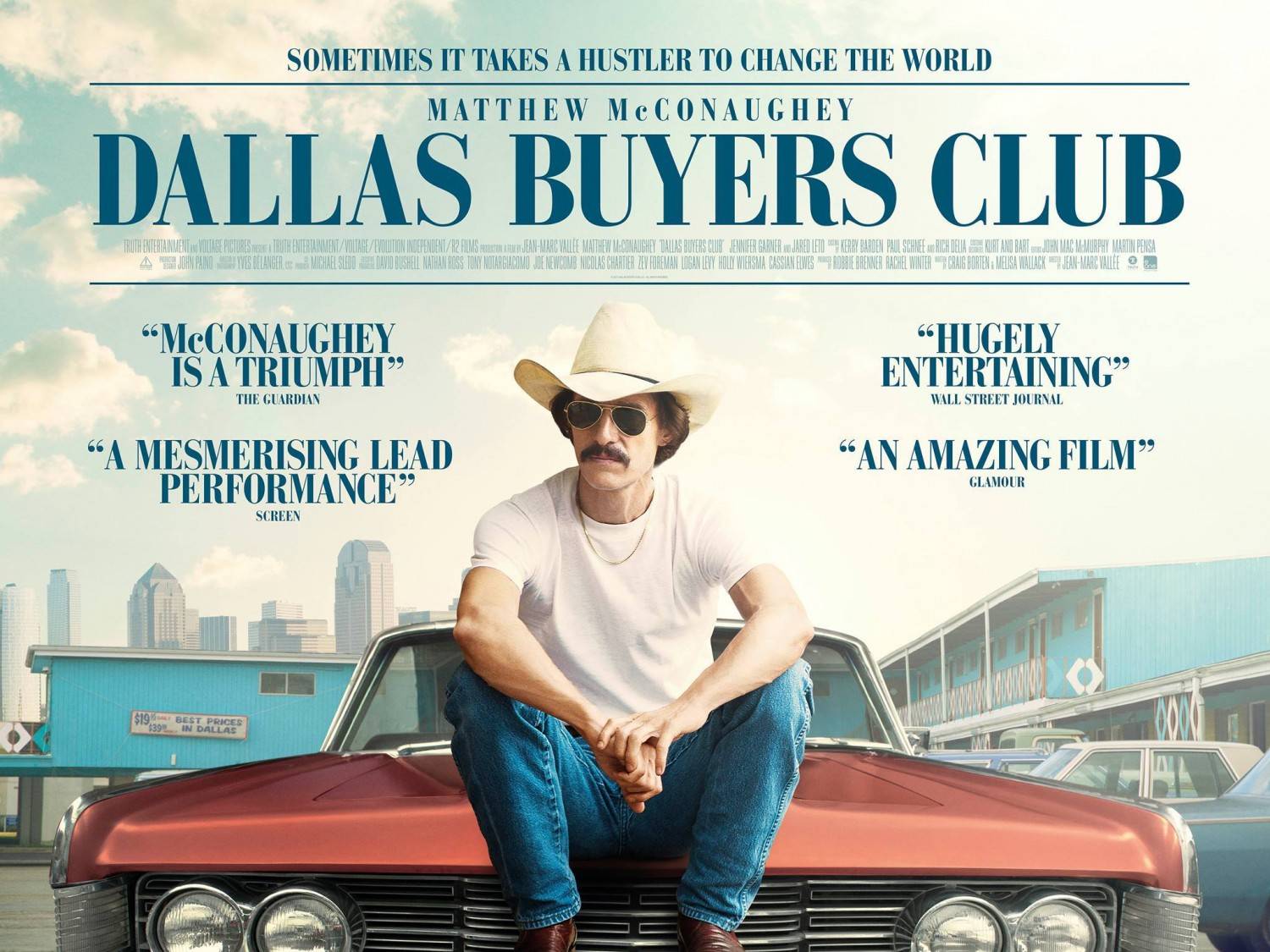

Midnight拥有好莱坞制片人尼古拉斯·夏蒂尔(Nicolas Chartier)创办的一系列影视制作、销售等相关企业的股权,包括主导制作了《达拉斯买家俱乐部》、《拆弹部队》等影片的独立影视制作公司Voltage Pictures。资料显示,Midnight目前拥有40部影片的版权,和200多部电影的销售代理授权,正在操作中的电影项目有18部。

《达拉斯买家俱乐部》剧照与以往在中国发生的针对影视企业的收购相比,这次总额接近24亿元的收购计划,全部将以现金进行,而且没有附带任何业绩对赌协议。鑫科材料表示,计划过上市公司自有资金、第三方金融机构融资及其他自筹方式筹措。财报显示,这家公司今年三季度净亏损近8000万元,公司账面资金余额5.8亿元。

英国《金融时报》在针对这次收购的报道中称,“这是中国公司不可思议的进军美国娱乐行业的业务多元化举措之一。”

鑫科材料是谁?

公开资料显示,鑫科材料成立于1998年,2000年11月在上海证券交易所上市,主营业务是铜及铜合金板材、特种电缆等相关产品生产和销售。不过,比起其具体业务,鑫科材料更引人关注的是其实际控制人李非列。

李非列是广西梧州人,在2016年的胡润富豪榜上以110亿元的财富,与号称中国首善的福耀玻璃创始人曹德旺并列第282位。公告显示,通过直接和间接的方式,李非列目前持有鑫科材料15.61%的股权。

在中国的资本市场,李非列以擅长资本运作著称,人称“资本狂人”,上世纪90年代初就曾经操作过国内公司在纳斯达克上市。2000年开始,李非列旗下的飞尚集团持续参与到国内大中型国企的改制当中,迅速转入实业投资,收购了大量资源型企业。

透过旗下的飞尚集团等主体,在中国内地、美国纳斯达克等先后控股了多家上市公司,包括鑫科材料、芜湖港、新大洲、中国天然资源有限公司等,还参股了交通银行、徽商银行等多家金融机构,在多地拥有近千平方公里的矿产探采权。

《21世纪经济报道》此前的一篇调查文章显示,控制这批上市公司后的飞尚集团,利用“洋浦系”等幕后资本的影子公司,通过左手倒右手、资本“对敲”等游戏,或利用这些公司撒播消息以达到在二级市场推高股价的目的,进行了多笔股权转让和资本运作。

胡润研究院在2015年11月发布的一份研究显示,自2015年4月,李非列开始陆续减持其所持有的鑫科材料的股份套现,累计套现资金达18亿元。

为什么收购好莱坞影视公司?

鑫科材料表示,收购美国好莱坞的独立影视制作公司,是为了布局海外影视市场、推行全球化发展战略。

这家公司认为,对夏蒂尔旗下公司的收购,与其大力发展影视行业的战略规划契合,有助于其在原有国内影视剧业务的基础上,新增海外影视业务,借鉴吸收好莱坞影视先进经验,帮助其影视业务产业升级。

Voltage的创始人尼古拉斯·夏蒂尔曾参与超过500部影片的投资、融资、制作、发行,担任过《查理必须死》的执行制片人,《唐璜》的制片人,并主导制作了《善意杀戮》、《父女情》、《I.T.》、《爱与黑暗的故事》等多部影片。

奥斯卡、金球奖,这些亮眼的名字,对于追捧影视概念的国内股民来说,想必极具吸引力。从2013年开始,受制于传统实业的低迷现状,鑫科材料的主业铜加工产业发展缓慢,当年的净利润亏损5381.39万元,同比下降624%。在此之后,鑫科材料频频通过收购计划等方式,涉足资本市场的热门概念。

2013年11月,民营银行概念受追捧时,鑫科材料曾称计划参与发起设立大江银行股份公司,占股10%。2014年3月,锂电池概念遭爆炒时,鑫科材料又公告称计划出资1.2亿元收购国内规模最大的锂电池生产商天津力神1.6%的股权。

影视行业,是鑫科材料新近涉足的又一个热门概念行业。2014年5月,鑫科材料就通过定向增发的方式,募集13亿元资金,收购了影视制作公司西安梦舟,后者曾投资制作了《雪豹》、《黑狐》等战争题材电视剧。

看起来,收购西安梦舟称得上一笔划算的买卖。2015 年,归属于上市公司股东的扣除非经常性损益后净利润为-622万元,而西安梦舟实现扣除非经常性损益后净利润1.4亿元,鑫科材料表示,在完成收购西安梦舟后,公司形成了传统铜加工业务和电视剧业务双主业共同发展的格局。

跨界收购美国影视公司,会成为趋势吗?

看起来,资本运作高手李非列的最新一次出手,是经过精心考虑。

根据鑫科材料披露的重大资产购买预案,Midnight公司2014、2015以及2016年1至6月的营业收入分别为1.65亿元、3.94亿元、2.07亿元;对应的净利润分别为9695.94万元、1.69亿元、1.18亿元。而此次收购,对Midnight公司相当于30亿元的估值,对应的2015年市盈率相当于不到20倍,而A股上市影视公司的市盈率普遍在40倍以上。

为了完成这次收购,鑫科材料也经过了精心的准备,设立了层层套进的壳公司用于收购。

2016年9月23日,鑫科材料在北京设立了全资子公司沃太极,沃太极在10月27日在香港设立了全资子公司沃太极国际,这两家鑫科材料的子公司和孙公司,又于10月31日在香港出资1000港币,设立了沃太极资本管理公司,用于进行本次收购。

与此同时,被收购一方的尼古拉斯·夏蒂尔与其母亲Jennifer Chartier 又在2016年10月26日各自出资1美元在英属维尔京群岛设立了两家壳公司。这两家壳公司在11月4日在香港共同出资设立了Midnight Investments L.P.,Midnight Investment 则100%拥有夏蒂尔家族旗下的一系列影视制作公司和销售公司。

可以想见,一旦收购正式成功,鑫科材料的市值或许将随之迅速膨胀起来。无论是鑫科材料、李非列,抑或是尼古拉斯·夏蒂尔,都可以预期大挣一笔。

而在过去一年,类似鑫科材料这样的跨界进入文娱产业的案例,已经屡见不鲜。此前共达电声、鹿港文化、台基股份、华东重机、汉鼎宇佑等传统行业上市公司都有并购文娱产业的布局。

Wind 资讯数据显示,2015年至今年5月,国内跨界定增并购互联网金融、游戏、影视和VR四大行业的上市公司只有17家,这其中标的属于影视行业的并购就有8起。从今年5月份开始,证监会收紧了类似“炒作影视概念”的做法,多起跨界定增被驳回。

在此背景下,现金收购海外影视公司,或许将成为一种新的操作趋势。以鑫科材料此次跨境收购为例,由于采取全现金收购,从国内的程序看,只需要经过上市公司股东大会、国家发改委、北京商务委、沃太极注册地外汇局、美国反垄断的审批或备案,然后提交上交所备案即可,可以有效规避证监会的监管。

实际上, 收购好莱坞独立制片公司,已经成为国内资本进军好莱坞的一种趋势。万达收购了六大之外的独立制片公司传奇影业,腾讯与红杉资本创始人沈南鹏以及前贝尔斯登公司全球副董事长唐伟共同成立了Tang Media Partners 基金,投资了好莱坞片单投资方STX娱乐公司,还收购了好莱坞制片公司 IM Global 的控股权。

好莱坞独立影视制作公司正呈现快速发展的趋势,对于急切想进军好莱坞的中国资本来说,无疑是不错的并购标的。MPAA《Theatrical Market Statistics 2015》数据显示,2006 年,独立影视制作公司出产的影片390 部,六大影视集团出产的影片数量为204 部;到2015年,独立影视制作公司出产的影片数量为561部,增长 43.8%;而六大影视集团出产的影片数量下降至147 部,下降 27.9%。

对于国内企业来说,收购独立的制作公司,既获得了进军好莱坞影视市场的通道,同时收购所需的资金规模,也在可承受的范围内。

会有什么风险?

随着近来中国企业大举进行海外收购,其面临的抵触情绪也在加强。万达收购DCP的过程中,就得到了部分议员的抗议。据投资机构Grisons Peak统计,自2015年年中以来,总计近400亿美元的中资收购计划很大部分遭到了否决。自去年7月以来,中国买家总共放弃了11项大型收购,原因主要是美国、澳大利亚和其他地方的有关部门收紧了审查。

除了文化等方面的抵触外,从纯粹的商业层面来讲,好莱坞市场在觊觎广阔的中国市场的同时,对国内市场和企业仍处于不信任状态。一是由于监管等方面的不够完善,好莱坞对目前飞速发展的中国票房和相关企业的数据持怀疑态度;另外,中国企业尤其是跨界进军好莱坞的中国资本,其收购目的和商业逻辑难以取得对方的信任。

此前,万达曾试图收购好莱坞六大制片之一派拉蒙的控股权,但该计划被派拉蒙的母公司维亚康姆公司否决了。此后几个月,万达相继收购了好莱坞娱乐整合营销公司Propaganda GEM和制作金球奖的电视业务公司DCP,成立了补贴基金计划注资六大,试图取得好莱坞的信任。

不过,对于尼古拉斯·夏蒂尔母子来说,来自中国的凶猛资本为他们提供近24亿的现金,怎么看都是一笔划算的生意。