扫码打开虎嗅APP

这是一个全民炒股的时代。据统计,全中国已经有超过1亿投资者在股海中搏击中流。

每当小伙伴们醉心于买卖价差的的时候,有没有注意到每次交易完成后的交易费用一栏,包括过户费、结算费等,少则几十多则数百(土豪请忽略),正在吞没我们耗尽洪荒之力赚到利润(如果有的话),而我们面对这种剥夺,充满了无力感。

如果价差本来就不大,却还要被各类机构分走一部分,求喜欢日内、高频交易的小伙伴们的心里阴影面积。

除了手续费,股票交易的清算速度也是让人崩溃。当天卖出的股票的钱,虽然已经在你账上了,但其实需要第二天甚至第三天才能提取出来。要急着用钱的童鞋,一定很难理解,像余额宝这样的货币基金都能做到当天提取到账,股票为什么不能呢。

最近爱分析听说,区块链技术加上智能合约,能够帮我们的结算系统走向现代化。

其实在全球金融交易所的朋友圈里,区块链早已经刷屏了。美国Nasdaq交易所已经采用了区块链科技巨头Chain的技术,建立首个区块链平台Linq,用于一级市场的股权交易管理。澳洲股票交易所ASX引入DAH(数字资产控股)帮助其建立区块链清算体系用于替代现有体系CHESS。中国的地区性交易所正在和区块链技术公司,如金股链等合作提高自身的清算效率。

爱分析今天就和您一起探讨,到底谁动了我们的蛋糕,区块链技术如何帮助我们拿回来。

首先,为了给繁忙的小伙伴们节约时间,爱分析整理了本文的概要:

本文的主要观点:

1.区块链技术能够实现交易所自动化交易结算,绕过第三方,提高交易速度,降低成本,减少运营风险和人为错误。

2.目前区块链技术主要用于交易后清算服务,以及场外交易市场的股权交易管理,而非场内的主流交易市场。原因是区块链技术需要大量的储存空间和较长的确认时间,加上交易速度的限制,不适用于中心化场内交易。

3.区块链因为其保密和不可更改的特性,适用于证券登记,并能减少登记的时间。

4.区块链技术对于交易所是一把双刃剑,一方面帮助交易所降低了运营成本和风险,另一方面也减少了交易所在清算这一块的收入(结算费用下降、结算周期的缩短将会降低托管银行和结算公司的资金利息收入)。所以对交易所而言,运用区块链后需要开发新的数据服务来弥补收益。

接下来的分析内容,留给时间充裕的小伙伴一起探讨。

证券清算的前世今生

在了解区块链革命如何改变证券交易之前,我们先来理解证券清算这个古老的行业是怎么运作的。

1630年,也就是376年前,在阿姆斯特丹诞生了史上第一个证券交易所,由于当时采取的是股票实物交换交易方式,投资者需要把实物股票寄放在交易所里才能进行结算。那个时候,当天完成的交易,需要半个月甚至三十天的时间来完成清算。

随着证券市场的发展,交易量激增,大量实物证券的转移无法及时处理,为提高交易效率,证券公司和结算机构出现了。投资者把实物证券交付给证券公司保管,证券公司再将证券转交给登记结算机构集中保管,证券登记结算机构通过电子簿记形式记录证券的归属及变动。

于是,证券交易逐渐实现了从实物证券向无纸化证券交易的过度,提高了证券结算的效率。

进入20世纪以后,随着信息技术的发展,证券结算的速度开始加快。DVP(Delivery Versus Payment)即“一手交钱,一手交货”等原则开始适用,从T+5日逐渐缩短到 T+3日。

老树新芽,迎来提升机遇

今天,随着我们走进区块链时代,证券清算的效率又迎来了一个历史性提升的机遇。

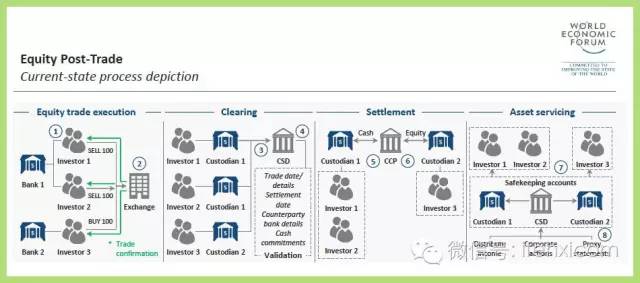

世界经济论坛给出的现阶段交易后的结算流程:

利益相关方的含义:

在中国,Central Securities Depository和Central Clearing Counterparty都是中国证券登记结算有限公司(China Securities Depository and Clearing Corporation)。

爱分析总结了流程、痛点和解决方案,给大家来了个三合一:

1.投资者用客户界面下单买卖股票

2.交易所负责匹配投资者的买卖需求和价格,实时确认交易,并开启清算程序。

痛点:国际上T+3的结算日期:尽管投资者能够马上看到交易后账户里的资产,但资金实际需要近3天的时间才能到账,投资者这3天之内的提款就被限制了。

目前,A股市场的交易的交收周期是T+1,即T日(交易日)达成的交易,将在次一交易日完成交收。比如当天卖出的股票,款项不能马上提取出,要等到T+1天,次日才能取款。

解决方案:使用智能合约,自动化清算流程;实现实时到账。

3.在股票清算系统里,托管银行将它们的交易信息发给中央证券储存中心。

4.中央证券储存中心负责确认交易信息,并匹配各个部分的交易。

痛点:因为对手方的银行信息不一样,CSD要实时调整交易信息,结算中心承担运营的风险。操作风险:系统故障或者人为操作失误;法律风险:因为业务规则不完善,被起诉的风险;证券和资金的保管风险:没有安全保管而发生损失的风险。

解决方案:托管银行把交易信息发到DLT区块链上面,由一个智能合约来验证这些由托管银行提供的信息。

5.在匹配每个部分的交易后,中央结算中心决定净额交易,减少需要交收的证券数量

痛点:结算参与人不能及时足额履 行交收义务,而对结算机构产生的对手方风险。

解决方案:由智能合约来算出净交易(净额结算),减少结算时间,降低对手方风险。

6.现金和证券的转移是由结算中心在各个托管银行之间进行。

痛点:投资者收到的结算具体时间的不确定、含糊。

解决方案:自动化执行能够保障结算时间的稳定性。

7.资产在转移之后储存在安全账户里。

痛点:复杂的账户保管,不够灵活。

8.引入第三方来确保证券保存的安全。

痛点:增加成本。

解决方案:清算记录在区块链上,可以多方验证,不需要第三方。

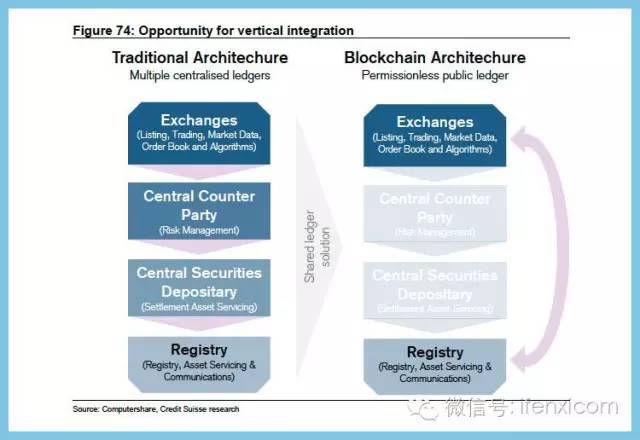

总的来说,区块链技术就是通过智能合约的方式,代替了下图中的Central Counter Party、Central Securities Depositary(即清算机构),来提升效率、降低成本。

下面我们就来分享一下国际上在交易所运用区块链的现状。

Nasdaq 纳斯达克交易所,敢为天下先

培育了世界级公司的纳斯达克交易所,在金融科技领域极富创新精神。

2015年下半年,全球最大的股票交易市场之一的纳斯达克推出了基于区块链技术,针对一级市场的股权管理和交易平台Linq。

目前纳斯达克一级市场的客户已经达120多个,其中的6各公司率先采用了Linq平台来进行股权管理。

为纳斯达克提供区块链技术支持的是技术巨头Chain. Chain在总共3轮融资中,已累计融资4300万美元。

同时,纳斯达克还发布了基于区块链的股权代理投票系统,Proxy Voting。

在使用Linq之前,纳斯达克的私人股权管理系统是用电子表格的方式来进行的,而区块链为其提供了一个不可篡改的账本记录。

爱分析认为, Linq目前还只是一个初级的股权管理交易平台,代替的是电子表格登记和管理,还没有实现利用智能合约来帮助交易所快速清算的功能。

澳洲股票交易所 ,区块链天时地利人和的试验场

区块链技术提供了一个时代仅一次的机遇,来减少证券交易后的清算成本、时间并降低资本市场的复杂性,澳洲ASX交易所CEO称。

澳洲股票交易所(ASX)成为区块链交易所的实验室,可谓符合天时地利人和。

天时:其证券清算系统- CHESS已经到了20年的使用寿命,有现实的升级需求;

地利:澳洲作为多年来正增长的经济体,培育了世界级的资本市场,但复杂程度要低于美国和欧洲。

人和:ASX掌握了从交易到清算的各个环节,所有权相对简单。

因此,ASX目前制定了一个三年的升级计划,打算采用区块链技术重新设计一套高效的结算系统。

纳斯达克和DAH( Digital Asset Exchange)将会负责整个升级计划,且ASX已经 1490万美元投资DAH,占5%的股份。

澳洲资本市场一年交易成本在40-50亿澳元之间,ASX的运营成本占在10-15%。

其实,区块链技术的运用会降低ASX交易所的结算营收,再加上结算周期的缩短会降低利息收入。根据瑞士银行的数据预测,如果区块链清算技术能够完全替代ASX现有的CHESS,ASX的年度营收会降低5500万美元,此外将会有2500万美元的结算准备金还给投资人。

对标港交所的结算收益:香港交易所一年的交易收入为122亿港元。2015年结算及交易收入为31亿元港币,2014年为19亿港币;托管、存管费用为8.6亿。

爱分析看来ASX这是在断臂求生,运用新技术改变自己的营收结构,抛弃过去的清算和利息收入,开展数据分析服务。

把握降低成本的优势,渐变式改革

上面的例子表明,长期的角度而言,区块链技术将逐渐代替清算公司的功能。

当然,小伙伴们也许会感兴趣,如果清算中心的职能都被智能合约所代替了,那么清算中心还有存在的必要么。

在爱分析看来,清算中心还是有必要存在的,比如控制对手方风险。其实现有的CCP的存在有很大部分原因就是作为市场上买方的卖方 和卖方的买方,承担担保交收职责。

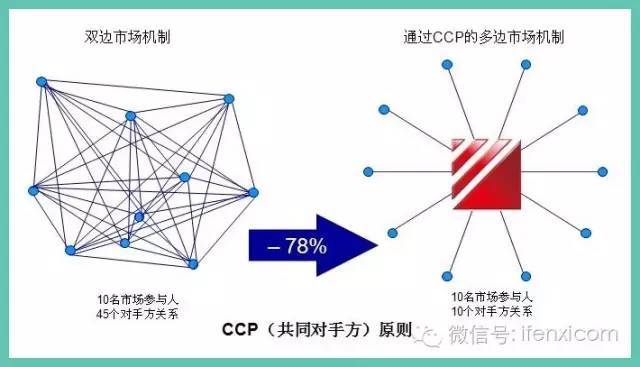

至于为什么要采用共同对手方:以下图为例:市场有10名参与人,他们相互之间有45个对手方关系;如果由中国结算充当共同对手方,则只需要10个对手方关系,对手方关系减少78%。

同时,结算中心还可以负责“净交易”Net transition的管理和计算,采取一定的净额结算方式来冲抵掉大部分的交易来减少交收的数量。

此外,结算中心还能负责证券和资金的安全管理。

当然,目前区块链在交易所领域的应用,还有很多的考量。

首先,原有的T+2净额结算可以冲抵掉很多不必要的交收的,而区块链带来的逐笔实时清算会增加很多不必要的交收。据美国结算公司DTCC的统计,97%的交收都是冲抵掉的,只有3%是实际交收的。

所以对于区块链的应用,其实时结算的特点,可能不是最明显的优势。很有可能还是采取T+1的方式,但是采取区块链智能合约的技术来减少结算的错误,降低成本。

其次,目前大型机构采用区块链技术得和小机构共享信息,平摊花费,不是所有机构都乐意做。也就是说大玩家还不一定愿意带着小玩家玩。底层玩家想要制定相对公平的游戏规则,而上游玩家又想保证自己的利益,一言不合可能就玩不到一起。但区块链没有大玩家带动又玩不起来。

此外,区块链运用还需要强大的管理机构来推动,要知道目前监管机构都是中心化的,如何让其适应去中心化的交易体系,依然是个挑战。