扫码打开虎嗅APP

3月2号晚京东发布2016财年第四季度和全年业绩报告。业绩报告显示,京东2016财年全年实现扭亏为盈,全年非GAAP净利润10亿元。一连串的亮眼业绩:净收入超预期、京东商城持续盈利、出售京东金融大部分股份且京东金融估值达500亿。

一个去年亏损了9个亿的公司,今年终于实现了10个亿的盈利,自然媒体是一片赞誉:“京东成立十多年后,终于跋涉出泥沼,一飞冲天”、“和亚马逊一样,一旦扭亏为盈就一发不可收拾,进入了漫长的利润收割期”……

当然刘强东自己也在年会时就提前自夸了一番:“回顾商业史,在过去100年以来,能够在12年增长9万倍,平均年复合增长率超过150%的企业,可能不超过10家,而我们京东是其中一家。按照我们今天的增速,我坚信,在2021年之前,最快2020年,京东商城将成为中国第一大B2C电商平台!”

一、京东为何要采用非GAAP标准

细心的人会发现:净利润前有几个关键性的、但是容易被忽略的几个字:非GAAP,是什么意思呢?

GAAP(Generally Accepted Accounting Principles)是美国一般公认会计原则,所有在美国的上市公司都要以此准则发布财报,换而言之,京东没有采用官方的标准。那为何京东要使用非公认的、非官方的准则统计出来的会计数据?采用了GAAP准则的实际数据又是多少呢?京东是怎么变魔法把净利润扭亏为盈的?

京东官方如此解释采用非GAAP标准的原因:

公司提供这些非GAAP财务计量,因为它们被管理层用于评估经营业绩和制定业务计划。非GAAP毛利润(收入/净收入/ EBITDA反映公司的持续业务操作以便于在各个周期之间进行比较。公司认为,使用非GAAP财务指标有助于投资者以与管理层相同的方式理解和评估公司当前的经营业绩和未来前景。公司还认为,非公认会计准则财务衡量标准为管理层和投资者提供了更有用的信息——通过排除某些费用,损益,其他预期不会导致未来现金付款或非经常性的项目和可能不代表公司的核心经营业绩和业务前景的项目。

简单来说,就是管理层认为通过调整部分财务数据,可以更好地反映公司的业绩以及未来的前景。正面来说,是反映管理层对公司现状的认识,对公司未来的发展更有信心。负面来说,我们想让你们看什么就调什么,净利润是正是负我们说了算。

那GAAP准则下京东到底赚了还是亏了呢?具体来看2016年京东的财报(笔者译):

2016年按照GAAP准则亏损39个亿,相比于前年的确少亏了(2015年亏损94个亿),但是也是实打实的亏损啊。京东凭借后面两项非GAAP的调整,一项增加了45个亿、另一项增加4个亿硬生生将净利润变成正10个亿,通过一连串的会计魔法将公司“扭亏为盈”,不知道是为了忽悠美国的投资者呢还是为了忽悠国内的老百姓好上演一番凤凰涅槃的大戏?

二、非GAAP的“猫腻”

有人会说,通过非GAAP准则来调整上市公司的利润是中概股常用的手段,那么我们来具体的看看京东在2016财年的年报中调整了哪些项目?下图是2016年GAAP和非GAAP的对账单(笔者译):

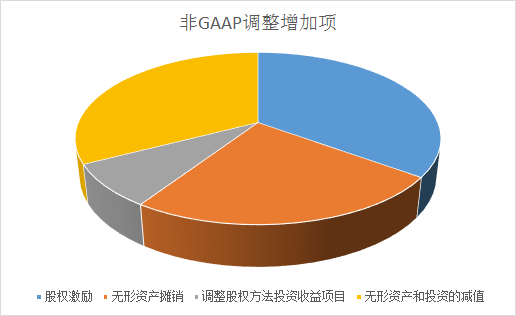

从图中可以看出,增加项主要有三个:股权激励(23亿)、无形资产摊销(16亿)和无形资产、投资的减值(21亿)。其中利润增加项所占比例如下图:

首先说说股权激励,英文原文是Share-based Compensation(即SBC,员工期权费),本质上是用公司股票或期权来换取员工的劳动。由于SBC属于非现金费用,和公司的日常经营无关,但是各大互联网公司的高管和员工都要靠这个发家致富,所以他们的财报都会把该项加入净利润。

2015年京东的股权激励为11.9亿,当年年报中是这么写的:鉴于刘强东先生今后10年只拿1块钱的年薪,给予刘先生价值11.9亿的股份。看起来刘强东舍己为公,如果公司经营不善退市了,自己一毛钱也捞不着。但是翻看2014年的年报可以发现,刘强东获得了价值37亿的股权激励。

做个合理的推断,今年价值23亿的股权激励也是给了刘强东先生,那么是否可以将此类激励算作刘强东的习惯性薪酬?那么哪个公司高管的薪酬不算做公司的人力成本(会计上属于管理费用)?为何不用计入公司利润的计算之中?正如巴菲特所说:

我们有三个多年未解的疑问:如果期权不属于补偿的一种,那它属于什么?如果补偿不属于费用的一种,那它属于什么?如果费用不用计入盈利的计算,那他们究竟应该去哪里?

其次来说说无形资产的摊销,由于16年年报没有公布,先看15年相似的14亿摊销是怎么解释的:对于营销费用、技术研究费用和一般及管理费用的上升中:都提到了“与腾讯战略合作相关的”无形资产的摊销(amortization of intangible assets related to our strategic cooperation with Tencent)。这个和腾讯的合作还涉及了2015年非GAAP调整中天量的67亿无形资产减值,也就是以拍拍网为主的减值。

实质上,拍拍网是换取腾讯流量入口的代价。那么流量不需要算作企业的经营成本吗?更何况是一个流量就是输血量的成长型线上企业(暂时不管京东自称线上线下第一)?

2014年虎嗅曾有一篇文章《非GAAP中的“猫腻”》中写到:

做流量变现买卖的去哪儿网也是一个典型。打开百度,输入“机票”二字,携程、艺龙、同程、马蜂窝、去哪儿网都出现在搜索结果的首页。除了去哪儿网,各家都为自己的位置花了大价钱,但去哪儿网的代价更大!据财报披露,百度将在2014、2015、2016年分别向去哪儿网输送21.90亿、21.90亿、21.96亿次查询,去哪儿网则分期分批“白送”4580万B类股票(相当于去哪儿网已发行股票的13.6%)虽然没花钱,但股票也是钱,2014年Q3去哪儿网就把价值2.36亿元的股票送给百度换取流量。却在使用Non-GAAP时这笔费用剔除(因为是非现金支出),把营业亏损从5.75亿调整到2.7亿。#假装流量是白来的#

京东用一手无形资产摊销和减值将不可小觑的流量成本化为乌有,实在是妙。如果将这两项剔除,京东2016年的净亏损为-11.3亿元。

三、京东的未来仍不明朗

许多人将京东和亚马逊相比较,认为是相近的盈利模式,但是亚马逊的毛利润中有55%都是AWS(亚马逊云服务)提供的,亚马逊的自营业务做的也不是顺风顺水。相比之下,有分析指出京东的自营业务在4Q6亏损11亿人民币,全年亏损34亿,也就是说自营业务仍然在通过亏损来吸流量,平台是它主要的利润来源。

另一边风光无限的京东金融,也有隐忧:“JD模式原始于传统的零售商模式,商家资金链是其商业模式的重要组成:财报数据显示,京东应付供货商款的天数从2015年初的42天拉长到目前的53天。但京东的应付账款和预收商家款,却从2015年底的298亿增加到2016年底的440亿。2016年底JD共有112亿供应商贷款。”

京东通过扭亏为盈和5年赶超天猫赚足了眼球,可是这盈利却是财技和资本运作的结果,不知道仅仅通过纸上功夫,京东是否也可以达成赶超天猫的目标呢?