扫码打开虎嗅APP

本文来自微信公众号:投资界 (ID:pedaily2012),作者:陈晓,头图来自:视觉中国

你听说过迷你轮融资么?

眼下,这样小体量的融资形式开始在创业公司流行起来。甚至,连昔日独角兽也弄起了迷你轮融资。

任职于北京某知名双币基金的朋友王淼目睹了一家创业公司的融资遭遇,“一开始信誓旦旦地要搞轮大的,融上几个亿完成B轮融资。”结果一年多过去了,投资机构见了不少,但出手的寥寥无几,最后只能勉强拼凑一下,搞了个Pre-B++迷你轮。

这几年,创投圈亲历了太多融资神话,但今年创业公司的融资愈发艰难。不少机构投后部门从年初就开始集中力量帮助被投项目推进后续融资。所谓“穷则Pre++迷你轮,达则ABCD轮”。至少,庆幸的是公司还没有死在融资路上。

一、穷则Pre++,达则ABCD

“现在的融资轮次彻底喊乱了,ABCD清晰的融资序列已经不多见。”王淼说起这一幕,越来越多创业公司开始“隐藏”真实的融资轮次。

背后原因很多,但最直接的莫过于当下融资辛苦。“以往动辄上亿数十亿的融资案例愈发罕见了,现在每一轮融资周期都被拉得漫长,金额也很分散,体量越来越迷你。”王淼如是说。

当然,还有其他小心思。一位创投圈人士在社交平台分享,他曾见过一个项目融到了Pre-A+++轮——融了六轮还没有到A轮。因为跟投资机构签了对赌协议,公司到A轮融资后要达到一定的收入,否则回购之类的条款就要生效。于是,如此啼笑皆非的一幕就上演了。

也有其他的现实考虑。“试想一下,如果你的公司都融到了E轮、F轮都还没上市,谁还敢接?大家都不想被视为接盘侠。”出于投资机构投小投早的客观需求,一些创业项目也在融资轮次上动起了小聪明,原本的D轮节奏被换成了B++轮。

融资不易,且融且珍惜。哪怕是迷你轮,对于创业公司来说,也是养活几百人的口粮。

放眼当下,能拿到融资的企业已经很幸运了。一位朋友分享了他的故事——作为一家AI方向的创业者,外界可能会天然认为当下靠着Al概念融资很简单。然而在过去的两三个月里,他见了一批又一批的投资人,希望一点点被浇灭。

“当年美元VC只聊几次就给TS的日子,不会再有了”。

二、投资人手上余粮也不多,有人半年一枪未开

融资艰难,最直观的原因是:VC/PE口袋愈发收紧。

甚至,一些地主家也没了余粮。根据清科研究中心数据,2023年上半年,我国股权投资市场共计3,289只基金完成新一轮募集,数量同比轻微下滑0.3%;募资规模7,341.45亿元人民币,同比下降23.5%。但如果把统计口径缩小到创投类基金,情况可想而知。

美元基金更为惨淡。今年上半年,国内股权投资市场共计23只外币基金完成关账,同比下滑54.9%;募资规模约422.28亿元人民币,同比降幅35.4%。

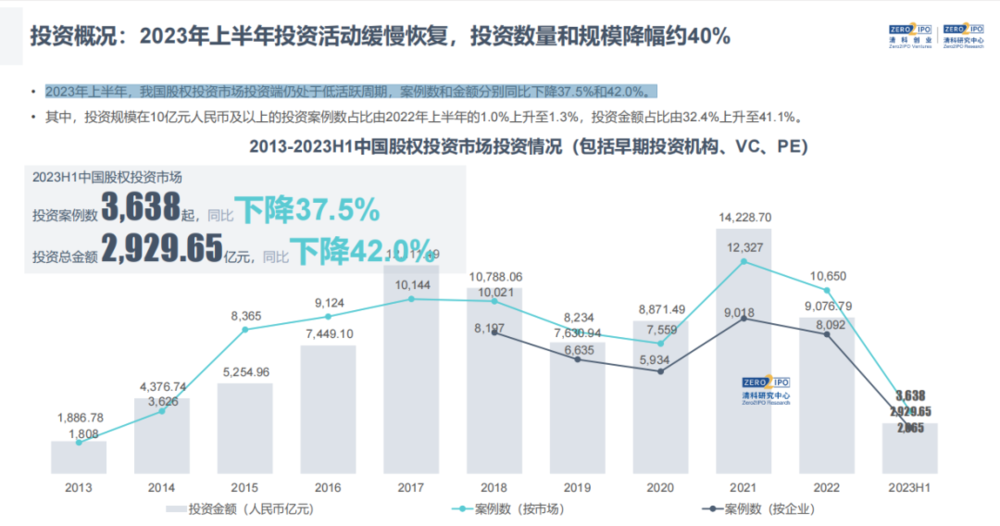

受到募资端的影响,投资机构普遍珍惜子弹,出手变得谨慎。据清科研究数据显示,今年上半年,国内投资规模下降了42%,投资案例数下降了37.5%,也许是最近20年下降最多的一次。

此外,投资机构也集体提高了对项目的质量要求。用前海方舟总裁、前海母基金执行合伙人陈文正的话来说,原来大水漫灌的时候,尽管项目质量参差不齐,但大家都去投;但是现在要重点关注项目的后轮融资,这是需要在出手时就要想清楚的问题。

与此同时,游戏规则也发生了微妙变化——从“宁投错,不错过”渐渐变成了“宁错过,不投错 ”。尤其当下,在硬科技为投资主题的时代背景下,国资机构愈发占据主导地位,但受限于资金属性,这一群体出手肉眼可见地谨慎。

不久前,在一个覆盖了大大小小VC/PE的300多位投资人微信群里,有人发了一个已投项目数量统计投票,截止到6月30号,有51名投资人参与了投票,其中有50%的投资人选择了:一枪未开,半年出手挂零。

“珍惜子弹”“只看不投”成为众多VC/PE挂在嘴边的口头禅,而传导到企业端便是,融资开始两极分化——一边是头部项目吸走了市场大部分资金,另一边是多数创业项目嗷嗷待哺。

三、高估值,一级市场最深刻一课

更现实的原因摆在所有人面前:投资人不再愿意为高估值买单了。

过去几年,一级市场估值虚高有目共睹,很多明星项目估值抬得过高。以往还有梦想可以相信,但现在,二级市场一次次给了响亮耳光。事实证明,火热赛道的非理性估值大多经不起二级市场的考验。

公开数据统计,在2023年前五个月,港交所共诞生27只新股IPO,其中首日破发率高达59.26%。尤其在5月,5只新股全部首日破发。

而让人印象深刻的一级市场明星SaaS公司北森控股,上市时只释放了1%左右的股权,颇有牺牲融资额保估值的意味,一度被市场调侃为“丐中丐”。即便如此,上市敲钟后,北森控股股价依然一泻千里。退出端的景象让人看在眼里,欲哭无泪。

相比于一级市场相信的商业梦想故事,二级市场更相信财务数据,倒逼着一级市场投资人更加谨慎看待企业估值。大家普遍共识就是,目前不少赛道估值已经严重倒挂,甚至已经不单单是一二级倒挂,AB轮估值都可能出现倒挂。

你愿不愿意降低公司估值?——这是摆在创业者面前的一道艰难选择。

“有时老股东们也会影响新一轮融资,因为估值降了会影响他们的IRR(内部收益率)。”王淼说。进退两难,急需资金的创业公司要么就搞一个Pre+++的迷你轮来暂时渡过难关,要么就静静地拖下去。

曾经高估值的创业公司,可能变成了弃子。国中资本首席合伙人、董事长施安平曾对投资界表示,“一个明明A轮的企业,却要了B轮甚至C轮的钱,提前把生命透支,后边没人敢接了。这对于一个爬坡阶段的创业公司来说,无疑是致命的打击,没有持续的融资,企业就没有现金流,就意味着死亡。”

这样的情景或许正在发生。最近,梅花创投创始合伙人吴世春提出一个观点——1/3独角兽已死,只是秘不发丧。

他举例说,一个企业可能在2018年按照10亿美元估值融了一轮,之后再也没有融资,那时候企业有1000人,现在只有10人了,在投资人那里这还是个独角兽,也仍在胡润的独角兽榜单里,不过已经是名存实亡。

时代车轮碾压而过,滚滚向前。

(文中王淼为化名)

本文来自微信公众号:投资界 (ID:pedaily2012),作者:陈晓