扫码打开虎嗅APP

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,头图来自:视觉中国

高通(QCOM.O)于北京时间2023年8月3日上午的美股盘后发布了2023年第三财年报告(截止2023年6月),要点如下:

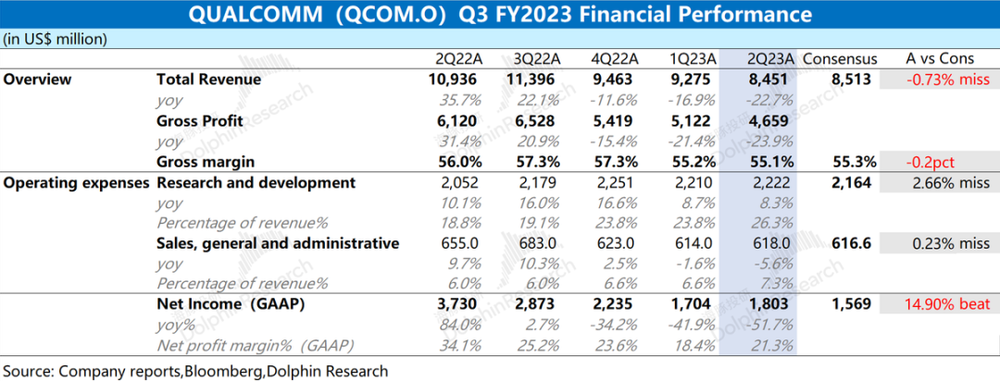

1、整体业绩:经营端继续下滑,仍未走出低谷。高通在2023财年第三季度(即23Q2)实现营收84.51亿美元,同比下滑22.7%,略低于市场预期(85.13亿美元)。虽然汽车业务仍有两位数增长,但是也止不住手机和IoT业务的疲软表现;公司在本季度实现净利润18.03亿美元,同比下滑51.7%,超市场预期(15.69亿美元)。净利润超预期,主要受益于非经营面的增长。

2、各业务细分:手机仍是最大的“累赘”。手机当前仍是公司各业务中的最大项,占比超过50%。手机市场的不景气,直接影响了公司当前的业绩表现。而本季度手机端收入下滑21.6%,对公司业绩的下滑造成了最直接的影响。汽车业务虽有两位数增长,但当前占比仅有5%左右。

3、高通业绩指引:2023财年第四季度(即23Q3)预期收入81-89亿美元(市场预期87.98亿美元)和第四季度调整后利润为每股1.8美元至2.0美元(市场预期的1.97美元)。

海豚君整体观点:

高通本季度的财报其实并不太理想。从最直观的数据来看,收入端不及预期,净利润超了市场预期。实际上细看报表,净利润的超预期主要来自于非经营面。而如果仅考虑经营性净利润,公司本季度其实仍在下滑。

参考高通给出的下季度指引:2023财年第四季度(即23Q3)预期收入81-89亿美元(市场预期87.98亿美元)和第四季度调整后利润为每股1.8美元至2.0美元(市场预期的1.97美元)。收入端未见明显增长,每股利润出现环比下滑。更是佐证了本季度的利润回暖,只是非经营面的带动。

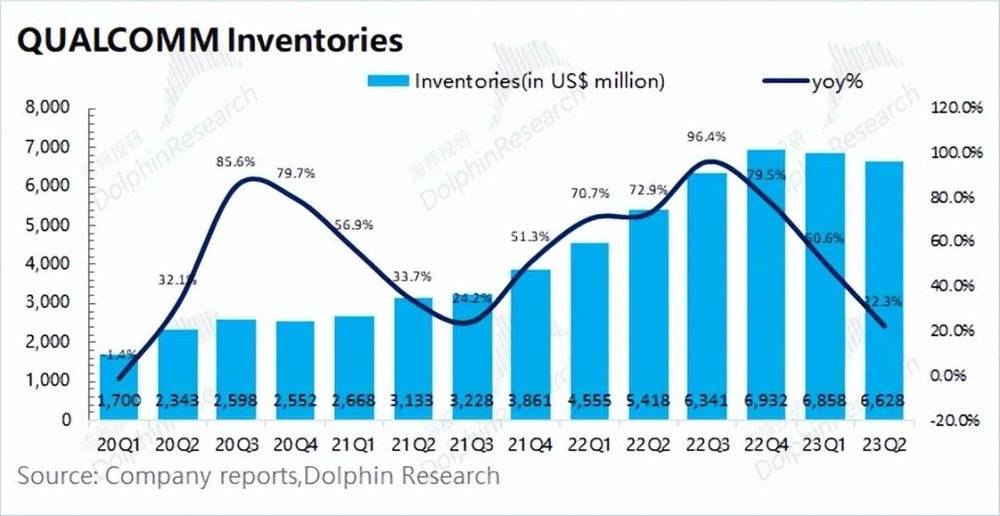

高通本次财报仅有的亮点是存货。虽然当前存货仍在高位,但本季度公司存货终于开始出现较明显的下滑。海豚君在上季度财报点评中提到,“未见消化的高额存货,将对公司的业绩造成压力”。而公司也开始着手处理存货的问题,随着存货去化,公司业绩才有望回暖。

结合本次财报和公司的指引情况,海豚君认为高通当前仍处于业绩的低谷期。由于公司50%以上的收入来自于手机业务,高通仍是名副其实的“手机股”。虽然手机产业链的存货已经出现明显下降的迹象,但当前疲软的需求仍压制着出货。高通的寒冬,还要再“熬一熬”。

以下是具体分析。

一、整体业绩:经营端继续下滑,仍未走出低谷

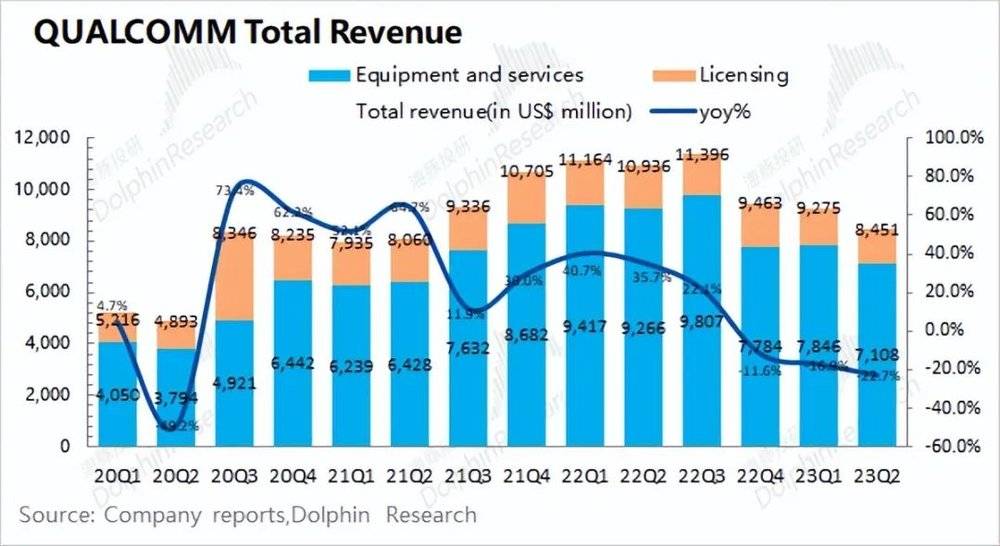

1. 收入端

高通在2023财年第三季度(即23Q2)实现营收84.51亿美元,同比下滑22.7%,略低于市场预期(85.13亿美元)。公司本季收入继续下滑,主要是受到智能手机和IoT两大业务下滑的拖累。

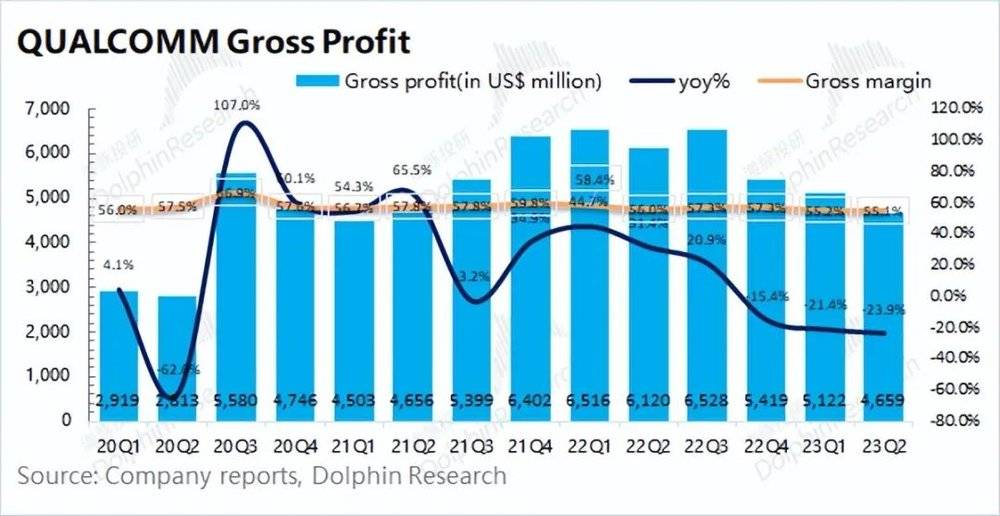

2. 毛利端

高通在2023财年第三季度(即23Q2)实现毛利46.59亿美元,同比下滑23.9%。毛利的下滑幅度超过收入端,主要是因为毛利率也有所同样出现下滑。

高通在本季度的毛利率为55.1%,同比下滑0.9pct,基本符合市场预期(55.3%)。受持续低迷的手机和IoT市场影响,带来产业链存货压力的提升,进而影响了公司的盈利能力。

高通在2023财年第三季度(即23Q2)的存货仍有66.28亿美元,同比增加22.3%。虽然当前存货仍在高位,但环比已经开始出现明显去化。

存货去化是好现象,但海豚君认为当前公司的存货仍处于整体偏高的水位,对下季度的毛利率仍将造成一定的压力。

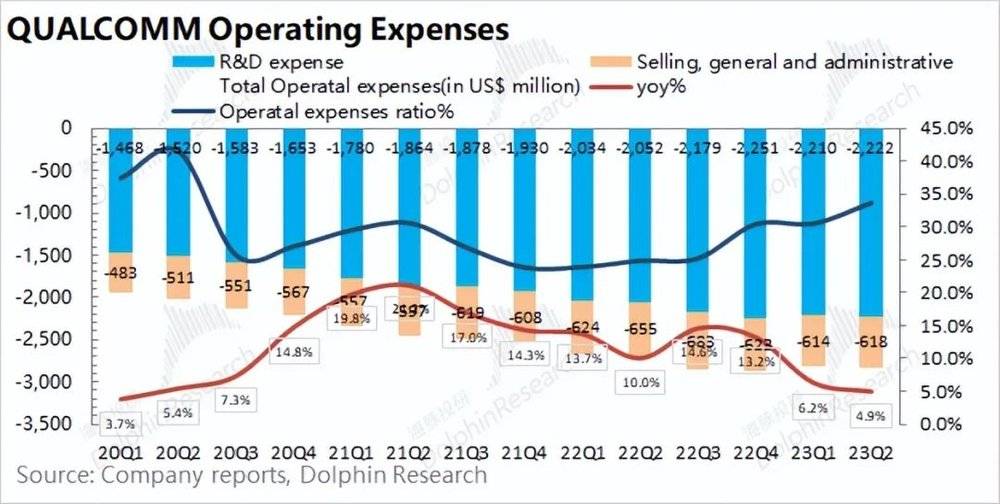

3. 经营费用

高通在2023财年第三季度(即23Q2)的经营费用为28.4亿美元,同比增长4.8%。在收入下滑的情况下,公司的经营费用仍在提升,给最终的利润带来较大影响。

具体费用端情况,拆分来看:

1)研发费用:本季度公司的研发费用为22.22亿美元,同比增长8.3%,虽然当前高通的业绩处于低点,但公司依旧重视对研发的投入;

2)销售及管理费用:本季度公司的销售及管理费用为6.18亿美元,同比下滑5.6%。销售费用情况与营收情况有一定相关性,随营收有所下滑。

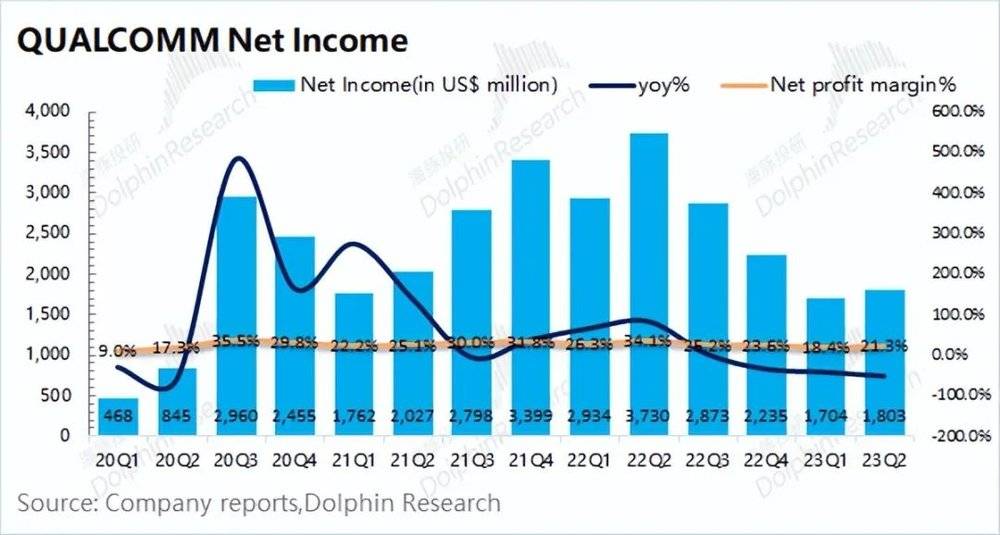

4. 净利润

高通在2023财年第三季度(即23Q2)实现净利润18.03亿美元,同比下滑51.7%,超市场预期(15.69亿美元)。本季度净利率21.3%,较上季度有所回升。

虽然本季度高通的净利润有所提升,但海豚君不认为公司当前已经走出低谷。细细来看,公司本季度利润端回暖其实主要来自于非经营面。

如果考虑公司经营面的情况,本季度公司的收入和毛利率环比继续下滑,而研发费用和销售费用均有环比提升,事实上经营端的利润并未看到明显好转的迹象。

二、各业务细分:手机仍是最大的“累赘”

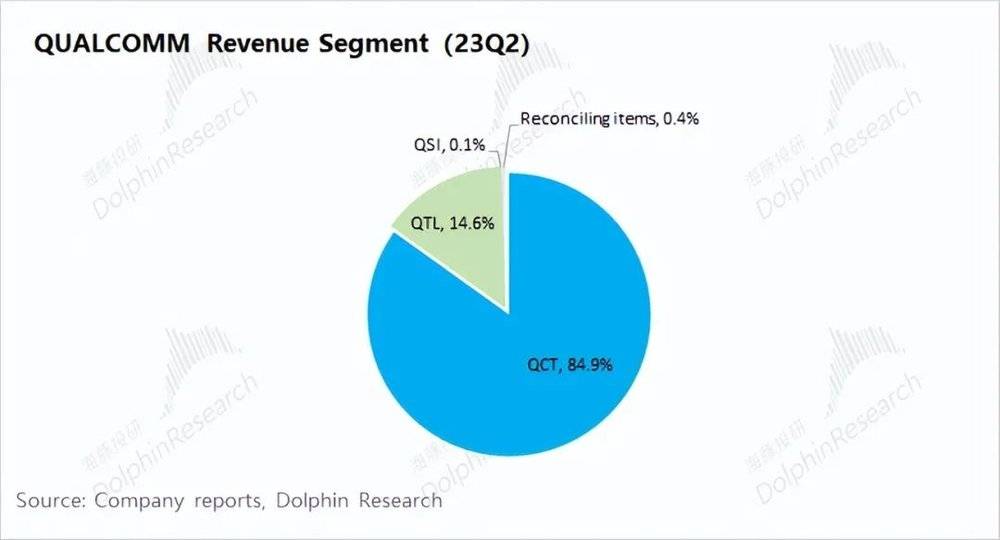

从高通的分业务情况看,本季度QCT(CDMA业务)仍是公司最大的收入来源,占比达到80%以上,主要包括芯片半导体业务;其余的收入则主要来自于QTL(技术授权)业务,占比在15%左右。

QCT业务是公司最重要的部分,具体细分来看:

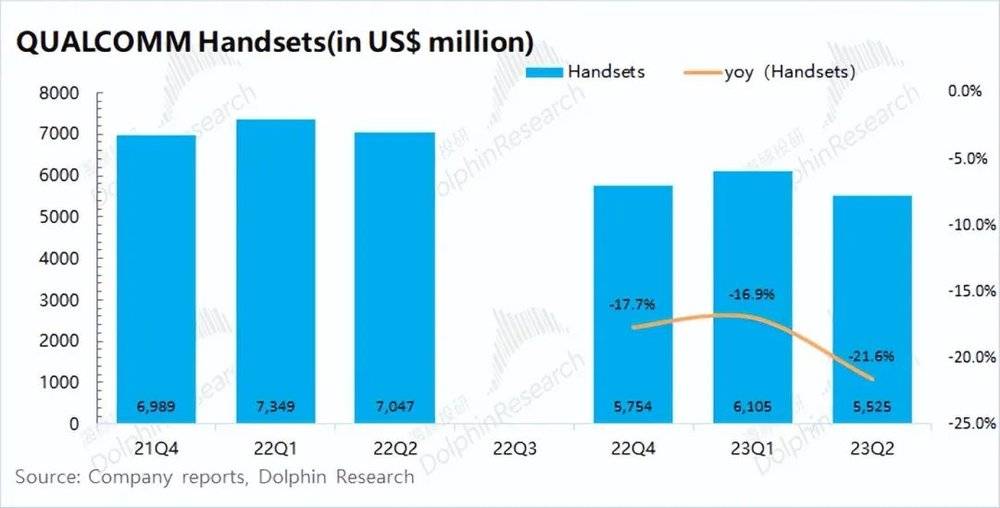

1. 手机业务

高通的手机业务在2023财年第三季度(即23Q2)实现营收55.25亿美元,同比下滑21.6%,主要受低迷的手机市场影响。参考Canalys公布的数据,本季度全球智能手机共出货2.582亿部,同比下滑10%。

手机业务在QCT业务中占比超70%,因此手机市场的变化仍将对高通造成较大的影响。虽然高通也尝试拓展新业务来减少业务单一性的影响,但当前手机业务对公司整体的影响仍在50%以上。

2. 汽车业务

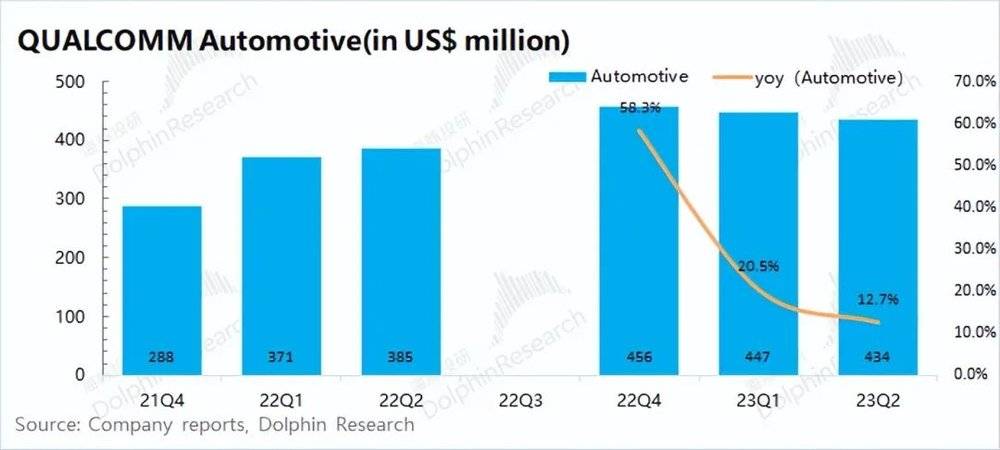

高通的汽车业务在2023财年第三季度(即23Q2)实现营收4.34亿美元,同比增长12.7%。汽车业务是公司主要业务中唯一呈现增长的一项,受益于汽车中智能驾舱和自动驾驶的需求增长。

虽然公司的汽车业务表现相对较好,但不容忽视的是该业务环比也是有所下滑的,一定程度上并没展现出过分强劲的需求。此外汽车业务当前在公司总收入的占比仍仅有5%左右,对公司整体业绩影响较小。

3. IoT业务

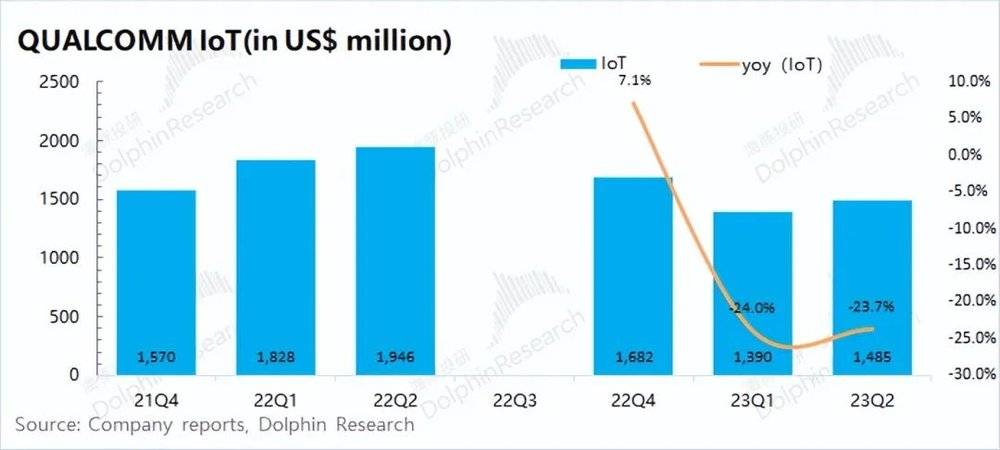

高通的IoT业务在2023财年第三季度(即23Q2)实现营收14.85亿美元,同比下滑23.7%。

高通的IoT业务主要包括消费类电子产品、边缘网络类和工业类产品。业务类型相对较多,但海豚君推测消费电子类产品是IoT业务下滑的主要因素。无线耳机和XR等设备当前需求都明显疲软,自下而上影响公司的出货情况。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君