扫码打开虎嗅APP

文/秋源俊二

前几天,京东极为高调的发布了Q1财报,针对人们一直质疑的盈利能力,做出了强力回击。

公司今年一季度净收入为762亿元人民币(约合111亿美元),同比增长41.2%。基于非美国通用会计准则(Non-GAAP),净利润达到14亿元人民币(约合2亿美元)。

财报数据显示,这个季度盈利3.57亿元。说白了在宣传的时候,采用非通用会计准则、经营利率等概念。就在昨天,京东市值又涨了2.05%,市值高达557.64亿美金。

与此同时,发出各种信号,各种京东即将“脚踩百度,比肩阿里”的信息,在很多媒体上广泛传播。

对这个观点,恕我直言:京东估值泡沫太多了。

京东最近股价上涨,究竟来自什么原因?

我们捋一捋最近对于京东股价影响较大的事情:

1、京东扭亏为盈,终于摘掉了亏损的大帽子

如前面说的,这个季度正式盈利3.57 亿元。

2、沃尔玛和腾讯的增持

最近一段时间,沃尔玛一共买入了京东12.1%的股份,而腾讯则将持股从17.6%提高到了21.25%,两家公司目前分别位列京东第三大和第一大股东。

3、亚马逊市值一直在涨,作为“中国版亚马逊”,受到标杆影响

看看这个季度,亚马逊市值情况:

京东的市值,显然受到了标杆一直上涨的影响。

不过,在这个季度内,这是三个因素中,显然是沃尔玛和腾讯的增持因素影响较大;而近期则是受到京东摘掉亏损的帽子影响。

不堪一击的盈利神话

前天的文章《京东毛利率攀升,是拆分京东金融带来的助攻?》中分析认为,京东盈利是由于毛利率上升导致的。

这里概括一下:

京东毛利率上升,来源于通过提前付款,早点结账,换来供应商进货低价,进而实现盈利。

当然,主要财务分析证据是应付款项和应付账款周转天数的变化。其中,应付款项出现下滑。

在2016会计年度,应付账款是上升态势:

到了2017Q1,则出现下滑——由43,988,087千元下降为43,747,397千元,这是一个应付款项趋势发生了反转的信号。

除此之外,应付账款周转天数,也显示一定的变化趋势:

很多人认为这只是偶然,并不能说明什么,而且是孤证,说服力不够。那么下面进行更为严谨的分析。

净营运资本及其相关分析

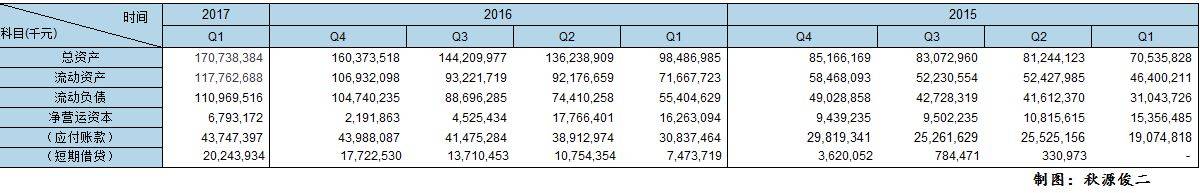

大家都知道,净营运资本=流动资产-流动负债,这个数据反映企业经营的状态。来看看具体数据:

这是营运资本分析绝对数,很多人看不进去,也看出来什么趋势,没关系,我们进行百分比分析。

这数据一般人看不进去,而且很烦人,但是我必须放出这张图片来,证明我确实做了这个分析工作。

下面以各位能够接受的数据形式展现。

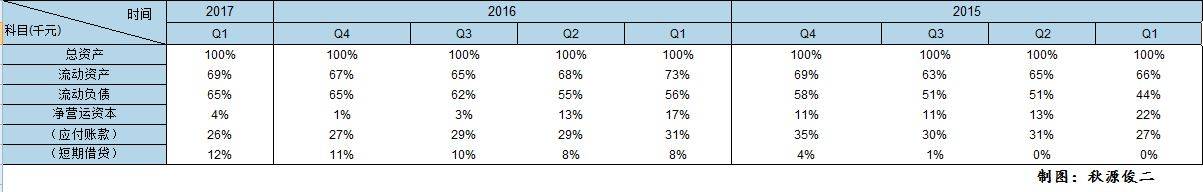

1、净营运资本变化

最近两个会计年度,净营运资本逐渐减少,占比总资产,从百分之十几下降到了百分之五以内。

这说明,其营运结果是恶化的,但这可能并不能说明太多问题。

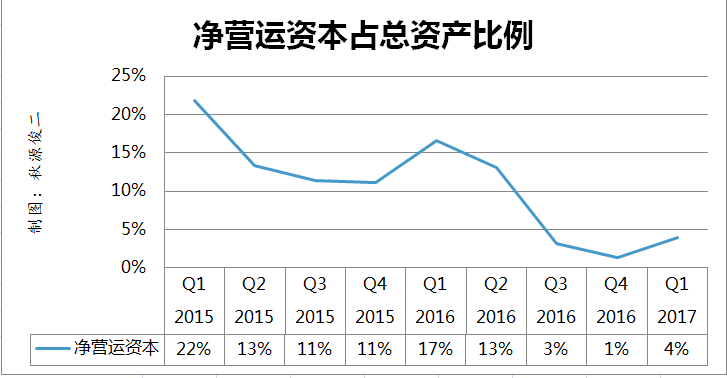

2、分析三组数据

看到趋势没有,流动资产占比总资产,在最近几期,基本维持在百分之六十几;

而流动负债占总资产比,则从44%直线飙升为65%;

这个运营没有恶化吗?暂时不发表意见。

但是至少说明了,流动资产快要覆盖不住流动负债了。如果继续下去,可能出现流动负债击穿流动资产情况,进而发生债务危机。

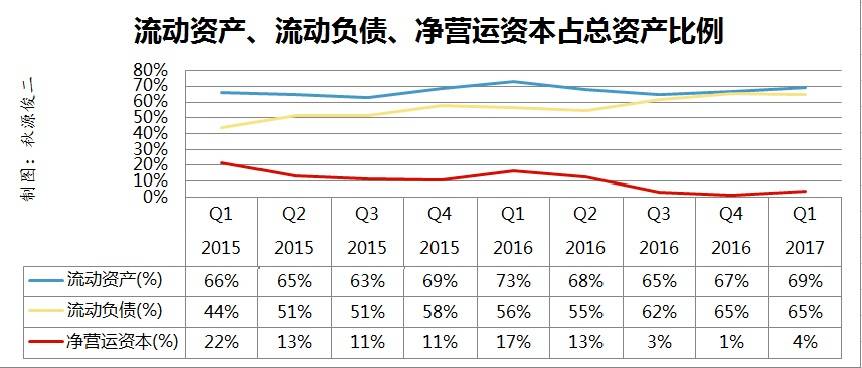

3、应付账款变化情况

下面是应付账款占比总资产的百分比情况:

数据显示,应付账款百分比在2015Q4到达最高带点,随后应付账款比例逐步下降,出现转折;

回到实际业务当中,也就是京东开始减少供应商款项的挤压;如果一直维持不变,不出现下滑,我觉得还算正常;

如果下滑了,一种假设是京东对供应商的控制力度,开始逐渐下滑,显然,情况不是这样的。

京东本身这几年发展势头非常迅猛,对供应商的压价能力,应该是提升的,怎么出现控制力度下滑呢?这不科学。

事情的真相是什么呢?结合前文:京东可能通过提前结账,让供应商让出折扣,进而实现盈利。

总结一下:到现在,我们发现流动负债快要击穿流动资产了,为何刘强东还要早点结账,难道要把现金发出去?

显然不是,这不符合商业逻辑,是谁都知道,自己流动负债快要高于流动资产的时候,要减少现金支出。能够压榨供应商,获得无息资金最好;但为何京东提前还款供应商呢?

带着深深的疑问,我继续查阅资料,原来是玩的债务置换啊!

随后我分析京东流动负债时,发现了下面的东西:

这是短期借贷,相对于总资产的占比情况;

注明:短期借贷款,在2015上半年,不足总资产比百分之一。不是没有,具体数据,在前面大数据表格里。

短期借贷占比总资产比,从2015Q2之后,开始大幅上升,一直到2017Q1的12% ;

这和前面,应付账款变化趋势,正好一一对应!

具体数据如下:

发现没有,这才是正确的,从2015Q3以后,这两项和,基本维持在总资产的38%到39%这个区间。

这才是真相,债务置换;应付账款和短期借款之间的置换。

这同时也在一定程度上解释了,为什么京东的应付账款出现不明原因的下滑,而原因就在于,并不是京东善心大发,而是一次债务置换。

那么,债务置换的动机是什么?

毫无疑问,京东财务肯定出于某种动机才做这个事情;

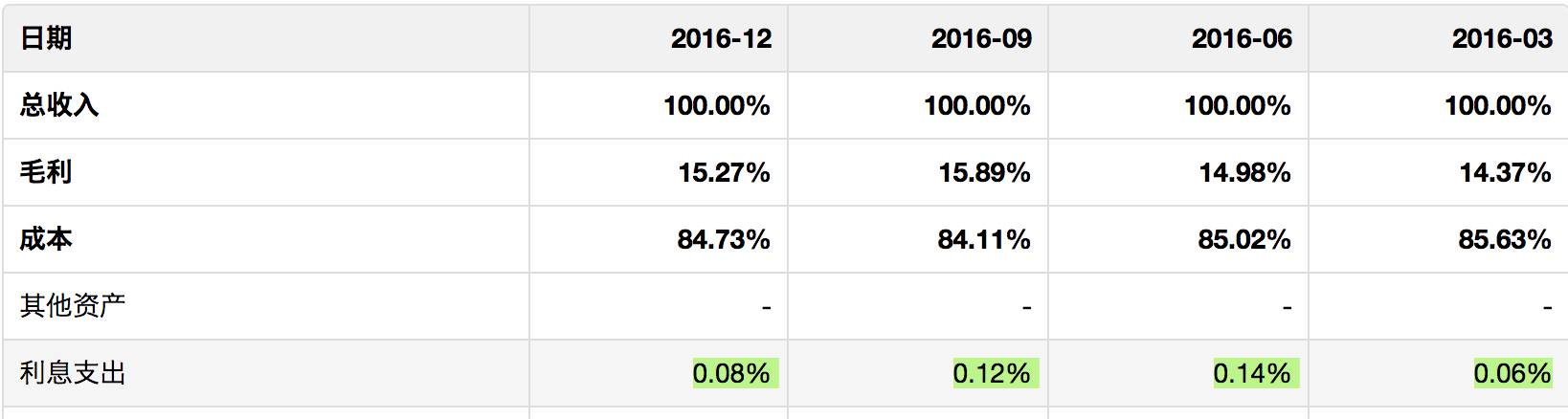

看一下利息支出情况:

这是2016年度的数据情况,数据是占比总收入的百分比。

在2015Q1后,利息支出开始达到总收入的万分亿一了(之前不是没有,而是超级小)。

这和前面的应付账款、短期借贷,逻辑上是相互印证的;

现在问题就很明确了,为什么京东要宁可短期债,还是那种要给利息的,而不是维持现状,让京东维持同样的比例,继续压榨供应商,获得无息贷款呢?

只有一种解释,那就是现在的做法,所获得的收益,比不这么做,要高。

回到京东,那就是盈利问题了。本质上,这债务置换,肯定能够带来更多的利益,尤其是财务报表数据上。

所以一定是能带来更多利益。下面我们的任务就是找出证据来,证明这么置换债务,是有价值的。

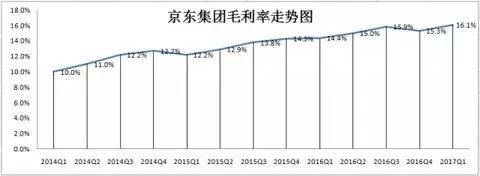

显然,毛利率图如下:

这就是奥义所在:毛利润可以持续提升。

这张图很明显,在每个会计年度的前后,毛利率都会出现下降,三年都是如此。

现在问题来了,具体是如何提升的呢?

分析出来,京东通过提前结账,把应付账款变为短期借贷,似乎不可能实现啊。

但是如果你想,提前一个月结账,给予百分之一的折扣,这个不算过分吧。转化为年化的话,就是百分之十二。

而短期借款的利息是多少呢?我翻了一下京东的财报报表附注:

2016会计年度,平均利率为百分之4.91% ,在 2015年度则为4.40%;

短期借贷分为两项,一项是短期借款,一项是非追溯证券化债务;

我怕自己弄错了,特意核算了一下下面的关系,以2016年12月31日为例:

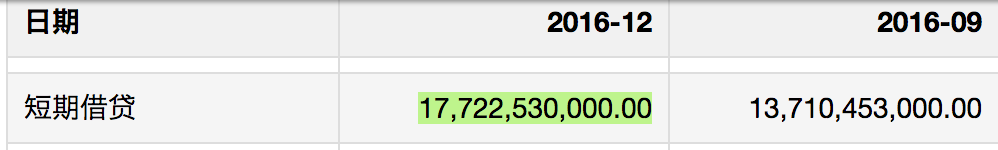

根据雪球提供的短期借贷

截至2016年12月31日的短期借款金额为人民币8,333,317元(来源于SEC数据)。

两项加起来,刚刚相等;结论没有问题,短期借贷就是这两项。

按照披露,目前短期借贷款项,由以下成分组成:

银行借款,追索证券化债务,追索权重组债务以及其他以人民币计价的融资活动;外加非追溯证券化债务;

京东不可能直接找银行借钱多少钱,我们分析一下,资产大致来源于以下两种可能:

1、京东发行的资产证券化产品

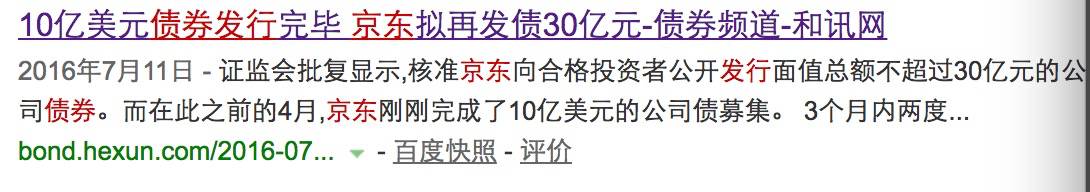

在新闻里找到的资料:

根据这条新闻,然后利率情况如下:

此次公司债向谁发行?发行利率多少?承销商是谁?遗憾的是,这些信息还不得而知。可以参考的是,今年4月,京东刚刚完成了10亿美元的债券发行,5年期的收益率为3.125%。

据新华社4月25日报道,瑞银25日发表声明说,瑞银成功协助京东完成10亿美元债券发行,其中5年期到期收益率为3.125%,10年期到期收益率3.875%。

由于这种债券融资,一般都是以长期投资为主,可能涉及部分补充营运资金。但是具体比例不清楚;

2、京东金融的融资

由于京东金融,应该不能直接为京东融资,这涉及“自融”问题,而且成本高;但是它可以为供应商融资啊,这个就不违法了。

举个例子:

供应商以其非京东债权,在京东上进行融资,可行不?当然可行。京东给予其优惠融资条件,让其顺利回款。而要接受这个优惠条件,供应商的代价是给予京东进货价格相应优惠,也即给京东的供货价继续压低;

这其实本质上,也是债务转换,带来的好处。前天那篇文章,主要就是分析这种可能性。

这部分证券化,融资什么的,由于非常复杂,外界人难以获得足够信息,我也不好发表过多的猜想。

但是通过债务置换的事实,改变盈利情况的事实,是不容置疑的。

最后一次印证债务置换的逻辑

我们分析一下,假设流动负债为100 %,其他各项表现如何:

短期借贷,一路狂奔。从2015Q1到2017Q1,从基本可以忽略的0到18%;

而应付账款占比,则呈现下滑趋势,从2015年的61%下降到2017年的39%;

这种置换的逻辑在于,通过不断进行置换债务,获得金融收益;典型的财技。不过秀的确实让人服气。

关于京东的未来

本文和前一篇一样,都是揭示京东的盈利情况,不是有问题,而是有水分;

盈利主要来源不是京东本身经营状态变好了,而是京东采取了正确的金融手段,债务置换,这个够他吃几年。

看过很多案例,尤其是企业开始玩财技、玩金融,最后下场多半都不太好。希望京东不是这样的企业。

最后:申明一下,这不是看空京东。

刘强东,始于中关村电子市场,非典试水网上商城,经历苏宁国美线下大战、电子大卖场衰退;转折于09年,烽火燃起,引进风投,全面转型;战当当、拼易趣、挑淘宝,踩着无数乐蜂网、聚美优品、唯品会身体,一步步走上今天的辉煌与强盛,哪一步不是短兵相接、白刃相见?

这么多年,京东从没有走过捷径或者岔道。

如果京东只是通过挣差价、提高毛利率,然后获得盈利,我觉得这才是把京东看扁了。例如当当网,基本逐渐消退市场。

但京东开始玩“债务置换”,靠财技实现盈利,进而市值做大,进而外界才有了“脚踩百度,比肩阿里”这样的说法。

京东最近的盈利,并非基于业务态势,发生根本好转。希望京东不要温柔地走进那个良夜。

京东的战略,应该不是通过差价盈利,而是可能把京东商城,作为一个基础业务,以此带来各种商业,类似于QQ对于腾讯、电商对于亚马逊。他们本质上,不会通过“挣差价”的方式做生意,那是“卖货郎”、“种庄家”人的思维。

基础业务起来了,获得绝对优势和垄断地位。

那么,向上可以学习好市多(Costco)通过会员制度盈利;向下可以通过沃尔玛那样,自营部分业务(京东最近开始生产3C板块的冰箱);中可以学习腾讯和亚马逊模式;左可以学习蚂蚁金服,USP第一次资本,通过物流、金融挣钱;右可以通过开发新的技术或者新业务。

京东商城只是帝国基石,盈不盈利不重要。这才是京东要思考的地方,京东到现在,为什么要释放盈利信号,是让那些一直逼逼“京东亏损”不挣钱的人闭嘴,别逼逼了。

但是必须明白,这次京东盈利,不是经营状态发生了质的飞跃,而只是一个策略而已,改善一下财务数据,让其好看点。

这是文章要揭露的地方,也是表达的核心。也是让大家看明白,我所理解的“真相”。

相对而言,我更关心京东的商业模式、行业竞争情况、公司老板刘强东等治理层、管理层的职业品德,而不是京东的这一点九牛一毛的盈利。

比如百度,就靠搜索竞价排名挣钱;腾讯,通过微信和QQ,为基石,在游戏、广告等等领域挣钱;阿里,则是通过平台收税似的提成;亚马逊,以电商为基石,通过云业务、智能设备(阅读器Kindle、语音助手Echo等等)将前景明了;

京东呢?还是和前两年一样,金融业务和物流的变化不大,只是强壮了而已。商业模式包括战略方向,仍然前景不明。

想脚踩百度,比肩阿里,京东目前还没有这个迹象。除非京东以短期盈利为重点,牺牲客户热爱为代价,数据财报尽可能华丽,制造一片“繁华盛世”图景,但那样损害了公司的长远价值。

这样的公司,是危险的公司。与其关注短期那点盈利,不如关注公司本身的商业模式、行业前景和治理层管理层品德。

作者 秋源俊二 微信公众号 QYJEQYJE