扫码打开虎嗅APP

本文转自微信公众号:黔财有话说,作者:塞冬。

今天一则新闻来得突然:“穆迪宣布将中国的信用评级从Aa3下调到A1”,其理由是担心中国的债务水平将在未来上升,从而带来一定的财政风险。这样的新闻自然不是什么利好——往小了说,会增加中国政府举外债的成本,往大了说,是对整个中国经济一定程度上的看空。

于是,相关部门迅速地怼了回去:财政部发布了《财政部有关负责人就中国主权信用评级有关问题答记者问》,新华社发了《述评:穆迪调降中国评级存在三大误判》。

那么,穆迪的评级是否有道理?相关部门怼得是否科学?塞冬继续用数字说话,来和大家做一番探讨。

首先我们来了解一下这个A1评级是什么含义。全球三大评级公司:穆迪、标普、惠誉,现在给中国的主权信用评级分别是:A1(stable)、AA-(Negative)、A+(Stable)。综合三家排名来看,中国在全球排top 32%,中上水平,不算差。(数据来源:Trading Economics)

穆迪的A1有以下一些地区:

中国、捷克、爱沙尼亚、以色列、日本、沙特

比A1高的档次有:

1、中国原来所处的Aa3档:

比利时、智利、中国台湾、澳门

2、Aa2档:

法国、科威特、卡塔尔、韩国、阿联酋

3、Aa1档:

奥地利、芬兰、香港、马恩岛、英国

4、AAa档:

澳大利亚、加拿大、丹麦、德国、卢森堡、荷兰、新西兰、新加坡、瑞典、瑞士、美国

总的来说,比中国评级高的基本都是人均GDP最高的发达地区,其中唯有一个例外,那就是和中国目前处于同一评级的日本。

日本的主权信用等级游离于主流发达世界以外,其原因我们大家也都非常清楚:

1、严重老龄化:65岁以上老人占27%,全球最高;

2、经济长期停滞:GDP总量比20年前还略低;

3、政府债务极度恶化:财政负债总额达到GDP的230%,全球最高,远超“欧洲四国”,每年1/4的财政支出用于偿还历史债务本息;

巧的是,穆迪本次下调中国信用评级的原因也和日本的上述情况类似:

1、 中国经济将在未来五年内下滑至5%的增速,穆迪的三大理由:

适龄劳动人口从2014年开始出现拐点;

未来难以继续靠固投稳增长;

生产率的提高不足以弥补上述的问题;

2、 政府负债将在未来5年达到40-45%,全社会债务率在2016年已达到256%。

我们再来看看财政部是如何怼穆迪的。塞冬将财政部回答记者的内容摘了出来,具体如下:

1、 随着改革的推进、一带一路、供给侧改革等,中国经济有望保持平稳较快增长;

2、 2016年政府负债为36.7%,未来5年不会到达穆迪所说的40-45%;

3、 根据中国的法律,穆迪所担心的政府融资平台和国有企业的债务完全是企业行为,政府对其债务不做担保,不承担偿还责任;

塞冬认为,除了第二点是财政部有可能掌控并实现的以外,其余两点,无论是财政部,还是新华社,还是其他任何部门,恐怕都不敢拍胸脯打包票。这一点想必读者是心领神会的。

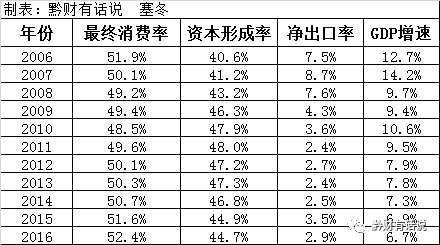

我们先来看第一点:中国经济是否会像穆迪所预测的那样在5年后滑落到5%的增速,我们来看一张表:

上面是中国过去10年按照生产法计算的GDP占比情况。我们可以看到,在整体GDP比重中,“资本形成率”(也就是我们常说的“投资占比”),在2010-11年左右达到最高值——48%,到2016年下降到44.7%。而消费的占比则从2010年48.5%的低谷持续爬升,2016年达到了52.4%。

这一现象,就是塞冬说过多次的:中国在2010年左右,结束了高速工业化阶段,逐渐开始步入三产为主的后工业化时代,表现为以下几个特点:

1、 投入再生产的比例下降——电力、钢铁、水泥、化工、机械等不再需要两位数超高速增长,进入缓慢增长甚至不增长;

2、 全国范围的建新城运动逐渐降速——大城市不供地、小县城没人住;

3、 铁路、公路等基建达到最高建设速度,年产量不再增长——每年5千公里铁路,1万公里高速路。

很显然的,当上述产业的速度都进入缓慢增长或者不再增长,中国GDP中的“投资占比”也就逐年缓慢下降——经济的三大增长极:消费、投资、出口,其中后两个已经进入低速增长阶段。于是,整个GDP的增速从两位数逐渐下滑到6.7%。

这里面的逻辑,塞冬以修铁路为例子再来阐述一下:

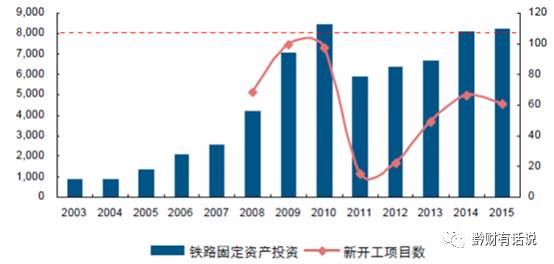

2005年时,我国铁路固定资产投资总额不到1500亿,2010年达到了8000亿,几年时间增长了近6倍。可是到2016年呢?还是8000亿。

图片来源:中国产业信息

大家会问,为什么不能像此前一样保持高速增长呢?——比如2016年增长到2万亿,这样我们的经济就不会减速了。

我们来算笔账:2010年每年8000亿的固定资产投资,扣除掉采购机车、旧线路翻新和电气化以外,每年可以保证新通车约5000公里铁路。如果2010年后仍然保持指数增长,那到2016年可能就得每年新开通2万公里,2020年就得每年新开通4万公里。那么用不了10年,中国的铁路里程就超过全球其他国家之和了。

换句话说,就算真的从2010年开始继续保持指数增长,中国到2020年的铁路里程超过全球其他国家之和,那么2020-2030年呢?继续指数增长,超过太阳系之和?

这是一个简单的指数问题——有的东西是有上限的,触及这个高峰以后,后续就是0增长甚至负增长了。我们也看到了上图,2011-2013年这三年里,由于刘志军的下台和“723动车事故”,铁路建设历经了一段低谷期,到2015年才恢复到2010年的水平。

看到这里,许多读者可能会心寒,特别是对于身处传统行业的大部分人而言,这样的感触更是一种切肤之痛。当基建的速度不再增长,从城市规划、到建筑设计、到建筑施工、到水泥钢材、到货物运输,整个一条龙链条全部从双位数增长跌落到低速甚至零增长。

但是,更惨的事情可能还在后头。塞冬将告诉大家,如今这些产业的低速增长和零增长,已经是各级政府努力再努力的结果,是不可持续的——我们继续以铁路和公路作为例子。

我们都知道,中国的高铁历史是刘志军在位时开启的。2008年时,中国规划了“四纵四横”的高铁主干线网络,如下图所示,共12000公里。

塞冬在十余年前刚开始讨论京沪高铁时便一直关注高铁,对高铁也一直持乐观态度。当1.2万公里四纵四横规划提出的时候,塞冬是兴奋的,因为这将是全球最大规模的高铁网络。但是,让人意料之外的是,仅用了短短数年,这个全球最大规模高铁网络就从图纸变成了现实——这样的“中国速度”让全球人民感到惊讶。

那么问题来了——从2005-2010年,6年时间,铁路投资从1000余亿增长到8000余亿,整个铁路基建产业链条都膨胀了数倍。当“四纵四横”完成后,莫非这么庞大的铁路建设链条就大裁员、就解散了?

这显然不可能——无论是地方政府投资保增长,还是从铁路产业链条自身的角度出发,这样的事情都不可能发生。“四纵四横”结束后,提出了“八纵八横”,如下图所示:

对于“八纵八横”,塞冬仍然持乐观态度,因为中国作为一个人口和经济上的超级大国,连接主要省会的高铁网络从总体上看是不会亏损的,而且会将这个庞大的经济体系更紧密地连接起来,带来巨大的正面效用。

然而,正如塞冬所言,就算是八纵八横,按照每年8000亿的同比零增长投下去,用不了五六年,就全部建好了。那2020年之后又该怎么办呢?难道十六纵十六横?

也许还真是这样,我们来看几个例子,以中国西部的几个省会为例:西安、兰州、成都、重庆、昆明、贵阳、南宁,目前已建成、在建、已批准的项目,如下草图所示:

我们会发现,临近省会之间,两两用高铁连了起来,有的还是双线高铁,比如:贵阳和重庆之间,即将开通的200公里级别铁路和规划中的350公里高铁

不仅是西南地区如此,中国许多地区都喊出了“市市通高铁”的口号,不仅是省会之间两两互联,甚至下属的所有地级市都要修高铁相连通,而全然不顾这些地区只能达到盈亏平衡几分之一的客流量。

不仅是高速铁路,高速公路也是一样的情况。中国公路网上有篇报道就指出,贵州希望在“十三五”末建设完成4000余公里高速公路,使全省高速公路通车总里程达到1万公里,覆盖90%以上乡镇。

一万公里,大概就是法国和日本的高速公路里程,而法国和日本,无论是人口还是国土面积,都不是贵州省可以比拟的。

那么问题来了——就算上述规划全部都实现了,那也不过是保证未来5年高铁和高速公路的修建里程等于2010年的水准,也不过是同比零增长而已。当这些规划完成以后,2020-22年以后又该怎么办呢?继续用10年时间把贵州的高速公路变为2万公里?把所有高铁都修上复线?

显然,无论是高速公路,还是高速铁路,还是新城区,还是一切类似的基建工程,上述模式最多也就玩到2020-2022年,此后必然将面临项目数量缩减、产业链规模负增长、大幅裁员等等状况。

于是,我们回头再来看看穆迪的论据,是否变得很有道理?

1、中国经济将在未来五年内下滑至5%的增速

适龄劳动人口从2014年开始出现拐点;

未来难以继续靠固投稳增长;

2、政府负债将在未来5年达到40-45%,全社会债务率在2016年已达到256%

我们用雷军的小米公司常用的说法来描述中国过去十余年的超高速增长:

2005-2010年,从铁路到公路到房子到汽车都严重供不应求,全社会处于产能爬坡期,产值中很高比例用于投入再生产,用于继续扩大产能;

到2010年左右,产能达到了高峰,人们发现后续只需要稳定产量即可满足需求;

又过了两三年,人们发现,许多领域可能需要的是去产能,因为此前的产能太高了,再这么修下去就要超过全球了;

但是,缩减产能就会拖累经济增速,于是政府继续制造新项目来投资,试图稳定产量——只要不负增长就好;

然而,人们最终会发现,到2020年时,即使是这个“稳定的产量”,也已经制造出巨量远远超过实际需求、并且很难收回成本的固定资产。届时,人们将不得不再次选择接受缩减产量,从而迎来一个背负着巨额债务的经济低迷期——咦,这不是日本么?

是的,中国的未来,相当大可能就是日本的模样,无论是人口年龄结构,还是负债,还是经济增速——当然了,日本是人均3.5-4万美元的社会,而届时的中国可能就长期停留在1.5万美元的中等收入陷阱了

于是也就不难理解穆迪将中国和日本归入A1的原因——实在是太像了。

所以,当穆迪对中国作出降级评价时,我们大可不必惊慌。首先这个A1评级是一个stable的中性评价。三大评级公司给中国的信用等级,仍然是top1/3的中上游水平,这对发展中国家而言已足够好。

然而我们也不要着急着回怼,因为穆迪所说的经济降速、负债风险是真实存在并很可能在数年后大规模爆发的。如果真如财政部和新华社所言,“政府融资平台和国有企业的债务是企业行为,政府不承担偿还责任”,那塞冬反而会感到庆幸。因为这样的话,未来数年这些机构就再难在市场上大规模举债去投向那些看不到收益的赔钱项目了。

中国哪怕将来老龄化、经济停滞了,也不至于像日本那样背负巨额债务。