扫码打开虎嗅APP

1973年10月,第四次中东战争爆发,OPEC为了打击对手,宣布石油禁运,暂停出口,造成油价上涨,史称“第一次石油危机”。在1970年的时候,沙特的石油还是卖1.8美元/桶,然而在危机爆发之后,石油的价格便迅速突破10美元/桶。

这给当时的石油消费大国美国敲响了警钟,引起了美国政府和人民对替代能源的关注,于是为光伏(也就是太阳能)做了一番绝佳的免费广告和宣传。

之所以提到第一次石油危机,有三个原因:

这件事情是美国民用光伏产业起步的重要催化剂,在那之前,光伏发电主要应用在空间技术(重量轻是最核心的原因),当时光伏电池的售价高达100美元/瓦以上,而现在只要0.20美元/瓦。是的你没看错,四十年以来,光伏电池的价格下降了99.8%!

另外是想告诉大家,光伏作为新能源,其发展历程从未离开过政府的支持。第一次石油危机之后,美国在1975年成立了能源研究开发署和喷气推进实验室两家政府机构,其中后者成批地购入光伏组件用以试验,是当时为数不多的光伏公司的重要收入来源;

最后就是光伏作为替代能源,行业周期从一开始就与传统的化石能源紧密相关,简单地看,就是“石油价格上涨→人们关注新能源→光伏受追捧”,相关公司的股价也在一定程度上反映了这一点。

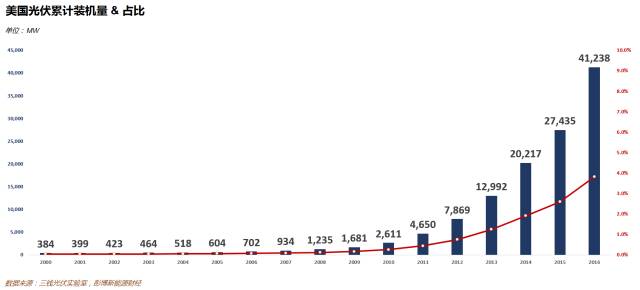

时至今日,美国的光伏累计装机量已超过40GW,占全国总装机量的4%,在新能源中仅低于风电和水电。

其前身是Solar Cells,后被一家名为True North的VC收购,而True North属于山姆·沃尔顿家族,也就是沃尔玛创始人他家的,FSLR的第一任CEO正是True North的一位合伙人。

在继续讲FSLR之前,先给大家画一画光伏行业的轮廓。

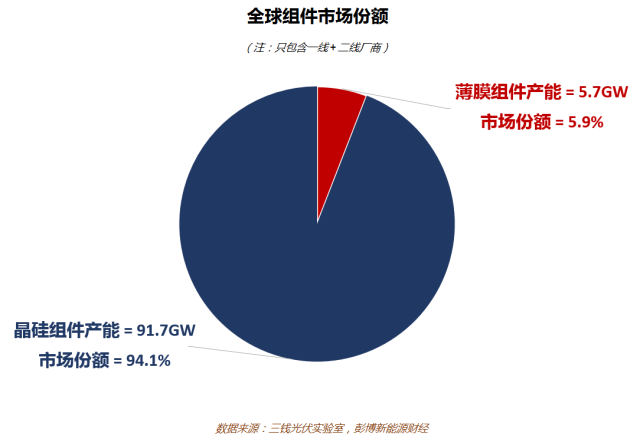

光伏的产业链从上至下大致可以分为晶硅原料→硅片→电池→组件→电站这么几块,其中组件又分为薄膜组件和晶硅组件。目前,从产能这个统计口径看的话,晶硅组件的市场份额超过90%,占据绝对的主导。

说到美国的光伏行业,就不得不提龙头大哥First Solar(代码:FSLR)。

我不是技术出身,大家可以自己去搜搜薄膜和晶硅的优劣势,这里不深入分析。但关于两者的未来,我专门请教了三位业内资深人士,在得到的答复里,有一点是惊人的一致:

现在薄膜的市场虽小,但未来会一直和晶硅共存。

FSLR正是属于薄膜组件这一环节,公司在2016年拥有3.2GW的产能,不仅是美国组件厂商里最大的,也是薄膜组件厂商里最大的。

公司成功实现产品商业化是在2002年,而2002年至2008年期间,光伏行业有多疯狂,我们已在《有这么一个中国制造,几起几落,出过首富,打败欧美,虽被抛弃,但终将辉煌》一文中有所阐述,这里不再重复。

我翻看了FSLR过往的590条公告,发现公司在那时也是“大跃进”的一份子。在2006年,FSLR的产能还不到100MW,然而进入2007年之后:

1月25日,宣布将在马来西亚建造第一个工厂,产能为100MW,总造价1.5亿美元,预计08年下半年投产,雇佣约500人,享受15年的税收优惠;

7月9日,宣布将在马来西亚建造第二个工厂,产能为120MW,总造价1.5亿美元,预计09年上半年投产。

9月27日,宣布将在马来西亚建造第三个工厂,产能120MW,总造价1.5亿美元,预计09年上半年投产。

11月5日,宣布将在马来西亚建造第四个工厂,产能120MW,总造价1.5亿美元,预计09年下半年投产。

短短一年之内,四次宣布扩产,产能扩张幅度超过500%!

同年7月,通过增发股票募集资金近7亿美元,要知道此时距离IPO不过才九个月,IPO募集的资金规模也只是4.6亿美元。

终于在雷曼倒闭的那一年,投资者的情绪到了最高潮:

2008年5月16日,FSLR的市值达到巅峰的248亿美元,估值是当年收入的20倍(下图白色线是FSLR股价,时间为2006年11月 - 2011年12月)。

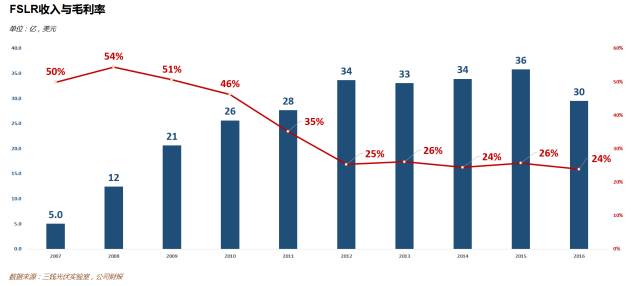

在与标普500指数(上图橙色线)的对比中可以发现,后来FSLR股价恢复的力度并没有赶上市场平均水平,这是因为当时光伏的暴利吸引了无数新玩家,尤其是来自中国的光伏组件厂商,整个行业开始进入低价恶性竞争的阶段,这一点从FSLR急剧收缩的毛利率即可看出。

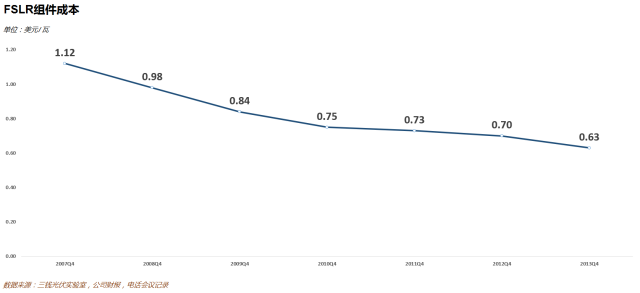

尽管FSLR的毛利率受到严重侵蚀,但公司在降低成本这方面,其实已经做得相当好了,我们用数字说话:

2007年第四季度的时候,FSLR的成本是1.12美元/瓦,而到了2013年第四季度,这个数字变成了0.63美元/瓦(出于“商业机密”的原因,FSLR往后不再公布具体成本)。

算下来,FSLR成本的年均下降速度约9%,而目前中国光伏组件龙头晶科能源(代码:JKS)可以做到10%,相差并不远,所以FSLR并不是输在速度,而是输在一开始的起点。在2013年第四季度,JKS的成本是0.48美元/瓦,比FSLR低了24%,当大家以同样的速度前进时,这24%就变成了一道永远都无法跨越的鸿沟。

导致这一结果的因素有很多,包括土地成本、原料成本、人力成本、政府支持力度等等,这些都属于客观的不可控因素,在短期内并没有办法扭转(FSLR内心:“我能怎么办我也很无奈啊!”)。

结果,以FSLR为代表的欧美组件厂商只能通过发起所谓的“双反”(即“反倾销税”和“反补贴税”)来保护自己。在2011年 – 2013年期间,美国和欧盟都开启了“双反”调查,并裁定对中国的太阳能电池和组件征收高额的反倾销税和反补贴税。

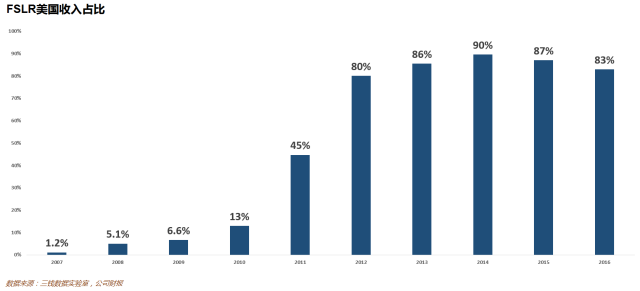

虽然在欧洲和美国都有“双反”的保护,但由于德国从2010年就开始削减光伏补贴,FSLR将收入的重心逐渐转向美国,并延续至今。

公司的股价也在2012年 – 2015年之间享受了一段美好的时光,然而光伏组件的价格在2016年又开启了一波跳水,导致股价在上个月又一度被打到了25.56美元的低位。

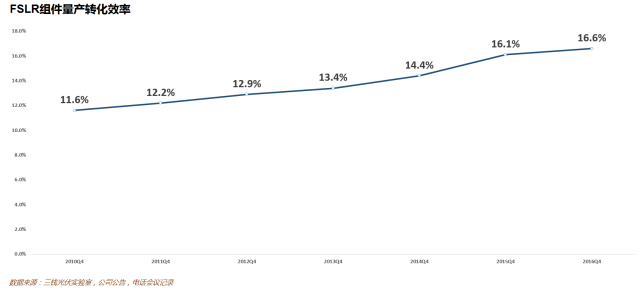

如果成本按照旧有的路线前进,FSLR可能这辈子都走不出美国了。管理层在意识到这一点之后,便于去年11月宣布,跳过没有竞争力的第五代产品(Series 5),直接将生产线升级到成本更有优势的第六代产品(Series 6)。

这样做的好处是省去一笔原本要花在升级Series 5上的费用,坏处则是打乱了原有的生产计划,产品迭代跨度变长,Series 6最快也要到2018年第二季度才上线,收入会受到影响。

颇有些背水一战的意思。

Series 6成本到底能做到什么水平,会让管理层下如此决心?

在2016年第四季度的电话会议上,管理层披露Series 6的成本将在2018年年底达到0.20 – 0.25美元/瓦的区间内。再让我们看看中国的组件厂商,JKS的成本在今年底大概能做到0.30美元/瓦的水平,按照年均10%的下降速度,2018年年底就是0.27美元/瓦的样子,那么Series 6的成本是有竞争力的。

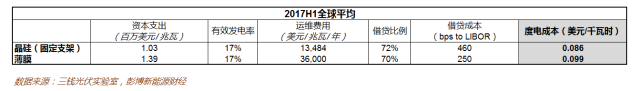

然而,只看组件成本并不全面,电站业主们作为FSLR的顾客,最终看的是电站发电的度电成本:更低的度电成本,代表着更高的收益率。而在2017年上半年,薄膜的全球平均度电成本为0.099美元/千瓦时,晶硅的只需要0.086美元/千万时。

所以,即便FSLR解决了组件成本的问题,还面临着更高的系统成本的问题,例如每年近三倍于晶硅光伏电站的运维费用,可以说是压力非常山大了。

最后讲两个事情,我认为在某种程度上,体现出了FSLR历届管理层的远见。

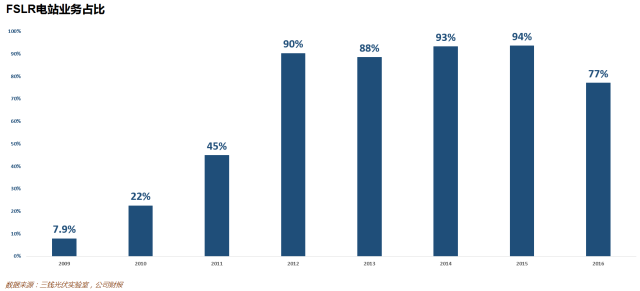

一是在2007 年的时候,FSLR收购了Turner Renewable Energy,开始涉足下游电站业务。当时管理层给出的解释是未来组件市场一定会出现供给过剩(其实这已经是明摆着告诉投资者,50%+的毛利率不可持续,但是市场在狂热的时候,并没有人理会,股价继续创新高),而电站业务在组件行情不好的时候,能起到缓冲的作用。今年就是一个很好的例子,部分生产线停机进行升级,靠着电站业务去填补收入的窟窿。实际上,电站业务已经成为FSLR的主要收入来源,大部分组件都供应给自己承包的工程。

第二个事情是关于单晶的。原本单晶和薄膜一样,也是在市场里被多晶各种花式吊打,结果后来冒出一个隆基股份(代码:601012),带头把单晶的市场份额干到了现在的20%以上,其他以多晶为主的厂商这两年都被迫纷纷跟进。而FSLR早在2013年就收购了一家名为TetraSun的光伏公司,正是为单晶组件市场做准备,眼光是相当超前了。或许是因为自己薄膜组件的转化效率爬升速度也很快,又或许是因为发现单晶干不过隆基,FSLR在去年把TetraSun给卖了。

至于FSLR的未来,想起前些日子去调研,一位光伏公司高管对隆基做出了如下评价:

不管怎么说,隆基还是很牛逼的,硬是憋出了一个大招,多少公司什么都没憋出来就挂了。

Series 6,会不会是一个大招?