扫码打开虎嗅APP

本文来自微信公众号:半熟财经 (ID:Banshu-Caijing),作者:胡苗、杨立赟,编辑:余乐,题图来自:视觉中国

站在村头土砖搭起的场地上,面对着一群质朴的村民,老乡鸡董事长、创始人束从轩指着黑板,诉说将加速布局全国市场的“宏伟计划”。

老乡鸡“200元预算”发布会视频截图

这是发生在疫情初期的一场事件营销,号称只花了200元预算,但在社交网络达到了不错的“出圈”效果。也是在那一段时间里,束从轩手撕员工自愿无薪联名信、老乡鸡邀请相声演员岳云鹏代言、官微“咯咯哒”打卡……这家中式快餐品牌以频繁的“土味营销”吸饱了眼球。

气氛造足之后,2022年5月,老乡鸡踏上了A股上市之旅,争夺起了A股“中式快餐第一股”的位置。但是事与愿违,上交所8月28日晚间发布公告,终止了对老乡鸡上市的审核,原因系“公司和保荐机构主动要求撤回发行上市申请”。

截至发稿,老乡鸡创始人束从轩没有回复《财经》记者的采访请求。

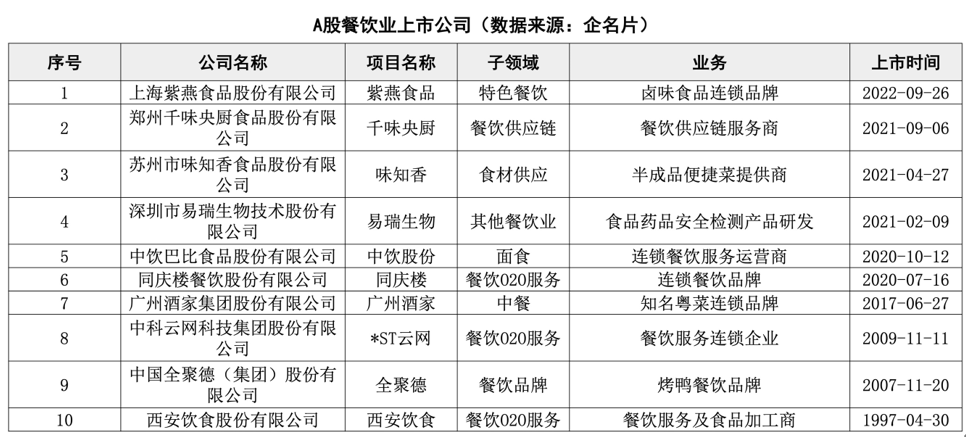

老乡鸡的失利是一个行业的缩影。在今年,仍在A股IPO等待队伍中的餐饮企业还有蜜雪冰城、老娘舅、德州扒鸡——每一家在递交招股书时都曾引发广泛关注,但随后均再无进展。最近一个完成A股上市的餐饮企业为“紫燕食品”,于2022年9月登陆上交所,距今已有近一年的时间。

从过往的历史来看,A股对餐饮企业的上市申请一直较为审慎。2023年以来,全面注册制的落地,以及A股阶段性收紧IPO等,使餐饮企业在A股上市越来越难。

一些餐饮企业因此转战港股。2020年以来,九毛九、奈雪的茶、海伦司、达美乐成功在港股上市,但也有许多备受关注的餐饮企业在港股的IPO并无进展,如杨国福、绿茶、捞王等均处在招股书“失效”的状态。

并且,港股流动性差、资金规模较小,近年来各个指数不断下滑,新股破发率也持续高涨。餐饮企业即便在港股上市成功,二级市场的投资者们也不一定会为其买单。

中国餐饮企业如何拥抱资本化,依然是整个行业都在攻克的难题。

一、上市不成,老乡鸡扩张停滞

老乡鸡是一家成立于安徽的中式快餐连锁企业,鸡肉是其主打产品,包括肥西老母鸡汤、香辣鸡杂、凤爪蒸豆米等等。除了餐厅,业务还涉及母鸡养殖、屠宰、食品加工等环节。

在冲击A股前,老乡鸡从2018年正式开启资本化的道路,在这一年获得加华资本2亿元投资,2021年12月获得麦星投资、广发乾和各8900万元、5000万元的Pre-IPO轮融资。此时,老乡鸡估值达180亿元。

在资本的加持下,老乡鸡从安徽走向全国,逐步进入上海、湖北、江苏、浙江、广东、北京等地,门店数量迅速扩张。据其招股书,截至2022年6月30日,老乡鸡拥有997家直营门店和102家加盟门店,合计1099家。

根据原计划,老乡鸡此次主板IPO计划将为其门店的进一步扩张提供动力。其融资金额为12亿元,其中5.1亿元用于新开直营门店,4.75亿元用于华东总部项目,2.15亿元用于数据信息化升级建设项目。

然而,在IPO迟迟未能获批的情况下,老乡鸡的门店扩张陷于停滞。截至2023年8月2日,其门店数量为1126家。过去一年多仅增长27家。

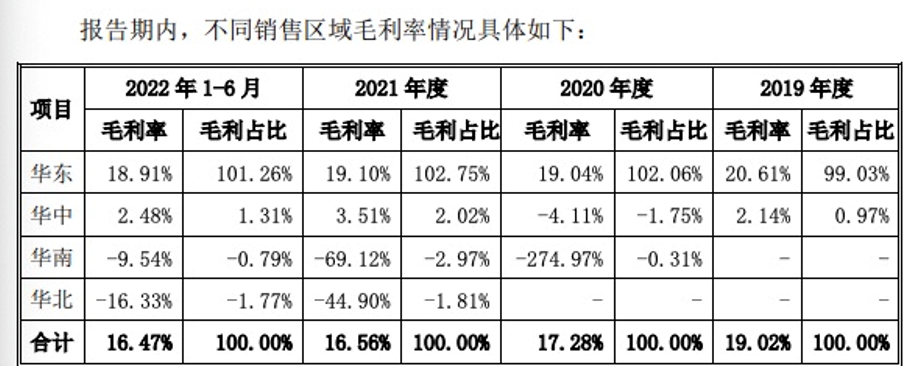

当老乡鸡将门店开到了大本营之外,如何提升盈利能力也成为了需要解决的问题。其招股书显示,除了老乡鸡大本营所在的华东地区保持着近20%的毛利率,华中、华南、华北区的毛利率状态均不佳。

以2022年上半年为例,老乡鸡在华东有着18.91%的毛利率,而华中、华南、华北的毛利率分别为2.48%、-9.54%和-16.55%。

在营收上,2019年至2022年上半年,老乡鸡的营收分别为28.59亿元、34.54亿元、43.93亿元和20.11亿元。不过,同期净利润分别为1.59亿、1.05亿、1.35亿和0.76亿,呈现出增收不增利的发展态势。

在寻求A股上市期间,老乡鸡还曾因员工社保问题引发争议。有媒体报道,在2022年6月之前的三年中,老乡鸡累计有1.6万名员工未缴纳社保。

从其招股书披露的数据来看,老乡鸡在2021年之前员工社保参保率的确较低,2019年,老乡鸡员工人数12844人,参保人数仅4809人,参保率37.44%;2021年参保率才快速提升到90%以上。

这一定程度上对老乡鸡的A股上市增添了阻力。在2022年10月,证监会对老乡鸡的上市文件的反馈意见中,曾就实控人行贿、食品安全、关联交易、劳务用工、信息系统等问题,向老乡鸡提出质疑。

二、餐饮企业“上A”难

老乡鸡终止A股上市并不让人意外,对餐饮企业而言,寻求A股上市向来不是一件容易的事情。在2020年之前,仅有西安饮食、全聚德、中科云网(湘鄂情)、广州酒家四家餐饮企业成功登陆A股。

消费投资机构宸睿资本董事长胡维波对《财经》记者表示,在历史上,餐饮企业上A股一直比较难,主要是因为存在多个层面的合规问题。比如在缺乏线上支付的时代,现金结账时,许多消费并不开票,上游采购也存在同样问题。因此在监管层看来,餐饮企业的收入、成本和税收真实性存在核查的难题。

此外,餐饮属于劳动密集型行业,员工社保缴纳比例较低,这也是长期以来被诟病的问题。连锁品牌扩张多靠加盟模式,企业总部对成百上千家门店的管控力有多强,会不会发生食品安全问题,也是监管层的担忧。

上述问题目前大都得到解决或大幅改善,比如微信支付和支付宝已经覆盖了90%以上的支付,收入有证可查,企业数字化系统则加强了对加盟商的管理。但是,监管层对餐饮企业上市的批准依然审慎。

早期成功登陆A股的餐饮企业大多有国资背景。以1997年上市的西安饮食、2007年上市的全聚德为例,其大股东分别为西安旅游集团有限责任公司、北京首都旅游集团有限责任公司,且有“中华老字号”为品牌背书。

2009年11月,湘鄂情在深交易所挂牌上市,打破了过去的定律,成为了首个A股上市的民营餐饮企业。但此后,湘鄂情便深陷资金链断裂、转型失败的困局,于2014年更名为中科云网,其主要业务也变成了互联网游戏推广及运营和餐饮团膳两大板块。

在湘鄂情之后,长达8年的时间中,再无餐饮企业登陆A股,直到2017年广州酒家上市。这期间也有不少民营餐饮企业试图A股上市,但无一成功。

在2011年、2012年之中,俏江南先后冲刺A股、港股,均以失败告终,这也使得俏江南与投资机构鼎晖投资的对赌失败,并陷入了长期的股权纠纷。创始人张兰也离开了公司。如今,张兰频繁出现在儿子汪小菲的“麻六记”直播间里,而俏江南则因不断关店,多地公司已注销。

狗不理集团曾于2012年、2014年两次冲刺A股IPO未果,最终于2015年选择了新三板挂牌。同期,也曾试图主板上市的百富餐饮、望湘园、紫罗兰等均选择了新三板挂牌。

“太二酸菜鱼”的母公司九毛九从2015年开始寻求A股上市,等待三年无果,于2018年撤回A股上市申请。2020年1月,九毛九成功登陆港交所。

在2020年之后,受疫情的影响,许多餐饮企业现金流承压,企业运转困难,同时参与投资餐饮企业的许多投资机构也面临着基金到期的变现压力。无论是企业自身的需求,还是来自财务投资人的压力,都促使餐饮企业需要上市来打开融资渠道。

也是在2020年,A股为餐饮企业短暂地打开了窗口。安徽老字号同庆楼于7月登陆A股,“巴比馒头”的母公司巴比股份也成功上市,均对市场释放出了积极的信号。

而后,味知香、千味央厨在2021年A股上市成功,紫燕食品也在2022年成功登陆A股。几家食品供应链企业也在A股完成了上市,比如为茶饮连锁品牌提供植脂末的佳禾食品、为元气森林提供赤藓糖醇的三元生物,以及为肯德基麦当劳提供新奥尔良腌料、灯影牛肉酱、炸鸡粉等调料的宝立食品、生产果汁原浆的田野股份等。

这也刺激了餐饮、食品企业A股上市的信心。据证监会披露的A股IPO排队企业名单显示,截至2022年12月30日,中国证监会受理首发及发行正常排队企业308家,沪市主板176家和深市主板132家。从行业来看,食品企业IPO排队有20家,其中就有蜜雪冰城、德州扒鸡等。

三、资本化的出路在何方?

但A股留给餐饮企业的窗口期并不长。

2023年2月17日,中国证监会发布全面实行股票发行注册制相关制度规则,这对排队上市的餐饮企业上市流程、进度有一定影响。在规则颁布后,几家餐饮企业均调整了招股书,但而后就没有了下文。

其中,蜜雪冰城的上市计划似乎已经“搁浅”——全面注册制宣布实施后,沪深交易所于2023年2月20日至3月3日接收主板首发、再融资等在审企业的“平移”申请,但蜜雪冰城“缺席”了平移申报企业名单。蜜雪冰城方面就上市计划回应《财经》记者:不予置评。

近日,证监会又出“大招”,推出了降低印花税、规范减持行为、阶段性收紧IPO等政策。对于上市企业的再融资,证监会表示,突出扶优限劣,对于存在破发、破净、经营业绩持续亏损、财务性投资比例偏高等情形的上市公司再融资,适当限制其融资间隔、融资规模。

尽管没有官方消息,但投资界普遍相信监管层面会对IPO企业设置“红绿灯”,且多家餐饮企业上市无疾而终也是事实。

事实上,在2020年之后实现A股上市的餐饮企业中,属于中式正餐品类的仅有同庆楼一家。紫燕百味鸡为中式佐餐,企业控制生产链,产品本身就是加工好送到各个门店,在品类上接近预制菜。中饮股份的主打品牌为“巴比馒头”,为速食面点,同样是“成品模式”。味知香、千味央厨则属于餐饮供应链企业。

相比以门店业务为核心的餐饮连锁品牌,这些企业的标准化程度更高、生产链更简单,品控也更加可控。

餐企的资本化之路还得转向港股。

2014年—2018年前后,呷哺呷哺、周黑鸭、绝味食品、海底捞等餐饮企业相继登陆港股。其中,海底捞在2021年初,市值一度超过了4000亿港元,这一定程度上也刺激了餐饮企业的上市潮和一级市场的餐饮投资热。

在2020年之后,港股又一次掀起了餐饮企业上市热,以九毛九、奈雪的茶、海伦司为代表的餐饮企业成功在港股上市。2022年以来,七欣天、乡村基、杨国福、达美乐中国、捞王、绿茶、上井、特海国际均向港股发起冲击。

不过,这些冲刺上市的餐饮企业中,目前仅有达美乐中国和海底捞的海外业务特海国际成功上市。乡村基于2022年1月和7月向港交所递表,均因业绩起伏不定而未获成功。今年4月,乡村基再次交表,状态为“处理中”。绿茶集团、杨国福、捞王、七欣天的招股书则在2022年就处于“失效”状态,暂无更新。

港股虽然是餐企的一种选择,但是能不能上市还要看是否有“窗口”——包括市场的热度、情绪面、资金面。在过去两年中,一些餐企过会之后并没能上市, “今年大概率也很难出现好的发行窗口。”胡维波说。

近两年以来,港股市场交投整体萎靡,恒生指数于2021年及2022年分别下跌14.08%及15.46%。2023年截至上半年末,恒生指数下跌4.4%。另据Wind数据统计,在上半年港股上市的新股中,破发率达到了48.4%。

“餐饮企业要在港交所过会不难,但是过会之后也不一定能把股票卖出去。”一位投资人表示。

二级市场向餐企紧闭大门,一级市场也处于同样的冰点。

《中国餐饮发展报告2023》显示,2023年上半年,餐饮相关领域披露的融资事件数共98起,同比2022年上半年减少了50余起。在融资金额方面,据红餐大数据,2023年上半年披露融资总额仅有54.9亿元,较2022年同期减少63.0%。

胡维波认为,未来餐企拥抱资本化,可以考虑一些新的形式。

优秀的餐饮企业从来不缺现金流,即便身处低迷的市场周期,也有能力审视自身,调整姿势,抵御风险。对它们而言,资本化是锦上添花,而非雪中送炭。上市窗口是否放开,或许并没有那么重要了。

本文来自微信公众号:半熟财经 (ID:Banshu-Caijing),作者:胡苗、杨立赟,编辑:余乐