扫码打开虎嗅APP

出品|虎嗅科技组

作者|包校千

编辑|廖影

题图|《绝命毒师》剧照

素有“光伏技术风向标”之称的隆基绿能,在9月5日的半年度业绩说明会上抛出了新概念——BC电池,引发业内哗然。

按照隆基董事长钟宝申的观点:“接下来的5-6年,BC类电池将会是晶硅电池的绝对主流。”会上,这家光伏巨头当即表示,未来大量产品都会走向BC技术路线,包括双面和单面电池。

众所周知,光伏电池是决定组件效率和成本的核心器件,也是产业链中最具技术含量的环节。当前P型PERC电池效率平均23%以上迫近其瓶颈,且电池环节盈利能力较差,受替代性技术路线驱动,光伏电池眼下正处于由P型向N型迭代的关键时期。虽然有专家预测PERC电池在2025年仍将保持50%以上的市场份额,但凭借性价比和转换效率优势,快速扩张的TOPCon已经与P型电池的产能相当。

自2023年起,部分光伏企业的N型电池产能占比已超过50%。在光伏设备行业拼质量、拼效率的时代,N型电池的三大技术路线TOPCon、HJT、N型BC,规划产能将在2023年底分别提高至463.4GW、63.5GW、54GW。

从规划产能来看,BC电池仅为TOPCon的12%,比HJT的规划产能也少近10GW。那么,BC技术路线究竟有什么魅力,值得隆基决定All In?特别是在光伏产能严重过剩的当下,BC电池能否成为隆基走出内卷、主动出击的利刃,或许没有人比钟宝申更清楚答案了。

N型电池遭劲敌

提高转化效率,是光伏技术竞争的核心和决胜未来的根本。

过去几年,无论是单晶还是多晶电池,每年都保持了0.3%-0.4%的效率提升。时至今日,转换效率的提升已经到了极限,为了那百分之零点几的效率值,龙头企业为了争夺第一宝座,不惜誓死拼杀,用多重技术来阻击对手。

而隆基这次力推的BC电池(Back Contact,背接触电池),是当前各类背接触结构晶硅太阳能电池的通用名称。作为一种拓展性较高的平台技术,BC可以和PERC技术融合成PBC,和TOPCon融合为TBC,和HJT融合就是HBC,故BC电池也称为“XBC电池”,日常被提及的IBC、HBC、PBC、ABC、HPBC等都属于BC电池。

| 类目 | 经典IBC电池 | TBC电池 | HBC电池 |

|---|---|---|---|

| 叠加方式 | - | IBC+TOPCon | IBC+HJT |

| PN区 | 掩模和炉管扩散制备背面PN区;P区N区隔离,分别跟金属电极接触 | 掩模和炉管扩散制备背面PN区,或掩模和CVD原位掺杂制备背面PN区;PN区与基区之间沉积一层超薄膜隧穿氧化层;P区和N区隔离,分别跟金属电极接触 | 掩模和CVD原位掺杂制备背面PN区;电池正面沉积本征非晶硅钝化层;PN区与基区之间沉积本征非晶硅钝化层;PN区与金属电极之间沉积TCO层 |

| 金属化 | 单面丝网印刷,无主栅或多栅 | 单面丝网印刷,无主栅或多栅 | 单面丝网印刷,无主栅或多栅 |

| 兼容性 | 兼容部分PREC工序 | 兼容部分TOPCon工序 | 兼容HJT设备和工艺 |

| 制程 | 高温制程 | 高温制程 | 低温制程 |

| 成熟度 | 成熟 | 接近成熟 | 接近成熟 |

| 成本 | 成本低 | 成本低 | 高 |

| 量产转换效率 | 23.5%-24.5% | 24.5%-25.5% | 25%-26.5% |

不同BC电池工艺特点

从原理来看,BC电池是将电池正面的电极栅线,全部转移到电池背面,减少电极栅线对阳光的遮挡,最大限度利用阳光,扩大有效发电面积,从而提高电池转换效率。此外,单瓦发电量比TOPCON高2%-3%,产品的投入产出比更具优势。

然而,实现电极背接触的方式方法很多。比如隆基的HPBC电池,电极排列从视觉上是一条直线;中来股份的IBC电池,则是交叉排列。实际上,BC电池是通过物理结构+电化能力(以激光烧结技术为核心)的改良,从而实现一定的技术进步。

和钙钛矿相比,BC电池并不是颠覆性技术。其提升转换效率的“秘诀”主要依赖自身的可拓展性,从其他晶硅技术路线吸收各自的工艺优点和钝化技术。

例如:“BC+PERC”转换效率可以提升到24%-25%;融合TOPCON钝化接触技术,演变成的TBC电池,转换效率能到25%-26%;吸收HJT的非晶硅钝化技术,演变成HBC电池,转换效率能到26%-27%。

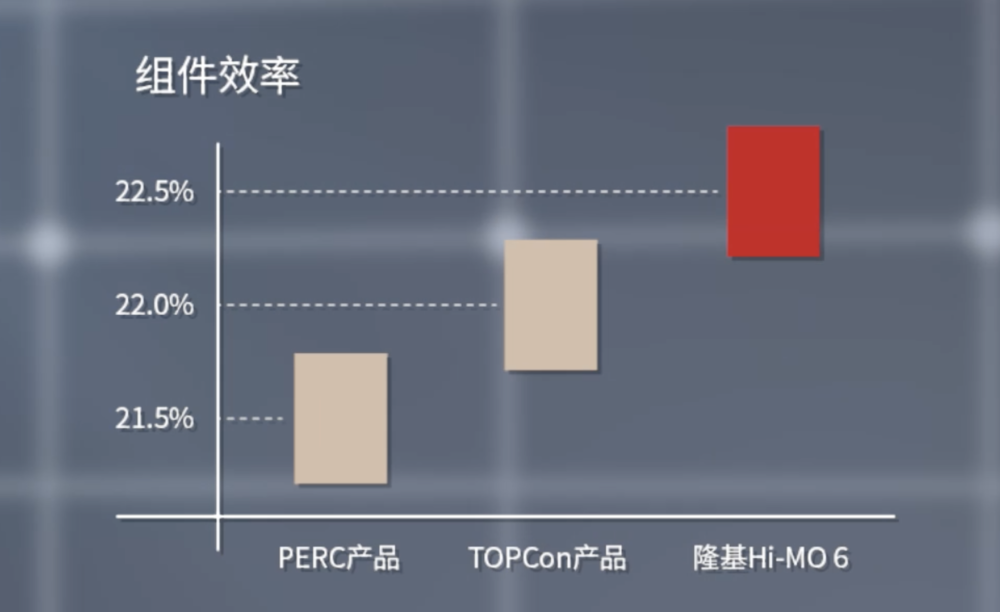

2022年11月,隆基基于自研的HPBC技术发布了Hi-MO 6组件产品。官方称,其电池正面无栅线,多层减反射膜增强了光线吸收能力,外加多层钝化技术减少杂质复合,大幅提升了转换效率,已量产的HPBC电池转化效率为25%,最高可达25.3%。

Hi-MO 6组件效率

在BC产能方面有大规模布局的,除了隆基外,还有另外一位重要玩家——爱旭股份。基于BC技术的ABC电池(All Back Contact),嫁接并融合了部分TOPCON和HJT技术,N型ABC系列基于M10规格72版型单玻组件实现量产最高效率24.27%、交付效率高至24.0%以上,2023年上半年已经开始量产,有望在下半年批量出货。

隆基方面则表示,目前BC产能主要为30GW HPBC电池项目,已于今年上半年投入量产。管理层透露,目前新产线基本达到此前预期,预计今年底实现达产,目标每个月有2.2GW的产出,折合年化产能超过25GW,基本保证明年30GW的产出保障,并且后续新建项目都会是 BC 技术路线。

和此前热炒的钙钛矿技术路线相比,BC电池的难度系数比钙钛矿要小,光电转换效率的理论值有突破30%的可能。但实践中,这一数值如能稳定在24%-25%,便已是皆大欢喜——即在同等成本下,对当前主流 PERC电池(理论效率极限较低,目前最高转换效率是由隆基创造的24.1%)、形成有效压制;显然,BC电池主要的假想敌其实是N型电池。

无论是钙钛矿电池,还是BC电池,最核心的问题,还在于规模性量产的成本。特别是正负极栅线全部都在背面的BC电池,制造难度比较大,行业尚未摆脱工艺复杂、成本高的问题。

今年上半年隆基只有1.5GW的HPBC电池出货量。钟宝申坦言,主要原因是产能爬坡的难度超出预期。不过隆基方面表示,HPBC 的产线的运行情况已经达到预期,年底开始月产 2.2GW,明年产出30GW。

隆基绿能董事长 钟宝申

由此引发市场猜测的是,隆基遇到了产品研发和量产对接上的问题,钟宝申也承认“管理上确实有需要改进的地方,但远远没有大家想象的影响那么大”。目前BC电池的产品良率有一定保障,公司 HPBC 的良率在 95%,已经能大规模的量产了,这意味着HPBC正处于快速降本的阶段。

对于行业热议的,金属化以及去银降本方案,钟宝申表示:“BC电池的主流依然是银浆,金属化优势会更大,不同的企业会采用不同的路线,即使不做复杂的金属化,直接用银浆,优势也够了”。当然,BC电池成为产业主流将是“未来5-6年的事”,某种程度上暗示了产业当前仍未跨越成本关。

过剩是毒,只能另辟蹊径

就在隆基宣布押注BC电池的当天,国内另外三家光伏巨头天合光能、晶澳科技、晶科能源表明立场:“继续力挺TOPCon”。在同行眼里,BC电池只是众多新技术的一种,提前储备,也只是以防不时之需。

这与钟宝申判断的“BC电池终将取代TOPCon技术”截然相反,晶科更是直言,BC电池虽然看似美观,但依然笃信TOPCon才是光伏的中流砥柱。

这不得不让人联想到,隆基给外界的印象,一直是在技术路线方面摇摆不定。去年11月,公司发布基于BC技术路线的HPBC电池后,年底又转而宣布投资30GW TOPCon电池产能。此次由钟宝申亲自官宣押注BC电池,基本确认了隆基在未来光伏产业的增量方向,也意味着BC电池将与目前市场主流TOPCon和HJT直接争夺市场。

隆基之所以选择BC电池路线,理由之一是TOPCon的投资收益率目前仍低于PERC。随着2024年上半年400-500GW的产能投向市场,TOPCon很快进入相对过剩的状态,必然会导致投资收益压力徒增。

基于HPBC电池技术打造的Hi-MO6四款组件

“而BC电池正面无栅线,光线照射无反射损失,单瓦发电量比 TOPCON高 2%~3%,产品的投入产出比有明显的优势。”钟宝申称隆基聚焦BC技术路线,是经过了高强度的研发和审慎地论证之后做出的决定。

“随着BC电池在市场上的出现,相信它会逐步取代TOPCon。”隆基管理层所言,显然是不愿陷入技术高度同质化的 TOPCON赛道,和同行们内卷。

| 新型电池技术 | P-PERC | TOPCon | HJT | IBC |

|---|---|---|---|---|

| 理论最高值 | 24.5% | 28.5%-28.7% | 29.2% | 29.1% |

| 实验室效率 | 24.06% | 26% | 26.8% | 25.2% |

| 量产效率 | 22.8%-23.2% | 23.5%-24.5% | 23.5%-24.6% | 23.5%-24.6% |

| 量产难度 | 工序中等,难度低 | 工序多,难度中低 | 工序少,难度中高 | 工序多,难度高 |

| 生产成本(元/W) | 0.6+ | 0.6+ | 0.7+ | 0.7+ |

| 银浆耗量(mg/片) | 80 | 100-120 | 120-220 | 低于双面PERC |

| 厚度(um) | 170-190 | 150-160 | 90-140 | 130-150 |

| 产线兼容性 | 主流产线 | 可升级PERC产线 | 不兼容PREC | 部分兼容PERC |

| 设备投资额(亿元/GW) | 1.3 | 1.5 | 3.5 | 3.3 |

| 量产成熟度 | 已成熟 | 已成熟 | 基本成熟 | 待成熟 |

新型电池技术路线参数对比

于是,BC电池便成为其独树一帜,提前卡位保持领跑地位的新选择。

在资本、政府、企业的合力之下,热钱疯狂涌入光伏赛道。截至2023年底,光伏产业链各环节的产能,迅速将供给侧推向至1000W的高峰。然而现实的情况是,全球实际需求总和,都不到这个数字的一半。

从新鲜出炉的2023年上半年财报看,晶科能源、隆基绿能(601012.SH)、晶澳科技(002459.SZ)、天合光能(688599.SH)、阿特斯(688472.SH)等前五大光伏组件企业,净利润同比增速在40%—325%,组件出货量增速也在35%—70%,在增长低迷的A股公司中堪称独秀。但截至8月30日,除了今年6月刚回A股的阿特斯,其他企业市值均较去年下半年高位“腰斩”,有的甚至跌超六成。显示市场对光伏过剩的担忧。

自2022年7月开始,隆基绿能股价一路下跌,截至发稿,隆基绿能市值在2100亿元左右,股价为28.10元/股,较最高点73.54元/股相比,已下跌超过60%。隆基前董事长李振国表示,光伏行业这几年,行业生态有点类似2005-2008年,很多人都想进来赚大钱,这最终造成光伏行业产能过剩的局面。

可即便是产能过剩,绝大多数玩家依然猛踩油门。毕竟,不扩产就等于自动退出市场份额的争夺战。某种程度上,也是光伏产业发展的客观规律。

今年以来,隆基的整体产能也在大幅扩张,到年底规划的硅片、电池、组件三环节产能达到190GW、110GW、130GW,分别比2022年底增长42.3%、120%、53%。其中硅片上半年的出货量52.05GW,同比增长31.37%;电池与组件共出货量29.92GW,同比增长54.87%,其中组件出货26.64GW。

光伏板块今年以来持续调整,其中最大的原因就是各大龙头企业的价格战。隆基在半年报中直言,在全球经济放缓的大背景下,光伏产业作为为数不多的高景气、快速增长的行业,吸引了大量新进入者和跨界资本,叠加原有企业的扩产,产业终端需求难以消化短时间过快增长的新增产能,出现阶段性和结构性过剩已成为必然,新旧产能将加速迭代,行业的“大逃杀”即将上演。活下去,成为所有企业的第一要务。

随着中国证监会针对IPO、再融资作出6项监管安排,再融资收紧信号明确。光伏行业疯狂的再融资暂时性地放缓,此时谁手上有更多的现金流就会把握更多的行业主导权。根据半年报数据,隆基手上561.1亿元的资金储备在行业内位列第一。

今年上半年,隆基实现营业收入646.52亿元,同比增长28.36%;归母净利润91.78亿元,同比增长41.61%。钟宝申强调,光伏领域是为数不多保持高增长的万亿行业,尽管接下来增速会放缓,但仍将保持高景气状态。基于对需求的判断,隆基正在各环节投建高效产能,为行业持续增长的需求做长期准备。

针对光伏市场竞争加剧、景气度下降的情况,钟宝申虽承认行业增速大概率会比前两年会回落,总是保持40%、 50%的增速不现实,“但这么大行业,而且是为数不多保持高增长的万亿行业,维持 15%-30%已经是了不起了。”

#我是虎嗅科技编辑包校千,关注新能源和新材料,行业人士交流请加微信:Gryffindor-bxq,备注公司+姓名,新闻线索和爆料可发送邮件至:baoxiaoqian@huxiu.com