扫码打开虎嗅APP

文/洪偌馨

作为商业世界和资本市场上的一股新生势力,年轻的金融科技公司们不得不花费更多的时间和耐心去获得理解。等待是常态、争议也是常态。

6月28日,信而富的股价单日下跌1.66%收盘至5.91美元,低于两个月前的发行价6.0美元。看到这个消息时,信而富的CFO沈筠卿正在一个电话会议上。默默地放下了手机,他并没有流露出太多的情绪。

“很多优秀的公司都曾经历破发,这也是我们当初选择长线投资人的原因,希望大家有耐心去陪伴公司成长。”他在微信上回复到,上市这两个月,股价每天都有波动,我们要习惯“不悲不喜”。

时间回到纽约时间2017年4月26日,信而富挂牌的两天前,连续两周高密度的全球路演之后,信而富的高管团队都有些疲惫。在某投行位于芝加哥的办公室里,他们看到了股票预售的结果——超额认购

在得知股票超额认购的同时,投行还告知他们有几只全球排名靠前的大基金计划参与投资,但希望能在原定的价格区间上再做些让渡。“这是一个有些艰难的决定,但大家并没有花太多时间便达成了一致。” 沈筠卿回忆到。

为了吸引长线投资者让渡眼前的利益,早于信而富一年上市的宜人贷也做过类似的选择。

时间回到2015年12月17日傍晚,宜人贷上市前夜,在获得5倍超额认购的情况下,宜信创始人、CEO唐宁最终决定把挂牌价定在中间价位10美元(原定的股票发行价格区间:9美元至11美元),他希望给投资人更多的信心,保持长期的合作。

复盘整个过程,这两家相隔一年上市的P2P公司面临了很多相似的挑战:行业的动荡、舆论的质疑、美国资本市场的大幅波动、甚至上市后股价破发……而在很多关键时刻,它们也做了近乎相同的选择。

在享受最先上市的品牌溢价和市场红利的同时,作为商业世界和资本市场上的一股新生势力,这些最早的“探路者”不得不花费更多的时间和耐心去获得理解。

等待是常态、争议也是常态。

1、定义标准:如何让看不懂的SEC、投资人理解中国的金融科技?

“复盘整个上市的过程,最大的挑战是什么?”关于这个问题,丛郁和沈筠卿给出了相似的答案:作为一种新的商业形态,市场和监管需要一套新的标准来定义它们。

尽管美国已有了Lending Club和OnDeck两家上市P2P公司,但中国P2P的市场环境、商业模式、业务逻辑,甚至信用市场的成熟度等还是跟美国有着不小的差异,这也导致美国证券交易委员会(SEC)现有的审计规则难以直接套用在中国的公司上。

于是,让SEC认定中国P2P公司及其业务的本质便成了一项颇具挑战的工作。

你是信息中介还是信用中介?亏损是暂时的还是长期的?收入和成本如何确认?一些新科目,例如宜人贷的“质保计划”要如何在财务报表上体现等等,信而富和宜人贷用了大量的时间与SEC就申请材料中的内容进行了逐条认定。

“SEC最主要的目的不是判断好坏,而是认定真假。” 沈筠卿总结到,除了查看借款人,出资人以及合同的细节,交易资金流向,还有合同条款与实际操作是否一一对应,以及每段法律关系、经济关系、现金关系各自是如何建立起来的。

宜人贷收到SEC对第一版招股说明书的详细回复就涉及40个问题,回答问题、收到问题,再回答问题……在拿到SEC的最终确认函之前,这成为了丛郁日常工作之一。

信而富的情况也类似,在看到那句“We have no further comments”之前,他们收到过九份来自SEC正式的书面回复,还不包括期间(非正式的)多次沟通、交流。

商业模式走在了会计准则之前,这样的情况并非第一次出现。

二十世纪末,以谷歌、微软、苹果等企业为代表的高科技、互联网企业在美国快速崛起,这些被后人视为带领美国经济走出经济低迷时期的功臣,其商业模式在当时上市时也曾面临很多的挑战。

“在所谓的‘新经济’模式中,资源互换(如,广告置换)、捆绑销售(如,买手机送话费)等都是很常见的商业模式。但早期,这在传统产业中是没有的。那么,相关数据要以何种方式计入财务报表就成了一个新议题。” 沈筠卿举例道。

而不同的财务计入方式将大大影响企业的利润和估值。一位在普华永道做审计朋友以常见的Gross/Net(毛利润/净利润)举例称:

例如携程这类在线旅游平台,一晚上一间酒店,它可以做中介,也可以买断酒店房间。那么,它是拿中介费确认收入,还是拿整个房费来确认收入呢?如果是前者,比较好理解,中介费就是全部收入;但如果是后者,理论上它还需付给酒店900元,这部分最后将以成本方式计入报表,剩下100块计为收入。

认定这些计入标准,甚至先后顺序非常重要的原因在于,当各种基于互联网生态的“新经济”(例如,电商、在线旅游、社交网站等)刚出现时,股票的定价还是以收入的倍数来决定的,所以你的收入究竟算100,还是1000,估值就差异巨大了。

还有最常被提及的一些利润指标,比如,对于一些电商平台而言,即使产品利润率为、负值,最终平台整体也能实现盈利。因为,“新经济”的核心是增长,利用新技术,降低成本、提升效率,其盈利模式与传统产业已经大不相同了。

为什么还未盈利,信而富就能上市?从筹备上市到披露招股书,再到正式挂牌,这大概是沈筠卿回答最多的一个问题之一。“大家有一个误解,现在不盈利不代表一直不盈利,SEC、交易所、投资人依然很关心企业的业务模式是否健康。”

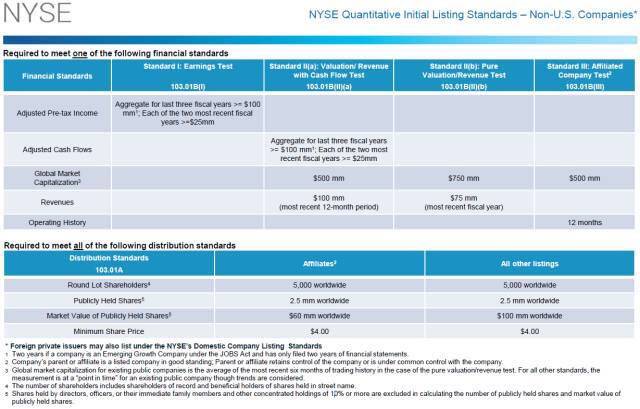

从纽交所的官网信息来看,目前对于上市企业的财务标准并没有变化。但馨金融从正在接触纽交所的多家互金企业获悉,现在交易所已经口头放宽了上市公司的财务标准,尤其在盈利方面。

近几年,这家老牌的交易所一直在积极摆脱自己刻板、陈旧的形象。除了积极争取一些大型的高科技、互联网企业,仅仅是放宽“企业必须盈利两年才能够挂牌”这一项要求就足以吸引很多过去只能去纳斯达克上市的新兴企业。

2 、IPO背后:延迟上市、华尔街精英、一线大投行集体护驾

在争取到SEC的理解之后,宜人贷和信而富距离上市便只有一步之遥了,但事实上这一步它们都等了数月才迈出去。

宜人贷于2015年春节向SEC提交第一版上市申请,拿到“无异议函”时是当年9月,而它们真正上市的时间是在三个月后。信而富的情况也类似, 2016年9月SEC便审核完毕,但直到2017年4月底才挂牌。

“2015年9、10月恰好遇到中美两地的资本市场的情况都非常差。”丛郁回忆到,9月正值中国A股市场断崖式下跌,国际市场对中国经济的前景变得有些悲观。到了10月,美国资本市场也开始波动,股价大跌。“按照过往的经验,市场大幅波动是最不适宜IPO的的时候。”

然而,等到12月底,市场并没有明显的好转,中国的新金融行业又出了一件大事:2015年12月初,e租宝涉嫌非法集资500多亿元被正式立案调查,这件迄今为止涉及资金规模最大的P2P风险事件为整个行业蒙上了一层阴影。

“当时我们预判立刻上市肯定不是最好的时候,但也不是最坏的时候。”回过头再看,丛郁庆幸当时大家做出了这个决定,因为接下来的2016年1月开始,资本市场的情况变得更差了。

受种种不利因素影响,在上市的第一年,宜人贷股价经历了首日破发以及3.35美元的低点。而后,随着业绩的大幅增长和市场理解的加深,其股价才逐步抬升,在半年内翻了十倍。截止纽约时间7月3日收盘,宜人贷为25.21美元/股。

适当的妥协和耐心的蛰伏,作为一个新兴行业的“探路者”,这是它们从成立之日起便要学会的技能。

2016年底的信而富也在挂牌时间的选择上同样面临了诸多障碍:美国大选即将收官、美国的圣诞假期和中国的农历新年临近,年底很多基金资金吃紧等等各种不利因素接踵而来。“索性等到做完2016年年度审计,隔年在上。” 沈筠卿说。

最终,这两家中国的P2P公司,相隔16个月先后登陆纽交所。根据挂牌当日的价格,宜人贷价格10美元/股、市值接近6亿美元;信而富每股6美元、市值接近4亿美元。

在巨头云集的纽交所,单从市值和融资规模来看,宜人贷和信而富显得并不起眼。但这并没有阻碍一线大投行、律所集体为它们保驾护航。要知道,在三四年前,这类项目几乎不可能调动起华尔街精英们的热情。

招股书显示,宜人贷的联席账簿管理人有摩根士丹利、瑞士信贷证券(美国)及华兴资本证券(香港)。信而富方面的投行阵容也同样豪华,摩根士丹利、瑞士信贷证券(美国)有限责任公司、Jefferies LLC为其联席账簿管理人。

在没有可复制和参考的模板之下,对于这些价格昂贵、按时计价的一线投行来说,操作一家新金融公司上市的“性价比”并不高。除了要重新研习规则,制作方案,它们还要承受极大的不确定性。毕竟,这条路之前并没有人走通过。

“摩根士丹利、瑞士信贷北美区的高层都直接参与进了这个案子,这在以前是难以想象的,毕竟他们过手的大case太多了,单个项目的融资额可能就十几亿美元。” 沈筠卿说。

高盛、花旗、中金、J.P Morgan、美林美银、瑞信、UBS……不管是刚刚向港交所提交申请的众安保险,还是正在申请IPO路上的陆金所、拍拍贷、趣店、乐信等新金融机构,这些年轻的公司背后聚拢了全球最顶级的投行精英。

事实上,不仅是投行们对中国的新金融机构表现出了极大的热情,就连SEC也对这些新兴的进入者给予了足够的重视。

“SEC里面一般我们打交道最多的可能就是审核部、会计部等,通常这些部门都有很多平行组,同时会做不同的项目。但最后我们的案子是由SEC主会计师办公室来负责的,几个部门负责人一起商议了很多标准和原则的制定。以我们的融资规模来看,这是非常罕见的情况。”丛郁回忆到。

资本市场的嗅觉总是最敏锐的,在这些“探路者”身后,他们探测到了一个正在快速崛起且潜力巨大的商业生态。

在这个信息泛滥的时代,你我都该珍惜原创的价值,相信优质内容的力量。

转载请注明来源馨金融、微信号Xinfinance及作者。