扫码打开虎嗅APP

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:小卢鱼,编辑:杨旭然,原文标题:《降房贷利率,然后呢?》,头图来自:视觉中国

金9银10,房地产行业的传统旺季。9月才刚进入第二周,房贷利率相关的劲爆消息便不断传来。

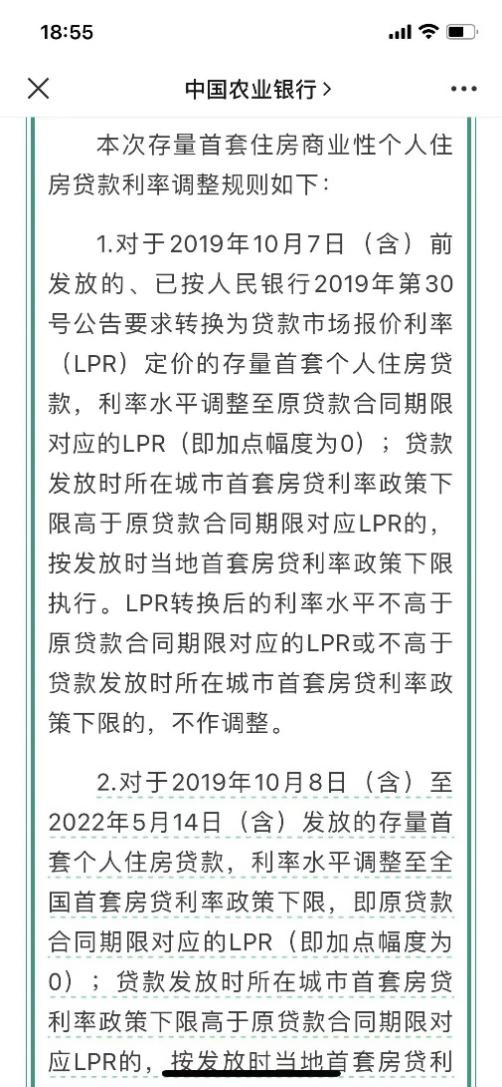

9月7日,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行、中信银行、招商银行等大中型银行发布存量房贷利率下调细则,包括调整范围、调整规则、申请方式及调整时间、申请渠道等热点内容。

符合条件的购房者甚至无需主动申请,只需等待银行在9月25日后批量下调自己的房贷利率。

9月8日,广州开始执行新政策,在广州无房的人,首套房首付比例为30%,利率为LPR-10%,即4.1%;在广州有一套房但无在供或者已经结清的人,二套房首付比例为30%,利率也调整为LPR-10%。

也就是说,广州的首套房贷突破了LPR下限,广州也由此成为中国首个突破下限的一线城市。

近期,中国证监会就活跃资本市场、提振投资者信心接连召开的三场座谈会中,也提到,随着调整存量住房贷款利率、降低最低首付比例、“认房不认贷”等方面实质性利好举措的逐步施行,相信会促进房地产市场平稳回升。

上至达官贵族,下至平民百姓。房贷利率的变化,都对其切身利益产生着直接的影响。

一、消费难振

居民房贷减少幅度有限,恐难提振消费信心。

银行主动为首套房购房者调低存量房贷利率,的确是真金白银给到居民利好政策了。只是细细算来,居民每月能节省下来的房贷开支还是有限的。

本次存量房贷利率调整锚定的点,就是贷款发放时的LPR和所在城市的首套房贷利率政策下限,从幅度看,所以对应的存量首套房贷利率调整,平均降幅约为80个基点。

最可能因此受益的人群有三类:

第一类是在8月31日之前,金融机构已发放或已签订合同但未发放的首套房贷的借款人;

第二类是因政策调整,原二套房贷被认定为首套房贷的借款人。

第三类,则是持有超过一套房产,其中有一套住房有贷款,原本属于二套房贷,现在通过将其他房产出售,使得名下一套住房成为家庭唯一住房,二套房贷变成首套房贷的群体。

上述三类群体因存量房贷利率下调而受益的幅度,大概能有多大呢?

以楼市走势比较有代表性的南京为例,2021年9月时首套房主流按揭利率为6.15%,房贷利率下限为4.65%,理论上利率存在150BP的下调空间。调整之后,每100万元30年期限的房贷,对应的月供可以减少935.91元。

但是这100万元30年期限房贷对应的月供支出,还是会剩下5156.37元。

按照南京市统计局公布的数据,2022年,南京城镇非私营单位从业人员年平均工资12434.5元,城镇非私营单位在岗职工年平均工资12931.9元。这每月五千多的房贷,仍然会占用许多居民每月可支配收入的一半。

毕竟真正决定居民房贷支出的仍然是房价,而不是利率。当年高涨的房价让许多居民不得不掏空六个钱包来凑首付,再背上30年负债和利息支出,才能还清房款的总额。

总之,当贷款基数足够大的时候,利率降低1%能带来的影响恐怕并不会很大。

如果考虑到近两年某些城市、地区出现的房价回落现象,购房者,尤其是在2018-2021年间努力上车的购房者,心头无疑在滴血。因为房价下降了但贷款基数不会降,这些购房者不仅亏光了首付,还要继续每月支付虚高的房贷。

而这因为房贷利率下调每月节省出来的一千元,对应的购买力又如何呢?

8月中国的CPI同比上涨0.1%,猪周期筑底、暑期旅游热潮、国际油价上涨、库存周期底部都是推动8月物价回升的重要原因。其中,猪肉价格上涨11.4%,国际原油涨价带动国内汽油价格上涨4.9%,对CPI上涨的影响力较大。

换句话来说,中国居民正在面临肉价、物价上涨,想要出去旅游也得接受住宿等价格上涨的问题。即便购房者愿意拿这一千元出来消费,又能购买多少商品和服务,得到多优质的消费体验呢?

许多人对未来收入的信心已经不可逆地降低了,这只能进一步降低其自身消费的欲望。因此关于消费提振的相关预判,从理性分析,是很难过度乐观的。

二、息差冲击

银行业绩短期内将会因为息差缩小受到冲击。

相比于还算得到实惠的购房者,银行在本轮存量房贷利率下调中扮演的角色,就颇有点“弱小、无助、还很可怜”的味道了。

今年7月,央行提出“支持和鼓励商业银行与借款人自主协商变更合同约定”的时候,市场分析的普遍观点还是认为,秉持着法治化和商业化的原则,在银行与房贷客户的博弈中,只有较少的一部分人能享受到利率下调优惠。

上一次中国出现银行下调存量房贷利率,已经是15年前的事情了。

当时银行与个人自主协商变更合同约定,或是新发放贷款置换原来的存量贷款,围绕着购房者资金还款能力做博弈。根据中泰证券测算,2008-2009年享受到存量房贷利率置换的购房者比例不超过6%。

毕竟从商业逻辑思考,商业银行确实没有主动降低利率和收益的道理。商业银行也有能力甄别哪些客户具备提前还贷的资金和意愿,并进行安抚。

对剩下的那些没有能力提前还贷的客户,商业银行大可以装傻不调利率,反正他们“一气之下”也不能真的把银行怎么样。

大家可以回想一下,这两个月自己咨询银行客户经理调整存量房贷利率相关事宜时,他们的回复是不是都在说“等细则出来”?因为许多从业者都在判断,监管部门只是口头支持和鼓励一下,至于调整利率的细则是很难出来的。

万万没想到,这个调整细则以如此迅猛的速度被公布出来,从六大国有行第一时间发声来看,这种行为背后的政治意味已经非常明显。

华泰证券认为,如果假设所有存量房贷利率都下调至目前新增房贷的平均水平,则存量房贷利率下调的幅度约为35-85个基点,存量房贷的还贷支出将下降800亿元-2000亿元,约占存量房贷支出的3%-6%。

对于一季度净息差已经下降到1.74%这个历史低位的银行来说,存量房贷利率下调无疑于雪上加霜。

银行指数表现(自2023年6月至今)

这种利空因素的影响也早在调整细则公布之前就已经反映到了银行板块的股价走势上。8月28日-31日期间,银行板块指数从3094.37下降到2885.02,4个交易日的跌幅就达到6.77%。

而8月31日正是央行、国家金融监督管理总局发布关于降低存量首套住房贷款利率有关事项通知的时候。在确切的消息公布之后,银行板块的行情反倒逐渐企稳,一副“最大的利空都已出尽”的模样。

有业内人士分析,下调存量房贷利率能在一定程度上遏制居民提前还贷的风气,对银行的中长期发展未必不是好事。随着经济复苏与地产领域风险修复,银行息差有望触底回升,银行股估值也有望得到修复。

三、新的时代

中国进入低利率时代了吗?

监管部门推动商业银行主动下调存量房贷利率背后的目的,其实是非常明确的:一是降低居民房贷支出以刺激消费,二是配合其他政策共同拯救房地产销售,以“坚决防范化解好房地产风险。”

最终目的就是,通过实施稳健货币政策,加强逆周期调节,全力支持实体经济,促进充分就业,起到维护币值稳定和金融稳定的作用。

不过在畅想相关政策施行的成效之前,大家也应该思考一个问题:中国已经正式进入低利率时代了吗?普通人在低利率时代又该怎么打理自己的家庭财产?

我国的利率体系其实只有两个锚点,存款端的基准利率和贷款端的LPR。

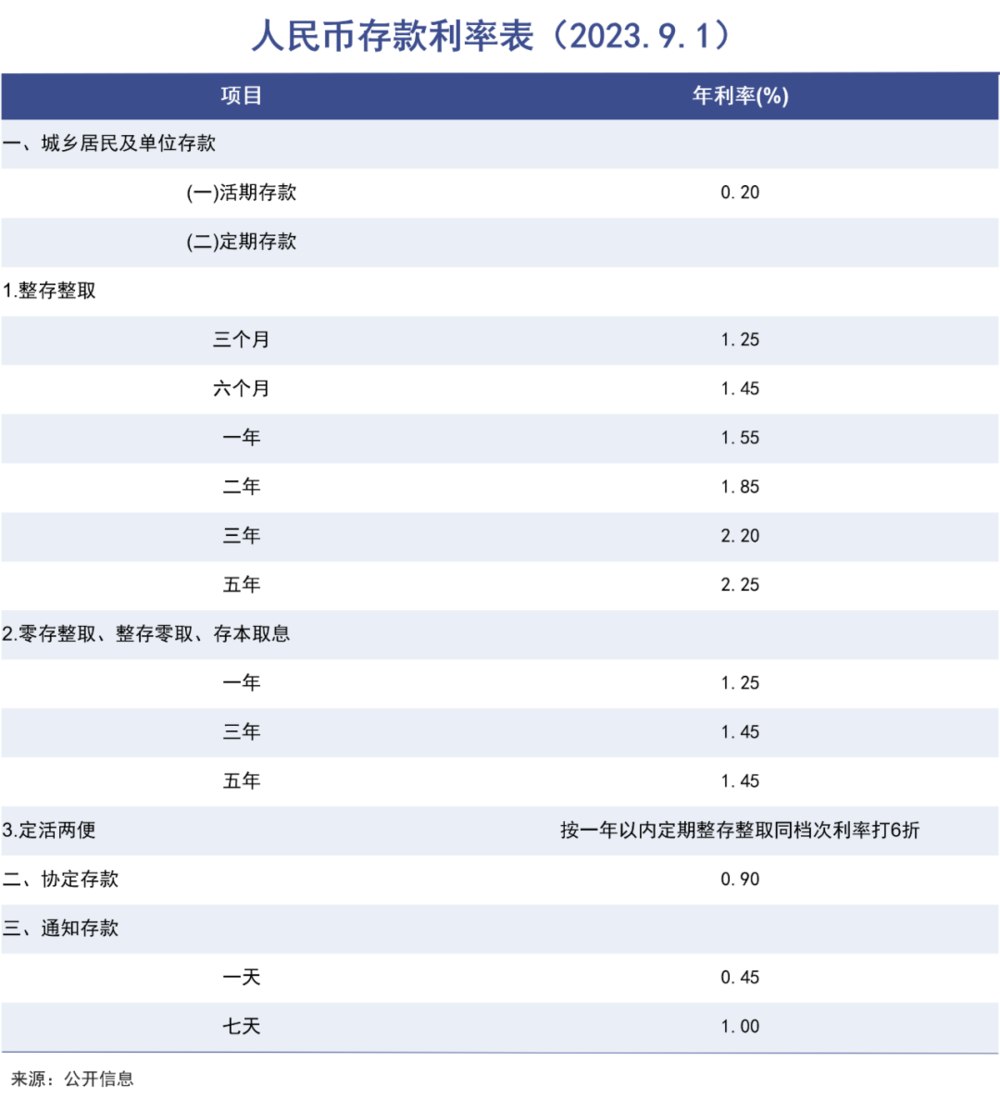

存款利率一直是明显朝下走的,以一年期定期存款的基准利率为例,从1997年的5.67%、2007年的4.14%、2011年的3.5%、2015年的2.75%再到2022年的1.85%、如今的1.55%。

如果参考欧洲、日本等国家的前车之鉴,负利率时代恐怕也不会是什么天方夜谭,那时候中国居民头疼的,就不会只是抢不到大额存单这个问题了。

利率变化往往会导致汇率变化,尤其是在近两年美元强势加息的背景下。9月8日,离岸人民币跌穿7.36关口,连跌五日;日元直逼150,创下10个月新低;印尼盾、韩元兑美元等均走低,彭博亚洲外汇指数跌至10个月来最低水平。

存款贷款利率的双双走低,也将改变中国居民的储蓄和消费习惯,乃至于深刻改变整个社会的经济心理特征。

通常,应对低利率时代的一个做法是减少储蓄,增加多样化投资,比如投资不动产、债券、股票、基金,甚至是复杂程度更高的衍生品、期权期货。

居民大可以拿出一部分长期不用的钱,用来配置能长期稳定增长的行业股票、保险及年金类产品以及黄金ETF等品种的资产,而不是坐视家庭财富随着时间和汇率而贬值。

另一个做法则是增加消费,在通货膨胀、购买力下降之前就把该花的钱花光。虽然提前消费、借贷消费与中国人长期以来的常识、道德要求相违背,但是放在低利率时代中看,未必不是一种理性的选择。

参考欧美国家,过去很多年普遍性提前消费、借贷消费,造就了世界上最大的进口市场,足够规模的内需也能带动对应规模的国内生产,创造可观的就业岗位。

中国市场内需不足、消费不振早已成了监管部门和经济体系的一块心病,至于这心病能否随着存贷款利率的调整而被治愈,即将到来的十一长假就会是个不错的观察样本。

本文来自微信公众号:巨潮WAVE(ID:WAVE-BIZ),作者:小卢鱼,编辑:杨旭然