扫码打开虎嗅APP

在IDC公布的2016年全球手机销量中,三星、苹果、华为、OPPO和vivo全球前五大手机厂商占比分别为21.2%、14.6%、9.5%、6.8%、5.3%。OPPO和vivo从2016年Q3起就取代小米,成为中国市场出货量第一和第三的厂商。

到了2017年Q1,前五大厂商变成了华为、OPPO、vivo、苹果和小米。而形成鲜明对比的是,2015年风光无二全球出货量排名第一的小米,在2016年跌出了全球前五,被IDC归在“其他”类别里,2016年总销量为4150万台,同比下滑了43%。

小米不行了,互联网思维不行了,类似的评论不绝于耳。而小米也一反常规,一连请出四位大咖代言,广告也打得飞起,1.4亿赞助《奇葩说》等多档综艺。线下也不消停,全年预计200家小米之家开业(已开业超过114家)。而魅族也开始走上了“冠名之路”,其首次冠名综艺《非正式会谈》。互联网手机和以OV为代表的渠道手机短兵相接,在线下渠道正式开始肉搏战。

一、学不会的OV模式

在一二线城市换机潮过去,三四五线城市换机潮来临时,纯借助互联网模式的手机品牌因为缺乏品牌下沉和渠道下沉,很难在低星城市找到存在感,而一线城市市场萎缩和竞争加剧也让手机品牌并不好过。

所以包括小米在内的多家互联网手机品牌纷纷学习OV的模式,从建立线下渠道,到综艺植入,到广告轰炸,仿佛小米魅族们,学了这些就可以打败OV。齐白石曾教导许麟庐,“学我者生,似我者死。”,爱默生也说过:“羡慕就是无知,模仿就是自杀。单纯的学习OV模式尽管会一定程度加剧竞争,抑制OV的发展,然而这并不会打垮OV,更不用说互联网手机品牌根本不可能触及到OV的下沉渠道,不变通一味地学习OV模式只会让自己陷入更大的困境。

1、短时间无法学会的渠道共同体

OV最大的生命力是渠道共同体,前面我们也有提到,OV借用了步步高时代的渠道共建模式和段永平的部分渠道,前员工和核心供应商成为省一级代理商,OV与省代交叉持股结成利益共同体,省代与二代以同样的方式结成利益共同体,共担风险共享收益,而渠道利益共同体可以保证手机稳定的价格体系,保证新产品上市6个月仍然不会降价,与之形成鲜明对比的是互联网手机品牌上市3个月后基本都会有不同程度的降价。牢固的经销商利益共同体互联网手机品牌根本无法现学现卖。

渠道利益共同体需要保证长期稳定的利益供给

OV一款手机留给各级分销商的利润高达1000元,互联网手机在高性价比的模式下根本不可能为供应商预留足够的利润。在商言商没有长期且足够的利润,利益共同体就成为空谈。

缺乏牢固的信任基础

OV的核心代理商是步步高时期的核心代理商和前员工,步步高系一贯的渠道策略注定其在渠道上的注重,交叉持股的利益捆绑和长期合作形成的信任关系,是其他厂商难以模仿的。同样是渠道为王的华为也并没有采用利益共同体的模式,转而扶植少数渠道强大的省级经销商,也说明了利益共同体模式的建设极为困难。

除了OV外,采用渠道共同体模式的还有哇哈哈等快消品,渠道共同体让非常可乐,营养快线等产品迅速覆盖到全国。

2、庞大的销售团队学不了

低星城市的互联网相对并不发达,原住民即使进入一线城市仍然并未通过互联网和其他渠道获取信息,此时门店销售就成为了打单的最主要模式,OPPO公关部曾表示OPPO的线下出货超过90%。

除了36万家代理商网点外,OV还提供保姆式的服务,派遣销售到网店进行推销和承担广告服务,数量如此庞大的销售团队,对于互联网手机品牌而言是不可承受之重。现有模式下没有高溢价产品支持的互联网手机品牌,线下门店和销售体系建立得越强,出货越多,亏损就会越严重。

3、产品模式学不了

OV模式是从线下攻占线上,为了维持线下多级供应商的体系运转,无论是留足1000元的产品溢价,还是为保证产品量产和良品率使用成熟稳定的元器件和相对成熟的技术,互联网手机品牌都无法学习。

互联网手机的“高性价比”特性决定产品溢价不会太高,一二线城市激烈的竞争情况下,高溢价会迅速被用户知晓并摒弃,而低溢价又不足以补贴线下高昂的成本,线下渠道将被迫用“黄牛价”来进行销售。造成产品线上缺乏竞争力,线下营收又不足以维护线下渠道规模,进而造成互联网手机赖以生存的营销模式崩溃。此前一加在国内打造了45家线下店,之后迅速全部关闭重新回归纯线上模式就是这样的原因。

同时激烈的竞争,也必然导致互联网手机品牌不断地推陈出新,互联网手机需要不断用黑科技,性能怪兽,最新的高通处理器等等来占得舆论和媒体的制高点,满足胃口越来越刁钻的普通用户和媒体。而新技术所必须面临的良品率和出货量爬坡也让产能受到影响,小米6发布3个月后的现在仍未能完全开放购买。

另外,OV每年主推一至两款机型打天下,渠道铺货和广告推广都以此为布局,而互联网手机想学却不能学,不得不推出多款主打新品应对渠道差异。魅族动辄每月一次新品发布会,小米也发布了数款新机型。雷军在接受采访时解释到:为什么在大家减少机型的时候我们却在增加机型?核心是当我们在电商上已经占了非常高比例以后,我们遇到了成长的天花板,需要为不同的渠道准备不同的产品......现在要做多渠道测试,十一二款手机也不算多吧。

魅族内部员工接受媒体采访也表示,魅族多款产品并行是因为不同的机型有不同的线下渠道销售计划,和运营商合作的定制机走运营商渠道,MX、PRO这类中高端产品多数走直营店和专卖店,能比较好地保护品牌调性,不易产生不可控的渠道溢价。

4、广告模式学不起

对于OV来说,广大的低星市场覆盖迫切需要品牌先行,然后地面销售覆盖。没有品牌先行地面销售局面很难打开,有人说“三分天空,七分地面”,所以OV每个品牌每年投入超过20亿的营销费用推广品牌,不断冠名热门综艺,投放线上线下广告,签约顶级明星代言。

这样尽管有一定成本,但持续广告投入也让品牌得以更好地推广,OV获得了销量的逆袭。而对于互联网手机品牌来说,覆盖一二线城市的用户只要以优质的产品借助互联网把口碑传播出去就可以了。在《参与感》所描述的时代,小米不投一分钱广告照样成为销量之王。如今尽管小米1.4亿冠名《奇葩说》费用高昂,但对于OV来说费用仍然是小巫见大巫。要小米,魅族这样的手机品牌每年投放20亿用于品牌宣传,在当下来说并不现实。

二、学不了OV,可以怎么打败他?

既然互联网手机品牌无论在渠道,品牌学不会,在销售团队,产品模式上学不了,那互联网手机与OV相比怎么翻盘?怎么从OV农村包围城市的模式中挣脱出来?如何巩固一二线城市的份额?

1、线上线下融合

对于中国广袤的土地来说,一二线城市市场与三四五六线城市市场迥然不同,对于手机市场同样如此。一线城市的互联网品牌扎不下三四五线城市去,OV产品上不来一线城市,在迥然不同的市场上,原有的打法已经失效,互联网手机为代表的小米和以渠道为代表的OV出货量逆转就是佐证。

互联网手机品牌想要逆转,无疑需要借鉴OV的优势,进行融合,而这个融合不仅涉及到渠道,产品,营销,更重要的是涉及到人员架构和认知的融合,线上线下体系的一体化正在形成。

认知融合。互联网手机品牌离开了互联网就等于没有品牌,需要从0教育用户。

渠道融合。互联网手机品牌进入传统渠道为王的线下,只能多建渠道或拓展核心代理商,渠道意味着销量。当顾客要王老吉时,只得到售货员递来的加多宝也还是要喝下。

产品融合。低溢价互联网手机因价格原因导致拓展线下渠道乏力,线上线下品牌和产品区隔成为必须。产品创新和产品稳定出货量的博弈成为必须考虑的问题。

营销融合。诸如“拍照手机”,“柔光”的清晰定位配合大范围广告打法成为利器,发烧友,良品青年等低星城市用户难以理解的新词或需改变。与此同时,借助互联网渠道模式不花广告费获取低星城市用户成为奢望,用广告占据用户心智成为必须,在互联网覆盖欠缺的区域,互联网手机品牌必须开始营销补课。

2、拓展新的渠道及海外增量市场

对于互联网手机品牌而言,一二线城市的存量市场逐渐饱和且竞争激烈,增量市场是未来的增长引擎。增量市场有两个:低星城市及国外市场。

低星城市是深入到OV腹地正面PK,渠道和品牌先行是重中之重,但互联网手机品牌渠道进展缓慢,小米目前自建小米之家88个,尽管小米预计的未来三年小米之家从2月预估的1000家增长到7月预估的2000家,但和OPPO的32万个终端相比仍差距极大。与魅族的2300家专卖店,77000家销售网点相比,差距仍然不小。

对于互联网手机品牌来说,华为的渠道模式或可借鉴。华为通过扶植少数顶级代理商,以代理商的渠道迅速攻占市场,在短时间内起到市场份额的显著提升。当然运营商的渠道同样不可获取。

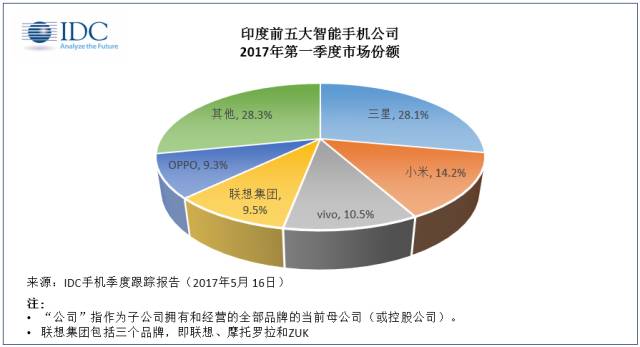

海外市场是未来最重要的市场,小米,OV几年前已经达成默契在东南亚和南亚地区布局。2017年Q1小米印度市场份额为14.2%,OPPO和vivo市场份额分别为9.3%和10.5%。但小米面临的挑战是印度市场的红米系列利润不高,小米其他高价系列如何突围?小米如何继续保有市场份额?

毕竟OV的渠道打法已经深入印度乡村,完全复制了在中国的模式,印度之外的巴西等市场还需要小米等互联网手机品牌去开拓,但纯互联网的营销模式同样会受到渠道模式的挑战。互联网发达区域见效快,但在互联网不发达的地方很容易被渠道优势品牌所翻盘。

3、从OV的软肋进行攻击

OV的供渠道利益共同体和保姆式的销售团队是其最大的优势,但最强大的地方往往也是最弱的地方。OV为了维持稳定的利益共同体需要为各级渠道留足利润,动辄千元的利润就是迫不得已的包袱,这造就了“高价低配”的软肋。此前OV也尝试过低价进军线上渠道,但因线上低价导致渠道商反弹而作罢。截止到现在,OV的淘宝和京东乃至官网商城更像是品牌传播渠道。

保姆式的销售团队可以保证稳定的后续服务,但同时也带来了销售为了获得订单出现超预期的性能承诺和贬低对手进行比较,这也是受到一线城市用户诟病的原因,进而引发了一线城市对于OV的鄙视链。

那怎么从OV最强的地方也是最弱的地方进行突破?

建立新的对比体系并推而广之

小米创立的“跑分”模式,让互联网手机除了晦涩的硬件参数外有了可同比的指标,普通用户也可以理解。现在以拍照为卖点的行业背景下,“前后2000万像素”又成为新的同比指标。针对三四五线城市互联网手机品牌能否找到一个可准确类比,同时又易被理解的指标来同比互联网手机品牌与OV ,成为让普通用户认知不同手机差异的关键,让互联网手机品牌性能优势凸显成为关键。当然,让互联网上的手机信息流动起来,被更多用户使用对互联网手机品牌同意至关重要,信息透明对互联网手机品牌来说是福利。

巩固一线城市优势,压榨二三线城市OV生存空间

对OV来说,维持渠道共同体的稳定需要稳定提升的出货量,如果出货量受阻,渠道的营收下降会带来共同体的不稳定以及共同体之间竞争的加剧,这样共同体才有可能从内部瓦解。聚焦二三线城市的渠道拓展,是互联网手机品牌与OV交战的前线。

二三线城市互联网使用率高,用户信息来源丰富,同时一线城市品牌传播和消费升级的向下延展,用户有可能更理性判断手机的优劣进行决策,一定程度减少信息不对称带来的选择困难。二三线城市市场处于一线和四五线的中间,对谁都意义重大,短期内互联网手机品牌可专攻二三线,其他城市渠道交由运营商或其他大型卖场覆盖。

建立庞大的售后服务体系

OPPO数量庞大的销售和网点为手机提供了强大且简便的购前购后服务,这对用户有巨大的吸引力,用户也愿意为此支付溢价,这恰恰是互联网手机品牌欠缺的。以成都市为例,OPPO有97家体验店,成都目前有1个小米之家。无论是签约第三方服务中心,还是扩大400客服,互联网手机做的远远不够,没有售后和服务,互联网手机攻占四五线城市用户只是空谈。

4、营销补课

品牌和产品是除了渠道之外产品销售的最重要引擎,所以《定位》才在沟通信息过剩的环境中,立足于产品的独特定位之上,提出了要通过广告进行重复轰炸,在用户头脑中建立唯一性的品牌区隔。在互联网手机品牌狂奔时,凭借好的产品、产品衍生的口碑、媒体PR达到了广告同样的效果,但也造成了最大的问题——在互联网渠道之外,互联网手机品牌的影响力几乎为0。

现在手机品牌要进行渠道下沉,品牌就成为和渠道同样的软肋,品牌同样需要补课。在低星城市从0开始建设品牌,投入不菲的广告费进行品牌传播,曾经“不投一分钱广告”而省下的广告费必须要加倍的投出去,才能从OV已经占领的用户心智中脱颖而出。品牌需要重新补课和长期投入,并不能一蹴而就。

5、稳守一二线城市

三四五线城市用户的换机周期远远低于一二线城市,在三四五线城市换机潮过去后OV增长会面临非常大的挑战,增速会急剧的下滑。企鹅智酷数据显示:一线城市中有75.4%智能手机用户选择每两年至少换一次手机,但在T4以下市场(县级和农村市场),大部分用户换机时间会在3-4年。

这意味着OV用户在换机潮过去后,再度获取用户需要双倍于一线城市的时间,而国内市场OV只能向一二线城市突围。获取一二线城市的用户,互联网手机品牌优势较强的一二线城市竞争将会非常激烈,此时OPPO、vivo广告和渠道战已经打到了家门口,OPPO在R11发布时在北上广深、南京、成都、济南的地标播出,vivo也将广告做到了知乎。互联网手机品牌必须要守住一二线城市的优势。

在IDC分析中曾指出,以OPPO、vivo为代表的时尚化中国智能手机厂商,紧密捕获了年轻消费群体,尤其是追求时尚化的女性用户。而当OV要进军一二线城市,小米魅族要渠道下沉,双方在同样的市场正面交战,我们也看到了在营销策略和渠道建设上的融合。

然而对互联网手机品牌来说,如何借鉴OV的优势来攻击OV的软肋是逆袭的关键。对OV来说也是一样,如何在一二线城市提升品牌,摆脱一二线潜在用户的印象是保持增速的关键,双方试图将各自成功的经验复用到新的市场,然而同样的经验并不能完全奏效,谁能最先进行融合和线上线下一体化,谁才能笑到最后。

笔者微信:361986574,微信公众号:凤毛麟角(fengmaolj)