扫码打开虎嗅APP

本文出自金科刺秦王,《道义放两旁,利字摆中间,保险科技新贵LEMONADE的秘密》

对于投资者和创业者而言,保险市场拥有着巨大的体量:

2016年,中国互联网保险仅人寿险一项已经达近1千5百亿人民币,而这一项在过去几年都是以30%或更快速度在增长;美国在2015年里,仅个人房屋险一项总保费已超过870亿美元,其它大类如车险更是千亿级市场。

然而,保险业已有的产品,技术和模式有着太多可以被改造的机会。因此保险科技领域的投资和初创企业也是风起云涌。这一回就聊保险科技。

保险科技中我们认为大体分为两类模式(并非技术):

一种是主流的“赋能类”。

所谓赋能类就是各大新闻/会议/报告中的“利用大数据风控/分析,物联网实时信号沟通,人工智能判断决策,区块链公证增信”来给传统保险公司开发新险种,流程再造或外包服务。

比如用图像识别(用户手机拍照现场)和人工智能迅捷自动地判别车险理赔金额;比如UBI(Usage Based Insurance)车险会安装智能硬件来随时搜集行驶记录,从而可以按使用里程计算车险收费;人寿/健康险也可以配合智能穿戴设备实时采集用户生理信息来判断健康状况来精确保险定价,等等......

另一种则是非主流的“颠覆类”。

这类模式大多也会采用类似的大数据/人工智能/区块链等底层技术,但更重要的是它们对传统保险商业模式的批评和改革力度更强。比如这回的主角LEMONADE。

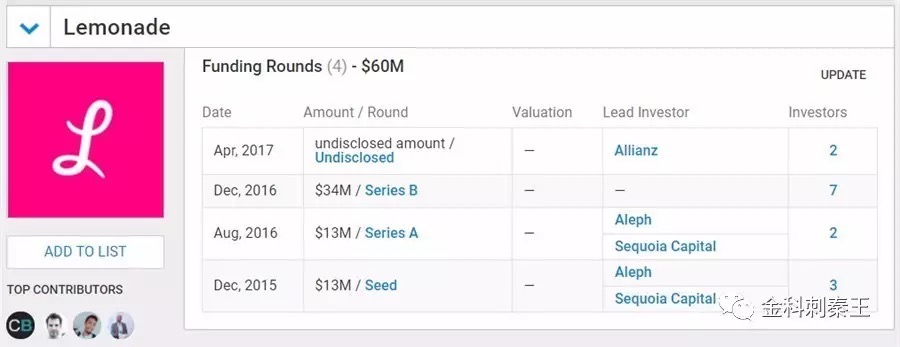

开始吸引我们是因为查到这家初创企业在美国还没有产品上线,就拿到红杉资本(以色列)和Aleph总额达1,300万美金的种子轮投资,2016年8月上线前再拿1,300万A轮投资,上线不到3个月再拿3,400万B轮投资(前谷歌风投等多家机构参与),上线不到7个月再得到保险业巨头ALLIANZ战略投资。

仅以投资额度和频率论,LEMONADE风头一时无两!那LEMONADE真能颠覆保险业吗?LEMONADE凭什么拿到如此高的投资?最后,对中国保险科技有借鉴意义吗?

LEMONADE档案

LEMONADE的2位创始人是Daniel Schreiber和Shai Wininger。他们都并非出身豪门/藤校毕业,专业和工作履历也非保险或金融。两人都有各自的创业经历,直到2015年才敲定要做保险业的颠覆者。

LEMONADE对保险业的痛点分析如下:

保险,尤其是股份制保险公司有盈利目标和动机。其保费定价及理赔程序都有为公司利益服务的强烈动机,比如保险公司会尽量拒绝赔保,但会尽量增加保费;而购保者认为保险公司的利润都是拿走自己该得的钱,所以理赔虚报(注意还不是骗保)十分严重。

据LEMONADE估计虚报理赔额会占行业理赔额的30%以上。而保险公司为应对虚高但又不易核实的理赔,只能通过提高保费应对;如此往复循环,形成一个恶性的平衡。在已有的商业模式中,无论如何采用大数据,IoT, 人工智能都无法避免这个致命的利益冲突怪圈。

我们本着严肃认真的态度梳理了一下数据和文献,认为有些道理。比如首先保险公司的主要成本就来自对顾客损失的理赔,LEMONADE目前集中在针对租客和房主的房屋财产保险。我们发现美国过去10年商业保险公司在房屋财产保险的赔付率大体在60%到110%之间 (超过100%意味着当年理赔额超过当年保费),而公司运营还有>12%的代理费和其它运行成本。很多保险公司靠投资回报,或多年的盈余,或资本市场融资等来应对赔付率过高的状况。

题外话,最近因要在香港上市而大出风头的互联网保险公司-众安保险,仔细看其招股书,赔付率虽然最近三年下降,但运营成本中的“通道费”或者网络中介费比例却逐年上涨,总体成本仍然大体超过总保费,也是靠投资收入勉强维持了超低的利润率。

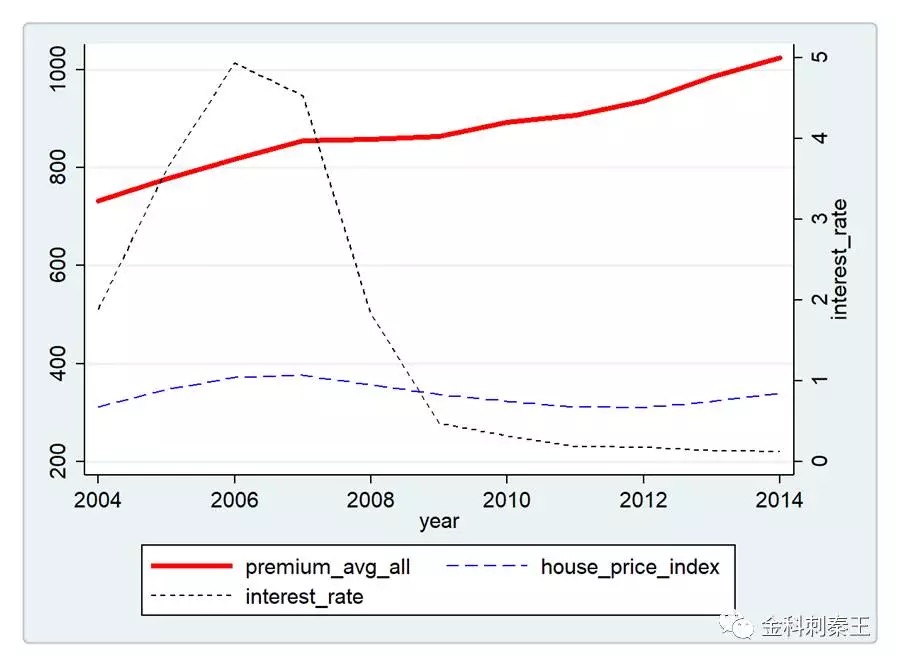

再看美国房屋财产保险,我们把平均保费额和几个关键变量比如房屋价格指数(以1980为基数100)和美联储基本利率放在一起做对比 (见下图)。

显而易见,至少在房屋财产保险上平均保费的确是逐年上涨(粗红线)。但房屋价格,投资环境,甚至失业率,平均工资,通胀水平等都在过去10年中经历过起起落落。如果我们还假定极端天气是随机分布而无系统的上涨趋势,那保费的不断上涨几乎没有任何理由。

学术文献中关于保险业变得更加利润驱动和反竞争都有描述。比如Journal of Risk and Insurance 2012年一篇文章(Do Publicly Traded Property-Casualty Insurers Cater to the Stock Market) 发现上市的保险公司如果对股价更在意就会更积极增加保费;如果对高管有绩效激励的公司则增长保费更激进 。如果市场是真的完全竞争,某些无良公司擅自涨价,竞争对手可以用更高的性价比来吸引客户。这本应是市场经济的基本法则,但现实背离太远。

2010年一篇American Economics Review文章 (Are Health Insurance Markets Competitive) 也发现保险公司会针对业绩良好上市公司客户的健康保险计划加价,而保险市场集中度越高的地区就加价越高! 简言之,哪有什么幻想的市场竞争,早就进入寡头垄断,集体加价时代。

LEMONADE要打造一款新的保险模式,试图把保险业推出不断增加保费的恶性轨道。

运作方式是这样:首先提20%保费作为运作费用(如有剩余即为公司利润);然后40%用来购买再保险以应对巨额赔付;最后40%作为常规理赔池应对小额理赔。

LEMONADE的卖点之一是声称在最后的理赔池中如果有结余,会给投保者开始指定的当地一家慈善机构捐款(比如青少年禁烟协会)。

当然LEMONADE也应用人工智能和大数据分析等技术。所有服务一律是移动客户端和PC端自动执行,基本没有纸张表格和人工介入。只有当AI chat bot (聊天机器人)无法处理时才有人工介入。有趣的是他们的AI chat bot:一个叫Maya,女士,办理保险;一个叫Jim,男士,负责理赔。而公司是有同名对应的Maya和Jim的真人员工一起工作。详细介绍参见人工智能变革保险系列(三):解构Lemonade的产品和流程。

问题来了,就这点儿模式和技术如何对得起高估值?

稍微了解保险业或保险创新的人都知道:

1)Mutual Insurance或相互保险在欧美已有几个世纪的历史,直到今天美国仍有超过20%的保险份额由相互保险分享。这种会员制保险也可以去除股份制保险对利润的追逐,并针对特定职业或人群(比如医生误诊险)提供保险服务或降低保费;

2)即使是P2P Insurance,LEMONADE也算不上第一家。最早的FRIENDSURANCE在2010年德国成立,英国甚至美国本土都有类似初创企业,LEMONADE凭什么可以独享风头? 他们的创始人背景一般,最多是可信,但还不到艳羡的程度。

3)就算你不了解保险业的历史和创新,你也会问,捐款的事我可以自己做,保险公司只要把保费降低就好或者把剩余返现;而美国保险人士也有类似批评,就算做公益,也轮不到这个小土豆。麦肯锡报告披露,Property and Casualty Insurance Industry自2011年起每年的慈善捐款额都超过5亿美元。就算玩些去中介,自动化,AI chat bot这些小苹果Style,那也不应有这么高的估值, 风投真的变成疯投了不成?

但这个,真的很科学

LEMONADE的秘密并不在于表面宣传的慈善捐款或AI chat bot。口号对于宣传或许有用,但绝对无法打动冷静的投资人,尤其是在保险创新(比如P2P Insurance)已经遍地开花的情况下。LEMONADE其中有趣的一点是和Duke University (杜克大学)的行为经济学家 Dan Ariely合作。我们仔细梳理了Dan的学术发表及很多相关文献,简单总结如下:

1. Dan的大多研究都是关于人在何种情况下欺骗或骗保。很多实验方式很接近。比如测试被实验人是否欺骗,一般是让一群人在短时间内从很多小数里找出相加等于10的两个数字(4.81 + 5.19, 见下图)。

然后随机分成2组,第一组拿到监考那判分;第二组被告知可以撕掉考卷,自己凭“良心”检查并报告答对题目数量。最后根据答对题数领取奖金(比如答对1题得10美分)。这样,第一组也就是对比组根本没有作弊可能,以他们的平均分作为基准;而第二组因为完全靠自己评判又可凭虚报成绩领取奖金,欺骗动机强。可以预见,一般情况下第二组的平均分都是远高于第一组。

2. Dan和他的合作者们做过无数次试验,重点是判断/预测第二组人如何在不同情境下调整欺骗的幅度(加大或减小)。实验发现了很多社会心理学或行为经济学中常见,但又非常有趣实用的结果,比如群组心理效应。

当第二组被实验者看到有来自同一大学(Carnegie Mellon University 卡内基梅隆大学)的人展示出作弊嫌疑时(号称1分钟做完全部20道题并声称全部答对,几乎不可能),示范作用非常明显,余下人都极力夸大自己的答题准确率,平均分数显著上扬;但当他们看到展示作弊的人是来自同城死敌(University of Pittsburgh, 匹兹堡大学)时,却产生了非常微妙的厌恶心理,结果是大大减低了欺骗的幅度,几乎达到对比组也就是诚实水平。

用通俗语言讲,就是鄙视链在起作用:北京大妈常说,就是那些外地人素质低,我们北京人绝不干这事儿;优雅的上海人也说,都是那些“硬盘”干的这些缺德事。。。

3. 还有很多有趣的结果。比如Dan在2009AER中发现,如果公益行为被公开告知有金钱收益,被实验者往往减低做公益的行为(Image Effect,公共形象效应,担心别人以为自己是为了回报才做公益);相反,如果私下告知实验者做公益能带来收益,那么实验者就大大加强做公益的频率;更新的研究还实时扫描脑中的杏仁核(amygdala)反应活跃度来勾勒被实验者的心理轨迹。

结果表明实验者在多次测试中不断欺骗并且欺骗程度逐步增大。最有趣的是脑电波显示欺骗者开始似乎紧张(Panic),但随着时间推移似乎开始习惯甚至放松(Relaxed)。

我们对比文献和LEMONADE的商业细节后,惊奇地发现其在产品设计中大量运用了这些行为科学和社会心理学的结论。

LEMONADE模式中给慈善机构的捐款,表面看是用慈善做营销手段,但更重要的是利用上文的群组心理给顾客强烈的暗示:我们都是“好人”(慈善捐款),不做“坏事”(虚报保额),从而达到减少欺诈和降低赔付率的目的。

在产品设计上,LEMONADE也是简洁明亮的风格,这是基于2010 Psychological Science 一篇文章(明亮的色彩可以减少欺诈行为)。

在申报损失时,用户需要先在开头签署一份诚信公约(Pledge of Honesty),研究表明,在陈述事实之前(而不是之后)签署也可以有效减少欺诈;申报损失的全部过程都是以类似和人对话的形式进行(AI chat bot),而且用户需要录制一段视频陈述经过,这样尽可能地营造一种和人对话的感觉。这种类似面对面交流的形式(而不是机械填写一堆申报表)能更有效的降低欺诈动机。

了解LEMONADE背后的诸多行为科学元素,就可以回答很多问题。比如为什么不把剩余保费分还给每个顾客?因为那样就无法让顾客产生强烈的组群效应(Group Affinity)。同时也间接证明为什么其它返现的P2P保险公司反而估值不如LEMONADE。分群组还能把保费剩余池分拆成更多的小池,这样即使有个别小组赔付过多,如果分散得当,就不会出现全部小组赔付池耗光的状况。想想看,如果LEMONADE每年报告中没有任何捐款,恐怕宣传效果和公司形象会大打折扣!

仅仅是利用行为科学的前沿结果,当然还不足以支撑高投资,高估值和高期望。LEMONADE在公司管理运营等多方面都可圈可点。

体验: 手机客户端已经做到设计明快,体验流畅 (参见 LEMONADE官方60秒介绍);

风控: 外包风险分析来估算用户保费,同时自行研发出多项反欺诈规则用来判别骗保;

技术:AI chat bot已经达到90%的自动回复率,并于2017年初打破最快理赔纪录,参见 (AI理赔员:从提交申请到理赔收款,只需3秒?);

合规:先拿到纽约州保险牌照, 逐步进入加州,伊利诺伊 (美国保险是按州发放牌照),并和著名的再保险公司合作处理峰值理赔。三家合作的再保险公司都是业界知名公司比如Lloyd's of London, XL Catlin, & Berkshire Hathaway's National Indemnity (股神巴菲特集团旗下公司);

推广:和很多北美金科初创企业类似,LEMONADE也主要靠口碑和线上推广,基本没做地推或平面媒体广告。团队,创始人Daniel的各种公开演讲逻辑清晰,语言得体,落落大方;另一位创始人Shai则不断更新公司博客,尤其是写公司的Transparency Chronicle (披露记录);

公司架构:成立一个保险中介子公司来收取20%的保费作为收入,并“提供”所有的技术服务;另一个子公司则处理再保险,普通理赔和慈善捐款。这样的架构能把利润锁定在第一个子公司,而另一个子公司则去面对理赔风险和慈善捐款。这样从第一天就可以避免很多法律纠纷和企业估值问题。

风投真正投资的是前一个子公司,就是只赚不赔的那家。类似的手法很常见。比如UBER也是成立Uber International C.V.子公司,然后以收取技术服务费的方式对全世界每一单收入提取一定比例来获取利润并在荷兰避税;抛出另一个在湾区的所谓总部和全世界的政府/出租车组织打官司。

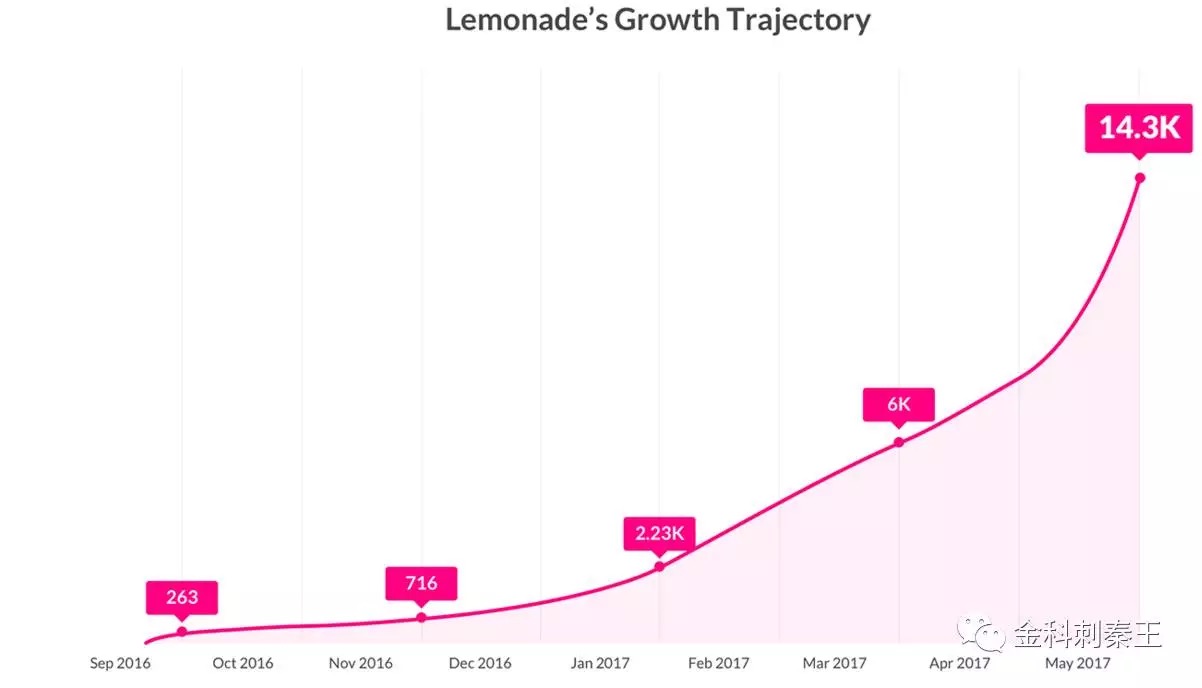

最后,公司当然是靠业绩说话,以LEMONADE披露的最新记录看,已经拿到超过1.4万用户加入(保单数量更多,因为可以一人多单)。谈不上爆款,但也是有序高速成长。

殊途同归, 还是一场PK?

回到中国。中国保险业历史短暂,几乎没有走过从相互保险到商业保险,再到由保险科技改造和颠覆的道路。虽然2017年陆续批出3家相互保险的牌照,但至少2家看上去和互助保险不搭,怎么看怎么像打着相互保险旗号干商业保险。知乎也有资深保险业答友惊呼,看不懂!除了为转换成商业保险铺路,或进行隐蔽的关联交易,实在看不出是什么动机。

反讽的是,以公益为初心切入的保险新模式在中国的表现却是无法拿到保险牌照的网络互助 (参见 深度 | 网络互助行业全画像!)。众多互助平台在2016年出尽风头。以其投资额低(10-30元),进出自由,赔付重疾(癌症等)上限至30万等非常针对中国国情的特点迅速走红。虽然有保监会发文叫停一些不实的宣传和服务,但经历这段野蛮生长和监管冲击生存下来的平台似乎更有生命力。剩者为王,比如目前最大的网络互助平台众托邦。

其注册用户数量目前据称已达800万以上,”互助项目“(因为没有保险牌照不能公开称为保险!)也开始增多并衍生出很多相关服务,比如体验服务或医生问诊推荐等。为加强用户信心和运营透明度,众托帮还采用区块链技术写入用户信息(不可篡改)以便成员需要”互助“时全体成员查询是否真实。

LEMONADE的严谨设计,科学求证,稳扎稳打和众托邦的雄心勃勃,大刀阔斧,攻城略地形成了鲜明对比。LEMONADE如果进入中国,必须重新定义保险业的痛点,其精心设计的以当地慈善机构来定义人群的思路在中国显然行不通;他们也必定会惊讶中国互联网的各种魔幻玩法,监管的时紧时松,还有森林里的黑熊/天猫/企鹅的动物凶猛;而众托帮,据说要借中国市场高速成长东风和技术优势,去拯救美国千万无医疗保险的公民于水火 。如果传闻是真,等待他们的会是什么?

无论怎样比较,两种模式其实都深深地打着各自生态体系的独特烙印,如双子星一般,在各自的银河系中寻找一条颠覆性创新模式。 但低费高效,互信公益,高效透明的理念却是殊途同归。