扫码打开虎嗅APP

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:yole,头图来自:视觉中国

最近,关于存储走势的讨论也越来越多。半导体行业观察之前也发布了一篇文章《存储芯片,拐点将至》。在这篇文章中,作者从终端厂商的反馈和市场的动向来分析市场的走势。

但近日,Yole发布了他们对存储市场的观察,我们综合如下,以飨读者。

航行在汹涌水域的NAND

Yole Group在其NAND报告中表示,消费者信心恶化、通胀上升和供应链面临挑战,对智能手机和个人电脑的需求产生了负面影响。由于新冠肺炎相关的供应链不确定性以及对 2022 年下半年需求增长的预期,原始设备制造商(OEM)积累了较高的内存库存,目前正在积极减少库存,从而导致需求急剧下降用于 NAND 存储器。

英特尔和 AMD 最新服务器平台的发布面临多次延迟,给最近几个季度的服务器出货量和相关内存需求带来了阻力。与此同时,由于与技术相关的产量增长超过了实际需求,NAND供应商已经积累了大量库存。

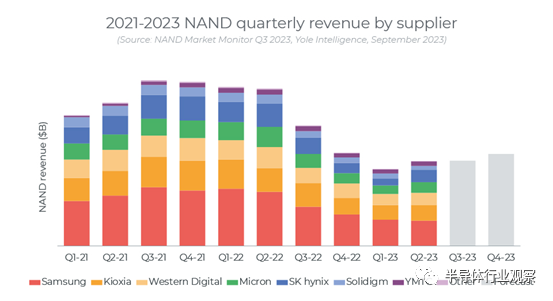

OEM 和供应商库存增加,加上需求疲软,导致市场从 2022 年第二季度末开始陷入严重低迷,并持续到 2023 年上半年。所有 NAND 供应商在 2023 年第二季度均出现亏损,平均 NAND 供应商出现亏损。营业利润率从 2022 年第二季度的增加21% 骤降至大跌62%。

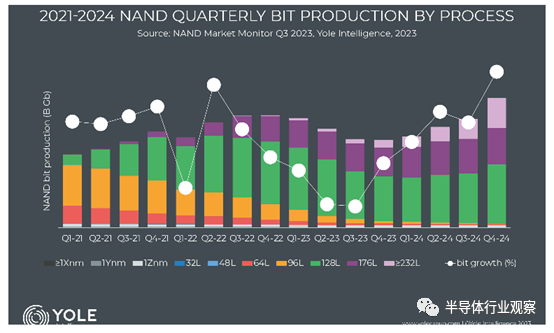

充满挑战的市场状况将持续到 2023 年下半年。因此,供应商已采取措施重新平衡供需动态。所有 NAND 供应商都减少了向市场的出货量,从而增加了库存水平。他们还宣布削减晶圆厂利用率和晶圆产量。此外,所有供应商都缩减了2023年的资本支出计划,并推迟了技术路线图进度,NAND资本支出预计将同比减少50%以上。

2023 年剩余时间的前景仍然令人担忧,但供应商的积极应对将导致产量增长历史低位,加上随着库存水平正常化,OEM 采购行为恢复正常,为今年晚些时候 NAND 复苏带来希望。

Yole表示,在过去的几年里,NAND 市场经历了许多挑战。其中包括全球大流行、欧洲冲突、与中国的贸易紧张局势升级以及普遍的通货膨胀。该市场还面临多座晶圆厂停工、严重的供应链问题、来自中国的新进入者以及行业整合等问题。这些事件强化了这样一种观念:内存市场唯一确定的就是不确定性。

NAND 市场的长期前景好坏参半。新兴的大趋势正在推动数据生成以及本地、边缘和云存储需求的大幅增长。硬盘驱动器(HDD)不断被基于 NAND 的固态驱动器(SSD)取代,从而推动了需求的强劲增长,并将推动市场达到新的高度。另一方面,NAND 的竞争动态充满挑战,有多家大型供应商、历史上利润率较低且资本密集度不断上升。

NAND 需求的主要驱动因素包括超大规模企业和传统企业 OEM 的企业级固态硬盘(SSD)、PC 和游戏机中 SSD 的采用不断增加,以及智能手机和其他移动设备中内容的持续增长。尽管人工智能和虚拟现实的采用、自动驾驶和物联网等一些新兴趋势有望促进未来的增长,但这些细分市场将继续推动大部分 NAND 比特消费。

该行业的资本支出仍然较高,以支持 NAND 架构从平面(2D)向 3D 结构的转变以及层数的持续增长。随着供应商继续推进其 3D NAND 路线图,需要增加几处已宣布或预期的洁净室设施,以抵消晶圆产量的减少。尽管层数增长以及 QLC(可能还有 PLC)的出现,但随着工艺和制造复杂性的持续上升,技术驱动的位增长将会放缓。

Yole表示,三星正在发展其庞大的平泽制造基地,并扩大其在中国西安的产能;有传言称 Kioxia 与西部数据将合并(以取代 Kioxia IPO);SK海力士收购英特尔NAND/SSD业务(更名为Solidigm);尽管市场规模相对较小,但美光仍然是 3D 技术的领导者。与此同时,中国企业徐然取得令人瞩目的技术进步,但由于美国最近实施的制裁,其长期前景被打上了不确定性。

DRAM依然存在不确定性

Yole表示,十年前,DRAM市场经历了整合,形成了三大主导厂商。这种整合维持了行业的盈利能力,因为资本密集度不断增加,DRAM 供应商赚取的利润需要投资于进一步的技术开发。

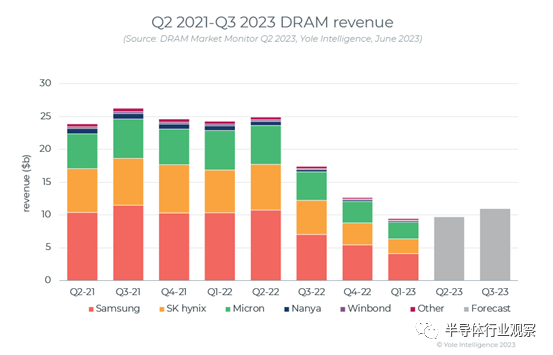

正是因为上述特性,DRAM成为了一个高度集中的市场,三大主要参与者——三星(韩国)、SK 海力士(韩国)和美光(美国)——合计占据了整个市场 93% 以上的份额。台湾公司(南亚、华邦、力晶)合计市场份额约为 5%。

虽然在疫情期间,DRAM经历了波动。然而根据原来的规划,随着世界慢慢将新冠疫情抛诸脑后,2022 年有望成为 DRAM 的又一个突破年。然而,即使供应商行为理性并支持大趋势,第二季度的命运却变坏,DRAM 市场的前景日益动荡。消费者需求的消失和整体宏观经济的不稳定给 DRAM 市场带来了沉重压力,因为客户停止购买,价格暴跌。

据Yole统计显示,自 2021 年第三季度以来,DRAM 价格已下跌 57%(2023 年第一季度为 0.54 美元至 0.30 美元)。供需失衡(以及随后的价格下跌)背后的主要驱动因素是客户耗尽高库存和供应商生产过剩(这是由新冠病毒时代需求激增推动的)。

其实当 2022 年第三季度价格开始加速下跌时,供应商也采取了行动。他们的第一步是修改 2023 年支出计划,以减少 2023-24 位产量。由于2023年下半年价格恶化,供应商进一步削减了2023年的生产计划;最终,几乎所有内存供应商都削减了投资并降低了晶圆厂利用率。结果是 2023 年内存位产量增长史无前例地放缓,DRAM 同比下跌9%(低于前 7 年约 21% 的平均水平)。

DRAM 的近期前景与一年前截然不同……不确定性依然存在。

Yole表示,库存仍然是定价方程中的一个关键变量。尽管许多客户已经耗尽了库存,现在手头内存库存相对正常,但供应商在过去几个季度试图通过增加库存来阻止价格下跌。这些库存现在就像达摩克利斯之剑一样悬在整个行业之上,但这把剑似乎不太可能阻止价格上涨。

从Yole的介绍可以看到,供应商的大部分 DRAM 库存都是 DDR4。DDR4 的需求正在迅速被 DDR5 的需求所取代,而 DDR5 的库存仍然相对较低。虽然 DDR4 库存可能会持续到明年,但其他部件(例如 DDR5、移动 DRAM 和图形 DRAM)将会紧张,价格将会上涨。在NAND方面,

内存供应商花了一年的时间才让他们的制造工厂恢复正常。如今,减产已使供应商能够在年底前达到某种市场平衡,而价格将开始在预期平衡之前攀升。但不要指望供应商会立即增加支出和产量增长。这是 15 年来从未出现过的经济衰退,需要时间来补充资金,然后再将资金投入晶圆厂改造和绿地晶圆生产。

不过,计算正在推动全球经济,而 DRAM 是计算的瓶颈。

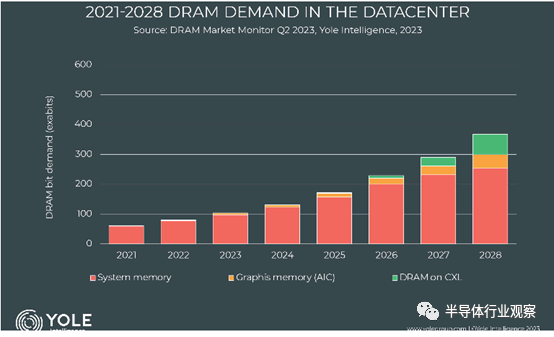

长期 DRAM 需求将随着计算需求的增长而变化,并且在可预见的未来,计算可能会继续强劲增长。预计未来五年数据中心对 DRAM 的需求将以超过 30% 的复合增长率增长,这将使同期 DRAM 整体需求每年增长超过 20%。人工智能、物联网和 5G 的交叉将成为计算需求以及 DRAM 需求的巨大推动力。

为此Yole认为,2024 年将是DRAM供应不足、价格攀升的一年。显然,内存供应商无法在遭受巨额运营亏损的情况下坚持下去,未来几年将是供应商重建资产负债表并抚平这场痛苦的低迷时期所造成的创伤的时候。

DRAM和NAND的展望

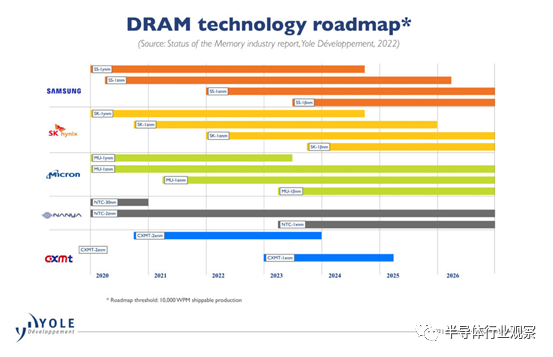

首先看DRAM方面,Yole表示,2022 年,三大内存厂商(三星、SK 海力士和美光)均已大量出货 1αDRAM。虽然 SK 海力士和 三星已经采用 EUV 光刻技术进行 DRAM 制造,但美光最终将从1γ节点开始使用它 。

他们也同时指出,随着每个节点的进步,DRAM 单元尺寸缩放变得越来越复杂;因此,三星通过采用 EUV 光刻技术来缩小 DRAM 单元的尺寸,同时减少图案化步骤,从而使其制造工艺与众不同。与美光和SK海力士的LPDDR5内存相比,三星使用的LPDDR5 1Dz单元设计具有很强的竞争力,因为三星生产的内存单元比其竞争对手相对较小。较小的 DRAM 单元可产生更密集的内存芯片,这可能会导致内存芯片尺寸减小,而不会影响芯片容量。

在Yole看来,芯片收缩对于提高生产率非常重要,并且是大批量制造所必需的,以满足对低功耗 DRAM 内存的需求,同时减少智能手机主板上的内存封装占用空间。

不过,Yole也谈到,DRAM 可扩展性预计将在几年前结束,但新技术解决方案已经实现了第三代10纳米级(1z)的开发,甚至可能更进一步。总体而言,DRAM 扩展非常具有挑战性,并且与过去相比正在放缓——无论是在位密度(Gb/mm 2)还是每位成本($/Gb)方面 ,但它仍在不断向前发展!尽管技术挑战不断增加,DRAM 将继续成为主力内存技术,因为 EUV 光刻、混合键合和 3D DRAM 等新技术解决方案将实现持续的密度扩展和性能增长。

如今,人们一致认为,即使通过光刻 EUV 工艺,平面缩放也不足以提供整个下一个十年所需的位密度改进。该行业迫切需要材料和架构方面的突破,以实现 DRAM 的进一步扩展,从而降低成本、最大限度地降低功耗并提高速度。因此,单片 3D DRAM(相当于 3D NAND 的 DRAM)已被主要设备供应商和领先 DRAM 制造商视为长期扩展的潜在解决方案。Yole 的分析师认为,这种新颖的 3D 技术可能会在 2029 年至 2030 年的时间内进入市场。

处理器-内存接口也在快速发展,以满足新兴数据密集型应用的需求:内存大小必须增加,内存和 CPU 之间的带宽也必须增加。各种接口和协议正在开发中,其中包括 JEDEC 最近发布的 HBM3(2022 年 1 月)和 CXL,后者作为“远存储器”互连已获得广泛采用。主要厂商(例如三星赛灵思、SK 海力士)最近将新型内存处理技术引入市场,以克服所谓的“内存墙”。

总体而言,DRAM 内存生态系统中的主要公司正在探索各种不同的解决方案,我们相信技术挑战不会阻止 DRAM 的进步,尽管由于需要进一步的创新和投资而存在放缓的风险。

再看NAND方面,在3D NAND业务中,所有领先公司都推出了3D NAND技术,这些技术依赖于优化逻辑电路面积 和位置的特定策略,例如CMOS阵列下(CUA)和晶圆到晶圆键合解决方案。

如今,所有内存制造商都在进行混合键合的研发,主要的 NAND 供应商已将其纳入其路线图:Kioxia 和西部数据已宣布将其用于 218L 3D NAND 系列,美光于 2022 年与 Adeia 签订了许可协议, SK hynix 宣布混合键合将于 2025 年进入量产。

Yole指出,混合键合尚未在当前 HBM 代中使用,但未来几年将需要它 继续提高内存带宽和功效,并最小化 HBM 堆栈厚度。为此Yole预测, HBM 制造商将从 HBM3+ 一代开始采用混合键合,每个堆栈具有 16 个DRAM 芯片。

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:yole