扫码打开虎嗅APP

本文由天风电子和策略海外共同发布

美东时间7月19日下午两点,高通发布2017Q3财报(财年三季度截止于2017年6月25日),三季度实现营收53.7亿美元,环比上升7%,同比下降11%。三季度营收受到了与苹果公司的诉讼的不良影响。苹果代工厂未能如约支付专利使用费,而该笔费用在2016年3季度为7亿美元。与第二季度的营收预期相比,高通第三季度的营收和利润在负面影响下有所下滑。

高通的解读对于整个半导体行业的研究的重要性不言而喻,笔者正好在深圳机场拍到了这样一张图片,也可以代表了高通在智能手机快速发展的十年中的重要地位。

最赚钱业务正在受到挑战,高通站在十字路口

天风证券认为:

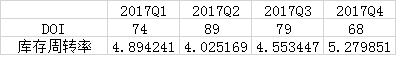

1 高通的DOI和库存周转周期对于中下游产业有重要的相互验证作用。以一年周期观察,我们预计从本季开始,高通的DOI会开始下降,进入一个健康的水位。

资料来源:公司季报,天风证券研究所

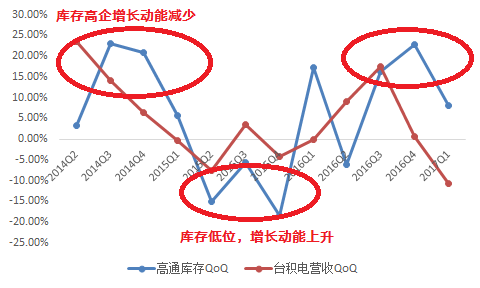

产业链上下游观察,从上游Fabless库存一阶导判断中游Foundry营收的增长动能有很强的前瞻判断指引意义。Fabless+Foundry的模式是半导体行业当下主流的生产方式。我们挑选Fabless的龙头高通和Foundry的龙头台积电,从2014Q1开始,连续每个季度观察高通的库存水平和台积电的每季营收 (已将高通财年季调整为自然年度季,和台积电一致)。

数据显示,每当高通的库存一阶导数据(QoQ)高企,意味着高通去库存阶段,台积电后续营收的二阶导也会相应下降,意味着代工厂增长动能不足;反之亦然,当高通库存恢复到正常水位下,一阶导开始为负,补库存的需求增长,台积电后续营收的二阶导会上升,意味着增长动能恢复。

资料来源:公司季报,天风证券研究所

从上游的Fabless库存数据,我们大致推断对中游Foundry的需求和后续的增长动能,从这条主线来看,Foundry的营收增长动能时间点大致会在Fabless消化库存之后的一个季度。我们抽取全球主要的Fabless公司(Qualcomm,Avago,Nvidia等)季度的DOI和Inventory Turnover连续观察8个季度,我们判断从2017Q2往后,至少看2个季度,是Fabless库存消化之后的订单补库存期,对于Foundry的制造主线来说营收动能将恢复。

2 “高通正在遇到一点小麻烦”。从本季来看,麻烦还在继续发酵。通过专利授权赚钱的路径正在受到挑战,高毛利的赚钱模式或许也会在诸如苹果等强势的客户面前不复存在。不说苹果诉讼,高通的royalty rate已经在逐年下降。对产业链下游看,如果苹果胜诉,智能手机制造商的成本将存在下降空间。

我们看到法说会上投资者最为关注的仍然集中在高通的QTL业务,苹果和高通针对专利许可费的争议从一季度以来持续在发酵。而尽管苹果拒绝向高通支付10亿美元的专利授权费,但高通的QTL营收及利润依然超过了预期。三季度,苹果未能如约支付专利使用费,而该笔费用在2016年3季度为7亿美元。

尽管受到与苹果专利费纠纷的影响,但我们看到高通在专利营收端仍然具备很强的赚钱效应。我们仍然维持一季报以来的观点:无论是苹果的诉讼还是各国FTC(Federal Trade Comission)的指责,都使得高通的股价在未来一段时间内表现出一定的不确定性。

3 高通关注的半导体增量市场来自于5G的RFFE和车载半导体,海外巨头判断正确的路径将是我们投资确定性的方向指引。随着高通与TDK合资创立RF360,以及收购NXP涉足汽车业务,高通的板块布局逐渐明显。

一是继续扩大公司在移动通讯芯片端的市场份额,尽管与苹果等的专利授权费等因素使得这部分业务充满了一定的不确定性,但凭借公司的专利优势,仍能够维持在移动端的地位。这一点从一季报高通和国内主要智能手机厂商签订授权合同在扩大也能看出其垄断地位依旧;

二是公司扩大了在汽车和数据中心的投入,收购NXP显示了公司的决心。未来汽车半导体市场将超过手机端,因此凭借与NXP的垂直整合优势将加速公司在自动驾驶等领域的发展。

4 智能机方面,随着智能手机市场季节性兴起,下个季度是智能手机集中拉货期。从地区分布来看,中国地区成为高通营收的最主要收入来源。由于中国手机层次丰富,高通包括高通骁龙、高通单芯片、千兆LTE等所有价格的产品线均会继续获得发展。随着中国手机品牌进军印度等海外市场,中国市场将持续成为高通的增长动力。高通同样看到在消化上半年智能手机调整库存的情况下,下半年供应端释放,2H的增长动能值得期待。

综合来看,进入下半年,随着智能手机市场季节性兴起以及利好消息(尤其是对恩智浦的并购事宜)不断放出,尽管有一些不确定性因素,高通在2017财年第四季度营收预期将获得平稳增长。但同时我们还是认为,高通的最赚钱业务正在受到挑战,短期对利润有一定的承压。同时在享尽智能手机红利之后,是否可以在下一个时代继续保持巨无霸,也是高通在积极思考的方向,汽车电子和物联网等领域都有高通的身影。我们认为高通现在正处于十字路口,是王者归来还是大厦将顷,有待观察。

第四季度仍将有较为稳定的增长

高通三季度营收53.7亿美元,环比增加7.19%,同比下降11.12%,这种下降主要原因在于高通与苹果的法律纠纷,高通未能收到苹果相关产品的许可和特许权使用费。

按产品划分,设备与服务、许可和特许权使用费营收在第三季度分别上升12%和下降6%,预期在第四季度将分别上升9%和4%。

第三季度开始,随着下游产商为重大节日销售季备货加大生产,高通的营收随着年末接近将迎来季节性高峰。下半年营收将有较好的增长预期。

高通给出第四季度营收指引为54-62亿美元。由于与苹果公司在专利技术授权费用的问题上仍在法律协调中,高通在2017财年第四季度的财务业绩展望已经除去了与苹果代工厂商出售苹果产品有关的授权收入以及其他存在纠纷的授权收入。

在这样的情况下高通保持高的第四季度营收预期,可以间接反映时间进入下半场之后的拉货需求了。我们认为这个增长基本符合全年情况,尽管面临诸多不确定性,高通在第四季度仍将有较为稳定的增长。我们给出详细分析。

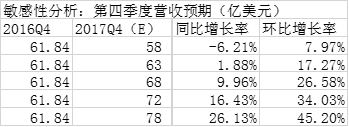

高通对第四季度的营收指引为54-62亿美元,中位数为58亿美元。目前业界对高通年营收的一致预期为242.075亿美元,以此计算第四季度营收预期为78.21亿美元。以58亿美元和78亿美元为两端,以每5亿美元为一段,建立敏感性分析如下:

资料来源:公司季报,天风证券研究所

以最低的营收预期58亿美元来计算(扣除本该有的苹果相关产品的许可和特许权使用费),四季度高通营收环比增长率也将达到7.97%,第四季度有比较稳定的增长预期。

资料来源:公司季报,天风证券研究所

在业务方面,高通的QCT业务(高通CDMA技术的设备与服务)持续发力。2017财年三季度QCT业务营收41.2亿美元,实现了6.35%的同比增长以及11.71%的环比增长。这已经是高通连续第5个季度在QCT业务的同比收入上实现正向增长。

从细分业务来看,非传统业务开始增长。三季度共销售1.87亿基于CDMA和OFDMA无线设备的移动台调制解调器(MSM)集成电路,与去年同期的约2.01亿MSM集成电路销量相比, 下降了7%。尽管MSM出货量下降,但QCT的营业收入仍实现同比增长,主要是由于与RF射频前端(RFFE)产品相关的收入增长,抵消MSM份额的下降。与QCT相关的汽车与工业电子、射频前端产品、物联网等相关业务迅猛发展,2017财年预期将增长超过25%。

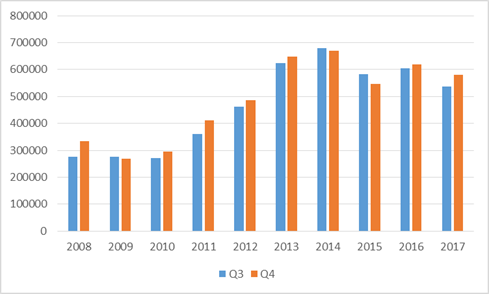

从地区分布来看,中国地区成为高通营收的最主要收入来源。2008年中国大陆对高通的营收贡献为20.72%,这一数字在2016年已经增长到57.33%。且2016年这一占比增长了约5%,可见中国市场的巨大增长。

2017财年3季度,中国大陆依然是高通最重要的市场,为高通贡献了最大的营收。包括小米、步步高等在内的国产手机品牌的发展为高通产品提供了巨大的增长潜力,而且由于中国手机层次丰富,高通包括高通骁龙、高通单芯片、千兆LTE等所有价格的产品线均获得迅猛发展。随着中国手机品牌进军印度等海外市场,中国市场将成为高通产品的持续增长动力。

与苹果公司的法律问题仅暂时影响公司营收,3G/4G设备的增长趋势是长期高通QTL(高通技术许可)营收增长的强力保障。由于与苹果公司关于专利使用问题的法律协调,苹果及代工厂未能支付高通相关的许可和特许权使用费,第四季度的QTL将会受到负面影响。

然而,跳出短期,从长期来看,与苹果公司的法律问题并不能影响高通在QTL相关业务的长期增长趋势。

首先,苹果公司作为大客户对于高通的QTL营收具有重要影响,但高通在全球拥有超过300项自由协商的技术许可协议以及对于目前和将来多年都具有至关重要影响的无线和移动计算设备的技术组合,高通的QTL业务从长期依然是公司的重要营收来源。

其次,尽管短期内营收受到了影响,但是这一法律问题必然会达成和解或解决,高通也将在问题解决之后陆续收回目前未收回的许可和特许权使用费。而苹果和高通作为各自领域的全球顶尖公司,长期是密切的合作伙伴,在目前法律争议犹存的情况下高通与苹果的业务合作仍未停止,而在问题得到解决后,两家公司仍然会密切配合,高通未来的发展依然具有良好的前景。

另一方面,全球3G/4G设备增长趋势明显,高通QTL业务有望从这里发力。调制的ASP在全球的持续衰退符合了我们对3G/4G市场不断扩大的预期。近些年来智能手机市场的不断扩大为3G/4G设备的使用提供了巨大的需求市场。新兴市场3G/4G智能手机产品的消费需求正由于低端3G/4G设备的推出而不断增长,而未来新兴地区4G服务以及3G/4G LTE多模式的推出将持续激励新兴地区智能手机产品消费的发展。

2017财年3季度,全球手机蜂窝业务增长1%,达到77亿美元;全球3G/4G网络连接连续增长约3%至约45亿,约占总蜂窝连接的 59%。这一巨大的增长是高通在3G/4G QTL营收的重要保障。高通预期2017年3G、4G设备的出货量将达到17.5-18.5亿,增长中位数约6%,这将成为公司营收的重要组成部分。

与恩智浦(NXP)的合并以及5G技术的开发为高通未来业务的发展带来巨大的想象空间。2016年10月,高通表达了合并恩智浦的意向并随后开始洽谈。这一并购交易预期将在2017年年底完成。与恩智浦的合并将极大扩展高通向汽车与工业芯片、物联网等领域的业务,形成与恩智浦的互补,并获得在智能手机业务中更大的份额,且获得恩智浦世界一流的销售渠道,服务于不断增长的长尾客户。

预期合并的高通和恩智浦将创造年营收300亿美元。高通还在不断加大对5G技术的投入。基于在3G/4G的成就与收获,高通在5G技术的研发上不遗余力。高通的研发支出不断增长,目前正全力推进 LTE 功能的发展,通过探索新型 LTE 技术来发展5G技术。高通已经5G技术上已经占据一定的优势地位,而5G技术将在汽车、物联网、智能家居、可穿戴设备、移动计算等等领域发挥至关重要的作用,这一发展的前景也将为高通未来的发展带来巨大的想象空间。