扫码打开虎嗅APP

指导 | 凯文 张扬

撰写 | 东起

摘要:好未来是国内K12教育行业标杆,并且正在通过内生和外延方式布局教育全产业链。2010年,好未来登陆纳斯达克,截至当前市值超过171亿美元,市盈率达126倍。通过好未来发展历程、业务模式、运营和财务表现等基本面研究,我们分析了公司的高市盈率原因,未来成长潜力和利润空间。

要点如下:

1.发展。好未来由线下小学奥数辅导班起步,通过拓展新市场、增加科目和布局在线业务实现K12业务的快速增长;坚持核心业务内生之外,以投资并购的方式,涉足教育其它细分赛道,完成从幼小到高教的完整业务布局。

2.业务。好未来业务分为小班、个性化和在线3部分。小班业务是核心,个性化辅导业务被限制,在线业务,尤其是与线下培优结合的双师课堂将成为新增长点。

3.运营。2017财年,好未来营收10.4亿美元,毛利率和运营净利率分别为49.9%和12.6%。基于小班业务学习中心拓展和在线业务增长,预计未来3年可以保持30%-50%的营收增速,并且有12%-15%的稳定利润空间。

4.高市盈率原因。从基本面来看,行业空间、好未来在市场中的位置以及稳定的增长和盈利预期,是3个主要原因。

今年5月好未来(NYSE:TAL)市值超过百亿美元,而刚刚公布的2018财年第一季度财报更是亮瞎眼,营收和净利润分别同比增长达65.0%、117.5%。伴随国内教育培训市场持续火热,成立14个年头后,好未来或将迎来又一波快速成长。

好未来上一次“爆发式”增长是在上市前后。2008-2012财年,营收从888.2万美元增长到17752.0万美元,CAGR达111.4%;营业利润(Income from operations)从166.7万美元增长到2102.5万美元,CAGR达88.5%。

关于增长原因,通过好未来自身布局可以窥见一斑。回顾14年的成长历程,好未来在业务方面主要经历了4项改变:1.拓展全国市场;2.增加科目;3.推出差异化产品;4.布局在线业务。

走出北京

2003年学而思(现为好未来旗下品牌)前身奥数网上线。看到市场需求后,之前就做过家教的张邦鑫和曹允东在海淀开办了第一家课外辅导班,并在2005年正式成立了学而思教育。

虽然在2005年就已经有过千万流水,但成立前几年,学而思一直不温不火,走“小而美”路线。

2007年,学而思开始拓展新市场,先是走出海淀,在北京其他地区开设辅导班,次年在上海、天津和武汉收购了5所K12课外辅导学校;2009年和2010年,先后在广州、深圳建立分校,进一步拓展华南市场。

截止2011年2月底,学而思学习中心增长到132所,相应入学学生数增长到486,389人。

从奥数到中小学全科

成立之初,学而思提供语数外辅导,然而在2005年砍掉了语文和英语,开始专注于奥数(数学奥林匹克竞赛)辅导。

不难看出,这其中有几个主要原因:第一,公司初创之时,资源有限,集中在单一学科可以减少师资和教研压力。第二,相对于语文和英语,数学课程更容易做标准化教研,而且考试结果容易量化。第三,当时奥数成绩对升学的加分政策,使家长对于奥数辅导形成较强刚需。第四,与其它机构形成差异化竞争,专注单一学科,快速建立品牌。

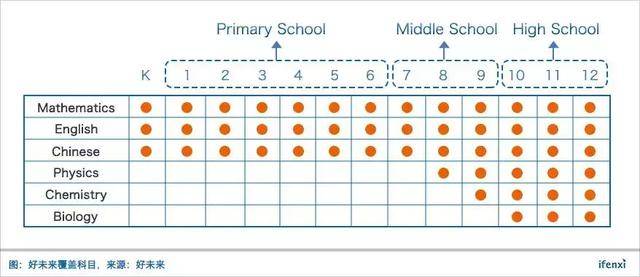

在发展成熟,积累了用户和教研经验后,学而思开始增加辅导科目。从2010年开始,先后恢复了语文和英语辅导,目前分别以东学堂语文和乐加乐英语品牌在学而思培优体系下运营。另外,逐渐增加物理、化学和生物等课程。目前,公司课程已经覆盖中小学全科。

推出1对1辅导

以小班课程起步的学而思,在2007年推出了个性化辅导产品智康1对1。

2007年正是以学大、精锐等1对1辅导机构“风生水起”之时,虽然模式是以课程顾问推动为主的销售导向,但也在一定程度上反映了用户需求。

智康1对1的推出,一方面顺应市场,另一方也与自身小班形成差异化。小班定位培优,1对1则可以理解为定位在补差,从而覆盖更多用户。

布局在线业务

2010年,好未来开始布局线上业务,推出学而思网校,使教学产品触达更多用户。

网校模式已经存在很多年,而在线教育概念的火热还是在2011年左右,此后,各种在线教育产品大量出现。

学而思网校在推出之后也逐渐改变产品模式:上线之初使用录播课程;2013年开始尝试“录播+直播”模式,学生上课仍是使用录播课程,但提供答疑的直播服务;2016年全面转型为直播模式,教师在固定时间段直播授课,录播课程则免费提供给用户。

同时,2014年创立的另外一个直播辅导品牌——海边直播,2017年整合为学而思培优在线,与线下小班课程互补。

另外,好未来在2015年开始布局双师课堂。双师课堂可以极大提高教师人效,且能够解决新城市拓展教师资源不足的问题。目前双师课堂主要集中在北京,将逐步拓展到二线城市。

“内生+外延”完善布局

2013年,学而思更名为好未来,使集团范围跳出K12辅导圈;并通过投资并购完善在教育领域的布局。

从已公布案例可以看出,好未来投资并购标的主要是在K12以外教育领域。

在学前教育领域,好未来投资了小伴龙和宝宝树等;在留学和高教领域,先投资后并购顺顺留学,以及唯佳教育和考满分的并购等,从而实现学前教育-K12教育-高等教育/国际教育的布局。

在老本行K12领域,在保持主营业务发展节奏的同时,对市场新趋势也都有反应,主要通过内生的方式,比如智康1对1和海边直播;同时也有投资,比如家教O2O的轻轻家教,互联网打法的作业盒子等。

此外,在素质教育领域投资了鲨鱼公园、爱棋道、画啦啦和少年创学院等;在语言教育领域,并购励步英语,投资朗播网,逐渐形成当前业务体系。

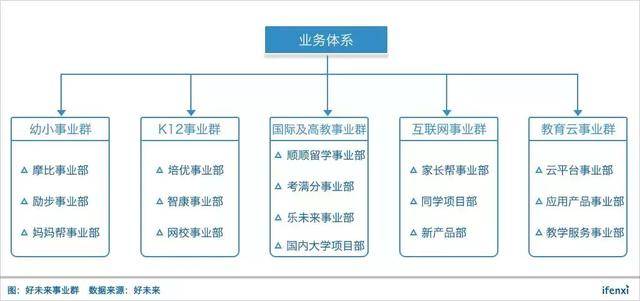

今年8月组织架构调整之后,好未来形成了5大事业群:幼小事业群、K12事业群、国际及高教事业圈、互联网事业圈和教育云事业群。此外,今年黄琰出任好未来CTO,随后AI Lab成立,也表明了好未来从培训公司到科技公司,从运营驱动到数据驱动的转型布局。

以线下小班为核心的三大业务

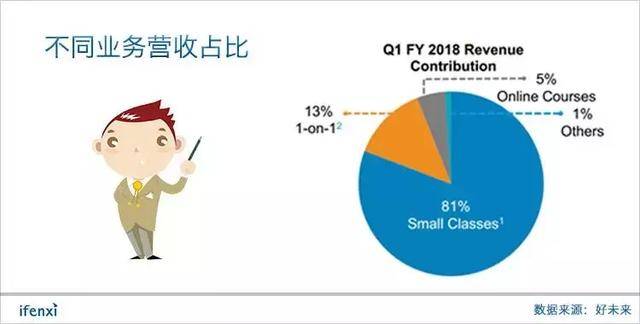

按授课方式,好未来业务可分为小班(Small Class)、个性化(Personalized Premium Services)和线上(Online Course)。

2018财年第一季度,小班、个性化和线上三块业务占比分别为81%、13%和5%。

小班辅导业务

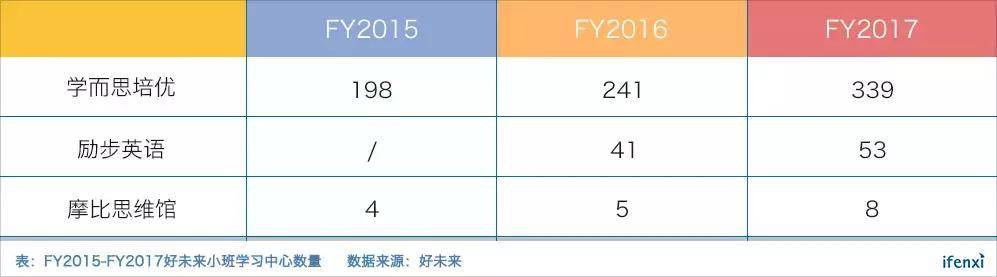

小班辅导业务包括学而思培优、励步英语和摩比思维馆。

学而思培优是好未来的核心,也是在行业内最具优势的业务;以小班模式为K12学生提供线下课外辅导。

根据公立学校学期划分,学而思培优每年分为4个学期:春秋学期和寒暑假学期。提供的课程包括中小学语数外和中学理科;部分课程分为不同的难度等级,以适应不同地区的教学。

2010年,学而思培优开始使用ICS(Intelligent Classroom System)系统,教师可以通过这一系统下载各种多媒体教学内容。2016年,IPS(Intelligent Practice System)系统开始使用,学生的预习及课后作业均在线完成,从而实现用户数据的积累。

近3个财年(FY2015-FY2017),提供学而思培训小班课程的学习中心(Learning Center)数量由198个增加到339个。

励步英语成立于2008年,已成为少儿英语头部品牌之一;2016年1月被好未来收购。

励步为2-15岁用户提供学科英语辅导,采用小班模式,每班最多有14名学生。截至2017财年,53个学习中心提供励步英语培训。

摩比思维馆于2011年推出,起初是为8岁以下儿童提供以数学为主的益智课程,从而形成学而思培优的“流量入口”。2015年,目标用户拓展至2-15岁儿童,课程也增加了语文思维课程、少儿编程课程和美国早教课程等。

2017财年,好未来有8个学习中心和8个服务中心提供摩比思维馆课程。

从学习中心数量可以看出,学而思培优一直是核心业务;2016年并购的励步英语渐入佳境;而摩比思维馆并没有着重发展,一方面是因为产品对于目标用户并非刚需,尤其是在非一线城市;另一方面是因为没有与学而思培优业务很好的衔接,作为“流量入口”的价值不及预期。

近3年,小班业务营收增速稳定,由3.5亿美元增长到8.8亿美元。

值得注意的是,小班业务在5个核心城市(北京、上海、广州、深圳和南京)之外的营收占比逐渐提升。在一线城市市场基本饱和、竞争激烈的情况下,也可以看出好未来在加快向二三线城市拓展。

个性化辅导业务

个性化辅导业务包括2007年推出的智康和2016年收购的顺顺留学。

智康以定制课程和1对1的形式为中小学学生提供课外辅导,课程覆盖中小学全科。

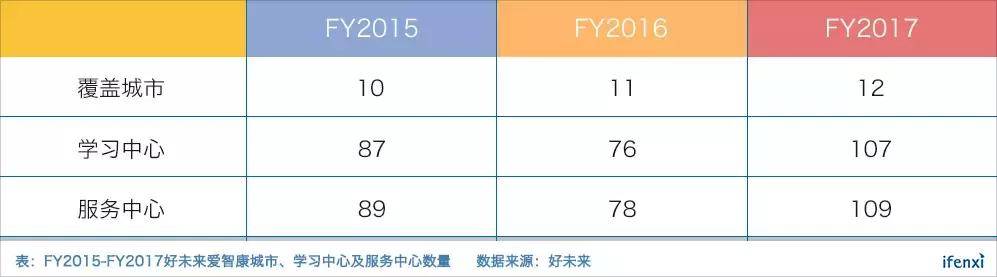

智康1对1的用户定位与学而思培优基本形成互补。截止2017财年,智康在12个城市有107个学习中心,以及109个服务中心。

顺顺留学成立于2015年,2016年6月被好未来控股,主要为国内学生提供留学申请服务。

近三个财年,个性化辅导业务营收分别为72.5百万美元、81.7百万美元和109.2百万美元。2017财年营收增速提高,主要就得益于顺顺留学的并购。

在线辅导业务

好未来通过学而思网校和学而思培优在线为学生提供线上辅导业务。

近3个财年,在线业务的营收分别为15.5百万美元、24.7百万美元和48.9百万美元。

在线业务保持较快增长,主要有2个原因:一是用户对于在线辅导的接受程度提高,渗透率增加;二是在线业务可以覆盖更多用户,且更易于规模化增长。

另外,双师课堂是更有潜力的产品,好未来和新东方都已经推出相关产品,但两者的路径完全不同。

新东方主要向三四线城市拓展,开设直营教学中心,加上并购当地辅导机构,扩张速度较快。而好未来还是其一贯风格,先在已覆盖城市和其周边城市拓展,目前仍主要集中在北京、广州和深圳。

整体来看,小班业务营收占比一直稳定在80%左右,未来也将是好未来的核心业务。

无论从绝对值还是占比,1对1业务相对于其它两大业务,发展均较慢,可以看出其并不是好未来重点业务。1对1辅导更多的是销售驱动,从市面上专注于1对1的机构来看,大多利润较低,而且线下1对1并没有规模效应。

因此,好未来的1对1业务更多的还是满足一部分用户需求,和培优业务形成互补,发展处于被限制状态。

虽然占比仍不高,但在线业务的营收绝对值增长较快;随着用户对在线辅导的接受程度越来越高,再加上双师课堂的推广,在线业务将成为新的业务增长点。从好未来组织架构调整也可以看出,在线业务将是集团未来重点发展对象。

新增用户带动营收增长,利润仍有提升空间

近5个财年,好未来营收增速稳定,由2.3亿美元增长到10.4亿美元,CAGR高达46.6%。营收增长主要来自于新增用户数的增加。

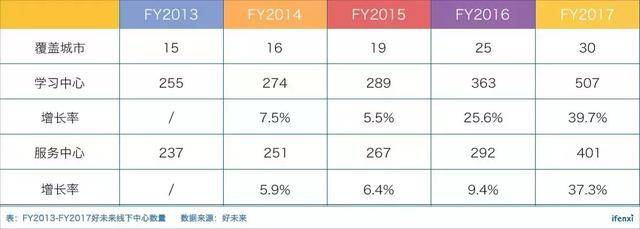

好未来覆盖城市逐年增加,线下学习中心由255所增长到507所,服务中心数量由237所增长到401所。

相应的,用户数(Student Enrollments)也保持了快速增长,由81.6万人增长到393.5万人。

对比用户数和学习中心数的增长率,可以间接看出,线下中心的利用率也在提高。

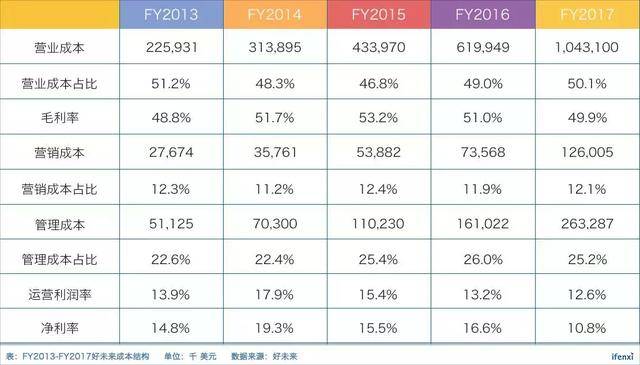

在成本结构方面,2017财年,好未来毛利率49.9%,运营利润率12.6%。

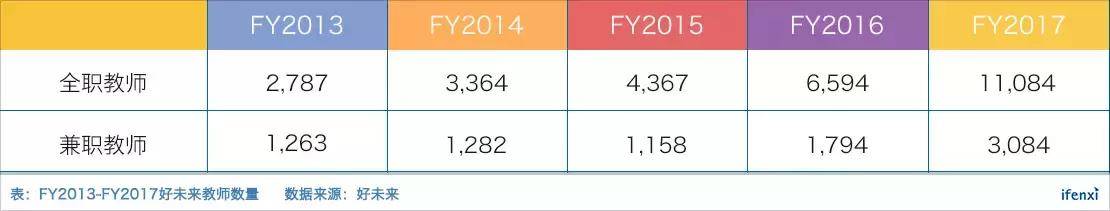

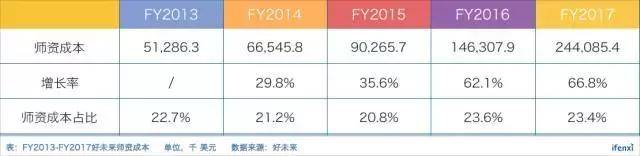

师资成本是最主要的营业成本之一。到2017财年,好未来全职师资已经增长到11084人。

好未来每年都从应届本科毕业生中招募教师;新入职教师需要接受教学内容、技巧和企业文化等方面的培训,通过课堂表现、教学效果和学生续课率等方面对教师进行评估。

相应的,师资成本线性增长,但占比基本稳定在20%左右。

营业成本的另一部分主要是学习和服务中心的房租。近5个财年,房租成本占比分别为14.9%,14.1%,13.9%,13.6%和13.3%。由于好未来采用谨慎扩张的策略,且中心利用率较高,房租成本基本保持稳定。

在营销成本方面,近5个财年占比基本稳定在12%左右,2017财年占比12.1%。

好未来对外投放主要在用于SEM,地面广告并不多,能保持较低的营销费用,也是依赖于以下几种获客方式。

1.口碑传播。教培行业由于是后验品市场,用户在选择机构的时候往往依赖于口碑,据腾跃校长社区报告统计,有70%的用户选择机构是源自熟人介绍。好未来通过教学效果、培优的招生策略,以及家长旁听等方式,已经积累了较好的口碑。

2. “由低向高”的授课方式。尤其对于新开拓的市场,好未来通常是先开设小学或初一等低年级班,抓住“入口”,这部分用户“生命周期“更长,续费的老用户占比升高,从而降低获客成本。

3.线上社区导流。好未来旗下家长帮是国内规模贵大的家长交流社区。通过收购,家长帮目前覆盖了诸如“zhongkao”、“gaokao”和“kaoyan”的常用域名。从而为培训业务导流。

4.会议及竞赛。通过家长会等方式宣传企业文化;竞赛可以“量化”培训效果,扩大公司知名度。

5.交叉销售。为用户提供不同形式的产品,从而提高单一用户价值。

6.饥饿营销。目前好未来的部分地区校区需要考试进入,有一定的“饥饿营销”属性。

教育培训目前仍是“堆人头”的生意,随着营收规模增长,成本也线性增长。从近5年情况分析也可以看出,好未来成本结构已经基本稳定,未来3年利润空间不会有太大变化。但长期来看,随着毛利空间更大的在线辅导、双师课堂业务的营收占比增加,运营利润仍提高空间。

3个原因带来高市盈率

好未来目前市值171亿美元,动态市盈率达126倍。单纯从基本面来看,我们认为市场给好未来高价格的原因主要在于3点:市场空间、好未来在行业中的位置、可预期的稳定增速和盈利空间。

市场空间约7800亿元

根据教育部公布的数据,2016年国内K12阶段在校学生1.7亿人。

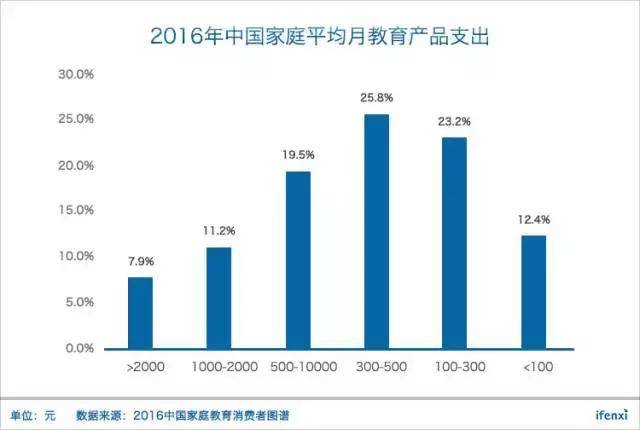

根据家长帮报告,2016年国内家庭平均月教育产品支出如下图,其中300-500元最多,占比25.8%。按此比例估算,K12教育培训市场规模约为1.3万亿元。

据统计,K12课外辅导的参培率约为50%-60%,以此估算,K12课外辅导市场规模约为6500亿元-7800亿元。

三大因素将驱动市场规模的继续增长:1.人口政策带来的在校人数增加;2.课外辅导的参培率提高;3.平均教育支出增加。

2016年1月1日,“全面二孩”政策开始实施,当前新出生人口数同比增长7.9%,达到了1786万,其中二孩出生人口数约为800万,占比44.8%。

由于小学和初中是义务教育,可以预见的是,人口政策改革将带来中小学入学人数的增加。

在以高考为导向的教育体系下,课外辅导成为强刚需,因此目前的参培率仍有可能提高,尤其对于核心城市,参培率或将达到70%。

根据统计局数据,2013-2015年国内居民人均教育、文化和娱乐消费支出分别为1398元、1536元和1723元,增长率分别为10.0%和12.2%。可以预见对于教育等销售支出将继续增长。

好未来是K12标杆

从目前的供给情况来看,K12课外辅导市场仍然十分分散,全国性品牌极少,存在大量“作坊”式小机构。根据腾跃校长社区发布的报告,营收小于100万的培训机构占比为67%。

随着更易规模化的在线辅导的发展,和新东方等大机构向三四线城市的渗透,行业整合趋势正在出现,“哑铃”结构的两极分化逐渐形成。行业头部公司在未来的发展更具优势。

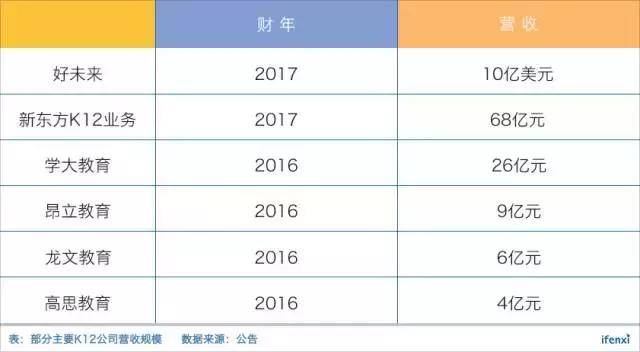

根据最近财年的数据,好未来是国内K12课外辅导营收规模最大的机构,在规模和品牌等方面更具优势。

稳定的增速和盈利空间

根据之前近5年的运营数据分析,好未来业务模式和布局健康,能够保持稳定的营收增长和利润空间。而这背后,则是好未来已积累的很宽的“护城河“,主要在以下几方面:

第一,教研。好未来有80余位全职教研教研教师,此外,还有约200名全职授课教师参与教研,对于非英文科目,好未来全部使用自主教研。目前好未来教授科目已经覆盖中小学全科,标准化的教研也在一定程度上降低了对教师的要求,从而能够加快教师的培养速度。

第二,技术。好未来先后推出ICS、IPS系统,目前,教师备课和学生练习等都可以在线完成,从而实现用户数据的积累;另外,双师课堂的技术也在逐渐推广。今年年初,好未来成立AI Lab,开始布局人工智能+教育。

行业发展依赖于大环境,基础设施的发展就是最主要驱动因素之一。在教培行业,技术的发展使教学能一定程度的标准化,教研能够输出,从而提高机构扩张和行业整合速度;例如安博和朴新,同样是以并购模式扩张,如今更好的技术使规模化进展更为顺利。

第三,品牌。经过14年发展,好未来已经成为国内K12课外辅导第一品牌,其续班率在80%-90%之间。在重品牌和口碑的教培领域,好未来已经建立了很高的竞争壁垒。

因此,综合以上分析,我们认为:1.行业整体空间足够大,且预计有增长趋势;2.好未来已经积累的教研、师资培养能力、技术、品牌以及业务布局,使其已经有了很高的竞争壁垒;3.通过近5个财年的运营情况分析,好未来有稳定的商业模型,能够保持营收增速和利润空间;4.有新的增长点,在线和双师业务将驱动其进一步增长。

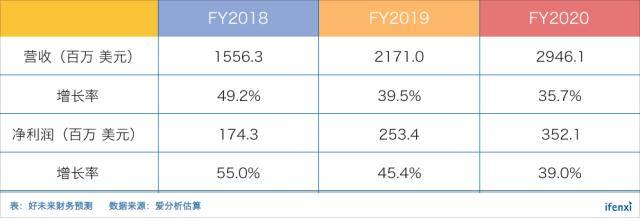

整体来看,财务预测基于以下几点:

营收将保持35%-50%的增速

首先,行业有足够空间。在业务方面,小班业务,好未来学习中心大多在北京和上海,而在南京、武汉和广州等地仍有增设空间;1对1业务变化不大;在线业务由于用户数增长,且转直播模式后的客单价提升,将保持80%左右的增速。

营业成本将基本保持线性增长

随着新增学习中心,师资和房租成本将继续增加。但一方面,由于好未来的品牌和扩张策略,新增中心能较快达到较好的利用率,另一方面,客单价提升可以对冲师资和房租成本。

销售成本将保持在12%左右

而随着业务扩张,和AI方面的布局,管理成本将略微上升。

好未来目前市值171亿美元,按2020财年来看,市盈率49。对比新东方,2017财年营收同比增长21.7%,净利润同比增长22.0%,当前市值149亿美元,市盈率56。因此,好未来当前市值并不算高。

声明:本报告所有内容,包括趋势预测等,由爱分析根据公开资料独立分析得出,仅供读者参考,不构成投资建议,据此入市风险自担。