扫码打开虎嗅APP

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君,题图来自:视觉中国

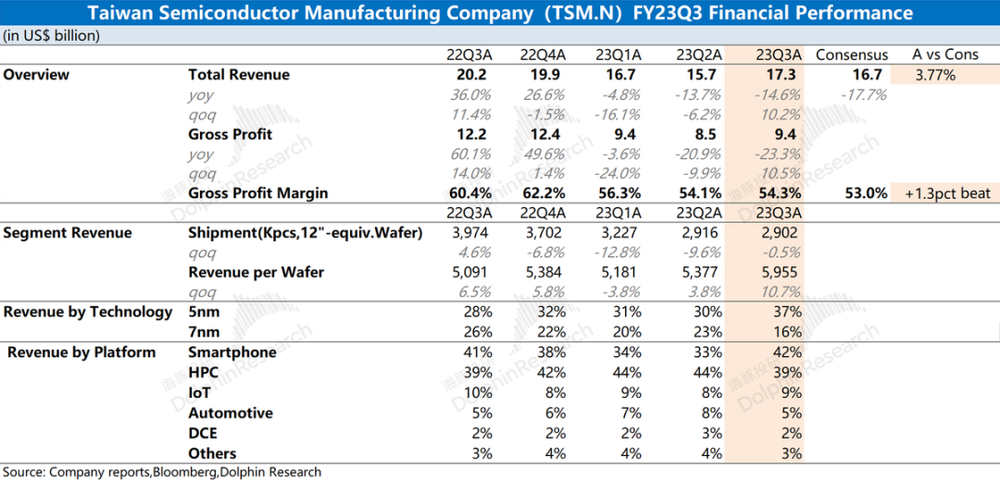

台积电(TSMC)于北京时间2023年10月19日下午的美股盘前发布了2023年第三季度财报(截至2023年9月),要点如下:

1. 收入端:已过底部。2023年三季度台积电收入实现173亿美元,位于业绩指引区间中枢(167-175亿美元)。季度收入出现环比增长,其中出货量的维度带来影响-0.5%,出货均价的维度带来影响+10.7%。公司出货量略有下滑,而价格端在3nm量产的带动下有近两位数的环比提升;

2. 毛利及毛利率:回升,但仍在相对低位。2023年三季度台积电的毛利率54.3%,超过指引区间上限(51.5-53.5%)。本季度出货均价有所回升,但是成本端也有明显增加。3nm开始量产的情况下,毛利率环比略有回升,但仍维持在相对低位;

3. 晶圆结构端:开启3nm。苹果新机发布带动公司3nm的量产,公司本季度7nm以下的收入占比也提升至59%。手机芯片和人工智能芯片,都有望向更高节点转移。随着下游客户的拉货,本季度美国地区收入占比又回升至近7成。

4. 台积电业绩指引:2023年第四季度预期收入188-196亿美元(市场预期182亿美元)和毛利率51.5-53.5%(市场预期52.4%)。收入端环比回升8.6%-13.3%,这主要是因为3nm的持续量产,带动收入规模的提升。毛利率端略有下滑,但符合市场预期,其中一部分主要是因为3nm量产带来更高的折旧摊销,对毛利率造成压力。

海豚君整体观点:

台积电的本次财报略好于市场预期。由于公司每月披露经营数据,因此收入端的表现已有预期。市场对本季报主要关注于公司的毛利率。虽然台积电本季度毛利率仍在54.3%的相对低位,但好于市场预期。这是由于本季度3nm开始量产,带动公司产品均价提升。

公司给出了下季度指引:四季度预期实现收入188-196亿美元(环比回升8.6%-13.3%),毛利率51.5-53.5%(环比下降0.8-2.8pct)。随着下季度3nm的继续量产,公司收入规模有望继续提升。而毛利率在折旧摊销的影响下,会承受一定压力。

虽然公司本次财报略好于市场预期,但基本符合海豚君此前的预期。海豚君在二季度点评中推测“台积电Q3和Q4的季度收入分别在170亿美元和190亿美元,而当前二季度的收入将成为年内的最低点”。

海豚君认为随着3nm的量产和消费电子市场的触底回暖,台积电已经度过了“业绩底”。好于市场预期的业绩,短期内对股价起到支撑作用。但进一步打开上涨空间,仍需要手机市场或AI需求带来更多超预期的表现。

以下是详细分析:

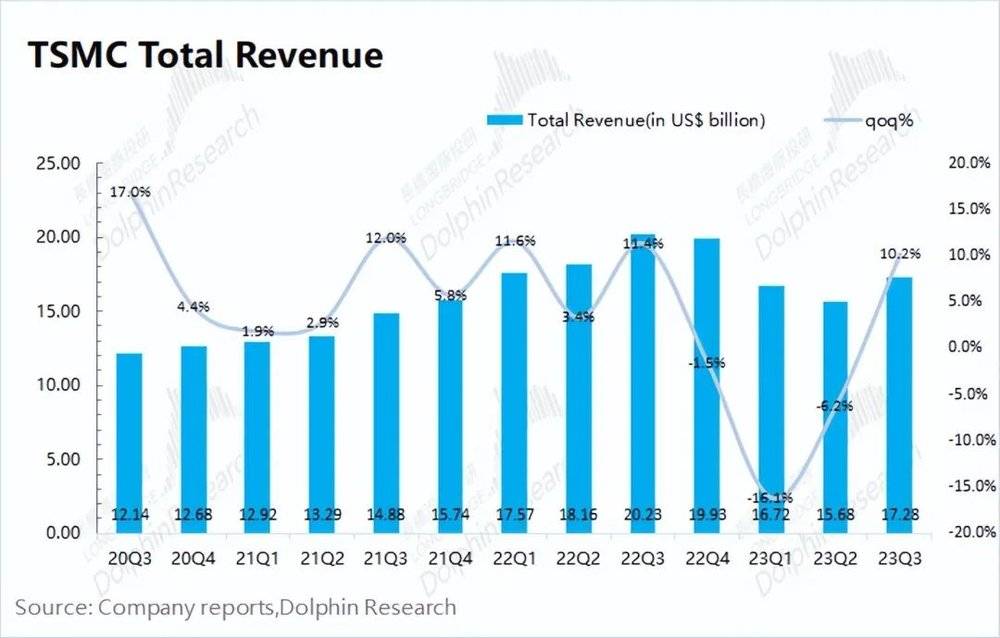

一、收入端:已过底部

台积电在2023年第三季度实现营收172.8亿美元,位于业绩指引区间中枢(167-175亿美元)。本季度收入环比增加10.2%,主要得益于3nm的量产,带动公司晶圆出货均价提升。

台积电的季度收入,由于每月经营指标的公布,市场预期已经充分。而本季度台积电收入开始回升,增长来自于出货量还是价格?

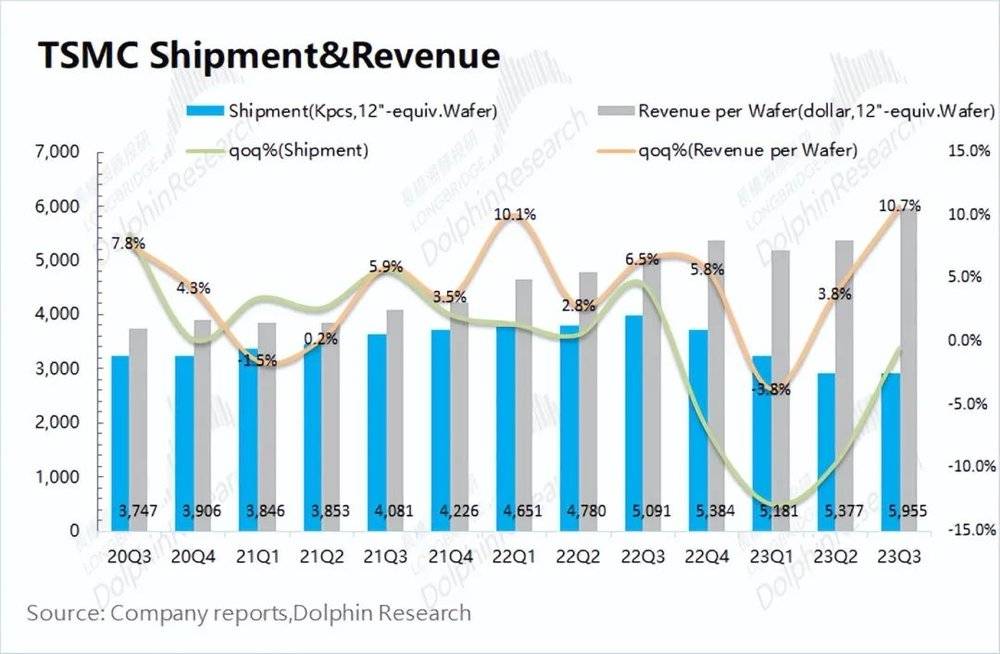

海豚君从量和价的维度,来观察台积电三季度收入增长的主要推动力:

1)量的维度:2023Q3台积电的晶圆出货量2902千片,环比下滑0.5%,环比继续下滑。本季度出货量并没有增长表现。结合资本支出情况,台积电本季度的资本开支71亿美元,在整体需求偏弱的情况下,季度的资本开支继续减少。公司对2023年的资本开支计划相对保守,下调至320亿美元。

2)价的维度:2023Q3台积电的单晶圆收入为(等效12寸片)5955美元/片,环比上升10.7%。台积电晶圆出货价格明显提升,主要得益于3nm的量产。本季度公司7nm以下制程收入占比提升至59%,带动公司产品均价提升。

正如海豚君在上季度财报点评《台积电:英伟达救场,AI 托起“周期”底》中提到,“二季度的收入将是年内最低点”。

结合台积电给出的下季度指引,四季度预期实现收入188-196亿美元(环比回升8.6%-13.3%),毛利率51.5-53.5%(环比下降0.8-2.8pct)。随着苹果新机发布,3nm的量产开始提速,下季度在收入占比中也有望更加明显。

即使当前公司产品的出货量仍未见起色,但3nm对价格端的带动,直接带动了收入的提升。

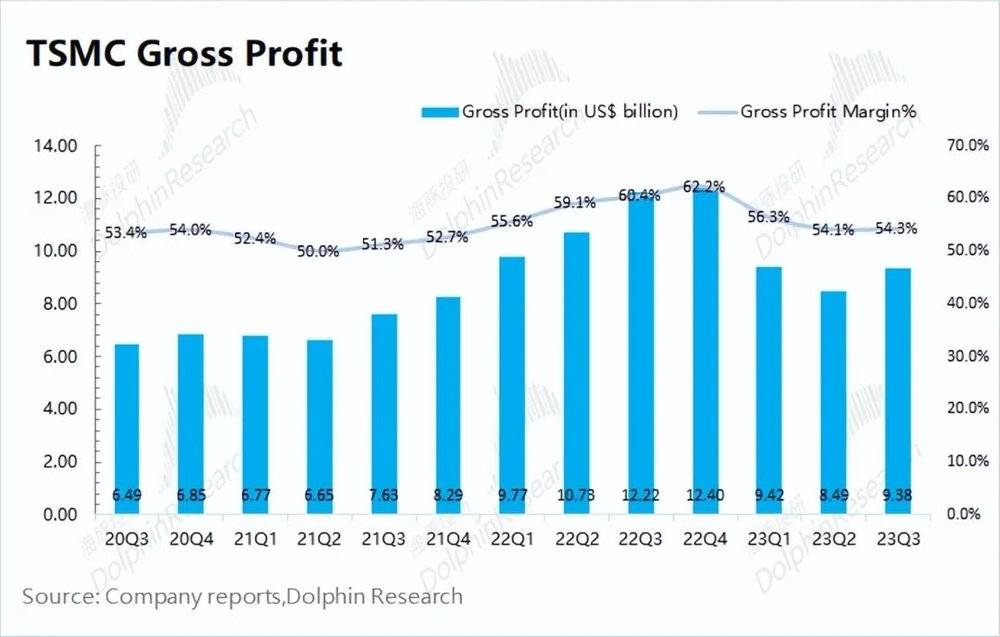

二、毛利及毛利率:回升,但仍在相对低位

台积电在2023年第三季度实现毛利93.8亿美元,环比提升10.5%。毛利端的提升,主要来自于收入端的影响。

2023Q3台积电的毛利率54.3%,环比提升0.2pct。虽然毛利率好于市场预期的53%,但较此前60%以上的情况有明显的回落。

2023Q3台积电毛利环比提升10.5%,其中收入的维度带来的影响是+10.2%,毛利率的维度带来贡献+0.3%。

市场对台积电最为关心的两项数据便是收入和毛利率。由于每月经营数据的公布,季度收入基本已被市场预期。而毛利率则是本次季报中,市场关注的焦点之一。海豚君将分析本季度毛利率提升的主要驱动力:“毛利=单晶圆收入-固定成本-可变成本”。

1)单片晶圆收入(等效12寸):2023Q3台积电单晶圆收入约5955美元/片,环比增加577美元/片,主要受3nm开始量产,带来均价的结构性提升;

2)固定成本(折旧摊销):2023Q3台积电平均固定成本约1604美元/片,环比增加218美元/片。3nm的量产带动折旧摊销的提升,进而增加了公司的单位固定成本;

3)可变成本(其他制造费用):2023Q3台积电平均可变成本约1120美元/片,环比增加38美元/片。单片可变成本的增加主要是制造端成本提升所致;

综合以上拆分,2023Q3台积电单片毛利3231美元/片,环比增加321美元。单片毛利出现明显回升,其中单位价格虽然提升有577美元,单位成本更是增加了256美元。

虽然3nm的量产能带动公司出货均价提升,对毛利率有正向作用。但同时,成本端的增加也压制了毛利率。而结合公司下季度的指引51.5-53.5%来看,台积电在下季度毛利率可能继续保持低位。海豚君认为3nm的量产将持续对公司毛利率产生压力,短期内较难回到60%以上的水位。

三、晶圆结构端:开启3nm

3.1 晶圆收入占比(按应用类型)

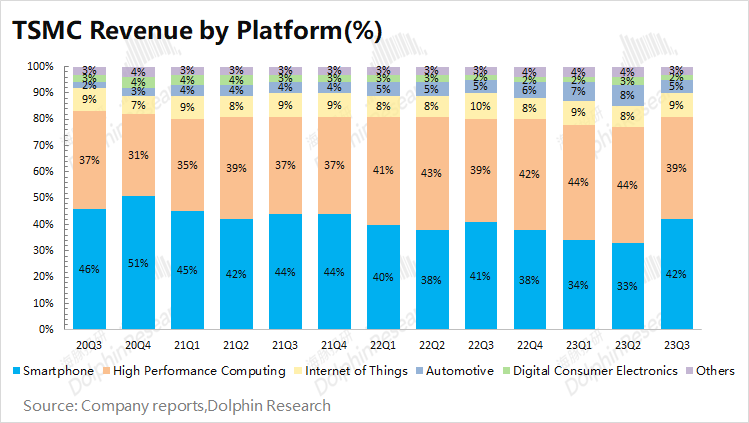

智能手机和HPC是台积电最大的收入来源,两者合计占比仍有81%,是公司下游的收入最大来源。

下游细分应用看,智能手机业务的份额回升至42%,这里有苹果新机发布的季节性带动,另外3nm的量产也带动营收增长。高性能计算本季度相对平稳,维持在40%左右的份额。

海豚君认为随着3nm制程的量产,苹果手机芯片的制程将从5nm逐渐转向3nm。而高性能计算有望开始填充5nm的部分产能,手机和高性能计算业务的收入都有望继续增长。

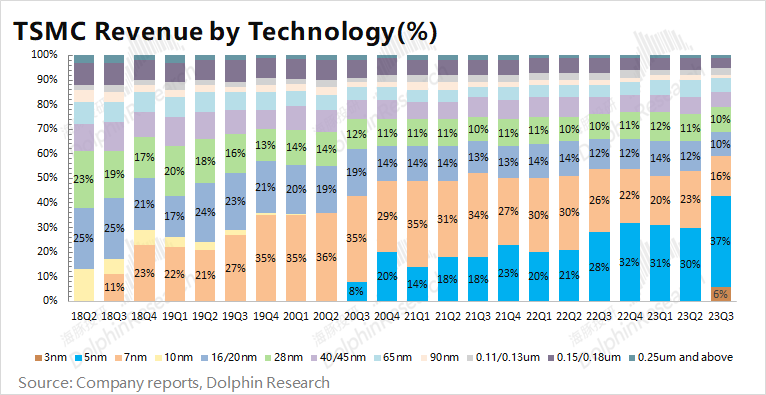

3.2 晶圆收入占比(按制程节点)

本季度7nm以下的收入占比继续提升至近6成,台积电的先进制程收入仍是公司最大的收入来源。具体来看,本季度3nm开始量产,收入占比达到6%。而5nm收入占比也再次提升,继续向更先进制程工艺转移。

海豚君认为从公司给的下季度指引看,2023Q4公司业绩仍将受益于苹果新机的拉货。从历史来看,3nm产能有望继续爬升至两位数以上。公司的收入结构将进一步转向7nm以下的制程节点。

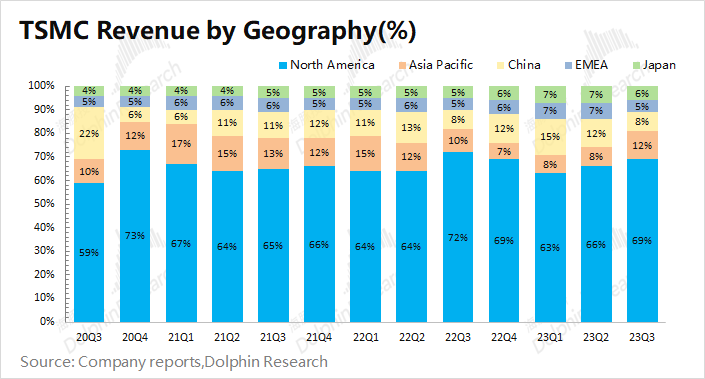

3.3 晶圆收入占比(按地区)

从各地区收入来看,北美地区仍是台积电最大的收入来源。这是由于北美地区有苹果、高通、英伟达、AMD等大客户,使得台积电和美国之间有很强的商业绑定关系。本次财报中,北美地区的收入占比继续回升,这主要是因为苹果新机发布,在本季度新增了订单。

除北美以外,中国地区和亚太地区是其余的两大收入来源,本季度占比分别为8%和12%,其中中国地区的客户占比出现一定的回落。

结合各公司和产业链情况,海豚君认为随着苹果新机发布和安卓产业链库存的去化,公司手机客户的订单有望回暖,并开始转向3nm的新节点。而英伟达等客户的AI也有望逐渐从7nm转向5nm,填充5nm的产能。公司客户的订单,整体有望向更高节点转移。

长期看,拥有众多大客户的北美地区,构成公司近7成的收入,是公司重中之重。

本文来自微信公众号:海豚投研(ID:haituntouyan),作者:海豚君