扫码打开虎嗅APP

虎嗅注:VC (风险投资)是一门性感的生意,其本质类似于赌博,有可能赚的盆满钵满,也有可能全盘皆输,而这也正是它吸引人的地方。在 XVC 的年会上,胡博予分享了他们的 VC 方法论,用炒股的心态去做 VC ,运气的确重要,但是它只会青睐有准备的人。

本文转自公众号“XVC和朋友们(ID:xvcfund)”,整理自胡博予在2017年12月19日的XVC年会的主题演讲。

大家好!刚才Leo和Rickey分享了一下我们XVC怎么看“交易平台”和“社交网络”。接下来我来和大家聊聊我们的整体投资逻辑和打法。

我2016年写过文章叫做“用VC的方法炒股票”。今天我想反过来,和大家聊一聊“用炒股票的方法做VC”。

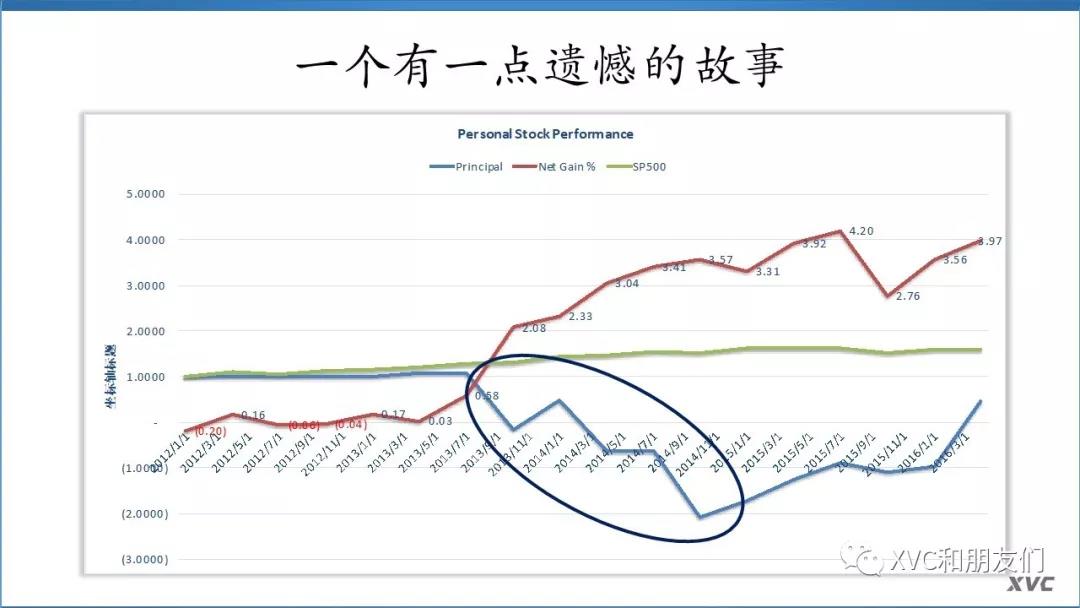

在这篇文章里有一张图,显示了我个人股票账户从2012年初到2016年4月15日的表现。

这张图里面,红色的部分代表收益,蓝色代表本金,大家能够看到红色的这个收益最终涨到了本金的4倍,所以整体翻了5倍。

为什么说会有一点小遗憾呢?大家能够看到,收益(红线)差不多达到一倍本金(蓝线)的时候,因为家庭需要用钱,我把本金给撤出来了,只留着收益在里面继续滚。之后又连续撤了两次,总共相当于三倍的本金。你可以想象,如果本金一直在里面,红色线会翘的更厉害,应该至少可以再翻一倍,所以说代价还是很大的。

可能有些人会好奇,这个投资组合,在接下来的一年半,表现怎么样。下面这张图就是接下来会发生的事情。

我算了算,如果不动它,截止到上周五(2017年12月15日),总体翻了10.8倍。但是呢,最遗憾的事情发生了,16年4月15日之后的几周里,因为家庭需要,这个账户清仓了。所以这个图里面的“圆圈”之后的事情,都没有发生。

从这里面我总结的第一个原则,就是要“要做好投资,得有本钱”。

我们能够有机会尝试用自己的方法来做投资,离开不了各位投资人给我们的信任和支持,我想先向大家说一声谢谢。

我们本来内部商量着今年不开年会,因为总共只投了几家公司,搞个年会太寒碜。不过后来一想,年会其实是一个大家交流的机会,能增进互相的了解。所以两三周前临时决定简单搞一下,不讲究排场,就在我们岛上,自己的会议室里和大家聊一聊。

今天想和大家聊“用炒股票的方法做VC”,那我就先说一下我怎么炒的股票。

咱们先看这个图。这是我长期持有的一家公司。

可能有人觉得这个图有点眼熟。其实这就是腾讯。从2004年上市到现在,腾讯的市值翻了590倍,达到了4730亿美元,相当于63%的复合年化收益(IRR),这还没算期间的分红。

我炒股票的核心方法,用一句话概括,就是“寻找像腾讯一样的公司,然后集中地长期地持有”。

腾讯这样的公司好在哪里,我们怎么样去找,后面咱们慢慢讨论,我们先聊一聊整体的方法。我其实没有花太多时间炒股票,我一般同时持有的股票大概4到5只,每年换一两只,大部分时间都不太管它们。

我觉得这个方法反映的第一个思维方式是“长线价值思维”。

我觉得,“长线价值思维”是一种结构性的优势。为什么这么说呢?

长期来看,股票价格会反映公司的长期价值,但是短期来看,股票市场更像一个“投票机器”,股票的价格变化和公司的长期价值其实没什么关系,主要反映的是买方和卖方用手里的资金投票的结果。

大家看腾讯的股价曲线图。整体来看,是一个漂亮的指数函数,但是你把它拆成一段一段来看,每一段都是有起有伏。

我算了一下,在腾讯上市以后的3353个交易日里面,只有1684个交易日是上涨的,差不多占50%。所以对于每一天来说,涨、跌,差不多是随机的,如果你试图通过预测每一天的涨跌来交易赚钱,很难成功。但是你如果忽略短期的波动,长期持有它,你就能赚很多钱。

我们知道腾讯有两个A轮投资人,分别投了110万美元,各占了20%,这两家机构投了一年后,就有人用十倍的价格收购,他们就陆续卖掉了。这可能是他们赚钱最快的项目,也可能是他们最遗憾的决定。

要关注公司的长期价值,这个道理其实很简单,但是为什么市场的大部分参与者很难避免各种“短期思维”的干扰呢?

关于这一点,我其实在《用VC的方法炒股票》这篇文章里面做了一些分析。

我刚开始就是几乎只持有腾讯的股票,之后为了“分散风险”,减仓腾讯来买特斯拉、QIWI、好未来、京东,这些股票上,虽然平均都赚了2到3倍。但是现在来看,如果我只持有腾讯,收益会比现在高很多。所以我为了“分散风险”,付出了高昂的代价。

从现在往回看10年,投资人其实不用投什么基金,只要把钱全部买了腾讯,一直持有就好了。所以从另一个角度看,我们做基金的压力特别大(笑)。

话说回来,有没有长期回报率比腾讯更高的组合?这个确实太难找了。不过我还真找到一个。

耶鲁捐赠基金在他们官方网站公布了VC组合的20年IRR。我看到 77.4% 这个数字也吃了一惊。我和耶鲁负责投资 VC 的人聊了一下。他们的核心投资方法,就是在全球寻找最顶级的GP,集中地、长期地投。他们的 VC 组合,全球只有15个核心GP。

他们为什么这么投呢?我们来看两组数据。

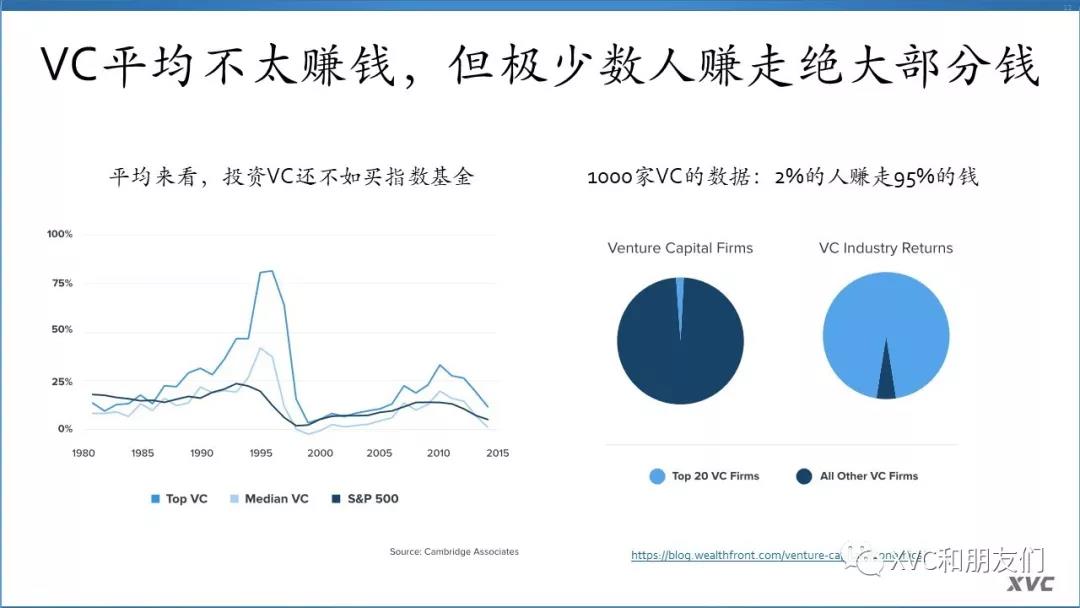

左边这个图,是 CambridgeAssociates 跟踪几千个VC的在过去30多年的表现,发现总体表现和标普500差不多, 但是顶级VC 的表现在绝大部分时候是远远好于标普500的。

右边这个图,是Wealthfront研究1000家VC的数据,发现2%的VC赚走了95%的钱。所以,顶级的VC是很赚钱的,2%的超一流VC应该是特别赚钱的。

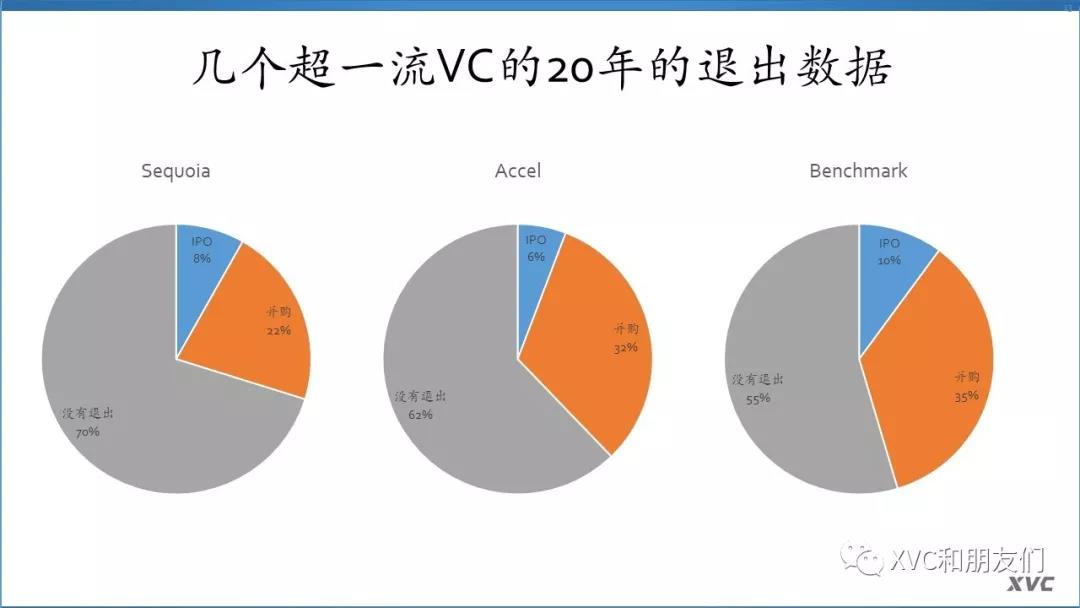

那下面我们来看几个“超一流VC”的退出的数据。红杉在过去的20年时间大概投了600多个项目,中间有50个IPO(上市),大概有20%左右的被并购了,但是大部分项目都没有退出。Accel所投的公司有6% IPO, 32% 并购,还有 62%没有退出。Benchmark,这也是一家非常牛X的投资公司,它的投资里面,IPO占比10%,35%的被并购,最大一部分55%也是没有退出。

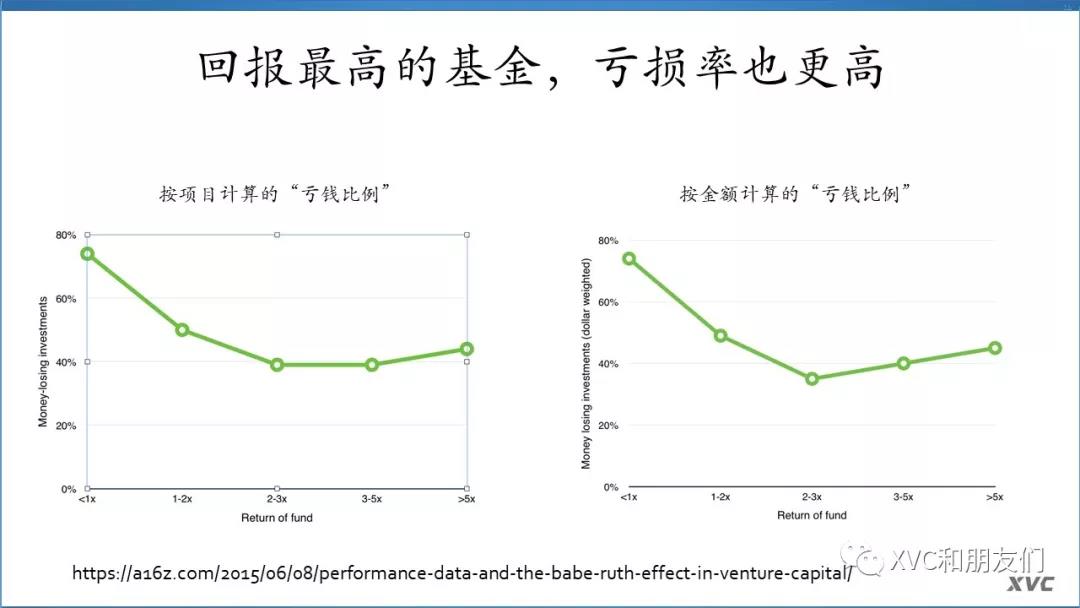

另外这一张图是Andreesen Horowitz 网站上找到的。大家从这个曲线可以看到,其实回报率高的基金,亏损率其实比“回报率一般”的基金要高。

从这些数据里面,我们其实可以得到几个启示。

第一个就是,投资VC基金,不要撒网式地投,要找到最好的,集中地长期地投。我们的美元基金的投资人,主要是一些美国和欧洲的顶级大学捐赠基金、家族办公室和母基金,他们许多都是Sequoia、Benchmark、Accel的最大的或者最长期的LP。这些人的投资逻辑都差不多——在全球搜寻少数优秀的基金管理人,集中地、长期地投。其中有几家从40年前就开始投VC了。

另一个结论就是,对于这些顶级VC而言,每一个项目也都有巨大的不确定性。红杉只有8%的项目 IPO,Benchmark 也只有10%的项目 IPO。

XVC的人民币基金,我们不准备撒网,而是计划集中地投10到15个公司。如果我们能够做得和红杉、Benchmark 一样好,这里面有可能会出1个IPO。可是早期投资不确定性是很大的,万一这里面出不了IPO怎么办?在座的各位,是不是害怕了?

说实话,出来做基金,我自己心里也打过鼓。我过去的运气还挺好的。创业第一家公司就搞上市了。投的十家公司,估值翻了76倍,里面出了1个 IPO、 1个并购,另外还有3个独角兽,平均估值70亿美元。我写了一篇博客文章《那些没有说的实话》,专门讲自己运气好。

我其实也担心过,万一哪天运气没那么好怎么办?

我花了很长时间来思考这个问题:是否有科学的方法来管理“运气”?

给大家分享一下我的思考。

基本上,大部分的基金其实成功率不会超过3成,即使你好好的调研、认认真真的投,还是会有三分之一死掉,三分之一只能回本。我们天天做行业和公司调研,就是希望提高成功率,但是你很难在这一点大幅领先市场,因为早期投资有太大的不确定性存在,产品会变,行业会变,人也有可能会变。

但我们可以选择我们的战场,我们能够优化的是,一旦有项目成功了就是个巨大的成功。所以要选择没有天花板的领域,寻找像腾讯这样没有天花板的公司。

为什么说腾讯是个“没有天花板的公司”?这个是它的业务特性决定的。它做的是“通讯”,这是一个最基础、最刚性的需求。每天有七八亿人使用它的应用,通过它来收发消息、获得信息、打发时间、购买商品和服务。在这样一个“虚拟的世界“里面,它不但像一个政府,可以制定政策、可以收税,还可以像上帝一样改变物理规则。

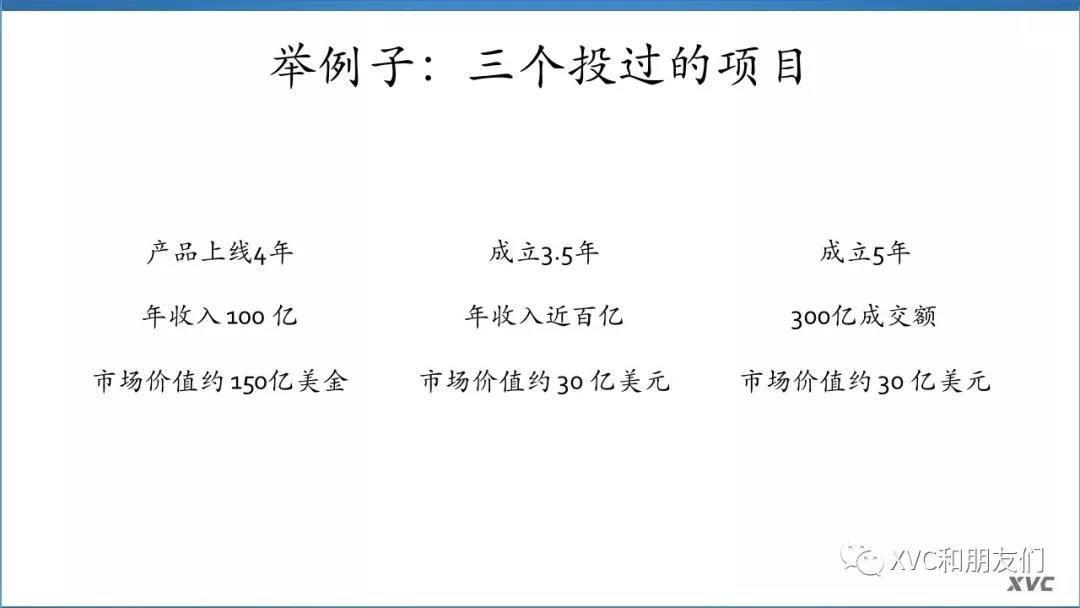

我再举3个我投过的公司做例子。

第一个公司,我找到他们的时候,他们只有8个员工,在一个非常破的居民楼里,没有任何收入,也没有任何有型资产,竞争对手每天新增用户量是它的十倍。它的天花板有多高很难判断,但是我发现它的目标人群是“普通老百姓”,它满足的核心需求是“人们互相娱乐”。这是一个基础的、普遍的需求,做这种需求,只要做成了,一定是个大公司。我没有他们现在的数据,但是据说现在每天有1亿人使用它的app,人均在上面花60分钟,单月收入都十几亿了。

第二个公司是一个服务于餐饮行业的移动电商公司。找到它的时候,它每个月销售额20多万,每天只有90多个订单,而且每一单都亏钱。但是这也是个几乎没有天花板的行业。餐饮是个三四万亿的行业,还在高速增长,总营业额里面差不多有三分之一是采购。我投的第二年它就做了十几个亿销售额,第三年就四五十个亿,公司的现金流已经非常健康了,但是它离“天花板”还非常非常遥远,前途无限。

第三个公司是做二手车交易的。二手车也是一个超级大的市场。美国每年新车交易1000万辆,二手车交易4000万辆。这意味着在美国平均一辆车的生命周期里会被流转大约4次。几年前,中国是反过来的,新车交易量比二手车大好几倍,但是长期来看会向美国靠拢。中国的存量车数量还比美国小,但是新车的出售量已经远远超过美国,所以说旧车就会越来越多,那么二手市场就出现爆发性的增长,交易额也是万亿级的,所以这也是一个几乎没有天花板的公司。

那我们XVC投资的公司都是在什么领域呢,我们来看一看。

课外辅导,这是个没有天花板的行业。只要有好的供给,只要能帮孩子获得竞争优势,家长愿意倾家荡产,多高的代价都愿意付。像已经上市的好未来、新东方,加起来300多亿美金市值,但是市场份额还不到百分之三。

汽车配件,这一块我觉得跟二手车的逻辑很像,市场潜力也很大。在美国这是一个一千多亿美元的市场,出了5个一两百亿美元的公司。

装修、建材、家具分别是一个万亿级的行业。

社交、交通出行这也是万亿级的行业。

这些公司都几乎没有天花板。我不能说它们都会成功,但是它们中只要谁成了,都会是个“巨大的成功”。

我总结的“抓住好运气”的第二个方法,就是选择优秀的创始人、CEO。

为什么要选择优秀的创始人?因为

就算在风口上,打仗打不赢,也就是个零,优秀的创始人能打胜仗;

逆境、绝境之中,优秀创始人能扭转乾坤,死而后生;

小有成就时,优秀的创始人胸有大志,不满足于小成就,能够不断地拓展边界,把公司带到更高的境界。

我们拿马化腾来举例子。为什么说他是个优秀的创始人?

首先,他是一个很好的产品经理,有良好的思维习惯。在QQ早期的时候,他会每天抽出时间跟他的用户聊天,来获取直观的用户体验,说明他是一个事实驱动的人,而且持续地思考。

另外,他是一个很优秀的领导。他不但善于招募、容纳像Martin、张小龙这样的牛人,还善于搭建良好的制度和文化,发挥内部竞争和协作的作用,让整个机构高效运转。

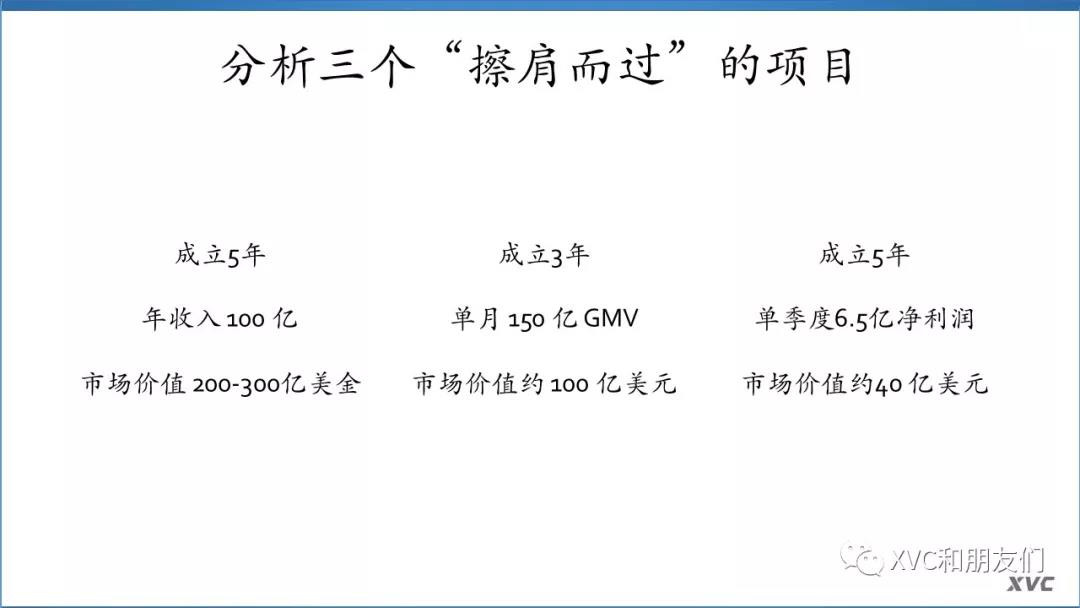

我再举几个例子。这三个是和我“擦肩而过”的项目。

第一个,大家可能猜到了,就是今日头条。知道这个项目的时候,他们正在融B轮,见了一圈VC没有人投,最后俄罗斯人Yuri Milner 个人投了。我当时也没看明白,所以我连去找他们聊一聊的时间都不想花,我一直到2016年才第一次见到张一鸣,那时候是我创业做基金,找他融资……所以今日头条现在有多牛,我就不说了。

第二个,这个是拼多多,当时他们在融A轮。当时倒是和创始人黄铮见了,也认认真真做了调研,然后认认真真地把人家拒绝了。传说他们现在单月的GMV已经差不多200亿了,公司估值也100亿美元了。

第三个,这个是趣店。我A轮、B轮、C轮都去找了罗敏,三次都没敢出手。他们刚刚在美国上市,上市前的一个季度单季盈利6.5亿。

这三家公司,除了运气都很好,还有一个共同特征,那就是有一个“S级”的创始人。

张一鸣是一个极好的产品经理,看问题很本质,可以用“思维没有框”来形容。别的新闻app说自己是“有态度的新闻”,他就想明白了段子和新闻没什么太大差别,他们用数据说话,坚持“不运营”,只用机器来推荐。别人还在纠结用户认知、调性的时候,他就能超越这些理论垃圾,直接上视频,上信息流广告。别人强调“专注”,他就默默地搞出来好几个千万级别DAU的新产品。

黄铮也是个极好的产品经理。拼多多虽然抓住了“微信流量红利”,但是其实也经历过重大的模式转型,从自营到平台,从微信群到自有app,都是极大的跨越。而且他们这么极速地增长,后端供应链是很难跟得上的。要支撑这种增长,创始人必须是善于带兵打仗的领袖人物。

趣店的罗敏,也是能够驾驭重大转型,完成了“死而后生”的创始人。在业务和团队极速增长两年多之后,被监管喊停,只能完全抛弃原有的客户和业务,从零开始做新业务、新人群,竟然在一年时间做到单季度6.5亿的利润。当然现在监管又出政策,他们可能又有新的挑战,但是只要有新机会出现,他抓住的概率还是很大的。

所以我的总结就是,当有大的机会、大的风口出现时,只有最优秀的创始人能够抓得住。投资就要投这种创始人。

要用科学的方法抓住“好运气”,我总结的第三个方法,就是“寻找垄断核心稀缺资源的模式”。

我们来先看一下腾讯垄断了什么资源。

我问大家一个问题,你们如果哪天上班忘了带手机,是什么感觉?肯定会焦虑吧?我上厕所忘了带手机都会焦虑。你觉得是因为没带手机所以焦虑,其实更重要的是因为没有微信。不信,你带上手机,但是把微信卸载掉,看看焦虑不焦虑。

狩猎采集的时代,“和族群失去联系”,生存概率会下降,所以在漫长的进化过程中,我们的基因学会了利用类似多巴胺、内啡肽的物质来建立一套奖赏和惩罚机制,让我们和族群时刻保持联系。联系着,就爽;断了联系,就难受。Facebook、微信这种社交工具,极大地提高了人们对“保持联系依赖”的“阈值”。只要断一小会,就难受。这个原理和毒品让你上瘾其实是一回事。

微信,利用这个机制,垄断了“通信协议”。因为你想要联系的人会高频地查微信消息、回微信消息,所以你用微信给人家发消息,回复率、回复时效都会比“来往”、“易信”、短信要好。反过来,人家给你发消息,也会优先用微信。

大家“没有约过”,但又“约好了”一起用微信。谁不遵守这个协议,就会被惩罚。这就是自然垄断。

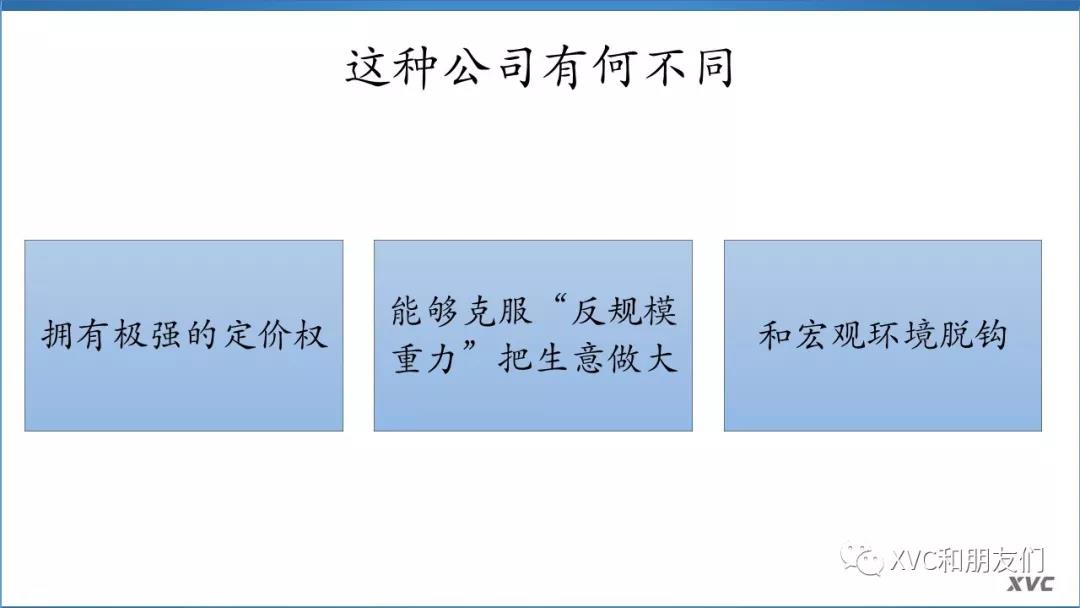

我们什么要投这种公司?直接投高增长高毛利的公司还不行吗?

我们投资的都是早期公司,现在毛利高不代表未来高,现在毛利低也不代表未来低。真正重要的,是看你有没有长期的定价权。

能够垄断核心稀缺资源的公司,就有极强的定价权。因为他垄断了行业的稀缺资源,所以他的供给方需求方,以及他的客户都没有什么别的选择,所以定价权在我手上,所以可以保护利润,持续地创造价值。

第二个就是,这样的公司能克服“反规模重力”,把生意做大。你在大公司呆过就知道了,公司越大管理成本就越高,效率就越低。腾讯也不例外。基层员工和公司的所有者之间每多一个层级,基层的责任心就弱很多。责任心最强的就是个体户。他们极度勤奋节俭,税收负担低,还可以用许多低成本的方法获客、交付产品和服务。这些都是“反规模重力”,只有垄断核心稀缺资源的企业,才能够克服这些“反规模重力”,把规模做大,在逐渐失去小公司的效率和灵活性的同时,仍然保持自己的竞争优势。

另外,这样的公司他能够跟宏观环境脱钩。通货膨胀的时候,这种公司总是先涨价;在去库存去杠杆的经济周期,这种公司就趁机扩大市场份额。所以投资了这种公司,你基本上不用理它。

说到这里,我们还没来得及给“核心稀缺资源”下个定义。

什么是核心稀缺资源呢?有些资源是稀缺的,但是不核心,那也没用。核心稀缺资源必须是对于客户的购买决策有重要影响的资源。对于零售行业,好的位置是核心稀缺资源。对于消费品,优质的货架是核心稀缺资源。

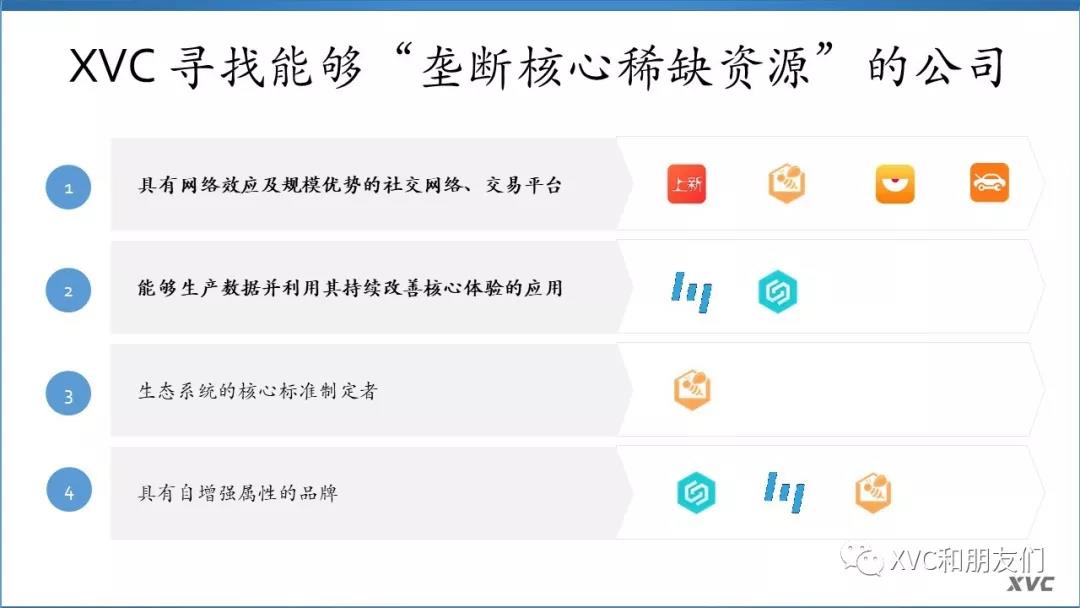

对于我们重点观察的领域和方向,我们也定义了一些“特征”,我们觉得符合这些特征的商业模式容易垄断核心稀缺资源:

具有网络效应及规模优势的社交网络、交易平台

能够生产数据并利用其持续改善核心体验的应用

生态系统的核心标准制定者

具有自增强属性的品牌

刚才讲的都是投资逻辑,接下来我们再聊一下执行。我总结的执行的诀窍是“专心、耐心、真心”。

讲我们的执行方法之前,我先说一个“决策引擎”的概念。我们可以把每一个投资机构,想象成一个类似“阿尔法狗”的决策引擎:一头输入信息,另一头输出决策。对冲基金是一个“决策引擎”,VC基金也是一个“决策引擎”。

这个“决策引擎”有两个局限:

1)一个决策引擎只能有一套算法,而且算法不能太复杂;

2)一个决策引擎能够处理的信息总量是有限的。

我们首先得承认自己的局限性。作为一个投资机构,我们的能力是有边界的。算法不能太复杂,而且算法和算法之间有冲突,我们选择了其中一种,就得放弃其他的。我们能够获取、处理的信息量也有限,研究了一些行业,就得放弃其他的行业。

这就是我们说的“弱水三千,但取一瓢饮”。

我的股票组合里一般只有四、五个公司,每年换掉其中一两个。所以有很多优秀的公司的股票,我从来没有碰过,比如阿里巴巴、微博、奇虎、网易。如果时机正确,买这些公司也能赚许多倍。在某些时间点我确实也有过冲动,但都忍住了。

回头想想,我最后忍住了没买,一般是这几个原因中的一个或几个:

1)对”如何垄断稀缺资源“还没想明白

2)我觉得对这个公司还不足够了解,也没时间去研究

3)买这个股票,就得先卖掉一些别的股票,比如腾讯

我们其实也不断地复盘,问自己,假如早期阶段的今日头条、拼多多、趣店再一次出现在眼前,我们是不是会投。

说实话,我们还是没有答案。以我们的知识框架和理解能力,可能还是无法在早期阶段判断他们的是否有机会垄断核心稀缺资源。我们会逐渐拓展认知边界,但是在那之前,某些机会可能就是不属于我们。

你们可能想挑战我:你的认知边界有限,但可以通过招募团队来解决。你看有许多基金除了TMT组,还有消费组,还有医疗组,每个大组下面还可以继续分小组,什么消费互联网组,企业服务组,智能硬件组,在线教育组,前沿科技组。

招人确实是一个诱惑。我们现在投资团队算上我只有4个全职1个兼职。每当累的不行了,或者有案子来不及做调研,我都会想,要不要再招一个人。

最后还是忍住了。我有两个担心,一是担心人多了就得有人搞管理,没法保证人人都在一线,信息质量会降低,二是担心人多了,沟通就多,整体信息处理效率反而会降低。

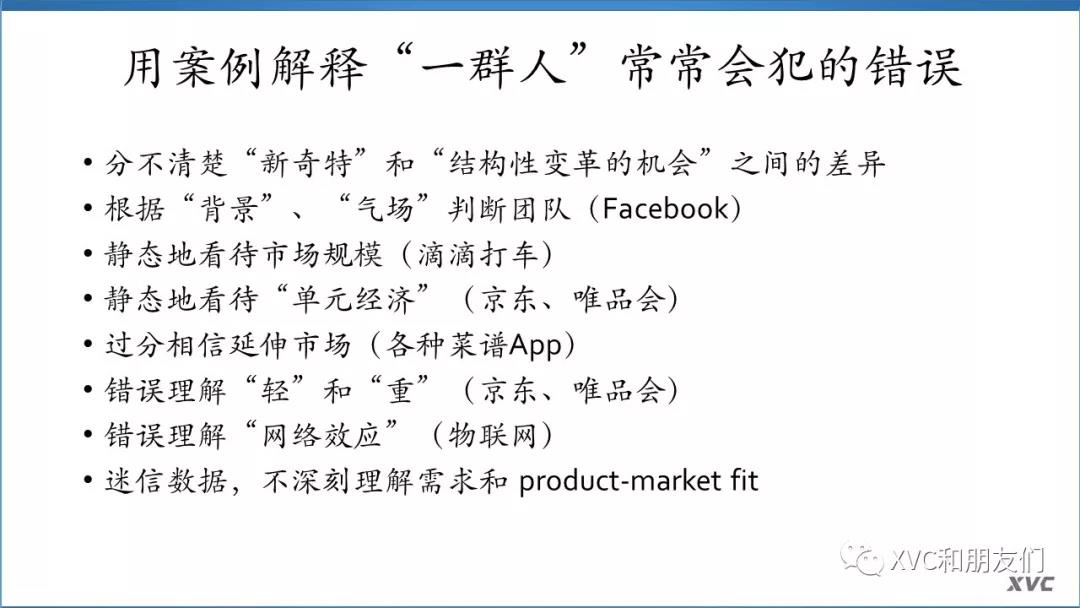

人多了,思考能力可能会下降,看问题会变肤浅。我可以举几个例子。

很多人认为京东这个生意太 “重”。但是其实它从很早开始现金流就是正向的。不仅是京东,沃尔玛也是个“负经营资本(negative working capital)”的公司。这意味着公司的业务增长不仅不占用现金,还会贡献现金流。

静态地看待单元经济也是一个常见的问题。唯品会在2012年上市的时候,每个订单的毛利还不能覆盖仓储物流成本,单元经济是算不过来帐的,所以整个市场对它的态度非常悲观。但是实际上它的壁垒很高,掌握定价权。在上市第二个季度开始,它现金流就转正了,接下来几个季度持续提高毛利,同时降低物流成本,利润就出来了。

我见过的最好笑的错误,是有人简单地认为“物联网”有网络效应。网络效应的定义是“当一个网络中新增一个节点时,每一个节点的体验都得到提高”。有一些物联网应用可能是有网络效应,但是大部分的物联网应用,就是在终端添加了sensor 然后利用互联网来采集数据,这个“物联网”虽然是个“网”,但是没有任何网络效应,因为你有1千个节点还是1万个节点,体验是一样的。

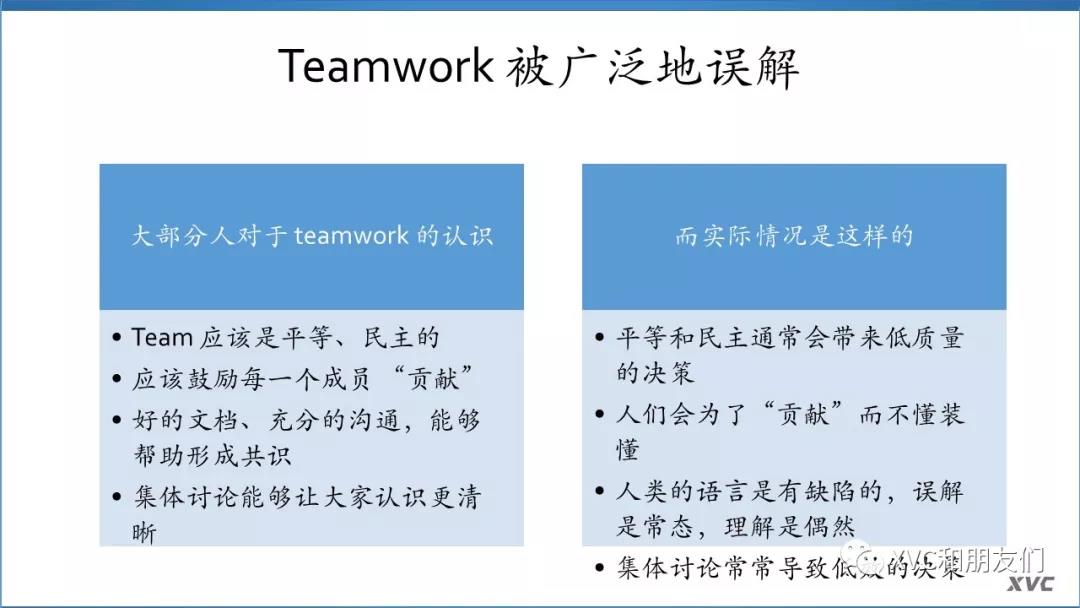

不想把团队搞大了,还有一个原因,就是我们对于 teamwork 有独特的理解。

我们认为“民主和平等”会带来低质量的投资决策,而且人在集体讨论环境下会为了“贡献”而不懂装懂。我们觉得所有的沟通都是低效的沟通,因为语言就是有缺陷的。我们尤其觉得集体讨论很难把问题讨论清楚。

我们觉得,相比较之下,最低效的是集体思考,次之是一个人的独立思考,最高效的,是“一群人的独立思考”。

所以我们有些做法是比较独特的。我举几个例子。

我们有一个“讲究要独立观察”的文化。我们希望每个人都不要被别人的观点所影响。如果一个人总是希望通过观点去影响别人,在我们这儿是会受到歧视的。反过来也一样。你可以有观点,但是如果背后没有观察,没有思考,你的观点就不会被尊重。我们讨论问题,会问“你是什么观点”,但是紧接着就会挑战,你的观察是什么,你的逻辑是什么。

我们不鼓励集体讨论。我们的周会只是分享知识的,讨论项目一般都线下进行。因为我们发现,一群人的环境下讨论问题,常常会演变成辩论。要辩论,就得立场鲜明,有了立场,你的本能会替你戴上一副有色眼镜,挑选有利的事实来证明你的观点,最后你自己就信了。只有在线下一对一的讨论,才能真正“坐下来把事情搞明白”。

我们看项目可能会好几个人一起上,但是都是分别各看各的,不会分工协作。自己做自己的客户调研,做自己的分析,最后的投资备忘录也都是每个人自己单独写一份,结论也未必一样。

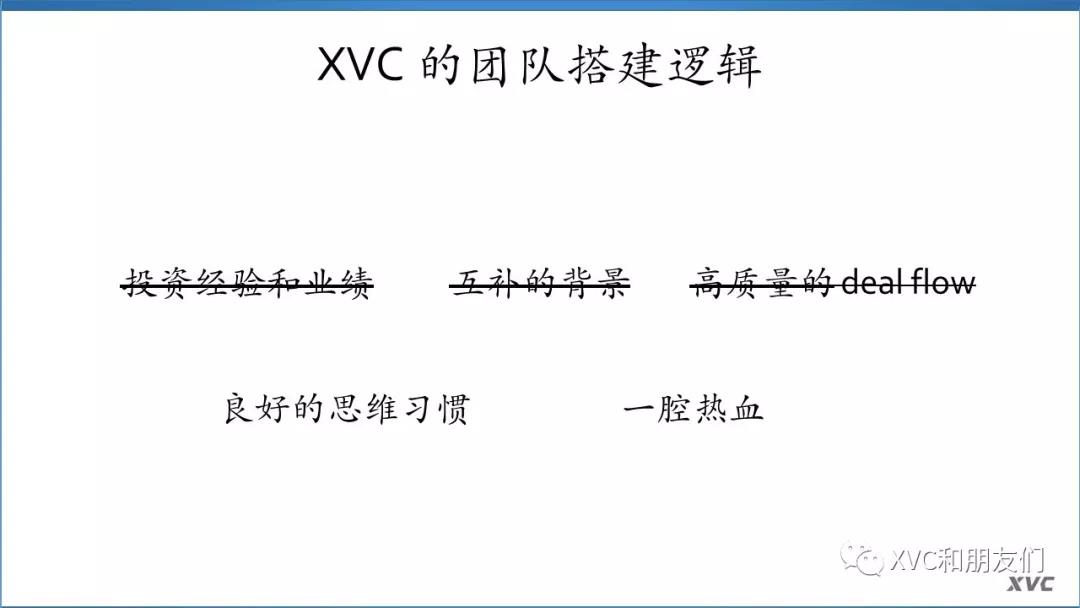

我们的团队搭建的逻辑,也和别人不太一样。

我们不太重视背景、投资经验和历史业绩。我们最看重的是良好的思维习惯,是不是有好奇心,是不是有独立思考、客观思考的习惯。

另外一个就是要对创业、对创业投资有一腔热血。这一点,其实就是“不忘初心”。

我总结的执行的第三个要诀,就是“不忘初心”。

早期投资是一件很难的事情,需要不断地挑战自己。这个工作很辛苦,常常要熬夜、出差。做VC需要反人性地思考,而且反馈周期很长,很容易彷徨。另外,VC这个行业有毒,天天都要拒绝别人,时间长了很容易忘了自己是谁。

所以,有一点理想,还是很重要的。

通过参与和支持创新和创业来创造长期价值,这是我们的初心。

所以我们不知道怎么决定时,常常会问自己,这件事情是不是创造价值,是不是有长期价值。如果一个事不创造长期价值,我们就不做了。

最后,送给大家一句话:财富来自一两个大高潮,但是幸福需要很多小高潮。

大高潮会提高幸福感的阈值,所以我常常提醒自己,要把幸福感和财富脱钩才能持续地保持幸福感。我比较善于从“过程”里面感受幸福。我发现我最幸福的时候,是约了CEO晚上10点在漫咖啡,讨论怎么打仗,聊到凌晨2点咖啡厅关门。走出来,看到空荡荡的大街,内心无比充实。

我觉得自己很幸运,能够得到在座各位以及没有到现场的投资人的支持,用一些不一样的、创新的方法来做VC,陪着一些优秀创始人去打仗,去创造一些长期价值。

我觉得这就是我最大的运气。谢谢大家!