扫码打开虎嗅APP

进入2018年,短短半个月的时间,互金行业就密集涌现出巨头因信息保护被约谈、区块链再次引发全民关注、陆金所或于4月份上市、网贷平台备案正式开启等热点,仿佛2017年已经过去了很久。

看来,2018年又将是大事不断的一年。上一篇文章中,我们着重预测了巨头们的2018,这篇文章,我们不妨讲讲各个细分行业和行业里的头部企业。它们,会迎来怎样的2018?

现金贷平台如何转型上岸?

现金贷作为贯穿2017一整年的风口,于2017年末迎来了监管的出手,整个行业被打得措手不及。业务量小的尾部平台,还可以转入地下,继续挣点小钱,而业务量大的头部平台,并不甘心一败涂地,一边忙着清理战场,一边在考虑如何转型上岸。

所谓清理战场,一边是处理不良资产,一边是榨干尾部客群的剩余价值。

典型的现金贷业务期限不超过30天,从12月初算起,存量的贷款基本均已到期,已按时还的钱落袋为安,未能按时还的钱成为逾期资产,平台需要做好不良资产清收的心理准备。没有半年时间,战场是不能打扫干净的。

从发展的角度看,年化综合成本36%的线划下后,现金贷产品利率下降,基于风控的角度,庞大的尾部用户不得不舍弃了,只是,别小瞧了商人的智慧,天下本没有无用的资源,何况是越来越贵的用户资源呢?

一些现金贷平台特意开发了线上抓娃娃程序,毕竟,在尾部用户里面,不少人的典型特征是喝酒、打牌、月光、沉迷游戏,估计他们也会喜欢抓娃娃,对平台而言,送别这些用户之前,又割了一茬韭菜。

所谓转型上岸,便是设法获得一张放贷牌照。严监管下,无照经营已成大忌。一些平台寄希望于监管重新放开牌照申请,这样能确保身家清白,若监管迟迟不放开,也无大碍,大不了最后就买一张,对这些头部平台而言,2017年的净利润数以十亿计,买个牌照并无压力。

只是,未来在哪里?踏踏实实做贷款业务,年化综合成本36%以内,如何与巨头竞争优质客群、如何控制成本确保业务盈利、如何获得充足资本金确保业务规模可持续增长……看上去都是未知之数。

当互联网成为标配,互联网金融开始回归金融的本源,为防止风险外溢便要带着镣铐发展,从轻模式一步步走向重资本经营,并非每个平台都能轻易适应,这种艰难适应的过程,我们称之为转型,而结果,要么是成功上岸,要么是中途放弃。

从这个角度看,现金贷平台的2018,或能给我们揭示很多东西。

整改结束,P2P行业会迎来新生吗?

不少P2P平台都对2018翘首以待,因为整改终于要结束了。

过去的几个月里,笔者听到不少平台诉苦:他们不敢大规模做宣传,怕枪打出头鸟;他们不敢做大业务量,因为“双降”规定被严格执行;他们饱受各类“歧视”,因为没有合规的身份……

那么整改结束后,这一切会有改观吗?其实,顺利拿到备案的平台,有了合规的身份,“合规”的困扰没有了,但发展的压力一点不小。

在资产端,面临和现金贷平台一样的处境,如何与巨头竞争优质借款人客群,如何控制综合经营成本,如何布局更多的场景资产……

在资金端,则越来越难以留住投资者:

1. 资金安全感下降。整改期间,投资者相信,平台为了合规,必不敢出现逾期;整改结束后,越是合规的平台,越要坚决贯彻“去刚兑”的政策要求,投资者需风险自担,而问题是,借款人资质究竟如何,投资者心理没底,安全感下降。

2. 投资替代品崛起。2015年以来,理财进入水逆之年,各个群体都栽了跟头,以至于有个段子,“土豪死于信托、中产死于炒股、草根死于P2P”;2018年,否极泰来,投资理财或迎来春天,只是,恐怕没有P2P什么事。经过了接近3年的沉寂,A股市场逐步走出了慢牛的趋势,身边不少人,正在卖出P2P理财,把资金配置到股市里面。

根据海通证券策略团队的测算,预计2018年A股市场资金净流入为3300亿,是2017年的15倍。此外,虚拟货币虽然遭遇监管风暴,但暴涨的行情抹去了一切障碍,投资者的热情不降反增,入手的人越来越多。

对P2P平台而言,压力一直在那里,合规只是新的开始,唯有拼搏向前,并无喘息之机。

供应链金融会成为风口之上的猪吗?

“风起于青萍之末 浪成于微澜之间”,能把猪吹上天的风,绝非一夕而成,众人看到时,已是大风起、风口成,但临阵布局,已然晚矣。所以,更多的时候,都是撞上风口,而非预测到风口。当然,一些巨头也可以创造风口,如直播答题,但人造风口,持久性存疑。

那何为风口呢,在笔者看来,只有能把不会飞的猪吹上天空的行业趋势,才能称之为风口。从这个角度看,第三方支付、P2P、现金贷等细分行业都曾经站上风口,虽然在严监管下行业发展空间变窄,好歹为民间资本进入金融业提供了一条路径,并孕育出了几家独角兽;股权众筹、大数据公司、催收服务机构等,从未真正走入主流的视野,且合规风险巨大,尚未产生风口效应。

就供应链金融而言,我们可以审视下其是否具备成为风口的潜质,至于能不能成、何时能成,则要看运气。

空间大不大?这个没的说。应收账款融资是供应链金融中的重要品种,这个规模有多大呢?2016年末,规模以上工业企业应收账款12.6万亿元,年均增速10%左右,这还只是规模以上工业企业而已。

门槛高不高?一度很高,但随着互联网技术、物联网技术以及区块链技术的引入,这个行业的门槛正在迅速拉低。最开始,供应链金融是银行的专利,后来是大型核心企业,再后来是各种B2C、B2B网站,当前,很多物流企业、SAAS软件服务企业切入了供应链金融领域,而随着区块链技术的引入,进入门槛还会进一步拉低。

巨大的发展空间加上迅速拉低的进入门槛,供应链金融已然具备成为风口的潜质,但具体在哪一个时点爆发,需要天时地利人和等各种因素。不过,对于企业和资本方而言,提前布局是没错的,因为风口是要等的。

举个例子,现金贷的风口在2017年,不过凡是在2017年匆匆上线现金贷平台或开始发力现金贷业务的机构,风口没赶上,还落得一身麻烦,成了市场中的接盘侠,还有合规整改等一系列问题。真正享受到现金贷风口好处的,是那些在2016年果断大干快上的平台,2016年发力,2017年上量,风口结束前,算是赚了一波。而这些平台,很多成立于2014年前后或更早的时期,后来做现金贷,不过是转型压力下的一种尝试罢了,没人想到后来会火成这样。

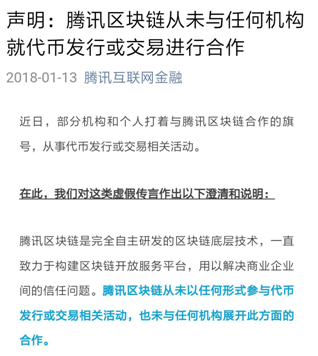

区块链,是泡沫还是新的动力?

由于比特币的高烧不退,进入2018年,区块链概念再次翻红,一众老牌公司,借助区块链概念实现股价暴涨,引发广泛关注。

其实在2年前,区块链在金融业内已经大火过一次,当时,所有的重量级论坛上,区块链都是最热的话题,各类金融机构围绕区块链建立了各种联盟,只是后来随着区块链从概念走向实践,演变成为金融机构业务布局的一种常规选择,在概念层面上,反倒没有那么激动人心了,就好像一个美女,天天看也不觉得惊为天人了,区块链之于金融机构,大概是这么个意思。

所以,这次区块链的热潮是从非金融机构火起来的,迅雷、暴风、人人网、柯达等机构,因涉足区块链而引人关注和效仿。前景如何呢?笔者并不看好。

区块链带给金融机构的想象空间,在于基础架构层面的重建与颠覆,非常具有前景;而区块链当前在非金融机构的想象空间,主要还是基于区块链的“伪代币”以及代币背后的暴涨空间。所以也导致了这样一个结果,金融机构布局区块链,虽有实质性进展,但并无“风口”一说,股价也没有动静;而互联网机构布局区块链,即便只是概念性炒作,都能收获大量关注,股价会以暴涨回应。

道理不难理解,金融机构绝对不敢玩“代币”的暧昧,它们的区块链,压根就不会出现一个所谓的生态内的价值“介质”,以免给人留下代币的联想。而回头看一众玩区块链的互联网机构,哪个没有这种介质,像链克、BFC积分、LLT等等。

代币始终存在合规风险,决定了巨头不会介入,所以,相比在金融业内迅速从概念到落地实践,区块链在非金融机构的应用,短期看更像是一种泡沫,不能从基础架构层面改变行业逻辑,炒作概念,不具有持久的生命力和爆发力。

互金平台上市,会如何延续趋势?

互金平台赴美上市是2017年行业里的一道风景线,榜样的力量是无穷的,据笔者所知,不少平台已经在摩拳擦掌,筹备上市事宜。所以,2018年行业依旧会迎来上市热潮,不过地点有可能回归至香港市场。

上市潮后,笔者曾与某投行人士交流,在他看来,平台之所以选择美国,主要的原因还是背后的美元基金退出问题,美国资本市场的游戏规则太过复杂,若没有熟悉规则的美元基金,一般的企业根本玩不转。

此话不假,趣店风波后,股价迎来大跌,趣店在美国便遭遇到了集体诉讼,一是指控公司在招股书中所宣称的收贷(催收)政策和操作流程存在误导(招股说明书中关于催收的描述与创始人在“回应一切”中的表述不同);二是指控公司在客户数据安全保护上的描述存在重大误导,没有披露数据泄露等相关问题(2017年11月,彭博社报道称中国监管部门和警方正在调查趣店数据泄漏问题)。

相比之下,港股市场虽不比美股“水大鱼大”,但不存在文化层面的障碍,且随着沪港通和深港通的开通,交易活跃度有了大幅提升,2018年1月10日,香港交易所便发文称“2017年内香港证券及衍生产品市场活跃,交投畅旺,创多项新纪录。”当然,最关键的,是同股不同权的限制可能放开,早在2016年,马云在接受媒体采访时曾提到:

“现在有很多媒体报道和猜测说蚂蚁金服是否会在香港上市,只有在我们认为这个城市准备好的时候,我们才会过来……现行上市监管制度都是数十年前互联网时代还未到来的时候设计的,这些条件多迎合房产开发商、银行、金融机构或是传统零售,没几个是跟创业和新经济企业有关”。

2017年12 月 15 号,港交所在收盘后发布了一份公告,称将拓宽香港上市制度,并拟定发展方向,即允许同股不同权,以及允许尚未盈利或者没有收入的生物科技公司来香港上市。港交所执行总裁李小加随后在他的网志中表示:“我们只是想把上市的大门再开得大一点,给投资者和市场的选择再多一些,因为不想把非常有发展前景的新经济公司关在门外”。

某种程度上,像是一种迟来的回应。所以,蚂蚁金服2018年会在港股上市吗?

作者:薛洪言,苏宁金融研究院互联网金融中心主任

微信公众号:洪言微语