扫码打开虎嗅APP

虎嗅注:3月9日,中国用户规模最大的婚恋APP之一——友缘在线的招股书出现在证监会的官网上。如果这家在线婚恋领域巨头能够IPO成功,将成为A股“婚恋第一股”。世纪佳缘、百合网、珍爱网及有缘网这四大网站的竞争让在线婚恋市场看起来很繁荣,但其实婚恋网站本身的商业模式还存在很多问题。比如赛道变窄,竞争加剧;婚恋市场必须要通过线下业务才能形成闭环;品牌效应减弱、获客成本越来越高......

本文转自公众号“并购优塾”(ID:moneyC2C),原文标题:《毛利97%,居然比茅台还猛!又一婚恋巨头要上市,可是,请恕我直言…… 》。

一、在线婚恋巨头,激烈竞争之下的“三国杀”

国内相亲网站,最火的几家,要数世纪佳缘、百合网、珍爱网、有缘网。早在2004年左右,那时还是PC时代,世纪佳缘、百合网开始兴起。

百合和世纪佳缘,是PC时代的婚恋龙头。直到2007~2009年,有缘网抓住了移动互联网时代,打开了一个新的婚恋市场,并且,避开中高端婚恋市场的残酷竞争,被称为“得屌丝者得天下”。

成立于2008年的有缘网,是婚恋网站的后来者。

有缘网创始人董舰,做移动梦网出身。早在2002年就入了移动互联网这一行。

直到2007年,董舰认为“求职、电商、交友”是三个市场需求的未来趋势,所以三选一,在这几个领域都做了分析,准备选一个深挖。

工作求职,有上市公司前程无忧,电商有淘宝,只有婚恋这块,还不够成熟。虽然市场上当时有世纪佳缘、百合网,但当时他们并不很强大。董舰感觉,移动婚恋的时代来了。

在当时,白领、金领还没有普及移动互联网,还是使用PC的场景居多。

第一拨用户,自然都是草根。董舰设计了几个产品细节:比如,“初级功能浅层次沟通免费,深入沟通,男性需要付费,费用不超过百元”。

注意,这是友缘在线的第一个重大节点,定位移动互联网、“草根”婚恋平台,低成本婚恋交友产品。

2011年,智能手机开始普及,有缘网正巧站在这个风口上。

不过,它的对手,也在进化。同年,世纪佳缘(DATE)登陆纳斯达克。

2014年,友缘在线用户突破1.3亿人次。同一时间,另一婚恋巨头,世纪佳缘也宣布主站注册用户突破1亿。

那时候,各类移动互联网婚恋平台层出不穷,竞争极其激烈。董舰提出,拥有好产品是第一步,接下来,还需要建立品牌护城河。

他做了个重大决定:说服董事会成员,2014年同意砸下6000万来做营销。

针对屌丝的营销,应该怎么做?友缘在线的用户群体定位于二三线城市,当时他们获得信息的平台多为传统渠道,董舰决定将品牌营销锁定在电视媒体和公交媒体。

2014年春节期间,有缘网的品牌营销,“找对象,上有缘网”广告集中播出后的两三天,用户数、活跃数等数据都翻倍增长,同时期,各项数据从落后竞争对手一直冲刺到赶超其他巨头。

注意,重金砸钱做广告,是友缘在线后发先至的第二个重大节点。

2015年11月,百合网登陆新三板,友缘在线第一次递交IPO招股书。

2017年2月,德奥通航(002260.SZ)发布公告,宣布收购珍爱网。11月德奥通航发布公告称收购珍爱网终止。

直到2017年11月9日,百合网与世纪佳缘两大巨头完成合并。

在线婚恋交友市场,从一开始起步,就充满各种聒噪,可是,其实这个赛道并没有想象中那么好。一大原因,就在于,婚恋这门需求要想解决好,天然就得通过线下环节才能完成。线上平台只能解决两人认识、聊天的需求,关系稍微深入一些,就必须进入线下。

如果你和网恋对象有过线下见面的经历,几乎只有四种结果:一是见光死;二是见几次后死;三是约炮;四是恋爱结婚。

你看,无论哪一种结果,要完成婚恋的闭环,“线下”都是关键词。

自2015年后,在线婚恋网络市场进入转型期,百合、世纪佳缘等巨头,核心业务都开始向传统婚庆、线下相亲会、金融等方向拓展。

也就是说,婚恋这门生意,无论线上还是线下,最终要想完成核心功能(婚恋),都必须经过线下环节。

别看世纪佳缘、百合、友缘在线流量巨大,但其实面临不少瓶颈。据最新招股书披露,友缘在线的婚恋交友业务,已连续两年下滑,同时月活跃用户也出现明显下滑。

而此时的互联网婚恋行业,依然保持着10%以上的增速。

有缘网的问题出在哪里?一是竞争加剧,二是业务方向面临转型(未来不可能只做线上),三是商业模式本身存在问题。

自2008年成立至今,有缘网搭乘移动互联网的顺风车,疾速行驶了几年,有做对的地方,也有面临的瓶颈。

1. 作为后起婚恋玩家,主攻大众市场,和其他对手定位的高端市场保持差异,得屌丝者得天下;

2. 砸钱做广告,树立品牌护城河;

3. 婚恋市场进入转型期,业务拓展到线下婚礼、金融市场;

4. 业绩下滑,IPO融资并不能解决问题,关键是思考如何转型。

二、友缘在线商业模式:虚拟币+会员+广告

友缘在线,主营业务为在线婚恋交友(占营收84.06%)和合作推广(占营收14.61%)。其商业模式,一是用户充值,二是广告。

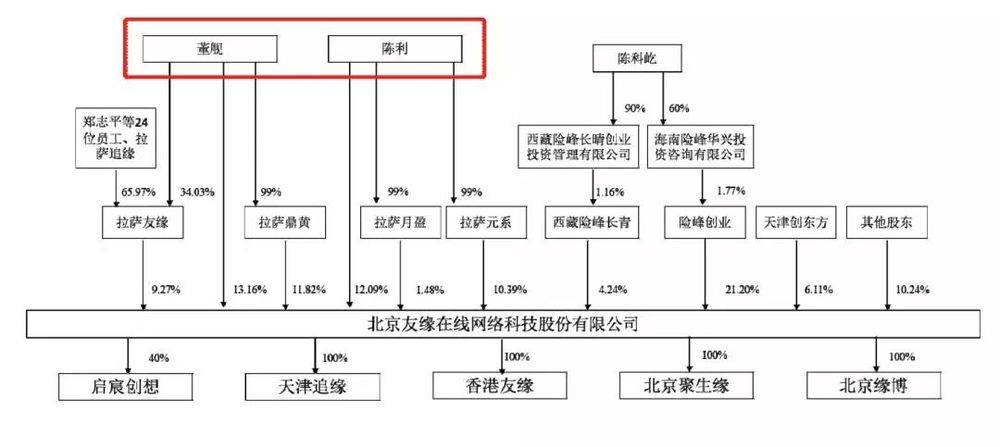

它的实际控制人为董舰和陈利,共持有58.21%的股份。陈利任董事长,董舰为总经理。

在研究友缘在线之前,我们注册了一个账户,体验了一把。

第一步:百度搜索友缘在线,弹出官网,官网上有App下载的二维码;

第二步:用手机号注册友缘在线的账号,选择性别:女;

第三步:输入个人信息、爱好、自我介绍等;

第四步: 点击“召唤有缘人”,弹出一个页面:“介绍一下自己吧”。于是,我们随意输入“女侠哦”,然后,便跳出一批男嘉宾;

第五步: 我的信箱出现前来搭讪的小哥哥。不过,他们的头像被打了马赛克,如果想解锁看对方头像,需要我和小哥哥对话三次,或者,我开通VIP用户;

第六步:我们开通了一个VIP,购买豆币。终于查看了这个小哥哥的头像,获得了和小哥哥沟通的“特权”,比如,我可以随意翻看对方的相册。

不过,此处有一个重点细节:我和小哥哥对话的时候,好几个小哥哥上来第一句就是——“这里沟通不方便,我们留个微信号吧。”

于是,我们便成了微信的好友,后续的勾搭场景,都挪到微信上了。

作为一个普通用户,经历了这六个环节。其商业模式,也是基于这六个环节来构架:

一是对你勾搭异性设置阻碍,如果你想解锁这种沟通障碍,就需要付费(购买代币,或者充值成为用户,写信包月、会员特权包月等)。

二是合作推广,移动运营商将自己的产品镶嵌在友缘在线的平台上,借助平台来导流,二者之间进行利润分成。

这门生意的本质,其实就是“流量—变现”的模式。这样的商业模式下,直接看财务数据;

2015年~2017年,友缘在线的营业收入为6.12亿、6.31亿、6.07亿,扣非归母净利润为5716.75万、7782.89万、8048.81万,经营活动产生的现金流净额为8441.62万、1.28亿、4228.16万,销售毛利率为9.08%、14.22%、15.85%。

注意,报告期内,营业收入下降,但净利润却呈现持续上升状态,对此,友缘在线解释称由于营业成本中的手续费大幅降低。

手续费为支付给第三方收款平台的费用(比如支付宝、微信),据其披露,报告期内由于支付平台竞争激烈,导致手续费大幅下降。

2015年~2017年,友缘在线的手续费为2447.88万,1061.67万、450.72万,占营业成本的比例为71.75%、52.05%、36.36%,逐年降低。

对上游,它的流量供应商,是传统广告商和推广平台如腾讯、百度、今日头条等,以此来获取新增用户流量。采购占比最高的一项,是互联网推广。

选择哪家推广平台,需通过竞价中标方式来获得,要提前给供应商打款,很显然,在腾讯、百度、今日头条这样的巨头面前,它的话语权极弱。

这样的竞价方式,提前支付的款项,在财务报表上,体现为资产负债表上的预付账款;同时,推广费用,在利润表上体现为销售费用科目。

2015年~2017年,友缘在线的预付账款为2793.91万、2967.85万、3113.69万,占销售费用的比例为6.31%、6.94%、7.49%。

预付账款的占比逐年升高,有两个原因,一个是流量采购的上游话语权极强,另一个是报告期内,推广方式逐步向竞价中标方式转变,需要预支费用。

对下游,它的客户是C端个人付费用户(充值业务),以及移动运营商(广告业务)。

个人付费用户通过第三方支付平台充值,购买豆币或者成为会员,这样的资金流动,在财报上记录为预收账款,并且这部分款项,只有在用户实际消费时,才能确认收入。

2015年~2017年,预收账款为1.17亿、1.28亿、1.10亿,占营收的比例为19.12%、20.29%、18.12%,呈小幅下降趋势。

这表明一个很重要的细节:它对C端下游客户的吸引力在变弱。

三、婚恋网站核心财务指标:品牌效应、获客成本

互联网婚恋平台,它的核心护城河就是新增用户情况及其付费意愿,即品牌效应。

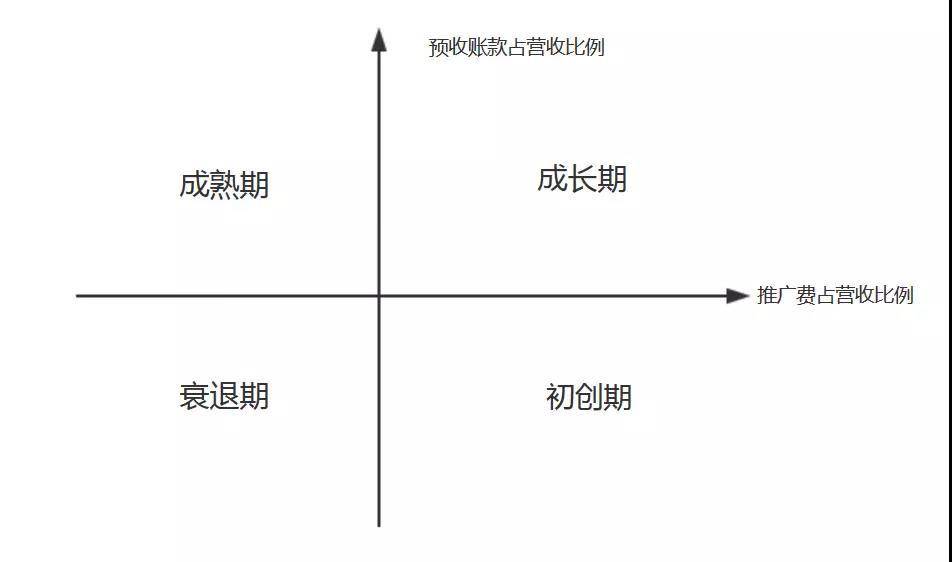

对于本案的友缘在线,推广费与用户付费情况(预收账款)直接挂钩,体现出花同样的钱,能招揽到付费用户的能力。因此,我们将推广费对营收推动的边际效应,设置四象限模型。

2015年~2017年,友缘在线推广费为3.90亿、3.59亿、3.54亿,占当期营收的比例为63.73%、56.89%、58.32%。同期预收账款占营收的比例为19.12%、20.29%、18.12%。

依据上述品牌模型的指标,友缘在线的两个指标都现下降趋势,处于第三象限衰退期,品牌效应减弱。

其主营业务为在线婚恋交友,它包括两款产品,分别为“有缘网”和“约会吧”。

2015年01月,有缘网月度新增付费账户获取成本为50元左右,2017年底该获客成本增长到近120元。

2015年01月,约会吧月度新增付费账户获取成本为50元左右,2017年底该获客成本增长到近140元。

2015年~2017年,友缘在线的旗下两大主要产品的获客成本都出现大幅增长,显而易见,它的品牌、推广费的边际效应在逐年递减。

从数据来看,品牌这条护城河,也有点悬。

四、在线婚恋财报密码、收入确认:虚拟币

友缘在线的下游,是个人消费者,通过第三方支付平台来购买其平台虚拟币“豆币”,或者包时会员服务。

然而,豆币购买那一刻,并不代表立刻消费,包时服务也是一旦购买,并非立刻消耗尽。这两款产品,都有一个特性:下游付款时,并不代表风险报酬已经全部转移,所以,需要考虑摊销方式。

重点看豆币收入确认法:

用户通过第三方平台购买豆币之日起,充值款进入预收账款中,当用户使用豆币时,按照使用的金额,将这笔账款从预收转为营收。

注意,这里面的豆币为平台的虚拟货币,用户在购买服务时具体花了多少钱, 如何来用豆币计量,是重点。这样的消费模式,和游戏行业很像。

本案的友缘在线,以“用户实际消耗的豆币数量,乘以移动加权平均确定的豆币单价,以此计算确认收入”。

此处豆币单价,是指以上一次成本加上本次成本,除以上一次数量与本次数量之和,来确定本次的豆币单价。

用户每一次在平台消耗豆币的数量是可以确定的,但是豆币的单价,按照友缘在线的确认方式,则会发生实时变动。

我们拿“优塾吃瓜店”举个例子:优塾吃瓜店,推行先买豆币、再用豆币支付西瓜汁的模式。

最初,一枚豆币1元,5枚豆币,购买一杯西瓜汁。

顾客A买了30枚豆币,30元计为优塾吃瓜店的预收账款。

5天后,优塾吃瓜店的豆币涨到了一枚3元,顾客B买了10枚豆币,30元计入预收账款。

假设吃瓜店只卖出了顾客A和顾客B的40枚豆币,共计60元预收,按照移动加权平均法,此时一枚豆币价格=60/40=1.5元。

此刻,顾客A来花5枚豆币购买西瓜汁,则7.5元计入为营收。如果顾客A在购买时就消费5枚豆币,则同样一杯西瓜汁,这次是5元计入为收入。

这样的收入确认方式,需要仔细研究和琢磨。回到本案,友缘在线的豆币收入确认:

由于豆币单价的计算方式为移动加权平均法,使得当期确认的收入中,无法区分该豆币为何时出售的。

此外,还关于豆币,还有一个很有意思的细节需要重点留意:表格中的沉睡币。沉睡币,是指用户购买后超过6个月未使用的豆币,这部分豆币金额将在到期时,从预收账款转入营业收入。

2015年~2017年,沉睡豆币金额为3639.2万、6126.74万、6513.78万。

给你个思考题,对于一家类似商业模式的公司来说:沉睡币是多一些好,还是少一些好?

从表面上来看,这是个好事,因为这部分代币未来一旦到期,会立刻转为营收,这部分收入的确定性很高。

但是,从另一个角度来说,沉睡豆币金额逐年上升,说明用户买了豆币却没有使用,为何不用呢?你想想,会不会有一种很大的可能性:说明用户流失,不愿意继续使用其服务,就算提前付费了钱,都不愿意继续使用。

这个细节,很多以用户充值为商业模式的行业,都会遇到。你可以以此入手,尝试分析一下游戏、在线教育、健身房、美容院等领域。

五、对比分析互联网婚恋行业几大巨头,谁的竞争力更强

分析完财报细节,我们来看看行业情况。互联网婚恋行业,可以分为线上和线上两大块,线上主要为解决认识场景,线下解决相处场景。线下的生意模式,其实已经延续了几千年,比如一对一红娘服务。其次,还有相亲派对、婚庆公司等。

(来源:艾瑞研究院)

(来源:艾瑞研究院)

互联网婚恋市场,四大巨头分别为世纪佳缘、百合网、珍爱网、友缘在线,共占据整个行业近70%的市场份额。

其中,百合网和世纪佳缘已经合并,成为规模最大的一家。这四大巨头,虽同处互联网婚恋行业,干的细分生意却不大相同。

优塾投研团队尝试从业务板块、品牌效应、收入确认这三个维度,来分析一下这几家公司。

先看主营业务

百合网主营业务——婚礼业务、婚恋交友合作商特许经营、婚恋交友线上服务、情感咨询等,客单价高,针对一二线城市,金领、白领人士相亲。(由于世纪佳缘于2017年被百合网收购,因次关于世纪佳缘的财务数据还没有披露。)

2016年,营收1.87亿、扣非归母净利润-1.35亿,现金流净额-1.19亿。

珍爱网主营业务——一对一红娘服务,客单价高。

2016年,营收10.51亿、扣非归母净利润1.28亿,现金流净额1.91亿。

友缘在线主营业务——线上交流平台,客单价低,针对大众人士。

2016年,营收6.07亿、扣非归母净利润8048.81万,现金流净额4228.16万。

其中,百合网业务板块多样化、变现途径多,珍爱网业务集中,财务数据良好。

再看品牌效应和获客成本

百合网——2015年~2016年,推广费占比为49.27%、61.60%,预收占比20.46%、31.29%,品牌效应处于成长期。

珍爱网——2015年~2017年1月~5月里,单位获客成本为264.8元、274.81元、263.02元,单位获客成本在降低。

友缘在线——品牌效应处于下滑期,获客成本大幅增加。

品牌效应或获客成本这个维度,百合网和珍爱网表现较好。

最后看收入确认原则

百合网——按照实际服务提供确认收入,直到产品消耗完毕或者产品时效到期。

珍爱网——消耗性产品(如珍爱网珍爱币)以消耗虚拟产品的金额确认收入。

友缘在线——于用户下单并完成充值当日,开始平均摊销和移动加权平均确认收入。

综合以上信息,本报告研究逻辑如下:

1. 在线婚恋市场提供的业务,是一种功能:婚恋服务。尽管这个领域市场空间大,但是,产品的核心功能(婚恋),必须要通过线下业务才能形成闭环。线上婚恋,其实仅仅是完成信息采集功能而已。

2. 既然需要线下才能完成闭环,那么,各大互联网婚恋巨头未来必须将线下业务作为重点业务领域,线下的服务(比如一对一红娘、相亲会、婚庆业务)决定了用户口碑、品牌。

3. 既然线下业务这么重要,那么未来,如果只有线上流量,则很难和对手竞争。现在的各种线上婚恋App,都面临这样的困境,很大可能性,会以倒闭或被并购收尾。

4. 从价值投资角度来说,在线婚恋这个赛道,尽管热闹,但其实并非很好的投资赛道。一方面纯线上模式很难维持,必须进军线下。可一旦进军线下,其实商业模式就相当于插上互联网翅膀的婚介所,相当于一门咨询生意。这样的生意模式下,重度依赖人力,天花板有限。

六、友缘在线IPO审核进程中,作为投资机构,需要重点关注的问题

问题一:大客户和大供应商重叠

报告期内,发行人向前五名供应商采购金额及占同期采购总额的比例分别为58.08%、47.49%和64.44%。其中,深圳市盈合数字技术有限公司(以下简称“深圳盈合”)同时为发行人的客户和供应商;2015年,发行人对深圳盈合的采购额为15,432.03万元,占当年采购总额的33.08%。

与深圳盈合之间同时存在采购与销售的原因,该等采购与销售的具体内容、定价依据及公允性;2015年发行人对该公司采购大幅增长的原因;向该公司支付高额保证金的原因及合理性。

问题二:竞争对手影响

2016年5月,中国互联网婚恋交友服务市场排名第一的世纪佳缘与排名第二的百合网合并。世纪佳缘与百合网合并对行业竞争格局及发行人市场地位的影响,是否构成发行人行业地位的不利变化。

问题三:持续盈利能力存在挑战

发行人在线婚恋交友收入的主要盈利模式,为提供写信包月和会员特权包月服务并面向个人用户收费,即“阻断沟通”式盈利模式。发行人主要竞争对手之一百合网自2015年5月起开始实行“线上沟通业务免费”模式。“线上沟通业务免费”模式的推出对发行人业务开展、市场竞争力的影响。