扫码打开虎嗅APP

虎嗅注:本文具体分析了一下公募基金未来的走向会如何,结合了四个问题,及美国的市场发展情况,展开对于公募基金未来的思考。这四个问题是:中国什么时候会全民买基金?被动化产品的规模会增加更多;头部基金经理的价值又多大?

本文转载自微信公众号“点拾投资”(ID:deepinsightapp),作者:朱昂。虎嗅有删节。

一、中国什么时候会全民买基金?

我们看海外,特别是美国,发现其资产管理行业是一个巨大的市场,老百姓基本上不持有个股,都是买了基金产品。之前看过一个数据,股票资产占美国家庭资产的配置达到了30%,而中国这个比例是3%。但是美国家庭资产对于股票的配置不是自己炒股,几乎全部来自于购买的基金产品。过去几年许多人也在讨论一个问题:中国居民对于公募基金配置大幅提高的时间点和催化剂到底在什么时候?

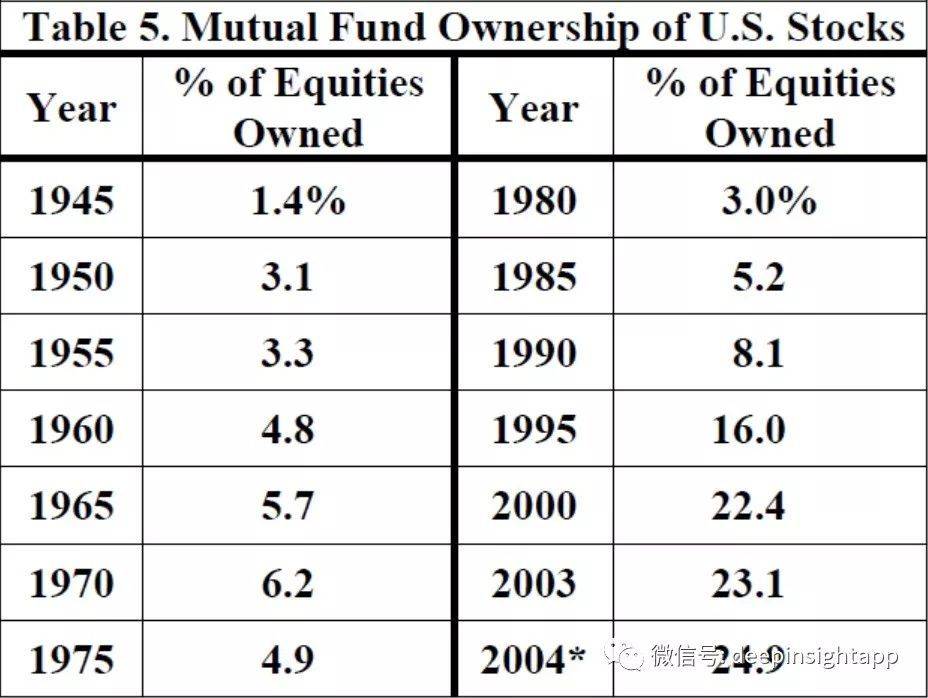

我们还是拿美国来举例子,先看一个有趣的数字:1945年的时候美国共同基金持有股票占美股总市值的比例为1.4%,到了1980年这个比例仅仅增长到了3%。这个过程中当然美国整体股市还是上涨的,从绝对量角度看共同基金规模也增长了很多。但是从相对量的角度来看,美国共同基金在1945到1980年这35年时间中,市场份额的增长非常少。真正的爆发从1980年之后开始,从1980哒2000年,美国共同基金持有股票总市值的比例从3%一路上升到22.4%,真正完成了居民家庭资产配置的机构化之路。也是从这个时候开始,越来越多的居民通过购买共同基金作为家庭资产在股票的配置,而非个人炒股。那么美国机构化突飞猛进的20年到底发生了什么?

这20年发生了两个重要的事件。一个是出现了美国历史上为期时间最长,规模最大的牛市。从1980年开始道琼斯差不多从1000点上涨到了13000点,涨幅超过13倍。大量的投资者发现,在一个长期的牛市中,个人投资者是跑不赢机构的。于是越来越多人相信将资产交给专业机构投资者打理的理念。另一个事件是养老金的大行其道。从人性的角度看,为什么你会愿意买共同基金?因为从买入的那一刻起,你已经获得了盈利。

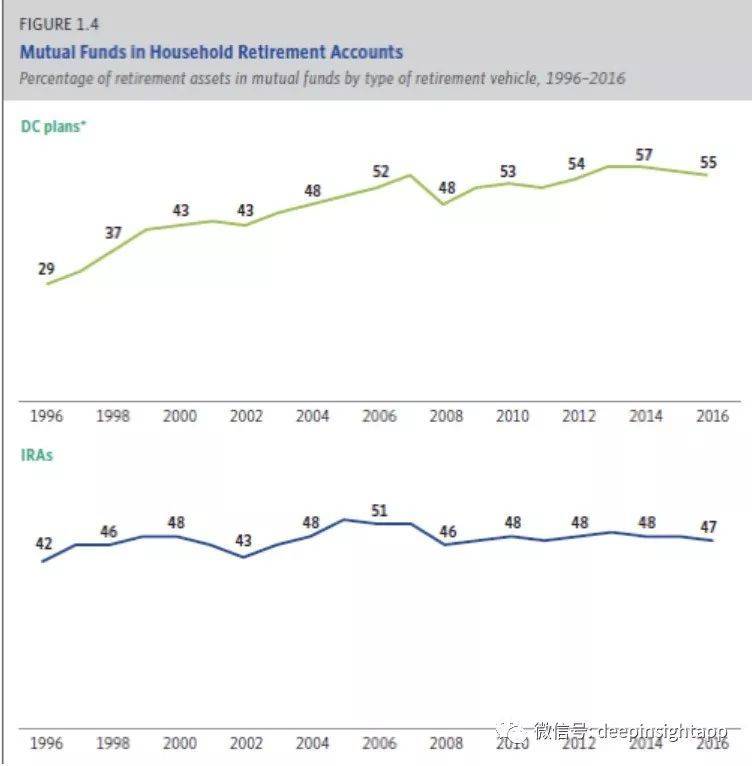

由于美国养老金能够抵扣税收,所以投资者从买入养老金的那一刻,其实已经赚到了。美国个人主要是两类养老金:DC(Defined Contribution)计划,公司提供给个人的养老金计划。在这个计划中,个人会拿一部分钱存在养老金,公司会选择金额匹配。然后整体交给外部机构做管理。还有一个是IRA计划,这个完全由个人做管理,可以部分抵扣税收。过去几年这两类养老金占比的份额都在提高,特别是DC养老金,从1996年29%的共同基金规模提高到了2016年的55%。

所以今天从底层持有人的类别来看,美国养老金大约持有了50%整体共同基金的资产,是其最大的客户类型。这里的养老金包括政府和企业年金,但他们有一个共同点:都是具有税收抵扣计划类型的。从这点看,个人投资者开始全民购买共同基金,一定需要养老金税收抵扣政策的扶持,这是关键中的关键。这种模式将投资变得专业化,个人投资者甚至许多并不真正选择共同基金,而是通过企业或者政府的税收抵扣计划,将收入中的一部分直接交给公司内部负责投资的专业人士,这些专业人士再把资金向外部进行配置。甚至一些规模足够大的机构,还会配置一部分对冲基金。在美剧《Billions》中我们就看到,男主角Bobby最大的客户其实是警察局的养老金。

从中国来看,要变成美国那样全民持有公募基金,一定不是通过多年的投资者教育,大家就不炒股而买基金了。一定是养老金有税收抵扣政策,让底层老百姓意识到买基金是有好处的,这些都是人性最基本的思维模式。美国共同基金发展了很多年,真正爆发也是1980年开始。但一旦这种趋势确立,很难回去。中国未来家庭是可能加大对于共同基金配置,但加速需要政策扶持和催化剂。

二、被动化产品的规模会增加更多

过去一年这个问题也被问到很多次,我的回答是肯定的。结合我之前那篇文章,其实资产管理行业的核心是销售力,要科学并且清晰的销售你的产品。过去10年主动管理产品其实创新并非那么大,许多停留在名字上的创新,而且基于宽泛的投资范围,名字也是那种比较“模棱两可”的。最终其实还是落实到基金经理的个人能力,做一个全行业都配置的主动管理产品。所以从这个角度看,被动化产品的创新是能够做到降维攻击。

相比美国,目前国内整体被动化产品的规模还很小,也没有出现专门做被动化产品的Vanguard,贝莱德这种基金。同时随着投资者开始认识和理解股票市场,相信了市场部分有效的理论,那么这时候大家发现其实要长期战胜指数很难。2017年的上证指数跑赢了90%以上的投资人。

许多人说这是一个假牛市,赚了指数但个人却不赚钱。但是事实上,在大部分国家和地区,要战胜“平庸”的指数,都是非常困难的。

我们看几个海外市场的数据:截止到2016年底过去三年跑赢标普500的对标基金为30%。连续三年跑赢的基金只有5.17%。过去三年跑赢标普中盘400的对标基金为25%。连续三年跑赢的基金只有3.24%。过去三年跑赢标普小盘600的对标基金为30%。连续三年跑赢的基金只有6.88%。我们再看看欧洲的数据,2016年跑赢基准的固定收益基金经理只有20%,跑赢基准的股票基金经理为35%,全部加起来只有31%的基金经理战胜基准。以10年为维度,战胜欧洲股市的基金经理只有21%,战胜欧洲债市的基金经理只有8%。

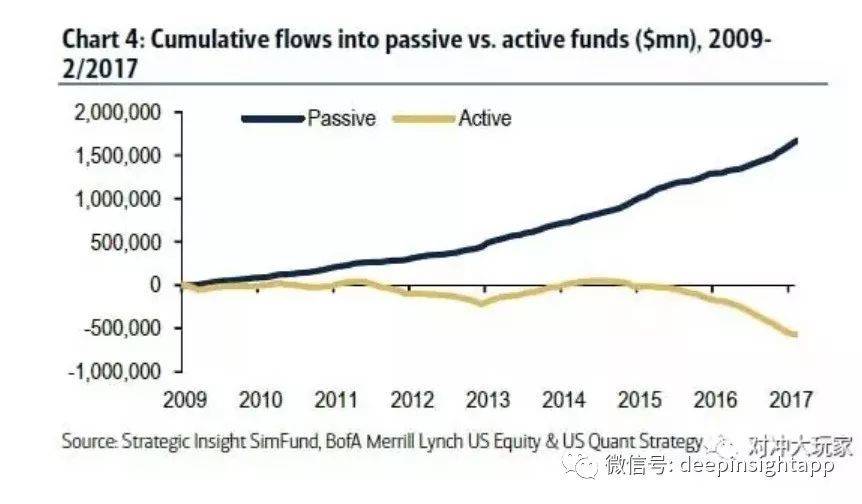

无论股票还是债券,过去十年能跑赢基准的基金经理为17%。越来越多的投资者发现战胜指数是那么困难,这也导致指数基金成了金融危机后增长最快的金融产品。2016年就有4900亿美元流入被动产品,同时有900亿美元赎回对冲基金。所以下面这张图看得非常清晰,2008年金融危机后其实规模最受益的是被动化产品,资金都是从主动产品净流出的。

事实上被动化产品的崛起,是20世纪最大的资产管理趋势。背后一个重要的原因是科技创新,许多被动化基金公司其实是科技公司。科技创新带来了产品创新和管理成本进一步下降,也带来了更好的策略以及投资收益。

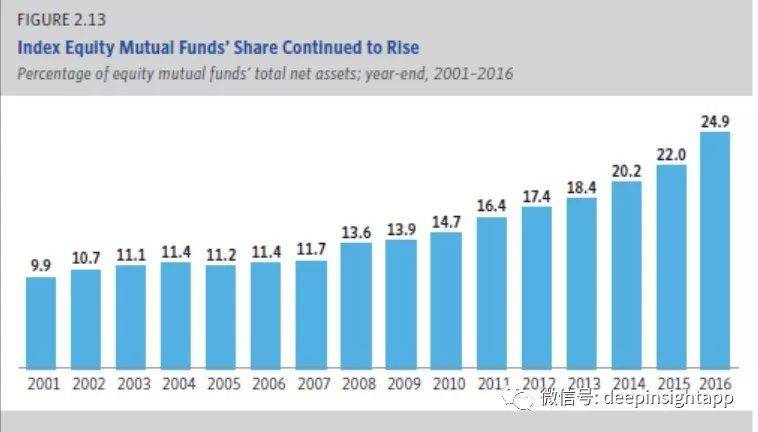

美国市场在2001年的时候被动化产品占比不到10%,到了2016年大幅提高到25%。在这个过程中,每一年的市场份额都是不断提高,无论牛熊。2007到2016年,被动产品获得1.4万亿美元资金流入,而主动管理产品资金流出了1.1万亿。

从中国市场上看,我认为居民开始意识到购买指数基金有几个驱动力。一个是大家开始明白投资收益的核心是Beta,Alpha是非常非常困难的。那么长期看好市场,就买指数基金,甚至定投指数基金就可以了。中国过去的指数是有失真的成分,其实2007年到今天股票市场规模不知道增加了多少倍,大部分股票都是上涨的。所以一旦过去的“牛短熊长”固化思维被打破,指数基金的春天就会来临。还有一点是,过去许多主动管理基金主要依赖某种风格,或者“smart beta”。那么投资者完全可以从费率更便宜的被动化产品中,去获取那种收益。一旦市场开始真正思考费率的问题,各类指数基金的春天也会到来。

最后我们从基金公司角度看,能够养一大批明星基金经理的毕竟是少数,特别是目前新成立以及中小型的基金公司,未来一定是做成本更低的被动化产品,抓住smart beta风格趋势,同样能够投资者创造良好的回报。

三、头部基金经理的价值又多大?

回答这个问题前,我们先看看公募基金的乙方:券商分析师这个行业。过去几年感谢这个大时代,头部卖方分析师的价值越来越高,行业收入也出现了很大的方差。我们看到有年薪上千万的分析师,也有年薪10万的初级分析师。

卖方分析师收入分化一方面是感谢这个美好的时代,给优秀的券商分析师带来越来越多的收益,另一个也要感谢移动互联网,对于头部卖方分析师的影响力加了杠杆。

所以我们从互联网的角度看,头部基金经理的IP价值会越来越大。互联网的本质就是打破信息不对称,然后加剧品牌商的市场集中度。我们看过去几年越来越多的消费品出现了品牌集中度提高,比如家电中的格力美的这种,其实背后有一个很大原因是互联网。

互联网打破信息不对称,渠道不对称,中国任何三四五线城市的人都能知道各个行业真正好品牌是什么,也能买到这些品牌的商品。在没有互联网时代,品牌集中度提高是需要一个时间的,在互联网时代,这个时间被迅速缩短。

如果我们看基金公司,甚至单个基金经理看做一个商品的话,互联网也会给这批最优秀的人,带来巨大的集中度提高。做过投资我们都知道,长期的超额收益很难,持续战胜市场更难。无论是任何国家,头部那些能够持续表现优异的基金经理都是少数,但他们都是明星中的明星。未来互联网时代一定会放大头部基金经理的价值,打破过去的信息不对称。

我们会看到管理几百亿规模的明星基金经理,他们的产品所有渠道都想发,所有人都想买。也会看到一些长期管理几亿,规模和业绩都比较平庸的普通基金经理。这个趋势最终和互联网对于消费品的集中度提高是一样的。而且最终长期业绩带来的杠杆率,会比短期业绩更大。过去几年最成功的案例就是东方资管,受益于良好的长期业绩以及互联网带来的品牌效应,东方资产的整体规模大幅增长,而且许多大妈散户也知道他们的产品很好,甚至我丈母娘都听说过了陈光明。

对于好的基金经理来说,容量不会成为太大的问题。我们看到美国当年公募基金明星,比尔米勒在2006年最巅峰的时候,管理超过了200亿美元的规模,相当于1200亿人民币。受益于其当时长期业绩,连续15年战胜市场的奇迹,米勒管理规模从1990年的7亿美元增长到了200亿。特别是长期市场稳定后,换手率逐渐下来,明星基金经理的容量会进一步增长。

同时过去几年也出现了一大批头部IP基金经理的公奔私,最终导致了两个现象和一个结果。两个现象分别是,从公募基金离开的头部IP基金经理,会逐渐意识到平台的力量,他们都是国内最优秀的基金经理,有些人私募做得依然很好,有些人比较一般,剔除运气成分,平台价值开始被所有人发现。所以未来头部IP基金经理继续走向私募的速度会放缓。另一边,公募基金也开始通过事业部的改革,体制变化,来留住最优秀的头部IP基金经理。这个市场最出色的一批人,待遇也会大幅提高,越来越市场化。最终一定不是基金经理一个收入水平,还是基于为公司和投资人创造的价值。所以最终结果是,我们还是会看到一批拥有10年,甚至20年长青业绩的头部基金经理。

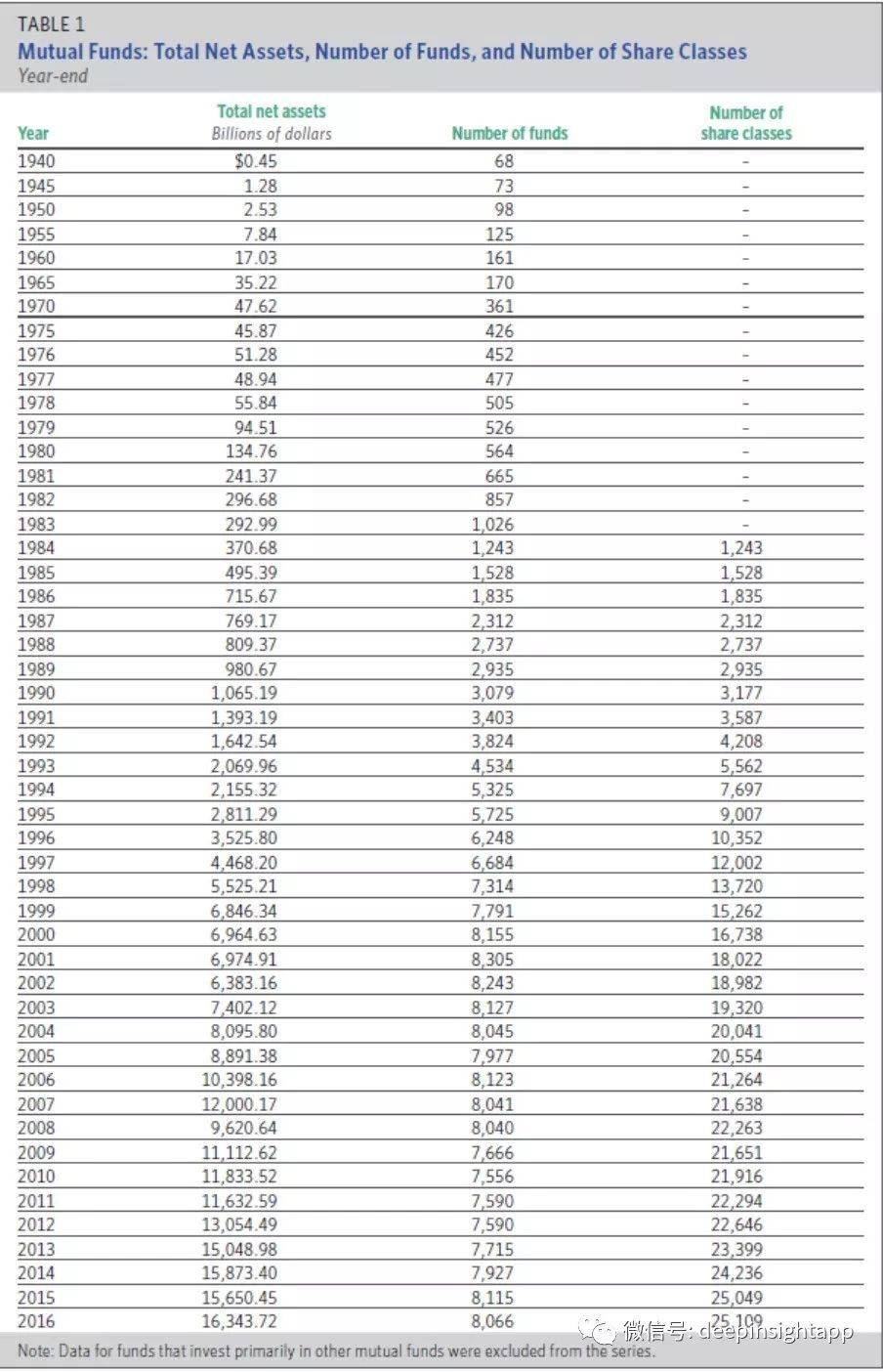

下面这张图是美国共同基金规模和产品数量变化,我们看到其实2000年后共同基金的产品数量已经不增长了,更多是规模的增长。所以质量是更重要的,而非数量。单一小规模的基金其实长期看意义不大。

四、前十大公募集中度是否会提高?

这个答案可以是,也可以不是。从是的角度看,龙头公司集中度提高是必然的。因为资产管理行业整体成本会越来越高,不仅仅单方面养人,还要建立品牌,科学和完整的投研体系,后台清算系统,研究支持等等。毕竟资产管理行业的核心是销售力,那么品牌就非常重要。后面的公司要建立良好的品牌需要很长时间。其实我们看过去十年,国内共同基金前20大的基金变化不是那么大。10年前规模位居前列的,10年后也在比较前面的位置。品牌建立需要很长时间,而品牌带来的护城河也会很深。

但是中国资产管理行业还是很年轻,我们看看美国,其实贝莱德基金都是很后面成立的。所以未来20年行业还是有很大变量的。核心还是品牌的建立,特别是有标签的品牌,打造自己的特色,从产品创新而非单一获取业绩的角度出发。所以目前这个问题还很难回答。

总结而言,以上是我对中国共同基金未来几个问题的思考,从中透视了未来的行业趋势变化。整体看,共同基金未来还是一个非常好的行业,整体居民应该会加大对于权益资产的配置,而共同基金一定是一个最重要的配置方向。也相信一批真正为投资者创造价值的基金公司,基金经理会在长期的行业红利中实现价值。