扫码打开虎嗅APP

本文来自微信公众号:无慢室(ID:gh_3356660ef627),作者:彼得张Peter,原文标题:《香港地产发展的三次危机》,头图来自:视觉中国

本文是关于《香港地产史》的部分阅读笔记和思考,写一遍,加深印象。

冯邦彦先生,是广州暨南大学经济学院教授、博士生导师。在1987年至1994年受邀赴香港,任香港东南经济信息中心经济分析员,从2000年至2007年任暨南大学特区港澳经济研究所所长。

他长期从事香港经济、资本市场、房地产、财团历史等领域研究。在2001年写了本很知名的书叫做《香港地产业百年》,不少前辈推荐,在2021年又在这个基础上更新了后20年的历史并进行了调整,更名为《香港地产史(1841-2020)》。

砖头厚的大书,没想到并不枯燥,可读性很强,有报道、有故事、有图片、有数据……如果没有特别标注,本文引用的数据均出自于此书。虽然香港大部分地产商都在七十年代初期上市,但是联交所网站披露上市公司数据,是从1999年之后才有,因此本书中所整理的数据和案例就更为宝贵。

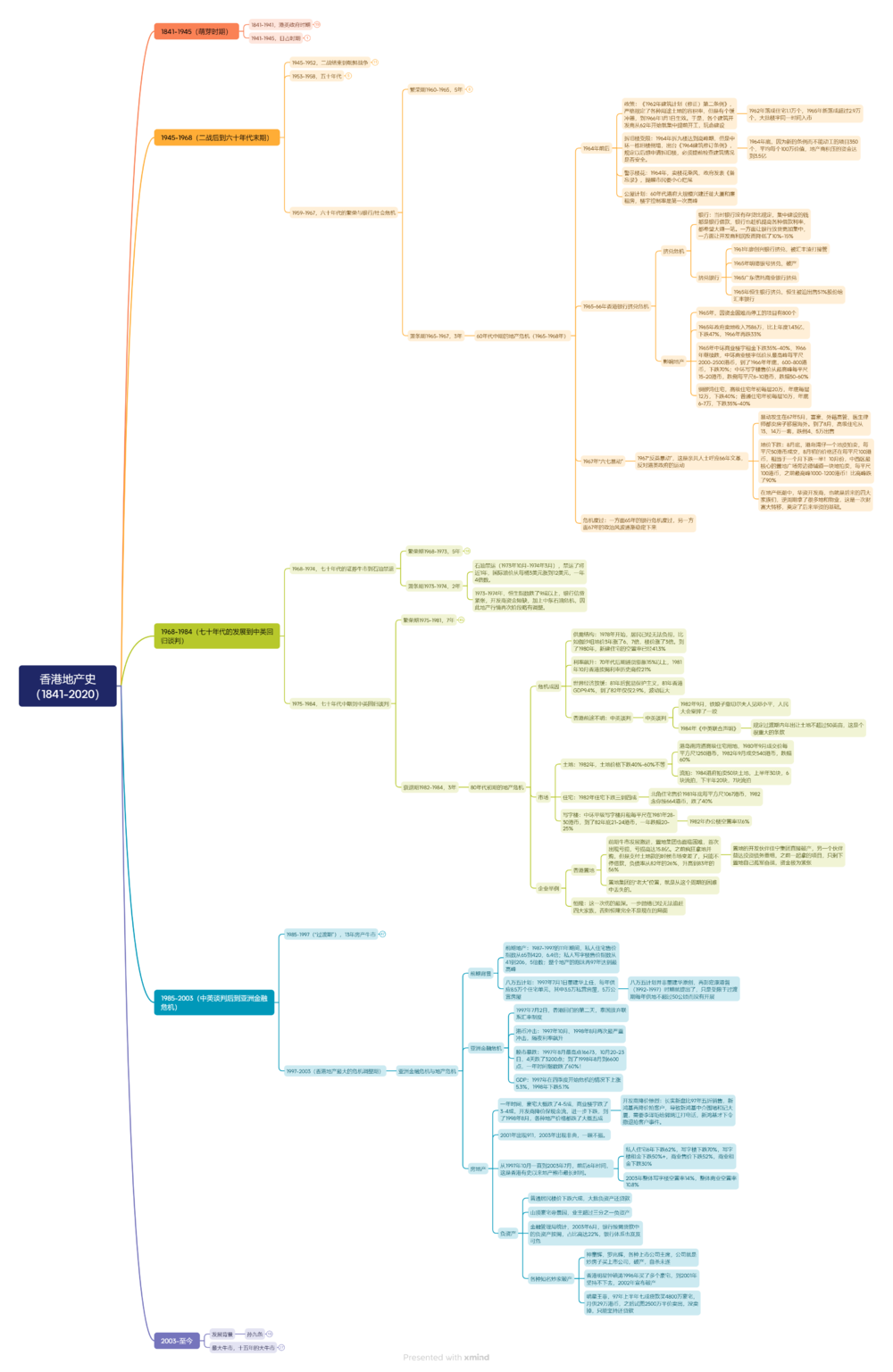

全书覆盖了从1841年香港开埠到2020年的179年时间。从二战结束到目前的75年期间内(1945年~2020年),香港的地产行业大小经历了7个循环周期,在1984年《中英联合声明》之前,所有涨跌大概都是七八年一个周期,其中大概五年上涨,两三年下跌,虽然原因不尽相同,但时间周期却出奇一致。

到了1984年之后,这个七八年的循环被打破了,从中英谈判后到亚洲金融危机后(1985年~2003年),这轮周期经过了十八年,其中上涨了十三年(1985年~1997年),下跌了五年(1997年~2003年),这几乎是香港开埠后180年期间内下跌的最长时间。而从2003年到2019年,更是一轮长达十六年的牛市大涨。

在这所有期间内,有三次比较重大的地产市场危机,都带来了各种楼市价格租金超过腰斩的跌幅,每次危机之前当然都有长足的发展,但是如果我们把眼光聚焦在危机的时期内,把这三次严重的危机放在历史图景里看,大概情况是这样:

一、六十年代中期的地产危机(1965年~1968年)

六十年代的地产周期,大概前后八年,前五年是上涨周期(1960年~1965年),后三年是下降周期(1965年~1967年)。上涨的五年期间,起于六十年代初期,在经历过五十年代初期的朝鲜战争后,香港人口从1950年的200万,增长到1960年的300万。同时,轻工业与加工出口部门发展蓬勃,1965~1966年的期间内,制造业厂家从2944家猛增到8941家,翻倍有余,工人数量从12.9万人猛增到34.7万人。

房地产方面更是蓬勃发展,地产公司数量从50年代的五六百家,猛增到了60年代中期的2000家,几乎翻了四倍。我们今天熟知的开发商也都创立在这个时代,那时候还都在实业领域挖第一桶金呢。到了1965年,著名的《香港地产建设商会》成立,在1953年前后“发明”了分期付款“卖楼花”制度的霍英东,任首届会长。

本来大家发展的一片祥和,然而,到了1965/1966年前后,香港出现了严重的银行业挤兑危机。当时的银行没有存贷比例规定,当然对迅猛发展的地产市场猛放贷款,并且提高利率,试图赚得更多(这个逻辑站在今天的我们已经非常熟悉)。

银行的挤兑从1961年就出现第一案例,廖创兴银行发生挤兑,后来被汇丰接管了一段时间,逐渐平稳(后来2006年更名为创兴银行,2013年被我们内地的广州越秀买了[1]),直到1965年实在无法控制,1965年明德银号挤兑,广东信托商业银行挤兑,甚至恒生银行也发生了严重的挤兑,被迫卖了51%股份给汇丰。

银行的挤兑,造成了地产项目严重的抽贷,地产的下跌又造成银行坏账进一步加剧,于是银行经营吃紧……在如此循环下,此轮危机有多严重呢?

到了1965年,因为资金困难而被迫停工的地产项目有800个;当年政府卖地收入7586万港币,比上一年的1.43亿卖地收入下跌了47%,而到了1966年,继续下跌33%;住宅市场,以铜锣湾为例,无论普通住宅或高级住宅,价格在一年之内大概都下跌了40%;写字楼市场,1965年中环写字楼租金下跌40%,到了1996年继续下跌,中环的写字楼售价从每平尺2000~2500港币,下跌到1966年的600~800港币,一年多下跌了70%。

而到了1967年,由于六七年的反英运动,市场雪上加霜。运动发生在5月份,到了8月份,有钱人很多都吓跑了,高级住宅有的从13、14万港币一套,半年时间下跌到4、5万港币一套。8月底,港岛湾仔一个地皮拍卖,成交价格每平尺50港币,而8月初的价格还在100港币,相当于一个月跌了一半。更有甚者,到了10月,中西区最核心的德辅道一块地皮拍卖,这地方就是置地广场旁边,成交价每平尺100港币成交,之前的价格还是1000~1200港币,突然间跌了90%。虽然有流动性的问题,也有个别案例的成份,但是足以说明这个短期内的危机有多么严重。

值得一提的是,这个时期香港地产的主要玩家,还是外国人,置地集团还是龙头老大,而我们今天熟知的华资开发商们,就是趁着这个周期逆势拿地并购,才奠定了后来发展的基础。在把握市场的循环周期发展方面,华资明显更胜一筹(反面案例可能是1997年后置地集团的战略转移,但是转了一圈又回来了),华资中又以新鸿基和长实最善把握周期节奏,恒隆就是这个时代踏错了一小步,1976年之前没完成销售,押占了大量资金,错过了其他人低价拿地的好时候。

二、八十年代初期的地产危机(1982年~1984年)

香港股市在七十年代初期是疯牛时代,即“四会时代”的上涨(TVB在1992年的神剧《大时代》就取材于此),在这个超级牛市中,我们喜闻乐见的香港华资开发商们,都在这同一时期上市,比如仅仅在1972年下半年的六个月中,上市的开发商有:新鸿基、恒隆、鹰君、长江实业、新世界、信和、和合、永泰等……之后几年,又进入了由“石油禁运+通货膨胀+股市暴跌+地产暴跌”的各种熊市,来得猛、去得也快,直到1975年就逐渐恢复。

此后,房地产开启了长达七年之久(1975年~1981年)的上涨周期。这一时期,香港的轻工业迅速反弹,并且经济转型,金融服务业逐渐发展,人口从70年代初期的400万人,涨到1980年超过500万人。并且随着内地1978年改革开放,香港的桥头堡定位逐渐明确,外资也开始流入。从1975年到1981年,全港实际年均GDP的增长率超过10%,是个飞速发展的时代。

在此背景下,房地产市场也同样蓬勃起来,甲级写字楼平方尺月租金从1974年的6港币,涨到1981年的21港币,7年3倍多,其中,中环甲级写字楼平方尺月租金已经到30港币,增幅巨大。同时炒楼活动鼎盛,金门大厦一年转手三次,从7.15亿炒到16.8亿元,这是大宗交易,一年转手三次价格翻倍,足见当时市场的疯狂。

而后,就进入了这轮持续三年的地产危机(1982年~1984年)。起因有多个方面,客观上有市场的因素,地产市场经过七年暴涨,居民企业都已经不堪重负,1980年新建住宅的空置率已经高达41%,并且这个时候通胀15%,按揭利率20%,也不利于炒房。但是,另一个绕不开的原因就是1982年开始的中英回归谈判,铁娘子撒切尔夫人在人民大会堂一摔,再叠加各种原因,就开启了本轮的危机。

三年的危机有多严重呢?比如土地价格,1982年当年的出让价格,就比1980年下跌了40%~60%不等,土地流拍的现象一直持续到了1984年;比如住宅市场,仅1982年一年,就比前一年下跌了三到四成;再比如写字楼市场,中环甲级写字楼平方尺月租在1981年还是20~30港币的价格,到了1982年底就跌到了21~24港币,一年跌幅20%多,1982年当年的整体办公楼空置率高达17.6%。

开发商方面,著名炒楼开发商佳宁集团破产,益达投资债务重组,连累置地集团都伤筋动骨,首次出现亏损,亏损高达15.8亿元港币,置地集团的“龙头老大”位置,就是在这一个周期中动摇了。

而华资开发商们,恒隆又一次首当其冲地踩错了节奏。1982年之前刚刚一口气拿下港岛地铁9个站的地铁上盖物业,而1982年后又面临了严重的地产危机,现金流紧张,银行抽贷,无法凑齐土地款,于是对于金钟站2段项目地块不得不违约,还损失了4个亿保证金。这块地,后来危机过去,被信和置业拿了,再后来1987年卖给澳洲的奔达集团,很快奔达又倒闭,卖给了印尼力宝集团,变成现在金钟的力宝中心[2]。虽然楼造的丑,但是这么多年不知道陈总看见什么感觉……

经此一役,恒隆伤筋动骨,加上之后市场回归又卖早了……里外都踏错……跟其他华资开发商一下拉开差距,等到周期过去,之后已经根本无法追赶。

三、九十年代末到两千年初期的地产危机(1997年~2003年)

在上一次危机结束的1984年,香港的前途问题终于明确,中英双方经过了22轮谈判于1984年12月签署发表了《中英联合声明》,于1985年5月生效。这也开启了香港经济与地产发展的长达十三年的大牛市(1985年~1997年),从联合声明的生效到1997年7月1日正式回归,中间的大概十三年,被称为“过渡期”。

整个十三年的过渡期,可谓是波澜壮阔的上涨,其中叠加了诸多因素,包括:

1. 在经济发展方面:1986~1988年(香港)每年的实际GDP(增速)也超过10%,到了1989年,香港人均GDP突破1万美元,位居“亚洲四小龙”首位,到了1994年更是突破了人均2.28万美元。

2. 从发展结构上:从80年代初期,香港就已经成为世界第三大金融中心,后来以金融服务业为主导的经济结构占据绝对优势地位。传统的轻工业制造企业,逐渐将厂房北迁,搬家到广州深圳,留下的香港的地皮都盖了房子。

3. 政治结构稳定:联合声明的内容,最重要的两点是肯定了之前土地出让的合法有效性(部分土地999年),以及新界土地免费续期到2047年。这解决了市场的顾虑,并且随着1978年改革开放和1992年南巡,内地市场化发展的前途越来越明确,香港作为桥头堡、转口贸易中心、亚洲金融中心、离岸人民币交易中心的地位就越来越重要。人口不仅从内地持续涌入,也从世界各地持续地涌入。

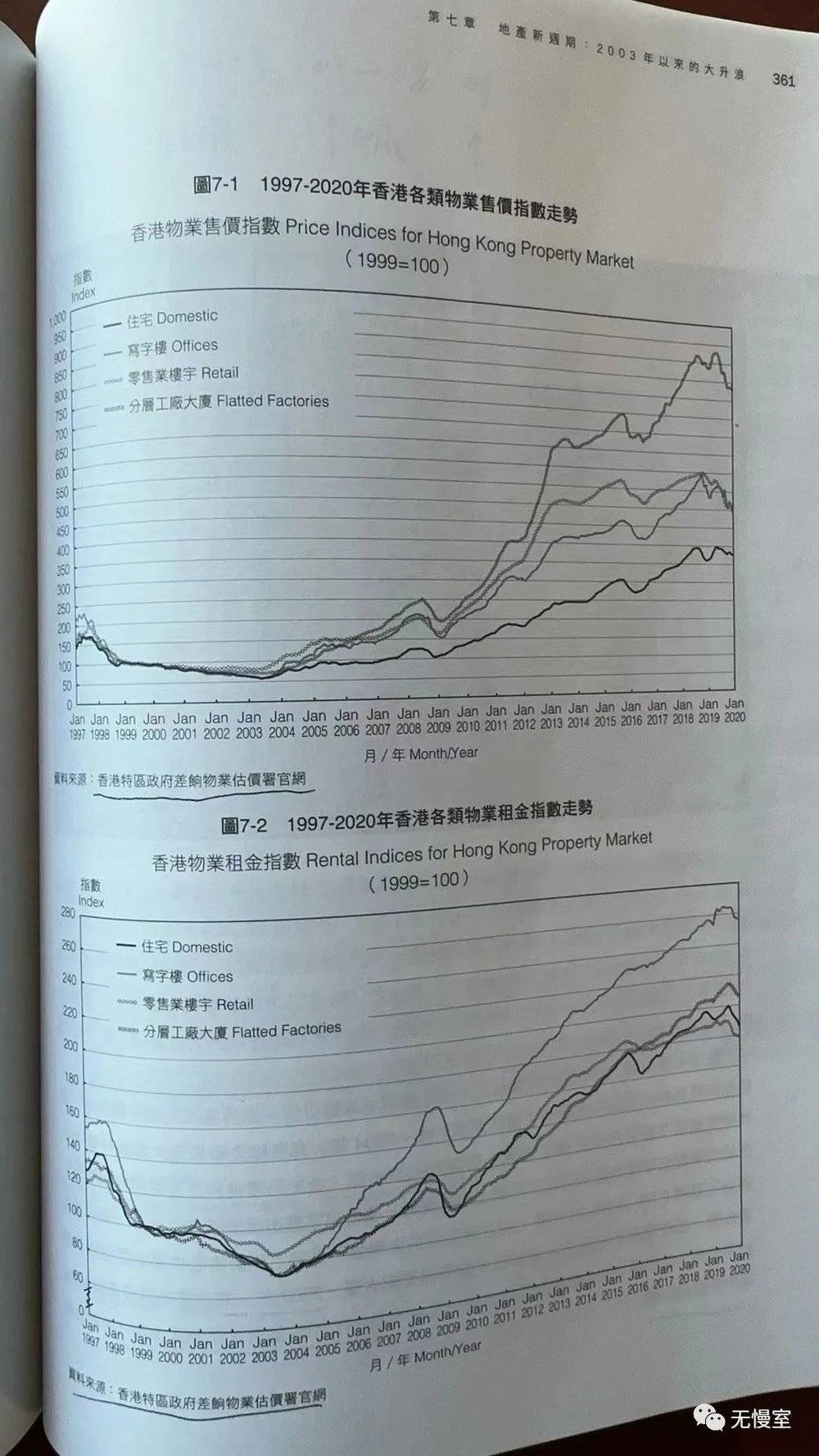

在多方作用的相互交织下,从1987年到1997年的11年期间,私人住宅价格指数从65涨到420,翻了6.4倍;私人写字楼价格指数从41涨到206,超过5倍。中环交易广场的月平方尺租金,从1987年31~35港币,涨到1988年的55~62港币,又在1994年接近90港币,写字楼价格冠绝全球。于是,整个地产的泡沫,在1997年7月1日回归之前到达历史高峰。这个高峰的水平,即使在下一个周期的高点(2008年金融危机之前),都没有突破,一直到了2011年前后用了十多年才逐渐消化。

那么1997年香港回归之前的泡沫之高,也决定了本轮危机的程度之深,足足长达五年之久(1997年~2003年),是迄今为止时间最长的一次地产熊市。

跟故意的一样,在1997年7月2日,即香港回归后的第二天,泰国宣布放弃了与美元的联系汇率制度,开始自由交易,于是泰铢暴跌,亚洲金融危机开始拉开序幕。恒生指数从1997年8月最高16673点,到1998年8月的6600点,一年时间指数跌了60%!现在看来,真是不可想象。

董建华(香港特别行政区第一任行政长官)也是运气不好,上任之初提出“八万五”计划,每年供应八万五千套住宅,其中三万五千套是商品住房,五万套是各种政策性公屋、居屋计划。正好赶上亚洲金融危机,房价大跌,不仅雄心勃勃的“八万五”计划搁浅,还因为这个被数落了很多年。

房地产市场内部,从1997年8月到1998年8月的一年之内,商业楼宇跌了三四成,豪宅跌了四五成,开发商断臂求生,降价销售,又促进了进一步下跌……后来,香港虽然从1997年金融危机中算是安全着陆,但是之后就赶上2000年互联网泡沫破灭,2001年美国911,2003年非典……

在整个从1997年到2003年的期间内,私人住宅售价下跌了60%,写字楼售价下跌了70%,写字楼租金下跌了50%,零售物业售价下跌了50%,零售物业租金下跌了30%……到了2003年,整体写字楼空置率高达14%(题外话,这个14%的整体空置率,低于1982年的17%,跟2023年的香港差不多,比2023年的内地还好不少)。

在这个过程中,又是大量炒房团破产,比如号称“神童辉”的罗兆辉,炒房子炒到买个上市公司继续炒,后来破产,自杀未遂。香港明星钟镇涛1996年买了多个豪宅,到2001年坚持不下去,2002年宣布个人破产。天后王菲,竟然在1997年上半年最高峰,七成贷款买个4800万豪宅,月供29万港币,之后尝试2500万半价卖出,但是也没卖掉。

而对于普通居民,因为房屋价值下跌,远远不能覆盖贷款金额,而变成了负资产一族。金融管理局统计,到了2003年6月,银行按揭贷款中的负资产按揭,占比高达22%,银行体系也岌岌可危。

四、后话:两千年代初期至今(2003年至今)

本次梳理,着眼点在于危机,而不是牛市,所以也忽略了很多其他方面。其实在上述危机过后,香港地产市场才真正展开了长达十五年的牛市(2004年~2019年),各类地产价格在2010年之后,也逐渐超过了1997年的高峰水平,并一骑绝尘地上涨下去,到了今天熟悉的水平。如图:

究其原因,如果简单分成供需两端:

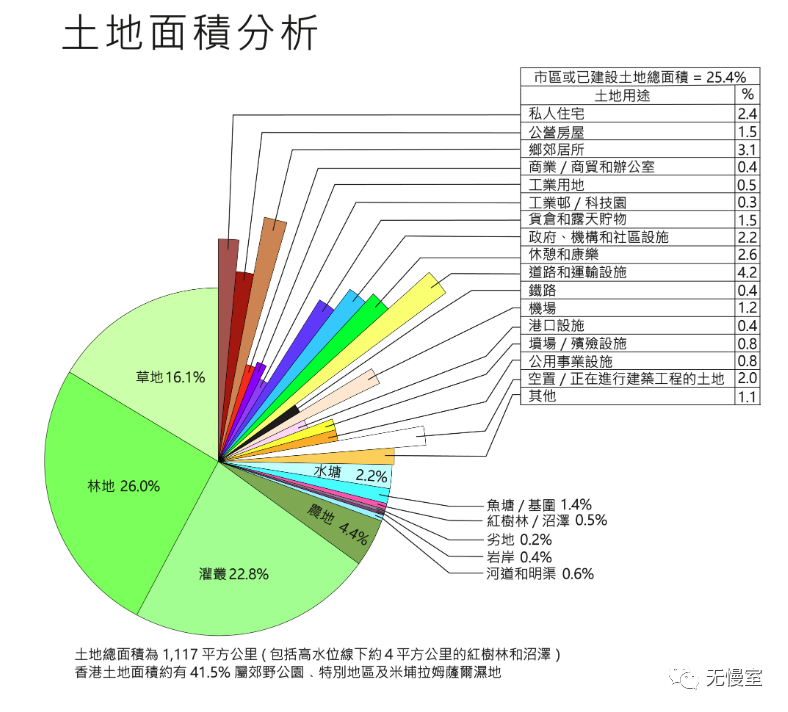

供给端的主要原因就是不利的政策制度,抑制了土地和住房的供给。

到了2003年,当时的房屋及规划地政局局长孙明扬提出了极端方法“孙九条”,核心有两点,第一就是以后无限期停止定期拍地,要供地就只能通过“勾地”方式,第二是放弃各种公屋、居屋计划等政策性住房供给,让政府退出地产市场的供求关系,之前特区政府的《居者有其屋计划》从1978年到2002年,经过了25年后正式寿终正寝。

从2002年“孙九条”明确以后只能“勾地”之后,一直持续到2013年梁振英上任特首,前后大概10年,都很少供地。虽然梁振英上来希望增加供应,实际上也没有做到,后来的林郑月娥也没有做到……原因当然是多方面的,我也没本事真了解,就不胡说。总之从结果上看,根据香港规划署的披露数据,截至2021年末,香港一共1117平方公里土地,其利用结果还是这样的[3]:

而在需求端,除了国际环境的平稳发展,美国人民的热情友好,全球利率处在四十年的超长周期降息通道中之外,最显著的因素,无疑就来自于中国内地经济的腾飞。我国从2003年开始通过了《更紧密经济关系安排》CEPA开放了香港自由行,也间接地促进了香港市场的复苏与两岸的经济联动。

实际上,“中国奇迹”的经济腾飞,也就是从2000年之后才正式开始的。一方面,我国终于在2001年12月加入WTO,开启了我们过去20年来的制造业出口……另一方面,1994年分税制改革,1998年房改,到了2000前后,内地也有了第一批商品住宅……后面的故事,就无须多言了。

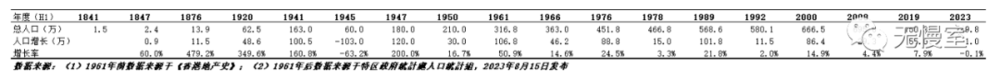

另一方面,香港始终地界有限,算上新界的各种大山,全部可利用土地面积就相当于两个多朝阳区(北京朝阳区470平方公里),在与内地联动的发展背景下,人口涌入就是个不可不看的因素。

上面列出了从1841年香港开埠到2023年6月30日为止的人口变动情况,时间间隔并非相同。其中1961年之前的数据是来自于本书,1961年之后,香港统计局都有详细的数据,我挑选了几个自己觉得比较重要的年份。

仔细看着年份也就了解,每一次的国际动荡、每一次的内地不安、每一次的内地发展,都会带来香港人口持续的涌入……就像网友说啥事都利好茅台一样。这个趋势一直到了2019年。由于特区统计署从1961年后,就披露了更为详尽的数据,我们也不妨一看:

念及此处,不禁再次感慨,我挂一漏万地梳理了这些大涨大跌的兴衰周期,到了2003年后,香港市场才终于似乎岁月静好了,而我们内地从1994年才税改,1998年才房改,2000年左右才有了商品住宅这个东西,到现在也才发展了二十来年……

可能正如陈启宗所说,内地的开发商,哪里见过周期啊。作为八零后,我又哪里能想象地产价格有一年暴跌50%的时候啊,而就在二十多年前的香港,这就不止一次地发生过。当然,现在的中国内地和过去的香港,有着一百种不一样的特征和理由,刻舟求剑也不是我们的本意,但是阅读历史,总还是有所收获。

可见,多读书还是好。

参考资料:

[1]https://zh.wikipedia.org/wiki/%E5%89%B5%E8%88%88%E9%8A%80%E8%A1%8C

[2]https://zh.wikipedia.org/wiki/%E5%8A%9B%E5%AF%B6%E4%B8%AD%E5%BF%83

[3]https://www.pland.gov.hk/pland_tc/resources/info_serv/statistic/landu.html

本文来自微信公众号:无慢室(ID:gh_3356660ef627),作者:彼得张Peter