扫码打开虎嗅APP

本文来自微信公众号:每经影视 (ID:meijingyingshi),记者:毕媛媛,编辑:董兴生,题图来自:视觉中国

在数次变卖股权后,万达电影彻底翻开命运的新篇章:离开王健林,投入到“儒意”的怀抱。

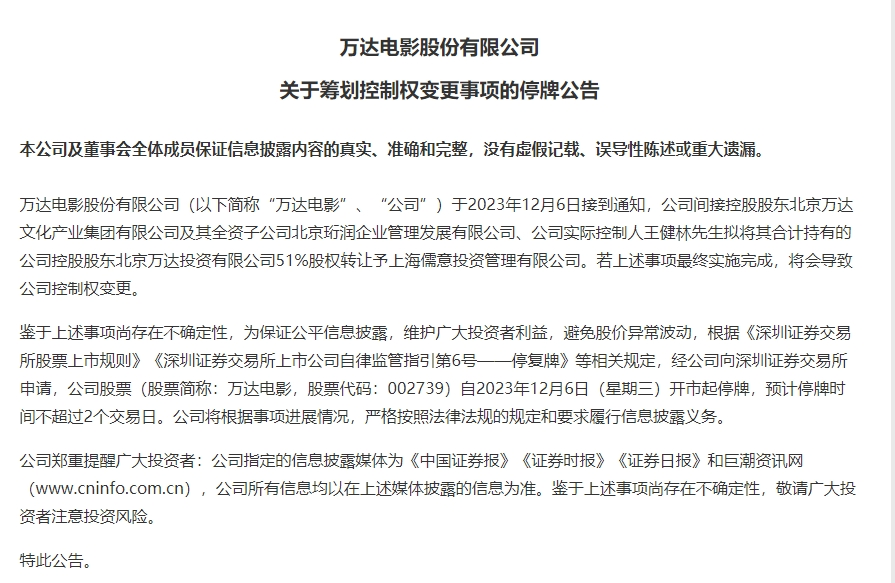

12月6日,万达电影(SZ002739,股价12.45元,市值271亿元)发布公告称,公司间接控股股东北京万达文化产业集团有限公司及其全资子公司北京珩润企业管理发展有限公司、公司实际控制人王健林拟将其合计持有的公司控股股东北京万达投资有限公司(以下简称“万达投资”)51%股权转让予上海儒意投资管理有限公司(以下简称“上海儒意投资”)。若相关事项最终实施完成,将会导致公司控制权变更。

图片来源:公告截图

图片来源:公告截图

今年7月23日,万达电影公告披露,上海儒意影视制作有限公司(以下简称“上海儒意影视”)以人民币22.62亿元受让北京万达文化产业集团有限公司持有的北京万达投资有限公司49%股份。加上此次51%的股权转让,王健林已彻底清空万达投资股份。

此次交易结束后,上海儒意投资和上海儒意影视将共同拥有北京万达投资有限公司100%的股权。上海儒意投资和上海儒意影视都是中国儒意旗下子公司,穿透中国儒意股权结构发现,腾讯旗下子公司为其第一大股东。

地产龙头撤离影视投资,互联网巨头接盘,这也被业内视作中国院线行业具有里程碑意义的收购事件。在影视剧行业,中国儒意以其旗下的儒意影业为主体,进行相关业务发展。尽管在影视行业外的知名度并不高,但儒意影业也参与出品了《致我们终将逝去的青春》《送你一朵小红花》《独行月球》等热门影片。

针对万达电影和儒意方面的下一步动作,记者于12月6日致电万达电影相关负责人以及万达电影证代办公室,均未能接听;截至记者发稿,中国儒意品牌负责人也未回复记者的微信提问。

一、王健林将甩手万达电影?

万达电影这次股权转让,颇有种尘埃落定之感。

早在今年7月23日,上海儒意影视作为受让方与北京万达文化产业集团有限公司(作为转让方)订立了股权转让协议,约定上海儒意影视以人民币22.62亿元为代价,受让北京万达文化产业集团有限公司持有的北京万达投资有限公司49%股份。

今年以来,万达集团创始人王健林频频“卖”股权,减持旗下资产。7月10日,万达投资与陆丽丽签署股份转让协议,拟向陆丽丽转让其持有的万达电影1.8亿股股份,总转让价格约为21.73亿元。陆丽丽最为人熟知的身份是东方财富“老板娘”。紧接着,7月18日,万达投资再次拟向莘县融智兴业管理咨询中心(有限合伙)转让其持有的万达电影无限售条件流通股1.77亿股,转让价格为13.17元/股,总转让价格约为23.36亿元。

不过,上海儒意影视当时表示,股权转让完成后,并无意向万达投资委任董事,无意参与其日常运营和管理,万达投资将不会作为公司的附属公司,其财务业绩不会并入公司的综合财务报表。

此次51%股权转让完成后,可以说王健林已经将其持有的全部万达投资股权出清。对万达电影来说,这无疑是一个重大的转折点。

一名万达电影内部员工透露,今年10月份,中国儒意方面派出的行政负责人和财务负责人率先入驻万达电影,但其他业务目前没有明显变化。“院线作为终端,即使有变动,也会有滞后性,或者说影响没那么大。”

王健林曾毫不掩饰地表达他对文化产业的雄心壮志。多年前,当面对迪士尼乐园在上海落户的消息时,他大胆地宣称,要让迪士尼在未来20年都难以实现盈利。他清楚地认识到,中国房地产业已经发展了20多年,再过15~20年,这个行业可能会逐渐萎缩。为了确保万达的持久发展,他明白公司必须转向文化、旅游等多元化领域。

为了实现这一转型,万达早在2012年就实施了重大的海外并购行动,收购了美国第二大院线AMC娱乐控股公司,这是中国电影史上第一例海外并购。此后,万达院线从2015年7月起陆续推出定增预案,计划收购澳洲第二大院线Hoyts100%股权,以及国内的电影数据化公司慕威时尚和重庆世茂影院管理公司100%股权。

万达还拥有自己的上市公司万达电影院线,该公司在国内处于行业领先地位,被外界视为万达文化集团的重要优质资产。然而,受近年来的疫情等因素影响,万达电影也经历了一些困难。财报数据显示,2019年和2020年,公司分别亏损了47.29亿元和66.69亿元。虽然在2021年实现了微弱盈利,但2022年再次陷入亏损,净利润亏损达19.23亿元。

上述万达电影内部员工表示,这几年,万达地产的效益不景气,常常需要商管和文化集团给予支持。

如今,王健林挥别了当初的影视梦。

“疫情前,王健林连续两年在年终总结会上表示了对万达电影的‘不满’。开完联欢年会,他会到我们这一(楼)层,我印象很深,他语气不好地说院线挣得比较少,公司不养闲人。电影行业一年整体才几百个亿,帮不上大集团什么忙。”该员工回忆起王健林对影视业务的评价印象深刻。

二、万达电影易主,腾讯浮出水面

熟悉影视行业的人对柯利明执掌的中国儒意并不陌生。凭借《琅琊榜》《芈月传》《缝纫机乐队》《送你一朵小红花》《你好,李焕英》等爆款影视剧,儒意影业迅速崛起,并获得资本的青睐。

2020年10月26日,恒腾网络公告称,公司计划通过配发及发行股份及认购股权的方式全资收购儒意影业、南瓜电影的全部股权,交易作价高达72亿元。收购事项于2021年1月20日完成。2022年2月,恒腾网络更名为中国儒意(0136.HK,股价1.86港元,市值215.5亿港元)。

穿透中国儒意股权架构,其背后的第一大公司股东是腾讯。

2021年下半年,恒大集团出现流动性危机,到2021年11月,中国恒大已经全部清空了其持有的恒腾网络股权。2023年7月4日,中国儒意公告宣布,公司分别与认购方订立股份认购协议,以1.6港元/股的价格,发行总计25亿股认购股份,集资净额40亿港元。参与此次认购的机构或个人包括腾讯、刘学恒、Cubract Ventures、誉山、成万发展。

其中,腾讯将拿出8亿港元通过子公司Water Lily参与认购,且交易完成后,中国儒意董事长柯利明在中国儒意的持股比例将下降至15.14%,而腾讯通过Water Lily的持股比例增至20.36%,进一步巩固其大股东的地位。另外,刘学恒持股比例为4.29%,Cubract Ventures持股4.36%,誉山、成万发展分别持股4%。中国儒意称,此次获得的40亿港元资金,其中36亿港元拟用于集团的电影及游戏业务发展及扩张,4亿港元用于集团一般营运资金用途。

腾讯对中国儒意的认可不仅体现在资金上的支持,还体现在业务合作上。据天风证券研报,2021年第二季度,腾讯控股与中国儒意达成协议,进行若干影视版权资源共享。2022年1月,中国儒意宣布进军游戏业务,获得腾讯计算机为公司游戏产品提供的技术服务和渠道推广支持。随后,腾讯通过子公司Water Lily与中国儒意签订股份认购协议,以1.6亿港元的价格认购6400万股股份;2022年7月,公司再次向腾讯子公司Water Lily等增发股份,共募资15.6亿港元。

《强影之路2023》中提到,今年在所有受减持影响的影视公司中,万达电影拟减持数量最多,占总股本比例3%。在业内人士看来,中国儒意方面对万达投资的这笔收购在中国院线行业具有里程碑意义,意味着院线渠道从依托商业地产正式进入到依托互联网平台的新时代。

图片来源:《强影之路2023》截图

靴子落地,但未来一段时间,万达电影或许会迎来人事上的调整。“暴风雨来临前,集团也会有自己的人员考量。”上述万达电影内部人士表示。

本文来自微信公众号:每经影视 (ID:meijingyingshi),记者:毕媛媛,编辑:董兴生