扫码打开虎嗅APP

来源:小蔡看家电

作者:蔡雯娟

发布时间:2018年05月13日

导读:前段时间,小米发布了赴港上市的招股书。关于小米的商业模式,相信你已经从各大媒体平台上看过很多对铁人三项、小米生态链的分析,今天我们讨论的观点不太一样。在这么多创新模式之下,小米模式的内核是什么?小米CEO雷军曾说,有三家企业的范例对他创建小米影响深远,Costco就是其中之一,因此我们将从Costco切入,对比分析小米模式真正的内核所在。

一、从Costco看小米模式内核

1. Costco:产品引流,会员费盈利

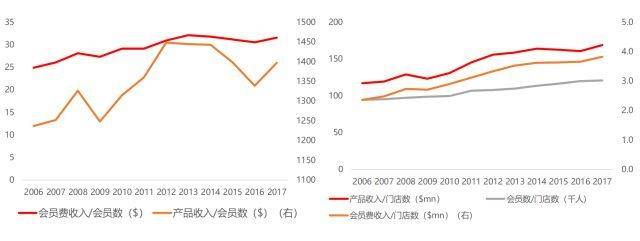

Costco最大的特点在于,它从成立以来即实行会员制仓储批发俱乐部的模式,致力于以可能的最低价格提供给会员高品质的品牌商品。公司上市以来,坚持单一产品毛利率不得超过14%,使得综合毛利率常年维持11%左右,扣除各项费用后盈利水平较低,但会员费收入占营业利润比例稳定在70%以上,为主要盈利来源。

图2. Costco会员费占营业利润比例高达70%

资料来源:公司公告,Wind,天风证券研究所

图3. 2017年Costco情况

资料来源:公司公告,Wind,天风证券研究所整理

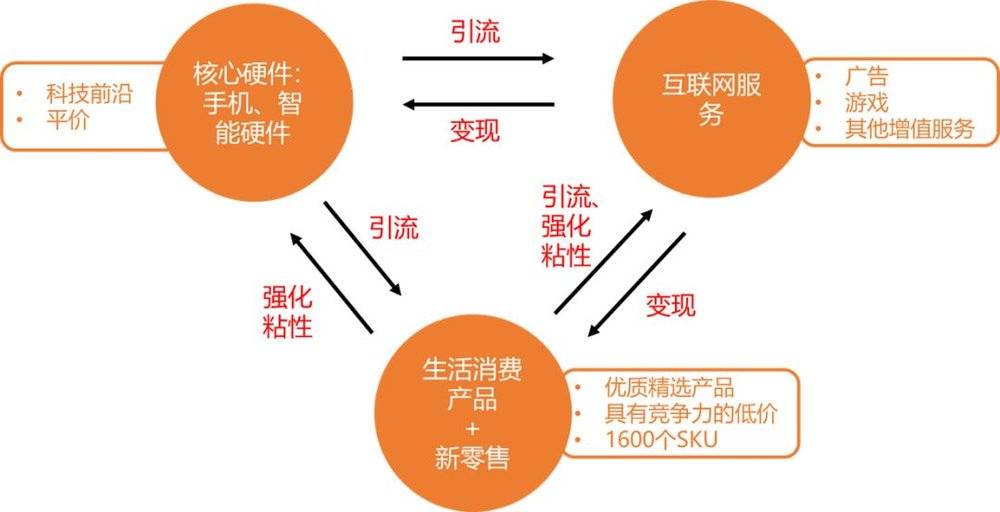

2. 小米:硬件引流,互联网服务盈利

参考Costco,小米的模式可简单概括为:通过低盈利高性价比的核心品类引流,扩大极赋竞争力的品类提高用户粘性,通过互联网服务盈利。

图4. 硬件引流,互联网服务盈利

资料来源:招股说明书,天风证券研究所整理

对于互联网公司而言,用户流量是其商业模式的基础,因此“获客成本”是衡量其商业模式可扩展性的一大重要指标。根据招股说明书,小米的获客成本为-1.68美元,这意味着,如果以小米手机的销售作为其获客成本,收入剔除成本、销售费用后,向每个用户销售手机还可净赚10.94元(约1.68美元)。对比其他全球领先的互联网公司,获客成本在17美元~55美元不等,如此高的获客成本差异,意味着小米互联网业务的引流方式与其他企业显著不同。

图5. 2017年全球领先互联网公司每名新月活用户的获客成本(美元)

资料来源:招股说明书,艾瑞咨询,天风证券研究所

二、小米模式内核详解之一:顺着流量的方向看

为什么只为手机产品请代言人?核心硬件:高性价比保障引流能力

小米的硬件产品中,手机及部分核心智能硬件为主要引流产品,MIUI的月活用户数基本与手机销量同步增加。因此,手机产品的持续获客是小米模式的初期极为关键的要素。

图6. 小米手机销量持续提升,为MIUI等平台引流

资料来源:IDC,招股说明书,天风证券研究所

2011年,小米一代问世,通过强调高配置低价格的发布会,在当时形成了较大的轰动效应,并辅佐饥饿营销的方式,只在品牌官网发售,是小米品牌在初创阶段的引流模式。

图7. 2011年小米手机一代发布会(定价1999元)

资料来源:小米社区,天风证券研究所

对于小米而言,由于互联网平台的流量来自于核心硬件(手机为主)销售获取的客户,小米只需对核心硬件产品进行一定营销投入,无需再对互联网平台做过多的投入营销。除此之外,小米核心硬件主打高性价比,在新品类推出初期强调其低价的特征,本身就具备一定传播性,自带流量属性。

而2016年开始,小米加大营销投入,首次请明星为其手机产品代言,并大量投放线下广告,甚至大幅增加分销商数量,这也意味着,随着智能手机普及高峰的逝去,手机这一核心硬件的新流量开始变贵。

图8. 2014年~2016年分销商增加、开始使用代言人

资料来源:小米官网,招股说明书,天风证券研究所整理

图9 小米主流广告投放均为手机产品

资料来源:小米官网,天风证券研究所

如何留住用户?IoT与生活消费产品:扩张产品线,强化粘性

不断扩展的智能硬件与生活消费品可提升小米用户的复购率,从而强化品牌粘性,也就是发展所谓的“米粉”。

从已有产品品类来看,小米选择扩张品类的核心逻辑是:

手机周边产品:与核心硬件产品配套性高,单价低、中低端市场竞争不充分、无领先品牌;

智能硬件:(1)战略性潜在核心品类,如:智能音箱;(2)新兴市场、中低端市场竞争不充分、无领先品牌;

生活耗材:价格低但复购率高,中低端市场竞争不充分、或无领先品牌。

图10. 小米生态链投资圈层

资料来源:小米官网,小米生态链战地笔记,天风证券研究所整理

从招股书披露的拟投资/在投资项目来看,小米未来将要扩张的品类仍遵循上述核心逻辑,继续向中低端市场竞争不充分的大众消费品市场、以及智能科技领域扩张。

图11. 小米2017年底以来拟投资/已投资项目

资料来源:招股说明书,天风证券研究所

此外,小米通过协调统一的设计风格,不断推出新品类,进一步提升用户的复购率,进一步强化用户粘性,从而在各品类之间进一步加强互相导流的能力。

图12. 小米设计简洁协调、年轻化

资料来源:天猫商城,天风证券研究所

流量如何转化为利润?互联网服务:商业模式的利润中心

类似于Costco模式,互联网服务为小米重要利润中心,2017年贡献毛利润占公司整体毛利额的39%。拆细项来看,目前互联网服务收入主要由广告和增值服务两部分构成,随着用户数的增加、规模扩大带来内容质量的提升,共同带来互联网服务收入增长,即“量价齐升”。

图13. 互联网服务收入增长来自量价齐升

资料来源:招股说明书,天风证券研究所

从单用户贡献收入水平来看,小米仅9.1美元,距离全球领先互联网公司仍有较大提升空间。

图14. 小米互联网人均收入提升空间较大

资料来源:招股说明书,艾瑞咨询,天风证券研究所

每用户贡献收入、毛利分解

根据招股书,截至2018年3月31日,拥有5个以上非智能手机或笔记本电脑的小米互联产品的“米粉”数超过140万,占2017年小米月活用户数的0.82%,根据小米产品定价,假设单品均价400元,则该0.82%用户贡献收入28亿元,占IoT与生活消费产品收入的12%。可见小米模式下的引流效果,未来该比例还有望进一步提升。

从各部分收入、毛利均摊到每位用户的情况来看,可以理解为,每位新增用户在2017年花费881元购买手机,已有用户平均花费137元在IoT与生活消费产品,保持用户粘性。从毛利角度,智能手机一次性贡献人均78元的毛利润,后续每年每位用户贡献35元的互联网服务毛利润,为核心利润增长点。

图15. 用户人均贡献收入、毛利分解

资料来源:招股说明书,天风证券研究所整理

注:智能手机平均售价和毛利的分母为智能手机销量,而非月活用户数。

由此得到开篇的小米模式图解:

图16. 小米模式下的单用户贡献

资料来源:招股说明书,天风证券研究所整理

海外市场:纵向复制国内模式

优秀的商业模式大多具备可复制性,为其未来增长带来较大想象空间。小米在海外市场扩张迅速,收入占比已达到其整体收入的28%,海外市场是其近期重点发展目标,募资的30%将用于建设海外市场。智能手机方面,小米在全球已进入70多个国家和地区市场,并在15个国家销量位居前五。新兴市场消费群体特征与小米的目标用户定位最为接近,是小米目前重点发展的海外市场,小米手机在印度市场销量份额已达27%,排名第一,但在整体新兴市场仅7%,具有较大提升空间。

目前海外市场主要仍在智能手机方面,未来将有望复制当前国内市场模式,通过手机等核心硬件引流、新零售强化用户粘性、互联网服务提升盈利能力。

图17. 小米海外扩张迅速(亿元)

资料来源:招股说明书,IDC,天风证券研究所

三、小米模式内核详解之二:低成本竞争力的来源

高性价比是小米硬件引流、IoT与生活消费产品强化粘性的重要基础,小米产品为什么能够做到低成本?我们将从产品和渠道两方面进行分析。

1. 低成本战略:性价比的源泉

企业产品竞争战略主要分为低成本战略和差异化战略两种,小米则主要实施低成本战略。在该战略导向下,小米通过如下方式实现高性价比:

减少SKU

简化设计

规模效应

提升良品率

(1)减少SKU,实现标准化

小米通过简约化设计、剔除不必要的功能,减少每个品类的SKU,实现产品的标准化,从而降低生产成本。

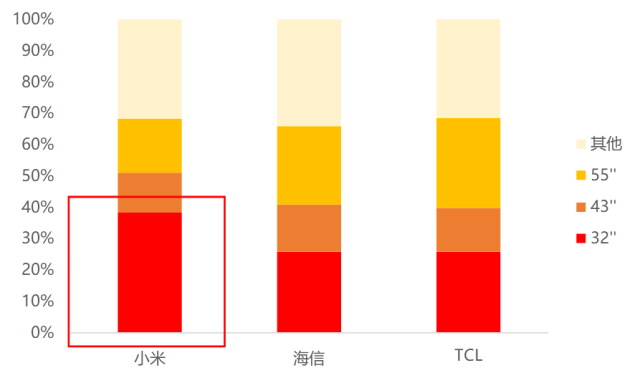

以电视机产品为例,从各电视机品牌的天猫官方旗舰店情况来看,小米拥有的尺寸数量、每个尺寸的型号数量均少于其他品牌。

图18. 小米电视机SKU少于其他传统品牌

资料来源:天猫官方旗舰店,天风证券研究所整理

从小米电视机的销量情况可以看出,其销量最高的为32寸电视机。而32寸电视机的主要用户群体特征为:年轻化、经济实力有限,对电视机的需求以功能性满足为主,比起附加功能,更重视价格。基本符合小米产品大众化的定位。

图19. 小米电视32寸销量最高(2018年4月天猫旗舰店数据)

资料来源:天猫商城,天风证券研究所

(2)简化设计

小米以满足大众化功能性需求为主要目的,注重提升产品的核心性能,而对附加功能实行精简化设计,以降低成本。以扫地机器人为例,小米产品在尘盒容量、拖地模式、高度等方面均不具备优势,而仅注重提升扫地的核心性能,从而实现较低的定价。

图20. 米家扫地机器人精简化设计

资料来源:天猫商城,中关村在线,天风证券研究所整理

(3)规模效应

规模效应是降低生产成本的重要方式。小米生态链旗下共计拥有90多家公司,小米携各生态链企业向上游供应商集中订货,从而实现规模效应,降低生产成本。

图20. 小米生态链规模效应降低生产成本

资料来源:招股说明书,天风证券研究所整理

低成本的基础上,低毛利进一步降低产品价格、提升竞争力。从生态链相关公司的小米相关业务毛利率来看,均低于各公司整体毛利率水平。但参考华米科技毛利率逐年提升的情况,我们认为,随着规模扩张、成本进一步降低,以及产品结构提升,部分产品毛利率或将提升,从而进一步提高产品的竞争力。

图21. 供应商低毛利,部分产品毛利率提升

数据来源:公司公告,Wind,招股说明书,天风证券研究所整理

注:润米科技为开润股份旗下,整体公司毛利率指开润股份毛利率。

(4)提升良品率,降低维修成本

小米不仅是在对产品生产过程中实施严格的品质控制,力求提升良品率。更重要的一点是,定位低价且选择进入的品类多为更新周期较短的非耐用产品,用户的维修意愿或远低于更新意愿,这也是其降低售后成本的关键。公司公开的数据显示,保修开支费用和退回产品总值维持2%以下的较低比例。

图22. 小米维修费占比、退回产品总值占比保持稳定

数据来源:招股说明书,天风证券研究所

2. 新零售:高效实现渠道扩张

根据不同渠道的特性进行差异化布局,是小米新零售渠道低成本、高效率的关键。

-线上低成本扩张:立业初期,通过自营小米商城模式发展,一方面直接节约了渠道成本(天猫、京东扣点为6%~8%不等),另一方面也为后续小米其他产品引流奠定了用户粘性基础。

-线下择时进入:当小米已经具有较高知名度,通过为所进驻商场引流的方式,提升自身的议价能力,以较低成本进入线下渠道。对于小米等具有引流能力的创新业态,购物中心给予的租金标准可比其他业态低10%~30%。

图23. 新零售实现低成本渠道扩张

资料来源:招股说明书,天风证券研究所整理

(1)线上渠道:转化率接近天猫、苏宁

从3C家电类电商网站成交额来看,小米商城2017年成交额仅次于苏宁线上,如果只看3C类,已达到天猫商城的1/3。加之网站访问热度仅次于天猫商城,可认为其流量转化率接近天猫、苏宁等电商(仅考虑3C品类)。

图24. 小米商城成交额接近苏宁3C,转化率较高

资料来源:Wind,招股说明书,公司公告,天猫商城,京东商城,China Webmaster,天风证券研究所

注:①2017年8月16日小米周年庆,共计产生销售收入24.2亿元,其中来自小米商城为11.1亿元,因此我们假设,小米的硬件收入中,50%来自小米商城,2017年预计为520亿元。②网站访问热度指数为China Webmaster根据百度访问权重、PR值等多项指标加权打分得出。③网站访问指数计算时间:2018年5月13日当周;3月~5月各网站的百度预估流量基本保持稳定,因此认为该数据具有一定代表性。

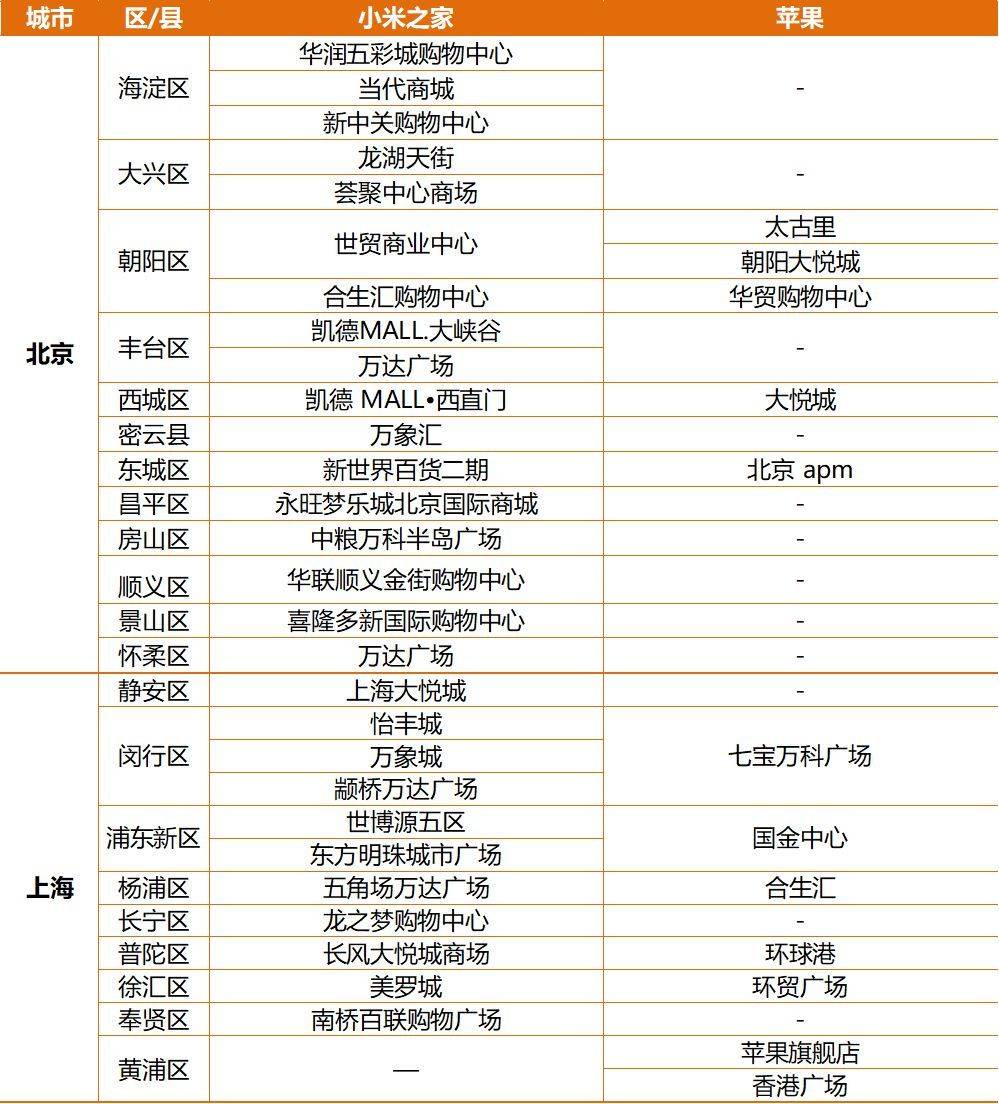

(2)线下渠道:多因素决定其高坪效

在线上手机销量已达领先地位、同时面临增长瓶颈的情况下,小米于2015年开始大力拓展线下渠道,并取得年坪效24万元/㎡(位居全球前列)的成绩。根据“坪效=流量×转化率×客单价×复购率/面积”,其坪效成绩由多方面因素共同决定。

图25. 小米之家多在二三线城市,手机仅占60%

资料来源:21世纪经济报道(小米之家总经理张剑慧演讲),天风证券研究所整理

首先,小米选择在手机销量已达6700万台、内销市占率16%的2015年开始扩张线下渠道,已有的高知名度、高流量为其线下门店低成本、高效率扩张的基础。

图26. 线下渠道于2015年高速扩张

资料来源:IDC,招股说明书,天风证券研究所

在流量背书的基础上,小米之家选址多数非最核心地段,一方面通过引流能力提升租金的议价空间、降低成本,另一方面强化渠道下沉能力,2017年小米之家的收入中,二三线城市占比83%。

图27、28 选址并非最核心商圈,数量多于苹果(红标为小米之家,蓝标为苹果门店)

资料来源:小米官网,苹果官网,百度地图,天风证券研究所

其次,小米之家拥有20个~30个品类、200件~300件商品,且多为高频次、低单价消费品,为其增强转化率和复购率。2017年,小米之家销售额中仅60%来自手机。

图29. 小米之家店内品类丰富

资料来源:小米之家,天风证券研究所

最后,小米之家的单店面积仅为200㎡,远低于苹果等品牌,在流量、客单价一定的情况下,大幅提升其经营效率。

图30. 小米之家单店面积小、坪效高

资料来源:Bloomberg,Wind,招股说明书,品途,天风证券研究所整理

四、对于小米模式的思考

1. 小米能走多远

根据我们的分析,小米的盈利能力取决于其流量增长,而流量主要来自手机销售。小米手机在国内销量份额已排名第四,进一步获取份额的成本提升,小米开始增加营销投入(请代言人),并扩张线下渠道。从横向扩张的角度看,印度为下一个主要目标市场,小米手机在印度销量大幅提升,并有望通过复制国内模式提升其盈利能力,而在具有同样目标人群的整体新兴市场,小米的销量份额仅7.3%,为我们带来较大想象空间。

从纵向扩张的角度看,随着小米高性价比的产品知名度提升,手机不再成为其唯一的引流方式,一定比例的“米粉”人群已跳过购买手机的环节,直接购买其他硬件/生活消费产品,从而成为其用户。此外,未来更多的SKU将进一步增强用户粘性,更多的互联网服务方式也将提升ARPU水平。

图31. 小米模式增长点拆分

资料来源:招股说明书,天风证券研究所整理

对传统家电企业的启示

(1)小米模式的崛起:背后的动力来自于消费降级需求的产生,小米、网易严选等平台型自有品牌自带高知名度和流量,同时具有整合供应链能力的企业,与小狗、小熊等互联网家电品牌的模式截然不同。

(2)对于家电企业来说:一方面,具有产能制造门槛以及品牌力、产品力、渠道力优势的子行业和龙头企业仍将在一段时间内保持竞争优势;另一方面,小米自有品牌模式的对于产业链仍将产生一定程度冲击,而在代工产能丰富、品牌老化程度、差异化程度下降的领域尤为明显,更需要传统企业对症下药积极应对。

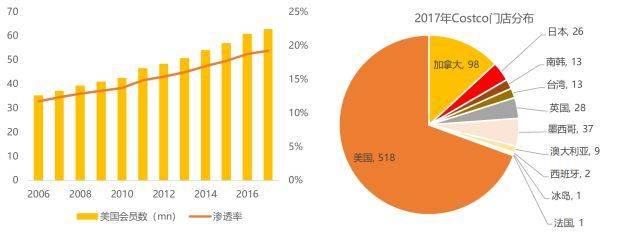

附:Costco介绍

全球第一家会员制的仓储批发卖场COSTCO Wholesale , 起源于 1976 年成立位在美国加州圣地亚哥的 PRICE CLUB ,及七年后成立于华盛顿州西雅图市的好市多。两家公司历经十余年的成功经营,在 1993 年 10 月合并成为普来胜 (PRICECOSTCO) 公司,并于 1998 年 7 月正式更名为好市多股份有限公司 (COSTCO Wholesale) 。

2017年Costco会员数超过9000万人,在美国渗透率达到19%;年收入1290亿美元,平均每位会员贡献产品收入1397美元;17年拥有门店数共计746家,其中518家在美国,平均每家店铺可带来会员12万人,单店平均年收入1.73亿美元,并且持续提升。

图32. 美国会员渗透率高达20%

资料来源:Costco公司官网,Costco公司公告,天风证券研究所整理

注:美国会员数=平均单店会员数*美国门店数;渗透率=美国会员数/美国总人数。

图33. 人均贡献销货收入$1000+,单店会员数约10w+

资料来源:Costco公司官网,Costco公司公告,天风证券研究所整理

Costco从最初即将目标客户定位在中高收入人群,仅提供精挑细选的优质商品,通过会员费盈利,降低产品售价,并通过附加优惠活动吸引顾客进一步升级会员卡。灵活的退出机制也是其会员迅速增长的重要原因,Costco的会员随时可提出退出会员机制的申请,届时可获得全额会员费返款。

图34. Costco会员制模式

资料来源:Costco公司官网,Costco公司公告,天风证券研究所整理

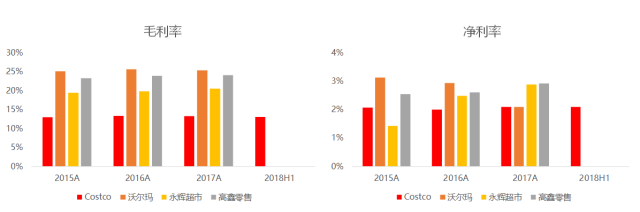

此外,Costco通过减少运费、商品以大件形式出售、与供货商议价以及简化包装等方式削减成本和费用。从财报数据来看,Costco毛利率常年维持行业低位,而净利率保持行业平均水平。

图35. Costco毛利率常年维持低位,净利率为行业平均水平

资料来源:Costco公司公告,Wind,天风证券研究所