扫码打开虎嗅APP

本文来自微信公众号:医曜(ID:yiyao-jinduan006),作者:黄仲平,原文标题:《ADC即未来?》,题图来自:视觉中国

如今火爆的ADC(antibody drug conjugates,抗体偶联药物),像极了曾经的PD-1。

那时候,O药与K药异军突起,让药企们看到了PD-1的无穷潜力。恰逢国内创新药产业兴起,一众药企几乎都将目光投放到了PD-1这个潜力赛道中,甚至有投资者直呼,得PD-1者的天下。

其实这么想的并非只有国内药企,那些没有布局的跨国药企(MNC)也对PD-1赛道垂涎三尺。你有管线我有钱,两者一拍即合,促使PD-1成为国内创新药企批量license-out的第一种平台技术。

图:中国PD-1第一波出海热潮,来源:锦缎研究院

经过时间检验,PD-1这项平台技术并未达到最初预期。最终登陆美国市场的PD-1管线唯有君实生物一家,而被MNC放弃则成为大多PD-1管线的归宿。

PD-1热潮刚刚褪去,第一三共的“大魔王”DS8201就强势袭来,再次掀起了一股ADC布局热潮。与PD-1时如出一辙,MNC又全面开启扫货模式,ADC已然成为PD-1之后的又一项平台技术。

一、百时美施贵宝(BMS):ADC即未来

2023年的最后一个月,BMS突然“放大招”,与国内药企百利天恒达成了84亿美元总额的BD交易,而交易的核心标的正是百利天恒的核心管线,EGFR/HER3双靶点ADC药物BL-B01D1。这笔交易不仅创下国内创新药License-out交易的首付款纪录,也一举刷新了全球ADC单药交易总价纪录。

值得注意的是,BL-B01D1仅是一款处于临床I期的在研管线,尚存极大的不确定性。可即使如此,BMS依然甘愿为风险买单,8亿美元的预付款显得诚意十足。除BL-B01D1临床数据优异外,更突出了MNC药企对ADC平台的重视。

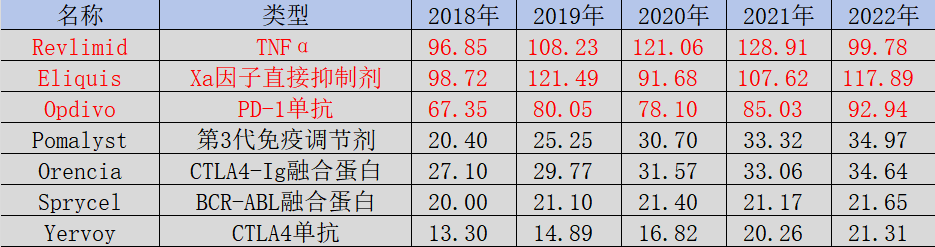

现阶段,BMS充满焦虑。核心爆款药物来那度胺已经迎来专利悬崖,另一款核心药物Eliquis也将在2026年专利到期,O药又在与K药的交锋中逐渐掉队。而Pomalyst、Orencia、Spryce、lYervoy等第二梯队药物虽然处于增长趋势,但却并无一款营收特别突出。

图:BMS核心药物营收趋势,来源:锦缎研究院

BMS的当务之急就是找到下一个爆款药物,否则就会遭遇营收退坡的风险,这也是为何BMS如此重视ADC平台的原因。

实际上,与百利天恒的合作并非BMS第一次布局ADC平台,在此之前其已经小规模地引进了多款ADC产品。今年4月,BMS以超10亿美元总价与Tubulis达成合作协议,利用后者的P5偶联ADC技术平台,共同开发新一代ADC药物;11月,BMS又从Orum公司License-in一款在研潜在“first-in-class”抗体偶联蛋白质降解剂项目ORM-6151,总交易价值约1.8亿美元。

一顿扫货过后,BMS已经将明天押在了ADC平台之上。

二、艾伯维:摔倒的地方爬起来

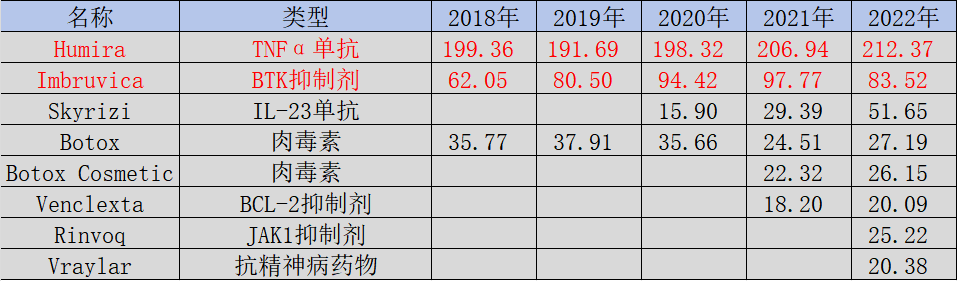

与BMS处境相同的还有艾伯维,其也即将面临核心产品断层的风险。

核心产品修美乐遭遇专利悬崖,另一款拳头产品伊布替尼又遭遇百济神州泽布替尼的挑战,两款产品营收拐点都已经出现。尽管艾伯维希望通过Skyrizi和Rinvoq延续自免领域的竞争力,但显然是无法完全填补两款核心产品所留下的营收空白。

图:艾伯维核心药物营收趋势,来源:锦缎研究院

如何打破瓶颈?艾伯维选择了与BMS相同的路径,那就是聚焦ADC平台。

实际上,艾伯维是最早关注ADC技术的MNC。早在2016年,艾伯维就曾耗资102亿美元收购了ADC研发公司Stemcentrx,获得了其核心管线Rova-T。在那个DS8201还没有出现的年代,Rova-T凭借初期的临床试验中对小细胞肺癌起到显著的疗效,让艾伯维按耐不住心中的激动。

当时Rova-T已经进入临床III期阶段,聚焦的还是小细胞肺癌这一空白适应症,如果一切进展顺利,那么其极有希望在2018年获批,并成为一款重磅产品。

但人算不如天算,Rova-T作为三线治疗,二线治疗,一线维持治疗的临床试验全部宣告失败。艾伯维无奈付出了惨重代价,仅无形资产减值损失就在2019年计提了40亿美元,被称之为“ADC最惨玩家”。

这次失败曾让艾伯维管理层对ADC平台的前景产生质疑,在研的ADC管线仅剩下4条,先后放弃了多个ADC项目,包括ABBV-414(靶向EGFR)、ABBV-221(靶向EGFR)、ABBV-321(靶向EGFR)、ABBV-154(靶向TNFα)、ABBV-647(靶向PTK7)、ABBV-011(靶向SEZ6)、ABBV-3373(靶向TNFα)、CX-2029(靶向CD71)等。

但在大趋势面前,艾伯维还是选择了妥协。今年12月,艾伯维再次耗资101亿美元收购ImmunoGen公司,并获得了核心产品Elahere。这一次,艾伯维没有冒险,Elahere不仅是一款已经获批上市的药物,而且还是全球唯一一个靶向FRα的ADC药物,上市的前三季度销售额达2.12亿美元,展现了极强的营收潜力。

除Elahere外,ImmunoGen还布局有包括CD123、ADAM等差异化靶点ADC药物。艾伯维是一家极其擅长并购的公司,抢下ImmunoGen后,它也成为全球最受关注的ADC公司之一。

三、辉瑞:疫苗赚来的ADC

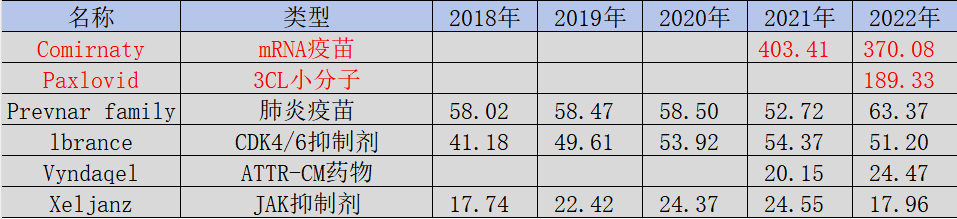

得益于对新冠疫苗与新冠药物的精准布局,辉瑞成为最近两年的全球最大赢家,喜提“宇宙大药厂”的赞誉。

但在光环背后,辉瑞实则已经很久没有新的爆款药物出现了。无论是13价肺炎疫苗,还是CDK4/6抑制剂lbrance,都是上市很久的药物,竞争局面已经逐渐白热化。更尴尬的是,辉瑞几乎完整地错过了单抗类肿瘤药的时代,手上还拿得出手的只有三大单抗生物类似药。这些情况足以表明,辉瑞需要新的爆款药物已经很久了。

图:辉瑞核心药物营收趋势,来源:锦缎研究院

通过新冠疫苗和新冠药物,辉瑞赚了大几百亿美金,而这笔横财最终让其以430亿美元的天价收购了ADC龙头Seagen。

Seagen是全球当之无愧的ADC龙头,拥有700种关于ADC药物的专利申请数量,并且这些专利覆盖全面,包括抗体、连接子、小分子毒素等整个产业链条,可谓是ADC领域积累最深的公司,甚至就连第一三共也无法规避Seagen的专利屏障。

自2011年靶向CD30的Adcetris成功获批上市,Seagen至今已拥有4款已获批的ADC药物。另外,Seagen研发管线中,还有2款处于临床II期,10款处于临床I期的ADC药物。

成功并购Seagen后,辉瑞在创新药领域的实力得到显著增强,ADC药物更是成为了辉瑞未来的核心竞争力。新冠疫情过后,辉瑞赚到了转型成为ADC龙头的机会。

四、默沙东:被金钱击败的无奈

最早于Seagen传出绯闻的,其实并不是辉瑞,而是默沙东,只不过辉瑞给的实在太多了。

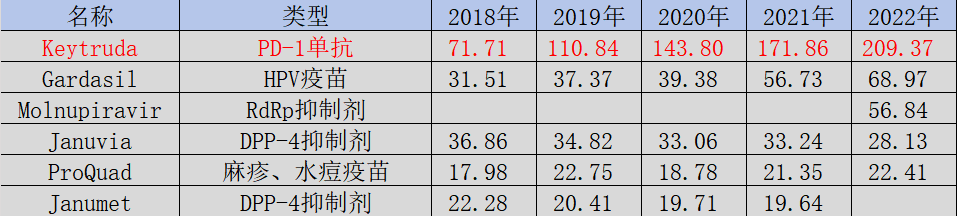

对于转型ADC,默沙东并没有前几家公司那样的急迫,毕竟它还拥有K药这棵摇钱树。这些年,默沙东始终围绕K药适应症布局,让其已经成为“药王”级产品。

图:默沙东核心药物营收趋势,来源:锦缎研究院

尽管默沙东风头正劲,但其依然对于ADC充满兴趣。“错失”收购Seagen后,默沙东并没有因此沉默,而是转头选择与中国公司科伦博泰展开全面合作。科伦博泰将多达9款ADC授予默沙东,而默沙东也给出了百亿美金的总价。

不过,默沙东百亿美金的总价似乎只是一个大饼,首付款仅2.5亿美金。而今年10月,默沙东还与第一三共达成一项40亿美元首付款,总金额高达220亿美元的BD交易,交易的核心正是3款ADC药物(HER3靶点、B7-H3靶点、CDH6靶点)。

两相对比,显然默沙东并未将ADC的未来堵在科伦博泰身上,巨大的首付款差异也给了科伦博泰极大的压力,如果不努力,随时会被放弃。

此外,默沙东还曾在2020年9月与Seagen达成共同开发LIV-1-ADC药物,并对Seagen进行10亿美元的股权投资;2020年11月以27.5亿美元收购VelosBio,获得其在研的ROR1 ADC药物VLS-101。

过往的这些布局表明,虽然默沙东没有拿下Seagen,但却并不妨碍其成为ADC龙头的野心。

五、吉利德:已经尝到甜头

吉利德布局ADC平台时间更早,并且已经尝到了甜头。

2020年9月,吉利德斥资210亿美元收购ADC先驱Immunomedics,加速了在癌症领域的布局。在这项收购达成的5个月之前,Immunomedics的核心管线Trodelvy刚获得美国FDA加速批准,用于治疗已接受过至少2种疗法治疗转移性疾病的转移性三阴性乳腺癌(mTNBC)成人患者,也是第一个靶向Trop-2的ADC药物。

当初的布局已经换来收获,Trodelvy依然成为全球差异化做的最好的ADC管线。2023年上半年,Trodelvy卖出4.82亿美元,全年有望突破10亿美元。

六、阿斯利康:化身大魔王

依靠“大魔王”DS8201,阿斯利康成为现阶段最强的ADC爆款产品,可以说正是DS8201开启了ADC的投资热潮。

2023年上半年,DS8201已经贡献了11.65亿美元的营收,几乎与去年全年12.6亿美元营收持平。毫无疑问,它又将是今年全球最畅销的ADC药物,甚至有成为“药王”级产品的潜力。这样一款现象级产品,阿斯利康才花费了69亿美元的交易总额,印证了知识就是力量。

鲜有人知的是,在阿斯利康找到DS8201之前,其实早已在ADC领域布局多年。先是4.4亿美元收购了Spirogen,该公司是比传统细胞毒性药物效力更高的PBD二聚体技术早期研发者;后来参与ADC Therapeutics的多轮融资,2021年,该公司成功推出ADC产品Zynlonta。

不过随着DS-8201大获成功,阿斯利康的关注度已经全面聚焦于第一三共。2020年7月,阿斯利康豪掷60亿美元引进第一三共的另一核心管线Trop-2 ADC候选药物DS-1062的非日本区权益。

此外,在中国ADC赛道不断成熟之后,阿斯利康开始把目光投向国内,2023年2月,阿斯利康以11亿美元引进乐普生物Claudin18.2-ADC药物CMG901的全球独家权益;5月,阿斯利康与礼新医药达成有GPRC5D-ADC药物LM-305的交易,交易总额近6亿美元。

无论这些后续管线表现如何,DS-8201都让阿斯利康成为现阶段ADC领域最成功的药企。

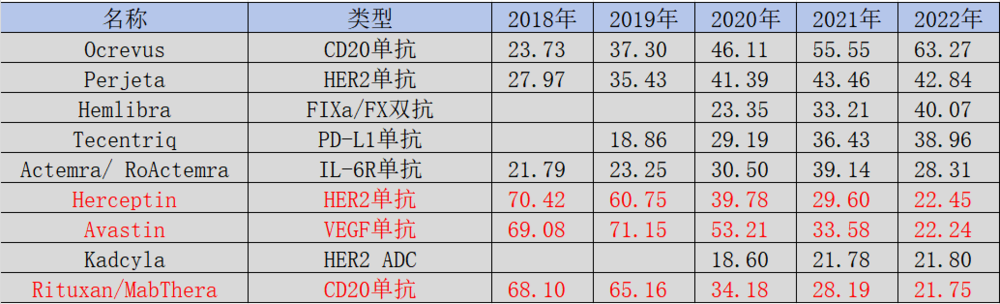

七、罗氏:落寞的旧王

长江后浪推前浪,前浪拍在沙滩上。

在DS-8201异军突起之前,罗氏的Kadcyla才是ADC赛道的王者。2013年2月,Kadcyla获美国FDA批准上市,成为全球第三款上市的ADC,同时也是首款HER2-ADC。作为HER2阳性乳腺癌二线治疗的新选择,Kadcyla在2018年的全球销售额就已超过10亿美元,成功挤进重磅单品行列,2022年收入高达21.8亿美元。

但是先发优势并没让Kadcyla转化为胜势,随着疗效更好的DS-8201的出现,Kadcyla已经开始出现增长疲态。面对DS-8201的竞争,Kadcyla只得选择降价,如今曾经年费60万元的Kadcyla为了进入医保,已经降至11万元。

面对DS8201的竞争,罗氏又何尝不想奋力反击,但单抗领域面临的滑坡压力实则更大,似乎罗氏已经开始分身乏术。如何填补“单抗三剑客”的空白,这是罗氏目前急需解决的问题。

图:罗氏核心药物营收趋势,来源:锦缎研究院

2019年6月,罗氏推出一款靶向CD79b的三代ADC Polivy,用于复发难治大B细胞淋巴瘤,但最终的表现似乎并不能让人满意。当其他MNC开始在ADC领域一掷千金,如果罗氏再不努力的话,恐怕只会愈发落寞。

八、这一次平台竞争谁会胜出?

通过梳理MNC的ADC赛道布局,投资者不难发现,ADC领域已经得到了几乎全球制药巨头的重磅布局。虽然这一领域还未出现绝对药王级的产品,但在利润与未来之间,所有MNC的选择都出奇的一致,那便是投身可以改变未来的事业中。

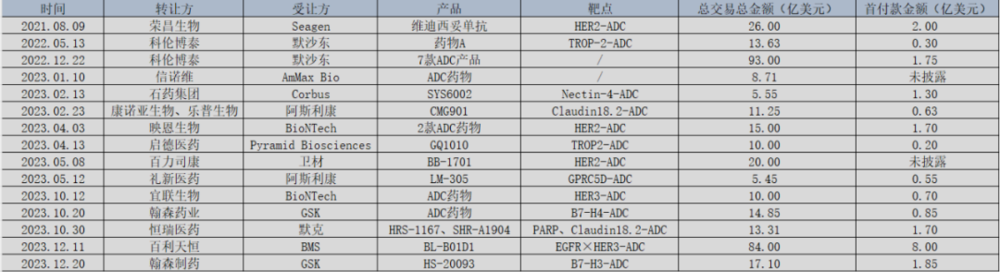

过去一年,国内ADC管线license-out频率明显增加,表明国内药企也已经跟上了这波ADC浪潮。尤其是科伦博泰、百利天恒这样的初创药企,迅速获得了巨头的认可,似乎正在复制当年PD-1的路径。

图:国内ADC药物license-out一览,来源:锦缎研究院

上一次PD-1平台之争中,国内药企还是输在了速度上,这一次布局ADC平台的企业更加广泛,路径摸索更加成熟,或许其中就会出现如传奇生物一样的顶尖企业。

本文来自微信公众号:医曜(ID:yiyao-jinduan006),作者:黄仲平