扫码打开虎嗅APP

本文来自微信公众号:财联社 (ID:cailianpress),作者:高艳云,题图来源:视觉中国

“零容忍打击欺诈发行”不仅行政处罚,刑罚也在行动。“罚到倾家荡产”是投资者对于各类欺诈发行、信披造假并虚假披露的处置期许,也认为只有这样,才会真正对市场形成震慑,对于A股投资者来说,期待正成为现实。

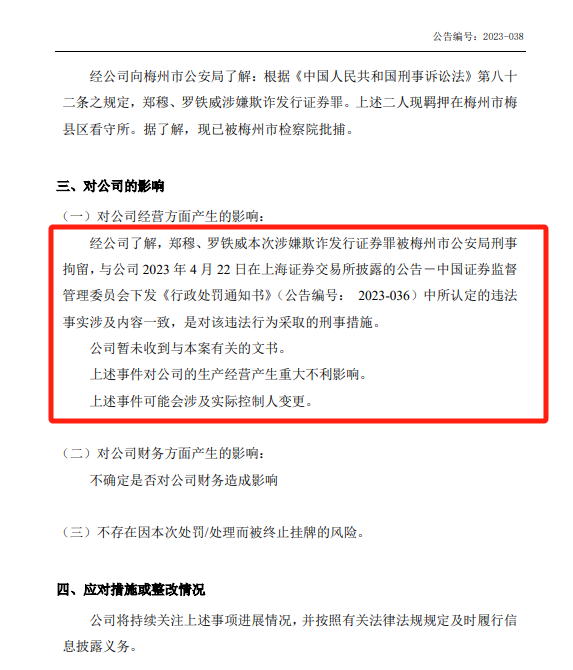

科创板首家退市企业紫晶存储最新发布公告称,经公司向梅州市公安局了解,根据相关规定,实际控制人郑穆、实际控制人一致行动人罗铁威涉嫌欺诈发行证券罪,被采取强制措施。上述二人现羁押在梅州市梅县区看守所。另据公告,二人现已被梅州市检察院批捕。

紫晶存储表示,上述事件将对公司经营产生重大不利影响,并可能涉及实控人变更。

有关法学专家称,此次紫晶存储及一致行动人被批捕,彰显了刑法对证券欺诈发行行为的零容忍,对发行人,特别是控股股东和实际控制人形成了强大的震慑。现行制度尤其针对欺诈发行证券的违法行为设置了民事、行政和刑事的责任法网,未来对于此种严重侵害市场秩序、损害投资者利益的违法行为会进一步加强问责和打击的强度。

对于另一只科创板首批退市股之一的泽达易盛,公司于今年9月25日公告被证监会立案调查后,目前暂无新的进展公布。公司相关责任人是否会步入紫晶后尘,值得关注。

在很多投资者看来,“再来欺诈发行,这就是下场。”

一、已被重罚并终身市场禁入

紫晶存储此前公告披露的《行政处罚决定书》显示,因存在欺诈发行行为、信息披露违法违规行为,证监会对*ST紫晶责令改正,给予警告,并处以3668.52万元罚款;对时任公司实控人之一、董事长郑穆给予警告,并处以2164.26万元罚款;对公司实控人之一、董事罗铁威给予警告,并处以1803.55万元罚款。

证监会对时任*ST紫晶董事、总经理钟国裕,时任*ST紫晶董事、财务总监李燕霞给予警告,并分别处以220万元罚款。对时任*ST紫晶监事、总经理助理黄美珊、时任*ST紫晶副总经理焦仕志等多名高管给予警告,并分别处以160万元-50万元不等罚款。

与此同时,证监会对郑穆采取终身市场禁入措施,对罗铁威采取10年市场禁入措施,对钟国裕、李燕霞分别采取5年市场禁入措施。

监管对紫晶案处理进展持续不断,并已超过一年之久。

2022年11月25日,中信建投证券发布风险提示公告,因上市公司紫晶存储称因涉嫌欺诈发行和信息披露违法违规,证监会拟对紫晶存储采取行政处罚,作为紫晶存储首次公开发行股票并在科创板上市的保荐机构和主承销商,公司对该事件造成的负面影响向社会各界致以深深的歉意;目前,该事件对公司的影响尚存在不确定性。

目前,紫晶存储在“老三板”的股价凄惨,最新股价为12月22日的0.42元,股价为每隔一周产生,最新总市值仅有7996万元;另一只同为首批科创板退市股泽达易盛股价为0.66元,总市值为5568万元。

二、以10亿元赔付基金先行保护投资者

在被高度关注的紫晶存储案中,保荐机构中信建投未能免责,此前已设立10亿元级别的专项基金,目前赔付资金已给付到投资者。

7月12日,紫晶存储事件先行赔付专项基金赔付工作组发布,赔付工作组已经统计完成有效申报的适格投资者名单及其赔付金额,并已委托中国结算上海分公司将赔付资金划付至结算参与人,再由结算参与人将赔付资金划付至适格投资者;对无有效沪市A股证券账户或结算路径不完整等无法由中国结算上海分公司代付的,由投保基金公司将赔付资金划付至适格投资者确认的有效银行账户。

今年5月27日,中信建投证券发布公告,经筹备,中信建投会同致同会计师事务所(特殊普通合伙)、容诚会计师事务所(特殊普通合伙)、广东恒益律师事务所在5月26日正式设立了紫晶存储事件先行赔付专项基金,用于先行赔付适格投资者的投资损失。

专项基金设立出资规模为10亿元,若最终完成有效申报的适格投资者损失赔付金额高于上述设立出资金额,专项基金出资人将在中国结算上海分公司完成资金划付前将差额资金及时出资到账。

在泽达案,中介机构也出资数亿元设立赔偿账户。

9月21日,东兴证券发布公告,公司拟与其他中介机构及相关当事方共同出资3.4亿元设立泽达易盛事件赔付专项资金账户,通过司法调解等高效方式赔付适格投资者的投资损失,并向证监会申请适用证券期货行政执法当事人承诺制度。

三、加大对欺诈发行等打击力度

近年来,对于欺诈发行上市,监管往往施以重拳,近期更是频频严肃表态。

12月14日,证监会党委书记、主席易会满主持召开党委(扩大)会议。会议强调,全面强化机构监管、行为监管、功能监管、穿透式监管、持续监管,切实把监管“长牙带刺”落到实处。加大对财务造假、欺诈发行等违法行为的打击力度,持续净化市场生态。

据悉,证监会将进一步强化对上市公司的监管,并将结合全面实行注册制新的市场形势,进一步加强日常监管、稽查处罚的有机衔接,提升线索发现和案件办理效率,集中力量查办欺诈发行、财务造假、操纵市场、内幕交易等市场关注、性质恶劣的大要案,压实上市公司主体责任,推出中国特色公司治理建设,提高上市公司质量。

加强金融监管已提升至更高级别。在《中央金融工作会议首度召开:加快建设金融强国,全面加强金融监管》的工作会议通报中,至少21次涉及“监管”字样。

清华大学法学院教授、博士生导师汤欣指出,已在2021年3月1日生效的《刑法修正案(十一)》不仅大幅提高了欺诈发行的刑罚力度,而且明确将控股股东、实际控制人组织、指使实施欺诈发行的行为纳入刑法规制范围。现行制度尤其针对欺诈发行证券的违法行为设置了民事、行政和刑事的责任法网,未来对于此种严重侵害市场秩序、损害投资者利益的违法行为会进一步加强问责和打击的强度。

北京市天同律师事务所合伙人何海锋指出,2020年底刑法修正案(十一)专门对欺诈发行证券罪作出修正,大幅提高了刑罚力度,将个人的刑期上限由5年有期徒刑提高至15年有期徒刑,并将控股股东、实际控制人组织、指使实施欺诈发行的行为纳入规制范围。此次紫晶存储及一致行动人被批捕,彰显了刑法对证券欺诈发行行为的零容忍,对发行人,特别是控股股东和实际控制人形成了强大的震慑。

一位上海知名会计学院相关学科负责人告诉财联社记者,此举将对欺诈发行形成巨大的威慑,通过刑事手段的介入,为注册制的实施保驾护航。从当前注册制的实施现状来看,更多的强调让市场在资源配置当中发挥作用,但是市场手段有时候也会失灵,因此需要其他机制形成合力,而司法手段就是其中的重要组成部分,这将向市场传递清晰而明确的信号。

香颂资本执行董事沈萌表示,欺诈发行证券的实质就是财务数据造假,而利用虚假财务数据进行IPO募集资金,不仅损害其他投资者的利益,还会严重干扰正常的证券市场秩序,特别是科创板作为政策导向支持科创企业的资本市场,投资者给予上市企业更高的估值和期待,造假势必给投资者带来更大的损失。监管机构对此类恶性事件从来都是零容忍,不仅是查处相关企业,同时也是震慑市场、维护良好秩序。

一位市场资深分析人士坦言,欺诈发行证券时有发生,主要原因是受利益驱动,谋取非法不正当利益的行为对市场和投资人均会产生极大不利影响。对于投资人而言,欺诈发行证券直接伤害投资人切身利益,对投资人产生重大经济损失。对于市场而言,欺诈发行证券将会影响市场良性发展,严重的可能引发劣币驱逐良币,导致恶性蝴蝶效应。因此,对于此类事件,监管部门及执法部门应高度重视,严格执法,引导市场良性循环。

本文来自微信公众号:财联社 (ID:cailianpress),作者:高艳云