扫码打开虎嗅APP

本文来自微信公众号:他山之石观投资(ID:weibijiben),作者:Saint Paul,原文标题:《讨论集中投资》,头图来自:视觉中国

金融行业最有名的赌局之一,莫过于2008年,沃伦·巴菲特和对冲基金母基金的管理人Ted Seides进行的一场“十年赌约”。

赌期为2008年1月1日至2017年12月31日,计算收益时须考虑所有费用和交易成本。巴菲特押注的是标普500指数基金,Ted选出5只对冲基金组合,赌局时间是10年。截止到2017年12月31日,Ted选择的五只对冲基金组合年化收益率只有2.96%,而标普500的平均收益率是8.5%。最后巴菲特获得压倒性的胜利。

这个赌注的双方是被动管理和主动管理之争。但是我们这次想进一步讨论的是标普500指数作为分散化投资的典型标的,与主动管理中的集中投资的区别,以及适用性。

很多人都知道,巴菲特在致股东信中,曾多次公开推荐投资人购买指数基金。1993年,巴菲特在致股东的信中提到:“通过(定期)投资指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者。”

分散化投资,不仅仅是“不要把鸡蛋放在同一个篮子里”这句话这么简单。在投资实践中,对于分散化投资的逻辑,很大程度上是基于现代组合理论发展而来的。

一、现代组合理论

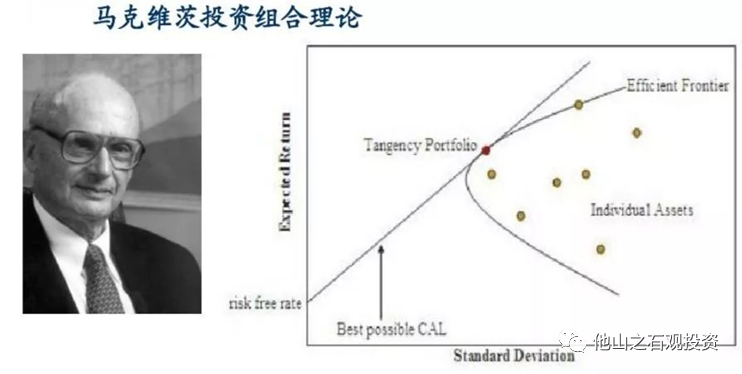

现代投资组合理论(Mordern Portfolio Theory,MPT)的开端是1952年,美国经济学家马可维茨(Harry M.Markowit)在他的学术论文《资产选择:有效的多样化》中,首次引用资产组合的均值和方差这两个数学概念,从数学上明确地定义了投资者偏好,并以数学化的方式解释投资分散化原理,系统地阐述了资产组合和选择问题。

该理论认为,投资组合能降低非系统性风险,一个投资组合是由组成的各证券及其权重所确定的,选择不相关的证券应是构建投资组合的目标。马可维茨也因此获得了1990年诺贝尔经济学奖。

在这基础上尤金·法玛(EugeneFama)对该理论进行了深化,并提出有效市场假说(EMH),认为参与市场的投资者有足够的理性,并且能够迅速对所有市场信息作出合理反应。该理论认为,在法律健全、功能良好、透明度高、竞争充分的股票市场,一切有价值的信息已经及时、准确、充分地反映在股价走势当中,其中包括企业当前和未来的价值,除非存在市场操纵,否则投资者不可能通过分析以往价格获得高于市场平均水平的超额利润。

总结而言,展开分散化投资的理论基础——现代组合理论的发展基于以下几个重要的假设:

假设市场是有效的,投资者能够得知金融市场上多种收益和风险变动及其原因。

假设投资者都是风险厌恶者,都愿意得到较高的收益率,如果要他们承受较大的风险则必须以得到较高的预期收益作为补偿。风险是以收益率的变动性来衡量,用统计上的标准差来代表。

假定投资者根据金融资产的预期收益率和标准差来选择投资组合,而他们所选取的投资组合具有较高的收益率或较低的风险。

假定多种金融资产之间的收益都是相关的,如果得知每种金融资产之间的相关系数,就有可能选择最低风险的投资组合。

分散化投资对现代证券投资行业具有深远影响,为现代资产管理行业,尤其是被动投资的指数基金带来了巨大的发展。

然而,这种理论的基础假设存在很大的争议。现代资产组合理论的建立基于一个没有“摩擦”和理性投资者的理想世界:股票的风险仅由其收益的标准差决定;投资者知道每个股票的预期收益和风险;投资者是理性的,按照风险和预期收益选择最优投资组合;投资者可以按无风险利率借入资金买入股票,可以无成本地卖空股票,也不存在交易成本和税收成本。这些假设,在现实社会中很难实现。

巴菲特和芒格,也对现代组合理论非常不认可。巴菲特曾经在一次股东会上说过:

我和查理认为现代投资组合理论毫无意义,是胡说八道。我们从不认为自己在冒险,而现代投资组合理论的基础是用股票价格的波动性来衡量投资风险。

我们在1974年购买了《华盛顿邮报》公司的股票,当时市场估值大约为8000万美元,那时整个公司可以随时以4亿美元的价格非常容易地出售。如果要套现,公司的大股东可以立刻把这个公司出售给5个人。在我们购买这家公司时,如果你去问100个分析师这个公司值多少钱,没有人会怀疑它值4亿美元,但分析师们认为《华盛顿邮报》公司的股票在下周或者下个月都不会再上涨,因此他们卖出了股票。我们却在一两个月的时间里买了这家公司约10%的股票,价值8000万美元。

按照贝塔理论和现代投资组合理论,即使它值4亿美元,我们以4000万美元买入的风险比以8000万美元买入的风险还大,原因就是公司股票的波动性变得更大了,正因如此这些人才看不懂我为什么要买入。

当然存在风险与收益等同的情况,但当你买到了便宜货,如果价格进一步下跌——我并不在意价格下跌的速度或者其他情况——这只能进一步降低购买风险。我们花8000万美元买《华盛顿邮报》公司的股票比花1.2亿美元的风险小,当然,花4000万美元的风险更小。

但这是假设你知道自己在做什么。而整个现代投资组合理论的假设就是,你根本不知道自己在做什么。这个理论告诉你,你什么都不知道,所以就应该按照这个理论来做。

这又要说回前面巴菲特对于指数投资(分散化)的论点,他的前提是你是一个:“什么都不懂的业余投资者”。

在股东大会上,巴菲特还有过对比的讨论:

多元化是一种对无知的保护手段。假如你要确保你绝不跑输市场,那么你就该每样都买一点,多元化没有错。对于不知道怎样分析企业的人来说,多元化是完美的明智选择。假如你知道怎样评估企业的价值,那么持有50只、40只或30只股票就是疯狂之举,因为不管怎样,一个人是不可能找那么多的被低估的好公司。

二、集中投资

芒格也对集中投资和分散投资的对比做过很有意思的讨论(2017年Daily Journal股东大会):

芒格基金会持有三只股票。一部分是伯克希尔、一部分是开市客(Costco)、还有一部分是李录的基金,其他的只是一些零碎头寸。我对此感到舒服吗?组合足够安全且丰富吗?答案是我非常舒服。

为什么要多样化?多样化适用于那些什么都不懂的人。巴菲特称他们为“一无所知的投资者”。

如果你是一个“一无所知的投资者”,(通过多样化的方法)你会达到平均水平。但是,如果你不是一个一无所知的投资者,如果你真的有能力找到更有效的方法,3个股票就足够了,选择50个股票反而会损害收益率。但如果你找到了1个确定的机会,你为什么还需要其他的?

什么是集中投资?集中投资的投资方式是,一个人不依赖多样化来保持投资组合中个人错误的影响,但能将错误保持在相当小的范围内。集中投资组合的最初概念是由20世纪两位最伟大的投资头脑发展起来的——他们分别是本杰明·格雷厄姆和约翰·梅纳德·凯恩斯。凯恩斯作为伟大的经济学家兼投资人,在1934年的一封信中解释了自己成为一名集中投资者的理念:

“我越来越相信,正确的投资方法,是向人们认为自己了解的企业和完全相信的管理层投入相当大的资金。认为通过分散太多资金在自己知之甚少、没有理由特别有信念的企业来控制风险是错误的。”

集中投资的头寸数量很少。如果任何一个头寸是一个错误,会导致资本的永久损失。这样看集中投资的确是有风险的,但集中投资风格的成功者会找到减轻风险的方法。

1. 内在价值和安全边际

这两个概念是几乎所有伟大投资者的投资方法关键的组成部分。

内在价值的概念是:每一笔股票都是企业的比例份额,企业的真实或内在价值独立于市场价格,有时甚至与市场价格大不相同。安全边际是指当前市场价格与公司的最低内在价值之间的差额。

让我们举一个更具体的例子:假设投资一家做简单黄金珠宝生意的珠宝公司的股票。人们可以想出两种方法来评估这家公司:(1)作为一家持续经营的公司;(2)以其黄金的库存价值进行评估。公司可能有一个充满希望的未来和巨大的上行空间,这是令人兴奋的。然而,一个专注的投资者必须首先考虑下行风险。最好的方法是什么?弄清楚库存的价值,并将其与为公司支付的费用进行比较。如果黄金库存的价值是公司价值的两倍,投资者就拥有了良好的安全边际。听起来可能有些不切实际,但这种情况确实存在。

2. 思考和分析

集中投资组合的另一个好处是,投资的换手率可能很低,而且一年只需要找到两到三个新的投资想法。

大量的交易并不是一个好投资者的标志,一个人需要能够长时间保持没有动作、勤思考。

有一位很低调但是很牛的投资人Kristian Siem,被称为“挪威的沃伦·巴菲特”。与普通投资者不同,他的做法通常是买入整个公司。Siem在2012年对基金管理和他对企业投资的思考方式之间做了很有意思的比较:

“产业行业本质上是长期的,而基金管理业务本质上是短期的。金融投资者进进出出:他们可以随时退出。而行业投资者没有那种奢侈。他们必须从长远考虑,我相信行业的成功在于你总是从长远考虑,所以即使合并或收购等事件导致你不得不在短期内亏损,但你还是要做出长期决定——就好像你永远是这家公司老板一样,这对该行业是健康的,因此对其股东也是如此。我认为这就是我们成功的原因。”

3. 对于领域的深入了解

Siem的投资还有一个特点他所有的交易都是在一个相当狭窄的行业内完成的,要么是海上钻井,要么是航运和邮轮公司。Siem能够获得成功是因为他是这些领域的专家,对这些行业的特点非常熟悉。

对于后两者,我们都可以归结为在自己的能力圈内进行投资。对于能力圈的讨论已经很多,对此就不再过多赘述。

我们可以看到,展开好的集中投资需要具备以下能力:

关注长期;

在自己的能力圈内开展投资;

投资的企业在有限下行风险的基础上,能够获得上行回报;

遵守原则;

拒绝为了交易而交易。

最后,集中投资者,也往往是一个逆向投资者。从性格上看,他们还有两个有趣的特征:谦逊和自信。

三、总结

以上的讨论,希望可以解释清楚开展集中投资的最重要的事。用100年前的传奇投资人伯纳德·巴鲁克(Bernard Baruch)的总结最直观:

“把资金分散到太多的证券上是不明智的。要想时刻追踪可能改变证券价值的趋势,你需要时间和精力。一个人可能了解关于少数几个问题的情况;但一个人不可能了解所有情况。投资组合的分散化(或集中化)程度与用在选股上的时间和精力直接相关。分散化程度越高,用在每一次决策上的时间就越少”。

本文来自微信公众号:他山之石观投资(ID:weibijiben),作者:Saint Paul