扫码打开虎嗅APP

本文转自微信公众号:左驭(ID:zuoyucapital1),作者:黄静。虎嗅网获授权转载。

随着泛娱乐时代的到来,IP全产业链价值正在被深度挖掘。不论是从国内BAT对IP衍生产业的趋之若鹜,还是从遍布商业体、文旅场景的IP内容消费,可以发现——IP资源的价值正在被重塑!

“左驭洞察 ”本期从解构IP衍生链条出发,立足于探索IP衍生为线下场景消费带来的新机遇。

本文纲要:

◥ 想从IP掘金?概念和价值必须懂!

◥ IP衍生市场热门玩家大盘点

◥ 当前IP衍生行业的机遇

前有腾讯首次携头部IP赴全球授权展,后有包邮区江浙沪“旅行青蛙”和“仙剑城”落地......互联网巨头的重视和各大购物中心与文旅场景的IP内容植入可见,IP价值多维开发的同时,正在被赋能到更多线下新场景消费。

想从IP掘金?概念和价值必须懂!

IP(Intellectual Property,知识产权)衍生行业,是以内容产业为基础,通过多种形式开发,连接消费与粉丝情感,延续并最后反哺内容本身。

IP源头的表现形式多样,由此而产生的衍生链路从广义上可分为以下两条:

①基于内容端的衍生改编。

即基于小说、动漫、影视、游戏等内容表现形式上的交叉改编与互动,近年来,围绕 IP 为核心的横跨游戏、文学、音乐、影视、动漫等互动娱乐内容逐渐增多:2015年以花千骨为代表的影视改编游戏作品初露头角,并掀起了IP内容改编热潮;而后以《微微一笑很倾城》为代表的“影、视、书、游、漫”五维联动营销,能够在短时间内实现各改编产品之间的共同促进,形成共鸣效应。

②基于消费品及实景娱乐等层面的衍生开发。

这块细分市场在北美等娱乐发达地区早已有稳定成熟的供应链、一流的生产设计商、完善的销售渠道以及主题实景操盘手,迪士尼无疑成为IP生态帝国缔造的佼佼者。而国内IP衍生消费及实景娱乐行业刚起步,尽管诸多资本、头部平台、各路玩家蜂拥入场,渴望在IP掘金浪潮中占据一席之地,但目前仍存在IP授权体系混乱、产品质量良莠不齐、实景娱乐卖相惨淡等现象,IP衍生行业尚有较大的提升空间。

以上两种划分从实际产出效益来看,基于内容端的衍生,更多是在短时间内,利用内容的创作和线上运营实现IP流量效应的放大,通过多屏分流引发传播效应,延长IP生命力;而下游衍生消费品及实景娱乐的开发,是进一步撬动IP的商业变现价值,同时也会为线下场景持续导流与转化消费。

IP衍生市场热门玩家大盘点

随着粉丝经济时代到来,上游优质IP的火爆及版权意识渐强,为下游衍生品市场的爆发持续蓄力。以下研究,将围绕基于消费品及实景娱乐营销等层面的狭义“IP衍生市场”展开。

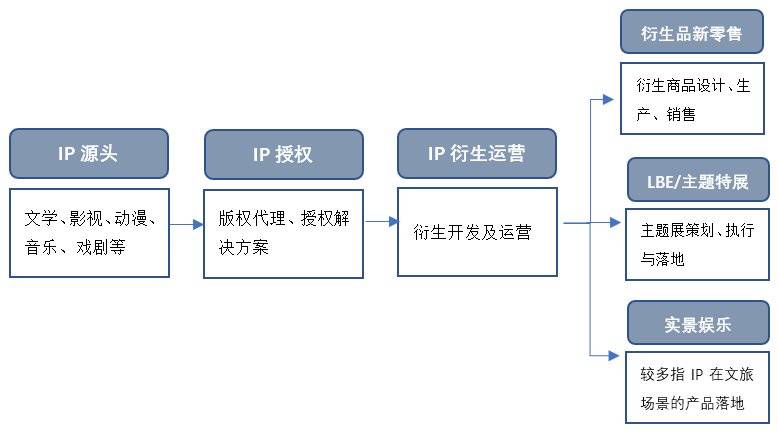

IP衍生产业链条解析

从产业链条角度,国内衍生市场基本可理解为从IP源头到“IP衍生授权交易”、“IP衍生运营”再落脚于“IP衍生消费及场景娱乐”,触达场景及消费者,最终实现完整的粉丝经济商业闭环。

若纵观海外IP产业链发展,布局包含从IP孵化、运营、交易到衍生品变现,实现粉丝从线上引流线下、线下反哺线上这一整套泛娱乐生态系统,无疑将最大限度挖掘IP带来的全面商业价值。

迪士尼是最佳案例,其通过“电影+衍生品+娱乐地产”的布局,IP授权十分成熟。例如《玩具总动员3》,据公开资料显示,票房收入11亿美元,而游戏、图书、版权、授权收入达到了87亿美元,被称为“品牌乘数型”企业,即已有IP为第一轮盈利,周边及授权为第二轮盈利。

IP衍生市场分布及商业特征

目前国内衍生市场,已有个别头部平台开始探索IP生态化,从细分链条向上下游领域延伸。但主流玩家仍在集中抢占“IP授权交易”及“IP衍生消费及场景娱乐”两条细分赛道。详细名录及各自的商业模式如下:

1. IP衍生授权与交易

即连接上游IP版权方与下游品牌商家,提供一系列IP授权及营销解决方案(主要为B2B模式),过往更多是指传统的版权代理商。但如今国内IP市场日趋成熟、IP营销愈发精细化,单一版权代理业务逐渐融入运营、营销环节中。掌握更多优质IP资源,能为品牌提供最合适的IP营销灵感和最高效的IP授权应用,已成为IP授权市场企业的核心竞争力。

目前国内授权交易市场和头部IP多由BAT级别的大平台把持,其依托流量和资源整合优势,开发“IP+品牌”多元合作的模式,在授权衍生领域探索更多创新可能,同时也不断将业务横纵拓展,譬如通过B2B2C模式切入新零售、线下实景娱乐,典型代表有阿里鱼、腾讯、品源文华。

阿里鱼

阿里鱼定位“以阿里大数据为基础,加大力度整合阿里生态体系内资源,打通IP开发全产业链,为IP消费品销售开辟全新渠道。”

阿里鱼是阿里巴巴集团旗下创新娱乐版块,于2016年5月首度在全球粉丝经济峰会亮相,被业界视为阿里进入全球IP市场的信号。

成立至今,阿里鱼主要在为IP方、品牌方提供在线授权、营销、销售等全链路服务,其中主推两大核心业务:IP开发消费品授权合作及整合营销等服务,利用数据及电商基因赋能娱乐IP行业。

IP选择上涉及影视、动漫、文化、艺术、明星、综艺、体育、音乐等多类型合作,诸如握有《三生三世十里桃花》、《旅行青蛙》等头部内容;另外也在深化上游IP版权的合作模式,今年已牵手东京电视台、特纳、中影、华谊兄弟品牌管理等四大全球顶级IP版权机构,就天猫动漫模玩一级类目展开战略合作。

腾讯互娱

拥有游戏、动漫、文学、影视四大IP平台的腾讯互娱也在2016年发力IP授权业务,并率先提出以“泛娱乐”化的概念打造授权业务,主要运营策略是以开放合作的态度,连接广泛的优质品牌及行业伙伴,通过线上流量平台,共同探索明星IP的粉丝经济。

腾讯互娱IP授权业务核心优势体现在:IP内容的自身造血供血能力、平台社交关系链所带来的粉丝受众渗透率,以及它所主张的连接虚拟与生活场景的思路。

17年,腾讯发起CP(Content+Product)计划,与京东合作,并向京东和品牌合作方开放QQfamily、怪奇鹅、狐妖小红娘、择天记、王者荣耀、穿越火线、QQ飞车、冒险岛2、欢乐斗地主等系列IP,基于腾讯与京东的平台与大数据,各品牌商家可以对粉丝做精准产品匹配与定制产品推荐,其中穿越火线、王者荣耀的对外合作和营销成为了业内经典案例。

品源文华

品源文华创立于2013年,聚焦欧美顶级文娱、艺术等主题的IP授权与运营,为国内品牌商提供好莱坞影视、顶级博物馆等优质资源。

在IP合作模式上,品源文华会首先买断目标IP在中国地区的长期、多品类的独家授权;然后由专业团队展开IP二次开发,产出丰富的IP素材,再与中国国内厂商展开合作将授权商品成功推向市场。

目前,品源文华已独家签约了大英博物馆、BBC地球频道、MFA(美国波士顿艺术博物馆)、V&A维多利亚与艾尔伯特博物馆、派拉蒙影业《僵尸世界大战》等超级国际文娱IP,并通过与阿里巴巴、芒果互娱等巨头的携手合作为近百家中国企业提供了欧美顶级IP授权。

2. IP衍生消费品及实景娱乐

顾名思义即通过IP商品/产品化,连接场景与消费者。此领域主要企业分布如下:

泡泡玛特

IP+新零售(开始尝试IP孵化和授权)

代表案例:Molly、Fluffy House、Labubu、妹头、Satyr Rroy、PUCKY等

运营现状:主打潮流IP玩具,线下落地大型商业购物中心60多家直营店,多数为占地50平方米—80平方米的店铺

2017年挂牌新三板

IPSTART潮玩星球

IP+新零售、LBE

代表案例:全职高手、魔道祖师、火影忍者、一人之下、LINE FRIENDS等

运营现状:依托艾漫的IP资源库,以二次元主题为主,目前上海开店5家、北京1家、广州快闪1家,单店平均80平方米左右

2018年7月宣布完成由米哈游、厚德前海、火山石资本合投的3000万Pre-A轮融资

超急番

IP+新零售、主题特展

代表案例:暴走漫画主题等

运营现状:以IP体验店+商展为主,首家体验店在广州开业,1388平方米占地规模,创新复合业态,未来单店标准店面积在1000平方米以上,旗舰店3000平方米以上

于2018年1月完成A轮融资,金额未披露

超级萌工厂

IP+新零售

代表案例:哆啦A梦主题店

运营现状:主要依托于奇域恒清的 IP 和供应链,四种店面形态,拥有40+台无人售卖机、50家主题店,同步也在加速大型旗舰店和快闪店的铺设。

2018年7月完成原创资本、聚卓资本千万级人民币的Pre-A轮融资。

娱猫

IP衍生运营+IP零售电商

代表案例:大圣归来、奇葩说、极限挑战、故宫美食等

运营现状:围绕影视、动漫、文旅IP衍生开发、运营的电商平台,积累了百余部IP授权,同时也在积极拓展线下场景合作及落地资源

于2016年底获得华盖、清科等4000万元A轮融资

萌奇文化

IP授权管理+新零售

代表案例:蜡笔小新、emoji、熊本熊等

运营现状:最早从上游IP授权和品牌营销切入,逐步延展到线下新零售,目前已成立线下连锁旗舰店“ONEO”品牌”

于2016年初获得乐游资本等千万级Pre-A轮融资

人潮互娱

LBE\主题特展、实景娱乐

代表案例:海贼王、守望先锋等主题展

运营现状:以IP线下展和活动为主,加速重点三四线城市等下沉市场的落地,探索多元变现模式(小型主题公园等实景娱乐产品)

2017年初成立,引入华强等战略型股东,金额不详

TOPSHOW

LBE\主题特展

代表案例:初音未来、全职高手及亲子类海底小纵队、小猪佩奇、超级飞侠、汪汪队等

运营现状:以二次元和亲子客群为核心,通过IP属性的主题展览、快闪活动、沉浸式乐园、衍生品售卖、签售会、见面会、NPC 任务点等多样产品形式,提升泛娱乐空间运营能力

2018年初获得九宜城领投的千万元天使轮融资

辉联文化

LBE\主题特展

代表案例:旅行青蛙、吾皇万睡、小崽子等IP展

运营现状:以IP所赋能的文创和文旅两大行业诉求为切入点,目前文创层面,以IP特展、快闪体验为核心产品,主要覆盖到一线城市中高端商业地产、购物中心

融资金额不详

万娱引力

实景娱乐、主题特展

代表案例:鬼吹灯、仙剑系列

运营现状:主打沉浸体验式的IP实景娱乐内容,目前在剧院、商业体、景区都已陆续落地相关产品,合作了《鬼吹灯》、《整容液》、《仙剑奇侠传》等多个知名IP,在中国11座城市落地沉浸式娱乐项目

2017年底获得合娱投资数千万人民币的A轮融资

光线、万达、华谊、博纳、景域

实景娱乐

代表案例:华谊电影世界、冯小刚电影公社、诸暨长城影视、光线中国电影世界项目等

目前国内影视巨头、地产商、文旅集团纷纷踏足实景娱乐行业

(以上信息左驭据公开资料整理)

纵观以上,可将当前主要市场形态和商业模式类型分为三大类。

形态一:IP+新零售

根据IP的原创人物形象、相关情节等,参与设计制作及销售衍生品,品类多样,包括玩具、书籍、服饰、食品、文具、模型等,并打通电商、线下购物中心等多路渠道,借助IP粉丝效应聚流,走向大众消费市场。

以下具体分析几个代表类型的企业:

泡泡玛特

泡泡玛特潮玩店成立于2010年,目前落地的直营线下店分为旗舰店、标准店、IP店和自动贩卖店四种形态,其中IP店是主力开店方向。其运营策略核心为:选址注重品牌效应,以北上广深繁华购物中心为主;寻找有潜力可商业化的热门IP,并且独家签约;全方位产业化布局,除签约头部的潮流玩具社区葩趣,还持续围粉丝举办各式玩具主题展。

IPSTAR潮玩星球

IPSTAR潮玩星球是正版IP衍生品服务商艾漫旗下的线下新零售品牌。首家门店于2017年末开业,主要落地城市大型购物中心,核心运营策略是:通过轮换IP主题来打造不断进化的主题店,置入业态交互多样,包括IP展示、主题商品/餐饮、实景游戏、互动活动等。

据公开资料显示,IPSTAR潮玩星球目前主打三种形态店面:第一种形态的店铺是二次元IP主题店,服务对象主要是热爱二次元文化及主题餐饮的铁杆爱好者,通过装饰环境、内容及运营活动的营造带来更多沉浸感体验。譬如上海静安大悦城9楼八吉岛店铺,举办过偶像梦幻祭、非人哉等热门作品以及bilibili的期间主题限定。日常店铺除了供应IP主题的衍生品和轻餐以外,还会不定时举办角色生日会、作者签售、声优见面、一日店长等活动。

第二种是大众化亲子的LBE店,以生动可爱的形象化IP为主题。比如目前开设在上海长风大悦城、为期四个月的快闪店,店内不仅销售正版衍生品,还设置了“海绵球池”、“扔沙包”等游艺设施。

第三种为IP主题联营店,例如上海静安大悦城8楼的LINE FRIENDS主题快闪店。在北京西单大悦城9楼开业的IP主题甜品站,主要经营轻食饮料,阶段性更换IP主题。

形态二:IP+特展/LBE

特展是指在文化创意相关的领域中,以普通公众为目标观众,在特定主题下,由主办方组织展览内容与各类产业资源,以门票、衍生品和赞助为主要运营模式,巡展和异业合作为辅助运营模式,在一定场所内举办的有时限的展览;LBE是指为场地提供方进行活动策划,会收取场地营销的费用,类似公关活动,形式不拘,如展览、快闪等。

当前线下娱乐正由单一、陈旧的形态向多元化、差异化迭代升级,随之而来的对于文娱属性的体验式消费需求也在不断增加。特展/LBE通过IP场景还原、粉丝运营、沉浸式交互内容等各式主题展览、快闪营销产品,基于自身粉丝效应,能精准触达商业体所瞄准的客群,同时为其他业态导流。这为商业体场景赋予了新活力,因此,被形象称之为“商业体中的主题乐园”。

LBE产品收入来源于活动组织方(一般是针对地产商的TO B服务模式),而在特展活动中,企业主要依靠门票、赞助、周边盈利,需要承担场地成本等费用,占用的资金较大。

主要企业代表有辉联文化、人潮互娱、TOPSHOW、筑梦文化等。

形态三:IP+实景娱乐

从传统旅游升级到文化旅游,IP是其中的核心驱动力,与一般意义上的游乐场、地产公司主题乐园不同,实景娱乐是IP内容与城市文化的结合落地,是大文旅行业的重要内容板块。在国内,华谊于2011年率先高举高打布局实景娱乐产业,随后光线、博纳、长城等影视巨头,华强、万达、景域等地产及文旅集团也纷纷涉足,使实景娱乐一时间成了资本香饽饽。

重点分析华谊兄弟和景域集团两个典型:

影视巨头代表:华谊兄弟

目前华谊兄弟实景娱乐在全国完成20个项目布局,包括已开业的海口观澜湖华谊冯小刚电影公社;将于暑期开业的华谊兄弟电影世界(苏州),长沙电影小镇、南京电影小镇和建业华谊兄弟电影小镇(郑州)计划于2018年内开业。华谊将其电影IP延伸,实现实景体验、互动、娱乐。在增加变现渠道的同时,IP场景体验也能获得用户的情感认同,延长IP生命力。

文旅跨界融合代表:华策+景域集团

早在2016年,华策宣布与景域集团跨界合作,通过“影视IP+旅游”实现产业连接,升级旅游目的地。其称,合作“并非简单的资源相加,将会为华策在以影视综艺核心内容优势,嫁接和切入包括旅游、电商在内的新产业、新业态提供新的模式、新的路径”。

当前IP衍生行业的机遇

① 百家争鸣,各家内容及运营策略不同,国内衍生行业竞争格局尚未形成。IP的内涵不断升级,超级IP化是必然趋势,国内各大企业因此不断加码IP衍生产业,但现阶段,其策略围绕IP授权、消费交易、空间运营各有侧重,市场分布广而散,衍生行业竞争格局尚未充分形成,但未来,随着链条各环节分工边界模糊,上下游的渗透打通,衍生行业仍将回归服务内容这一本质上,竞争也将在IP版权的储备扩充这一层面展开。

②供应链亟待优化整合,IP版权扩充理应加强内生。在美国和日本的IP衍生品产业链非常成熟,但国内IP衍生品一直被诟病设计性不足、品类单一、质量参差不齐,盗版现象泛滥......归根结底在于绝多数企业处于产业链中游,利润空间较小,成本及供应链资源有限,产品订单量小零散,无法满足规模化生产条件;国内市场优质IP数量有限,绝多数来自海外知名IP授权,在IP获取上多数企业由于资金限制也没有争夺优势,市场已频频出现单一IP过度消费、二次内容开发毫无新意、粉丝不买账等现象,因此加强自生供血机制,培育本土化优质IP,争夺更多资源话语权,才会从根源持续为企业注入生产力,提升市场占有率。

③ 泛娱化下的IP衍生将进一步赋能线下多元场景,衍生市场容量尚有足够大的空间。内容连接一切,IP商业化的加速,催生商业体等泛娱化场景进行公共空间多样性、多元化玩法的探索,同时三四线城市尚存在大片市场空白,大文旅行业也在积极探索IP+旅游的商业模式,尤其是国内绝数景区面临门票经济改革、内容业态单一、差异化严重等问题,因此有理由相信,未来在泛娱乐化生活方式的引导下,跨行业互动会显著增强,而IP衍生行业,除反哺内容本身价值外,也将持续为线下业态赋能。