扫码打开虎嗅APP

北京时间8月16日晚间,京东发布了2018年Q2财报。2018年二季度京东营收1223亿,同比增长31.2%;净亏损22.8亿,2017年同期净亏损3.8亿。营收增速进一步放缓,亏损加剧,京东这季财报不漂亮。据京东方面预告,2018年Q3的营收增速将低于30%。

京东宣传的一个重点“二季度财报研发费用大涨,京东蓄力科技未来”。研发很重要,但对这家年销售额数千亿的电商平台更重要的是商业模式、生态布局,再大的研发投入也是远水不解近渴。

增速进一步放缓,开放平台“救驾”

高速增长曾经是京东的招牌,部分投资者的看法是“不怕亏损,保持高增长率就是好公司”。

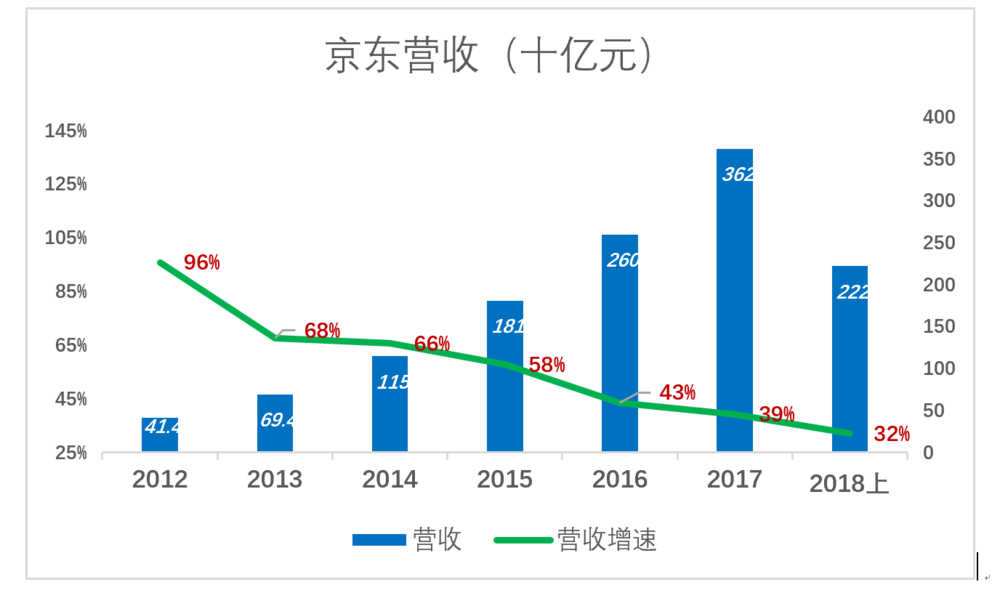

2010年、2011年京东营收同比增幅分别为194%和146%,2012年回落到96%仍能令投资人满意。

2016年增速回落到50%以下,2017年跌破40%,2018年H1跌到32%。

如果没有阿里,京东可以用规模扩大解释增速放缓(预计2018年上半年阿里营收同比增速比京东高20多个百分点)。

拆开来看,拖后腿的是自营业务,2018年Q2同比增速为29%,2015年同期为58%,2016年Q2更是高达78%。

主要面向平放平台第三方卖家的服务业务增速则呈“过山车”走势,从2013年Q1的近200%跌至2017年Q3的31%,然后奋力提高到2017年Q4的55%。

2018年Q1,京东服务业务收入同比增长51%,否则报表会更加难看。

毛利润率“之谜”

2009年京东毛利润率仅为4.8%,2011年也只有5.5%,鉴于当年开放平台业务可以忽略,基本上可推断京东自营业务毛利润率不到6%。

面向第三方卖家提供服务的毛利润率约为70%。随着开放平台业务迅速增长,直至GMV占比逼近50%停止披露,京东毛利润率显著改善,2016年达14.3%。但2017年、2018H1毛利润率又开始下滑,看来“薅第三方卖家羊毛”的手段已经用尽。

“京东金融”被剥离之后,占供应商货款给供应商放贷(京宝贝、京小贷)、收消费者预付款向消费者放贷(白条),京东失去了这些“无本生意”,毛利润率更加难见起色。

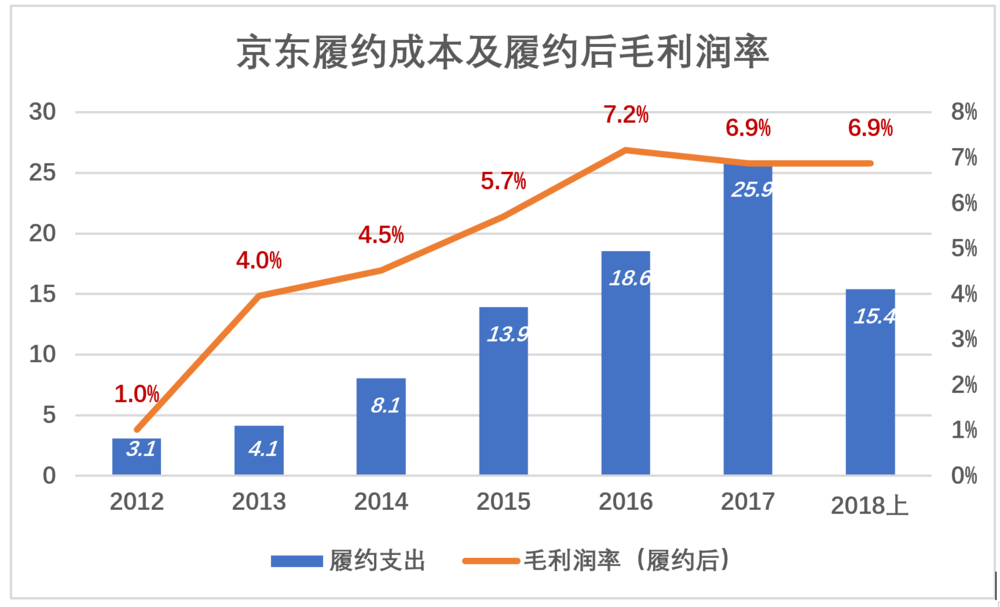

其实京东披露的毛利润率始终存在一个问题:履约支出算成本还是费用?

不花根本无法做生意的钱是成本,如饭馆购食材、租房、雇佣厨师和服务员的支出。锦上添花的钱是费用,如印几千张小广告到处散发是销售费用、试验新菜肴是研发费用、设专职管理岗位增加的是管理费用。

研究毛利润率的目的是看花掉不得不花的钱之后是否能赚钱,毛利润低或者为负,说明商业模式有问题。

研究费用一看占营收的比率,二看对营收增速的促进效果。

具体到京东,履约费用显然不是锦上添花,不管包邮还是消费者付费,总得把商品快递出去吧。

2010年京东履约支出只有4.77亿,2011年暴增至15亿,2012年翻倍为31亿……2017年、2018年H1分别为259亿和154亿,分别相当于同期毛利润的51%和50%。

将履约支出视为成本,计算京东毛利润率(履约后),发现最高点是2016年的7.2%,2018年H1为6.9%。

注意这是包含平台服务业务之后的毛利润率。单独核算京东自营业务,毛利润率肯定低很多非常可能是负值!

预计2018年京东自营业务营将超过4000亿,如此规模毛利润率极低甚至为负,这是比营收增速放缓更令人担心的“硬伤”。

开始赚钱的日子还远

京东费用控制得比较好,最近三年半市场、研发、行政三项费用合计占营收的比例在7%~8%之间。

三项费用中最大的支出是市场费用,2017年、2018年H1分别为149亿和87.5亿。市场费用居高不下,营收增速越来越低,从另一个角度折射出京东面临的瓶颈。

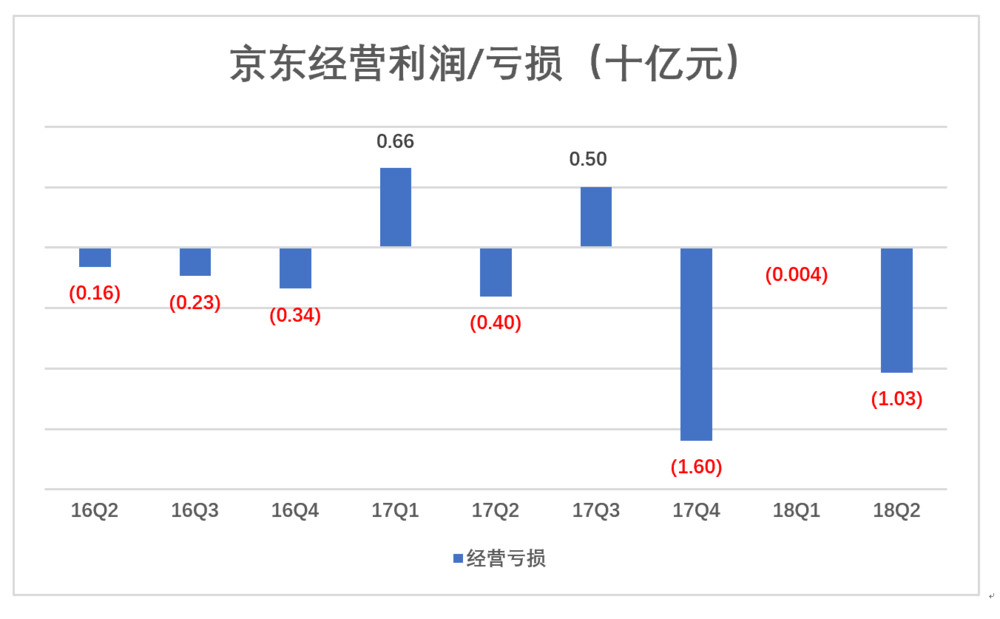

2018年Q2,京东经营亏损再度突破10亿,较2017年Q2放大157.5%。2018年Q1经营亏损443万,而2017年Q1经营利润达6.61亿。

由于剥离京东金融、京东物流、对外投资损益、收入确认方式调整及股权激励等因素,京东净利润的“振幅”很大,给人“天上一脚地下一脚”的感觉。

2018年Q1盈利14.8亿,2018年Q2亏损22.8亿。但是无论如何,京东真正开始“赚钱”的日了仍然遥遥无期。

囤货是京东的“胜负手”

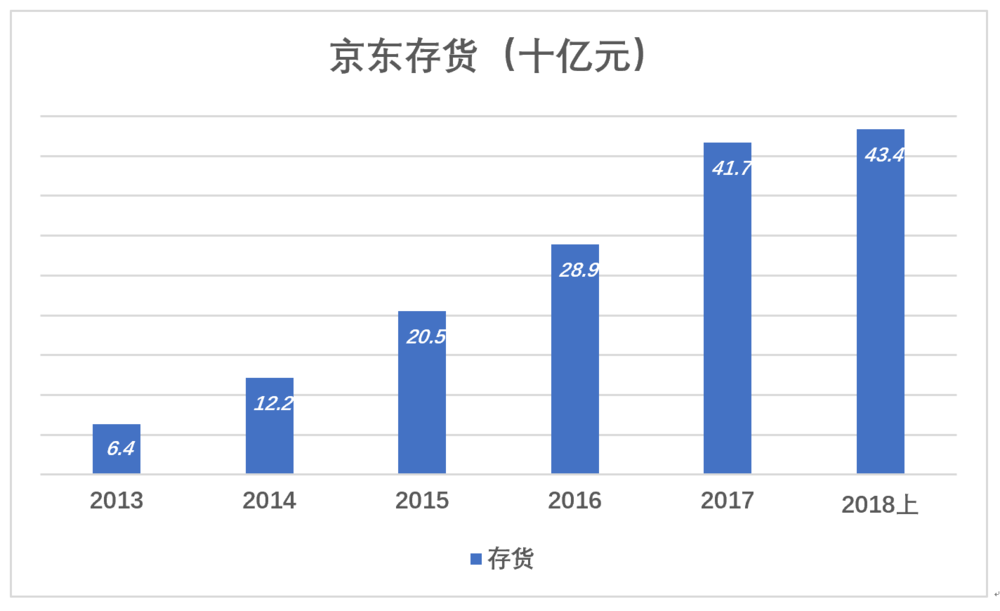

首先,囤货能“以储代运”改善用户体验。没有顺丰强大的干线物流能力,京东趋向于尽可能预先把贷囤在前置仓库。用户下单买一箱酒,顺丰即便空运也不如京东小哥从仓库送过来快。

其次,囤货可以绑定商家。假如某酒厂1个亿的贷压在京东仓库,“双十一”怎么站队还用问吗?本打算卖88元一瓶,赶上促销活动或认为“标价比别处高”,京东66元一瓶卖了。厂家怎么办?翻脸的话货款不知何时能拿到,与京东的“合作”也泡汤了。#当年黄光裕就曾这样整治家电厂商#

最后,囤货在客观上给供应商制造资金压力,有机会将他们转化为京东供应链金融的用户。比如“京宝贝”,它的服务对象是京东自营业务的供应商。例如京东欠某供应商100万,供应商资金周转困难,通过申请“京宝贝”可以获得50万~80万贷款,按日计息。

将仓库面积从1000万平米扩大到5000万平米是京东最重要的决策。截至2018年6月末,京东运营仓库521座,较2016年末增加35座,仓库总面积达1160万平米,较2017年末增加160万平米。仓库数量和仓储面积增幅分别为7.2%和16%。

2018年6月末,京东存货账面值达434亿,较2017年末增长17亿,增幅仅有4%。

自营商品入库即在负债栏形成京东对供应商的“应付账款”,在资产栏形成“存货”。第三方卖家的货,在京东收到消费者付款之后,也会形成“应付账款”(平均账期将近2个月)。

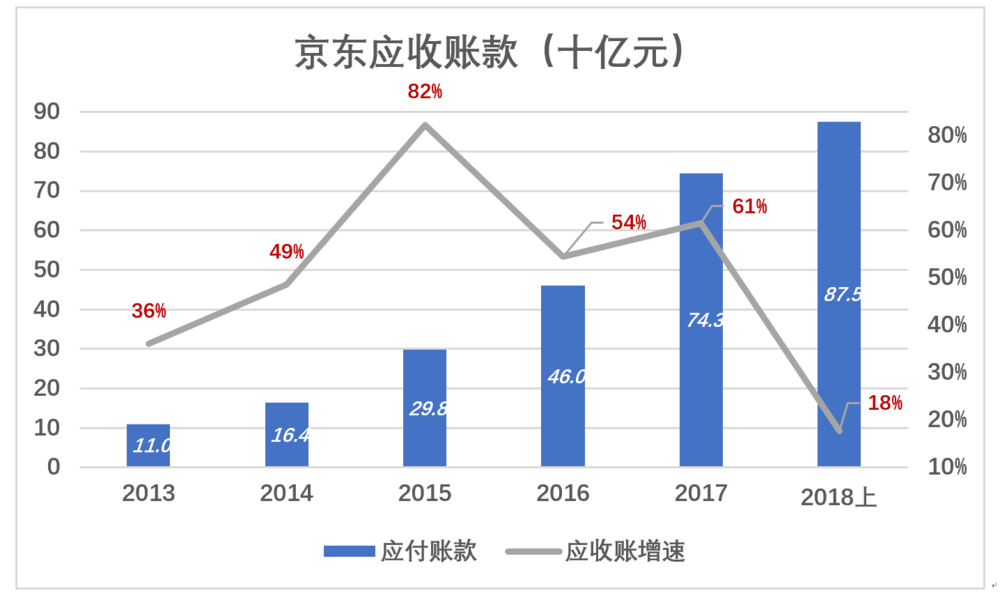

2018年6月末京东应付账款余额为875亿,较2017年末增长18%,低于营收增速。这种现象以前未曾有过,2015年、2016年、2017年京东应收账款增速分别为82%、54%和61%。

存货堆满5000万平米仓库,成千上万亿资金沉淀在账上,或许都只是京东的一厢情愿。京东放出的胜负手可能成为哑炮。

自营业务本身不赚钱,而且增长缓慢,第三方卖家又不“积极配合”,京东“保增长”的手段已基本用尽。