扫码打开虎嗅APP

前两天,一篇叫《为什么中介哄抢租赁房源,因为贩毒都没它来钱快》的文章刷屏,作者“紫竹张先生”在文中揭露了自如的金融游戏,指出其中的巨大风险。

看文章评论和笔者朋友圈的反映,很多吃瓜群众把火力转向了金融工具本身。

在中国,骂资本和金融是政治最正确的事情。在大多数人的朴素观念中,资本家不负责,金融家吸人血,社会都是他们搞坏的。那么分期贷款就是在吸穷人的血,ABS更是一场富人间的猫腻。

贩毒和P2P庞氏骗局这样刺眼的词,用来类比长租公寓。甚至一些评论中,长租公寓搞ABS已经和次贷危机划上了等号。

妖魔化会阻挡视线,我们应该一层一层来看,以自如为代表的长租公寓玩的这套金融把戏,到底有没有问题?问题有多大?

首先,对租客来说,房租分期是吸血吗?

分期是很常见的一种金融工具,本质是透支未来的资金改善当前的现金流。比如我想买iPhone X但是手头没钱,那可以选择使用分期贷款先把手机拿下用着,然后每月还钱,代价就是需要多付的那一些利息。经过京东淘宝的教育,广大年轻消费者已经很熟悉消费分期了。

房租分期对租客的意义也差不多,通过付出一些利息,来少交一些租房首付。

分期贷款什么情况下才会有问题:

故意诱导收入能力很低的群体去购买远超自己消费能力的商品

这是校园贷的原罪,但租房分期基本没有这个问题。它在分期前后计算方式相差不大,不会产生误判,居住这样的绝对刚需也很难被消费主义所“污染”。

2.贷款利率过高

自如分期名义上的年化利率是不到7%,计算下来的irr(实际利率)是12%左右,银行信用卡、蚂蚁花呗等主流的分期工具实际利率都在15%左右,自如赚取的利息并不高。

如果算上分期时打折的服务费,代价还要更低。拿自如分期介绍页面的计算器来看,选择分期一年要付的全部费用是43734元,如果正常月付,要付44730元,反而要多上一些。在普通的分期产品中,这简直是不科学的,自如为什么这么设计,后面再说。

有一些人看到分期收利息就说“吸血”,现金贷横行的时候动辄100%以上的年化利率才叫吸血,自如这个,单从利率来看,叫福利。

3.未明确告知消费者这是贷款

有一些长租公寓分期,在介绍业务时会避免提到“分期”和“贷款”字样,只说这是押一付一的付款方式,这就让租客糊里糊涂合同,不知不觉被贷款。

从目前的报道来看,部分长租公寓平台,在2和3上面有瑕疵。具体到自如这家最大的平台,1、2都没有问题,3上面做得不够好。笔者的好几位朋友都反映,自如在推销分期业务是,会故意使用模糊化的话术,他们都是直到近期媒体揭露,才知道自己背上了贷款。

即便如此,仍然可以很明确地说,房租分期这个工具,对租客来说,的确能缓解现金流压力,利息也不高。它的原罪,不在于“吸血”和“暴利”。

第二个问题,房租分期再转ABS的模式,风险在哪儿?

在这个模式中,资金是这么流转的:

首先,租客和自如旗下金融公司(众诚友融)的通道(中国对外经贸信托)签订租房分期合同;

之后租客每个月给金融机构还款。此时,自如并没有像一些文章中说的那样已经拿到了一年房租,因为众诚友融本质上和自如是一体的,自如现在手中拿着的,是租客的一笔债务;

租客的分期贷款,被包装成“自如房屋分期ABS”,委托信托机构(中信证券)去卖债权;

中信证券把募集来的钱(实际上是租客全部一整年的房租)一次性打给自如;

自如用这笔钱去继续扩张。

这其中,设计了退出机制:

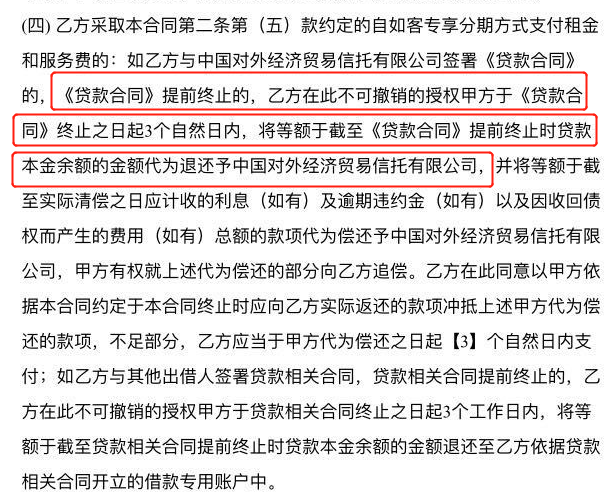

一旦租客和自如之间解约(租房合约),那么自如需要把剩余还没发生的房租,一股脑退给中国对外经贸信托这家公司。

自如《租赁合同》原文,合同中甲方为自如公司,乙方为租客

那么假设在某一时间段,租客解约率升高,自如就会在短期内面临着巨大的资金压力。再假设,自如把之前提前拿到的房租,采取了过于激进的扩张策略,全部投入到签约新房源上,这样自如就有可能资金链断裂。

第三个问题:如果自如真的资金链断裂,风险由谁来承担?

在这里插播一个情况,笔者询问了身边的朋友,有四个人选择过自如分期,在他们APP的“我的合同”中,都只有租客与自如之间的《租赁合同》而没有租客与金融机构之间的《贷款合同》,并且他们都不记得自己看到过这个贷款合同。

但从《租赁合同》上面的字样来看,《贷款合同》是实实在在存在的。最大的可能,就是自如在签订合同时极力淡化《贷款合同》存在感,并且全程在自如APP内签订合同之后没有在自如APP内保留合同副本,也没有提醒租客保留电子副本。

因此下面是基于常识的猜测,因为看不到《贷款合同》中的细则,并无实锤:

假如发生了自如资金链断裂的情况,会有另一家机构来接盘存量的租赁合同,在法律层面上,租客并不会被赶走,而是每个月交着贷款,继续住在房子里直到合同到期。

真正的风险很可能在房东这一端。经过了种种金融工具的折腾,自如透支性地拿到了全年房租,租客欠的是金融机构的钱,自如每个季度打给房东应得的房租。一旦自如资金链断裂,房东不但拿不到接下来的应得收益,自己的房子还被租客占着,是最亏的一方。

但应该注意的是,这只是理论上的。在实际操作中,房东一旦吃亏,必然要去骚扰租客赶租客走,损失有可能被转嫁。现实中,房东往往经济条件更好,在当地社会能量更大,空闲时间往往也更多,一旦租客扛不住压力搬走,就变成了租客不但没房住,每个月还要交贷款。

注:上述判断是基于不完整资料的笔者推测,实际风险到底由哪方承担,要视《贷款合同》上具体条款而定,请读者自行判断。

第四个问题:风险有多大?会是下一个次贷危机吗?

表面上看,自如的这一套模式,在金融层面的确和引发08年美国次贷危机的按揭贷款证券化非常相似,但有些文章把它的风险与次贷等同,那就是别有用心地夸大了。

房租贷款的证券化与买房贷款的证券化,最大的差异有两点。

一是,租房是个流动性特别高的市场,房屋买卖则不是;

二是,短中期内,中国一线城市房租几乎没有下跌风险。

上面提到了,自如这种模式最大的风险在于短时间内的大量解约,而这只会在房租大幅下跌时才会出现。

房价虚高的表现,是人们开始买房用来投资而不是用来住,很多房子买来之后空放着也租不出去。而房租几乎没可能出现这一情况,在目前的中国一线城市,房屋租赁市场依然面临很强的供给不足的情况,未来几年间,房租继续上涨几乎是必然。

往后退一步,就算房租开始跌了,解约率提高,会发生什么?

如果是房价开始跌了,高价买房的人房子卖不出去,于是大规模出现违约出现,金融机构面临巨大的资金压力,多米诺效应开始。

如果是房租开始跌了的话,租客趋利避害,只需要付出一个月的违约金就可以退出合同,寻找更便宜的房子住进去,会出现大规模的租赁合同解约而非违约,长租公寓平台短期内会承受很大的资金压力。但不同的地方在于,一线城市中租房市场流动性很高,此时平台方只需要下调房租价格,就可以在很短时间内把空置房再次租出去,让资金回笼。

风险不是没有,但咋咋呼呼把自如说成是下一次次贷危机的罪魁祸首,远远不至于。

第五个问题:这些长租公寓是庞氏骗局吗?和P2P是近亲吗?

不要看长租公寓可以靠金融工具一生三,三生九,快速扩张规模,就断定它们是庞氏骗局。

庞氏骗局的关键,不是指数级地增长速度,而是它并不创造实打实的收益,它的收益全部来自后来者的资金。而长租公寓是实打实可以产生利润的。

而将长租公寓与违规P2P的对比,是有一些道理的。

P2P行业最普遍的违规现象之一是资金池。正规P2P应该是纯粹的信息中介,钱不过平台的手,直接从出借人转到借款人账上,但在实际操作中,P2P公司往往是有一个资金池,出借人的钱“流入”这个池子,再“流向”借款人。

在这种模式下,所有钱混在一起,分不清借给用户的钱是谁出的,这样就会有两个风险,一是平台手上拿着用户的钱,可以卷款跑路,二是一旦发生大面积坏账,平台没法将坏账部分进行切割,只要池子一空,所有出借人的本金就都拿不到了。

自如式的长租公寓模式,也是把自己从纯粹的租房中介,变成了债权持有者,理论上,也有潜在的跑路和系统性风险的可能。它和P2P的区别是,房租分期这一类贷款的违约率极低,根据自如披露只有0.4%左右,而P2P平台的坏账率则动辄接近10%,此外,P2P资金池是明确的违规行为,而房租分期的资金池是合法的,暂时没有相关监管政策。

第六个问题:更“靠谱”的房租贷款应该怎么玩?

房租分期贷款其实是个很诡异的模式。

分期的精髓,是把原本需要一次性付清的钱,变成了每个月交。房租这个东西,本来就是每个月交的,变成分期之后还是每个月交,对租客来说意义何在?

因此,平台方为了让房租分期合理,会修改产品首付,自如租房正常交首付是“押一付一加全年服务费”,分期就变成了“押一付一加一个月的服务费”,这里面少掉的首付,不是因为分期这种模式带来的,而是平台方故意的设计。

那么它不合理的地方在哪儿呢?在于,租客仅仅是少付了4000多的首付(以房租3000计算),却背上了三万多的债务。

最“正经”的房租分期,应该是“首付分期”。租客付不起首付,那你需要多少钱,自如就一次性贷款给你,分期还款。缓解4000元的现金流,只需要背上4000元的债务,这才是最实在,最靠谱,最合理的做法。

还有一类可行的房租分期,是对某月的房租单独进行分期。租客如果当月付不起房租,可以将当月房租进行分期,在之后的数月内还上,这也是“正常”的分期方式。

最后一个问题:自如玩金融游戏图的是什么?

自如作为一家长租公寓,其盈利模式本该是通过精细化运营手段,控制成本,提高租房质量,来获取收房/租房的每月房租差获利。

但目前种种迹象表明,自如玩的可能是一个以时间为核心要素的期限套利游戏:

第一层期限套利,是自如每年和房东约定一个月左右的空置期之后,靠极其迅速的标准化装修流程和强大的获客能力,实现非常高的周转速度,实现最快10天左右的租客入住,靠空置期和入住时间之差套利;

第二层期限套利,是通过分期+ABS的金融工具组合,提前收取整年租金,却按季度支付房东收益。

从这个角度来看,自如和两类企业有相似之处。

一类是共享单车平台。当年的共享单车平台们,在发觉主营业务无法实现盈利时,开始在押金上动脑子,企图用金融的方式获利,与如今的长租公寓如出一辙。后期监管介入,才放弃了这个创收途径。

另一类是京东和亚马逊这样的自营电商平台。它们是众所周知年年亏损但现金流极其充沛的公司,顾客在亚马逊和京东上购买商品后,钱迅速到账,但电商平台可以凭借体量和信用获得更高的话语权,延迟给供应商结算,靠这个时间差获得大量现金流,再用于钱生钱的投资和技术研发。

企业利用资本来加速扩张,利用金融工具来期限套利,本身都没有很大的问题,京东和亚马逊曾经在一段时间内备受质疑,但很少有人去指责它们“不道德”。当然也应注意到的是,无论是亚马逊还是京东,都并不以金融手段为长期的主赢利点,它们期限套利的最终目的,还是去获取电商业务上的竞争优势。

自如模式真正的硬伤在于和消费者利益息息相关的两点:

1.自如式的房租分期只缓解了租客几千元的现金流,却让其承担了接近10倍的债务。虽然这样的金融产品的确能够解决租客的现实问题,但仍是不公平的,尤其是在大多数租客并不知晓房租分期贷款本质的情况下。

2.自如违背了业务常理,最短10天的装修工期根本无法杜绝甲醛超标,自如是在以广大租客的健康为代价,换取自己极高的周转速度。

除此之外,其他被千夫所指的,比如“暴利”和“用资本抬高整个市场租金水平”,反而立不住脚。暴利并不是事实,一个城市的房租水平则由非常多因素所共同决定,不应让长租公寓自己背锅。

综合来看,笔者认为自如并不“邪恶”,只是“过于聪明”。过去几年间自如等等长租公寓的出现,的确提升了居住质量,减少了传统黑中介们的猫腻,为房东和租客创造了实打实的价值。对长租公寓和金融工具一股脑敌视和一棍子打死,是在恐惧和愤怒下的倒退。别被带了节奏。

自如们到底是韭菜收割机还是租房市场的有益补充,现在下定论为时过早,我们可以再等等。希望自如和其他长租公寓们,能够以今日轰轰烈烈的舆论危机为戒,利用金融工具去发展自己的租房业务,而不是以租房为工具去做金融。