扫码打开虎嗅APP

亚马逊股价为何这么高?这是知乎上的一个问题,提问背景不是市值突破万亿美元,两年前我回答该问题时其市值不过 3000 多亿美元。其中的一些观点放到现在来看,也还是值得我们细细探究一番。

亚马逊渗入到了生活的很多方面,以至于不少人喜欢用“亚马逊税”这个概念形容它。一家存在不到 30 年的公司,是怎么成为社会不可或缺的“基础设施”的呢?

两个问题或许都可以在贝佐斯 1997 年那封致股东信里窥见端倪。以下是我根据致股东信所做的回答:

针对知乎上的那个问题,提问的人其实选错了衡量指标,没想清楚为什么估值。在我重温《黑客帝国Ⅱ》,觉得有句话特别适合聊估值这事。

梅罗纹奇(程序)问尼欧一行人为什么而来,尼欧等人说是因为听从先知的意见来寻找钥匙管理人。

梅罗纹奇笑道:“这不是回答为什么。事实上,你们只是被告知来这里,然后你们服从了,这意味着,你们只是程序链条中的一个环节,你并不知道来这里的原因。‘为什么’才是唯一真实的力量源泉,没有它,则没有力量。”

“why” is the only real source of power.

“为什么”是唯一真实的力量源泉。

我们为什么要进行估值这件事呢?因为我们需要知道,在未来某个时间点,所投资的公司能否实现XX价值,从而满足我们的投资回报率。这意味着,你需要判断的是公司的未来价值。

所以,当你用 PE 来衡量公司价值,立刻就陷入到两个误区:

(1)说 PE 高,是因为你拿亚马逊和其他相似公司作比较,所以觉得高,可是比较后得出的是相对价值,你仍然不知道亚马逊的绝对价值是多少;

(2)PE 的公式是每股市价 ÷ 每股税后利润。你发现问题了么,买股票是在投资这家公司的未来,可是 PE 却试图用现在赚多少钱告诉你未来它的价值是多少。

ROE 的问题也是一样。股权回报率(ROE) = 净利润 ÷ 股东权益 = 净利润率 * 总资产收益率 *杠杆率。不仅没有告诉你未来,还潜在地包含了杠杆因素。

唯一模糊但正确的方法是折现现金流估值法(DCF)。

作为一名企业家,贝佐斯最先认清了什么是企业价值,那就是未来自由现金流,而不是季度利润。通过与更少的流通股这一做法搭配,他可以回馈股东更多价值。

贝佐斯曾说:

“我们为什么不像大多数人那样,首先关注每股盈利或盈利增长?答案很简单,盈利并不能直接转化为现金流,股票价值是未来现金流的现值,而不仅仅是未来盈利的现值。未来盈利是每股未来现金流的组成部分——但是并非其唯一重要组成部分。

运营资本和资本支出也很重要,因为是未来的股份稀释。尽管有些人会认为这有悖常理,但是一家公司可能在特定环境下通过盈利增长损害股东价值。当增长所需的资本投资超过这些投资产生现金流的现值时,就会发生这种情况。”(贝佐斯致股东信)

这段话可能有点绕,所以他举了一个形象的例子来证明:

设想一位企业家发明了一种机器,可以快速把人从一个地方运送到另一个地方。这台机器价值昂贵,耗资 1.6 亿美元,每年能够运送 10 万名乘客,使用寿命为 4 年。每次载客运行售票 1000 美元,能源成本为 450 美元,劳动力成本为 50 美元。

生意很好,第一年运送了 10 万人次,完全发挥了一台机器的能力。在扣除 4000 万折旧费、5000 万能源、劳动力成本,产生了 1000 万美元的盈利。

这家公司优先考虑收益,决定投资更多的资金,从第二年到第四年增加更多的机器。第四年结束后,复合收益增长率 100% ,累计盈利 1.5 亿美元。考虑到上述利润表的投资者会感到非常高兴。

然而,现金流量却是完全不同的情况。同样在这四年里,运输业务产生了 5.3 亿美元的负自由现金流。

当然,其他商业模式的盈利更接近现金流。但是我们的运输模型表明,不能依赖利润报表来判断股东价值的创造或毁灭。

这个故事里,每年的未计利息、税项、折旧及摊销前盈利分别是 5000 万美元、1 亿美元、2 亿美元和 4 亿美元,连续三年实现 100% 的增长。但是没有考虑到 12.8 亿美元的资本支出。资本支出对创造现金流必不可少,未计利息、税项、折旧及摊销前盈利不能代表现金流。

如果我们相应地修订增长率和机器的资本开支——现金流情况究竟是更加恶化还是有所改善?

奇怪的是,从现金流的角度来看,这项业务增长速度越慢,发展会越好。为第一台机器投入初期资本支出后,理想的增长轨迹是尽快增加 100% 的运营能力,然后停止扩张。然而即使只有一台机器,累计现金流总额直到第四年才超过初期的机器成本。

可是考虑到贴现率是资本成本的 12%,现金流依然是负值。(贝佐斯致股东信)

回看亚马逊近两年的表现,在最近 19 个月,它的市值经历了 2200 亿美元的暴涨。

很多人将之归因于市场极度看好 AWS(亚马逊网络服务,即云计算业务板块),在 2015 年亚马逊第一次公布 AWS 业绩时 ,股价即暴涨了 14% 。诚然它是估值的重要因素,但它不是全部因素。

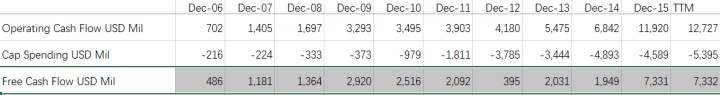

大家忽略了亚马逊的自由现金流从 2015 年开始发生巨变。短短一年时间里,它的自由现金流从 19 亿美元突增至 73 亿美元。

至此,贝佐斯成功兑现了 20 年前关于自由现金流的承诺。现在,他又做出了未来现金流的规划,并且在云计算、数字媒体、电商等三方面表现不错,你觉得投资者是应该选择相信,还是不屑一顾?

资本市场看好 AWS 是有理由的,除了这个概念所意味的前景,更重要的是大家认为这是一个可以带来充沛自由现金流的项目。

当然,有时仅凭现金流不能准确衡量估值。毕竟投资前期,现金流较低,不过只要在日后能获得更多补偿,早期接受较低的现金流也是值得的。

至于说 3000 多亿美元的估值高不高,我觉得这主要还是要看投资周期,以及亚马逊能否在投资周期内实现它的成长承诺。

之所以很多投资者不愿意用折现现金流估值法,就在于在不了解公司、行业的情况下,预知未来很难,这套估值法需要大量假设,而且任何一点假设都会引发估值变化。相比而言,用相对估值法市盈率什么的,显然更简单。

PS:很多人认为亚马逊不赚钱。它真的在做赔钱买卖吗?比较下 ROIC (投入资本回报率)和 WACC (加权平均资本成本,类似机会成本),亚马逊近 3 年的投入资本回报率(不包括商誉)是 19.8%,远在 10.5% 的资本成本之上。